碾压阿波罗登月计划!3500亿美金AI基建蛋糕疯抢中,APLD重仓卡位

AI基建热潮正改写全球科技格局,从硅谷算力中心到北美腹地数据园区,一场“智能时代基础设施”竞速赛已打响。AppliedDigitalCorporation(APLD)凭借高功率密度数据中心建设、电力资源整合硬实力,在千军万马中突围,成为北美AI基建赛道核心玩家。这家成立22年的企业,正借电力缺口红利,以“快交付、大规模、低能耗”优势,在3500亿美金AI基建蛋糕中抢占关键席位。

01

APLD是谁?北美AI基建的“实干派”

提到AI基建,多数人先想到英伟达、微软等巨头,但支撑算力需求的“底座”——高功率数据中心,才是变革核心载体,APLD正是这一“底座”的关键服务商。

APLD成立于2001年,总部位于美国得克萨斯州达拉斯,早期业务多元,近年随AI算力需求爆发收缩战线,聚焦数据中心托管与高性能计算(HPC)托管(云服务业务待出售),定位清晰:北美高性能计算与AI数字基础设施核心服务商,最终目标转型为AI数据中心房地产投资信托(REIT)——以“稳定租金收益”绑定AI产业长期增长。

AI基建的“硬实力”门槛下,APLD的核心竞争力集中在三维度:

1)土地与电力整合能力:AI数据中心是“吞电巨兽”,据英伟达CEO黄仁勋测算,1吉瓦(GW)计算能力需500-600亿美元基建投入,低成本稳定电力是生存关键。APLD精准布局北达科他州、南达科他州等区域,既享低廉电价,又有每年超200天“免费自然冷却”,无需高耗能空调,降本且减耗。

2)高功率密度数据中心建设运营能力:AI数据中心需支撑数万GPU同时运行,对功率密度要求极高。APLD数据中心采用专有设计,电源使用效率(PUE)约1.18(越接近1越节能,行业平均1.5),且实现“近零水耗”,环保与效率远超同行。当前在建的PolarisForge1、PolarisForge2等园区,规划总容量超1吉瓦,可支撑数百万块GPU运算。

3)快速交付执行力:AI基建赛道“时间即金钱”,客户需“现用现扩”的基础设施。APLD将建设周期从行业普遍24个月压缩至12-14个月,比对手快近半;同时具备“并行开发多园区”能力,当前700兆瓦容量在建,“多线作战”能力是抢占份额的关键。

02

业绩与指引:5年10亿NOI目标,CoreWeave成“压舱石”

2025年以来,APLD的业绩与规划,印证了其在AI基建赛道的潜力。FY26Q1电话会议释放的信息,勾勒出“从投入到盈利”的清晰路径。

FY26Q1,APLD营收6420万美元,远超市场预期4610万美元,同比增长84%;调整后EPS-0.03美元,优于预期-0.13美元。营收增长核心来自两部分:HPC托管业务的租户定制装修服务(单季2630万美元)、传统数据中心业务(同比增500万美元)。虽仍处“投入期”(净亏损2780万美元、调整后净亏损760万美元),但“营收超预期、亏损收窄”凸显业务健康度。

更关键的是业绩指引与长期目标。APLD与AI超算巨头CoreWeave的租赁协议(覆盖PolarisForge1园区),预计每年贡献约5亿美元净营业收入(NOI)——NOI是REIT类企业盈利核心指标,这5亿美元为转型打下“压舱石”。在此基础上,公司重申“5年内实现10亿美元NOI年化运行率”,随PolarisForge2等项目落地,目标并非遥不可及。

与CoreWeave的合作远超“租赁”:2025年6月签订15年70亿美元租约(250兆瓦),FY26Q1升级至400兆瓦(覆盖PolarisForge1全园区),合同总价值达110亿美元;CoreWeave还聘请APLD为PolarisForge1首座100兆瓦建筑(2025年底投用)提供定制装修,既为APLD带来2630万美元服务收入(下季预计大增),更让双方从“房东与租户”升级为“端到端合作伙伴”。

除CoreWeave,APLD客户群持续扩容:正与一家“投资级超大规模企业”洽谈PolarisForge2租约,同时对接另两家超大规模企业新地点合作(大概率为微软、谷歌等算力需求巨头)。

此前,APLD与微软Azure合作,将GPU集群与AzureAI服务深度集成,吸引12家企业客户迁移,还承接微软部分AI训练任务(微软为碳减排优先选低能耗数据中心);AI算力公司TogetherAI订单翻倍,推动APLDAI算力租赁收入增120%;医疗影像企业CuraCloud、自动驾驶初创公司Aurobot等,也带来多元化收入。

03

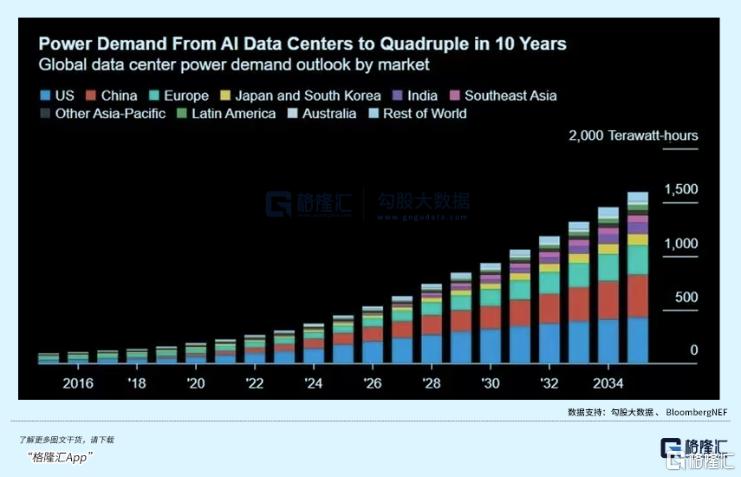

行业红利:40-90吉瓦电力缺口,3500亿美金蛋糕待分

APLD的底气,不仅来自自身实力与客户资源,更源于AI基建行业的“超级红利”——电力缺口与巨额投资,为竞争力企业打开市场空间。

美国能源部估算,当前数据中心电力缺口40-50吉瓦,谷歌前CEO埃里克・施密特等专家认为实际超90吉瓦。1吉瓦可支撑百万人口城市日常用电,而数据中心电力缺口,是AI算力爆发的直接结果:单块GPU需持续供电,OpenAI、微软等大模型训练需数万GPU连续工作数月,电力需求呈指数级增长。

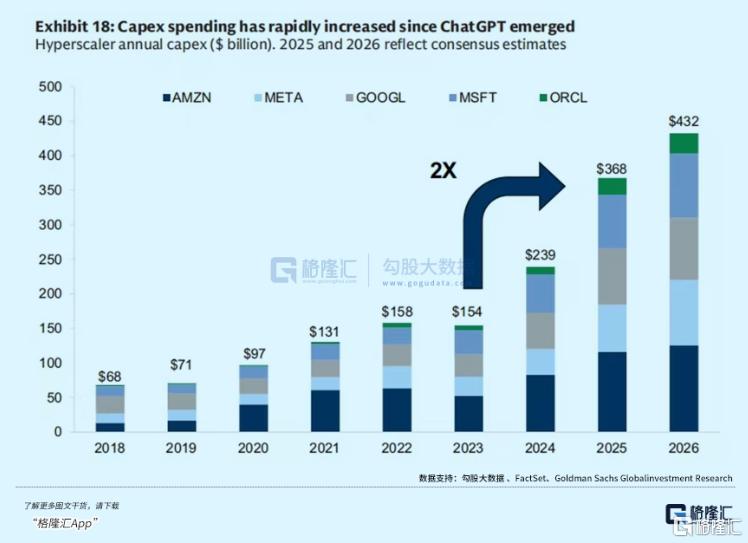

电力缺口背后是庞大投资机遇。黄仁勋称1吉瓦计算能力需500-600亿美元基建投入,APLD管理层数据显示,2025年超大规模企业仅AI数据中心投资就超3500亿美元。

这一规模堪称“碾压级”:1956年美国州际公路系统(通胀调整后5000亿美元,30年周期)、阿波罗登月计划(1500亿美元,10年周期),而AI基建一年投资已超阿波罗总投入,且建设周期大幅缩短——未来3-5年行业将爆发式增长,提前卡位者先享红利。

当前客户需求从“2026年电力”转向“2027年电力”,核心诉求是“快速获200兆瓦电力,且选址可扩至1吉瓦”,部分客户需求甚至超1吉瓦(APLD已洽谈“10倍1吉瓦”选址)。这种“大规模、快交付”需求,恰好匹配APLD能力(选址可扩1吉瓦、12-14个月建设周期)。

行业专家预判,未来12个月AI基建将“分化淘汰”:大量新进入者争抢“电力与建设时间”,但部分企业会因供应链短缺(变压器、发电机)、经验不足延迟;而APLD这类“踩过坑”的企业,将凭经验拿更多订单,2027-2028年“马太效应”加剧,经验丰富者主导市场。

04

项目与融资:700兆瓦在建,50亿融资破解资金难题

AI基建是“重资产”行业,项目落地与资金实力缺一不可,APLD的布局既务实又具野心。

APLD将项目分四类,清晰规划发展节奏:

1)运营中:当前容量0,FY26Q2100兆瓦(PolarisForge1)转入,2025下半年迎首批稳定租金,进入“营收兑现期”;

2)建设中:700兆瓦,核心为PolarisForge1(400兆瓦,租给CoreWeave)、PolarisForge2(300兆瓦,北达科他州Harwood,2026年200兆瓦投用、2027年满负荷,长期可扩1吉瓦,初始成本30亿美元);

3)活跃管线:未来6-12个月可转建设,已进入许可、电力洽谈阶段,目标“现有项目完工前启动新项目”(如PolarisForge2完工前启动下300兆瓦),确保“电力到位时建筑就绪”;

4)潜在管线:6-12个月难转建设,用于储备未来空间。

目前,APLD活跃项目管道达4吉瓦,叠加潜在管线,扩张潜力巨大。

AI基建单园区成本数十亿美元,仅靠自有资金不足,APLD的融资成果堪称“里程碑”:

1)麦格理50亿优先股权融资:2025年与麦格理资产管理合作,获50亿优先股权融资(首笔1.125亿已提取),兼具债权与股权优势,减少股权稀释;结合项目融资可释放200-250亿总资本,PolarisForge1建设资金完全覆盖,无需额外自有资金;

2)麦格理设备资本:解决PolarisForge2设备采购资金,保障项目启动;

3)项目融资推进:为PolarisForge1400兆瓦(CoreWeave租约支撑)推进项目融资,FY26Q2预计完成,贷款与成本比率(LTC)约70%,利率为SOFR+400-450个基点(市场竞争力强,还款来源稳定)。

4)充足融资不仅保障项目推进,更让APLD在竞争中占“资金优势”——对手愁融资时,它已快速启动项目抢资源、拿订单。

05

风险与挑战:执行、竞争、监管三重考验

APLD的AI基建之路并非坦途,仍面临三大核心风险:

1)执行风险:700兆瓦在建+多园区并行开发,对供应链(变压器、发电机)和人才是考验——设备短缺可能延误工期,高功率数据中心建设需专业团队,人才缺口或成瓶颈;且“电力与建设节奏匹配”需协调电力公司、施工条件,若失误可能出现“电力到位建筑未完工”或“建筑完工电力未到”,浪费成本。

2)竞争风险:AI基建高红利吸引大量参与者——传统数据中心运营商(Equinix、DigitalRealty)、科技巨头(亚马逊、微软自建)、跨界玩家(能源企业转型),部分对手资金、客户、融资优势更强,可能争夺电力与订单,短期或加剧竞争,压低租金与利润率。

3)监管风险:数据中心受地方政策影响大,尤其税收与电力审批。如南达科他州项目(2026年电力到位),关键障碍是“IT设备销售税豁免”(美国41州已出台,APLD正推动该州落地,超大规模企业同步参与),政策不落地或延误项目;未来能耗、环保监管趋严,也可能增加建设运营成本。

06

结语:AI基建的“鹤嘴锄与铁铲”,APLD的长期价值

APLDCEO韦斯・卡明斯称:“我们是‘智能时代’现代版‘基础建设核心力量’,类比‘鹤嘴锄与铁铲’的关键角色。”这精准定位APLD——在AI“淘金热”中,不直接参与“淘金”(大模型、AI应用),而是提供必需“工具”(数据中心、算力基建),这种定位的优势在于:AI产业短期风口波动,但对“工具”的需求长期刚性,算力增长就有APLD业务支撑。

从长期看,APLD的价值核心在三点:

1)深度绑定AI产业:客户涵盖CoreWeave、微软、TogetherAI等产业链核心玩家,长期租约(如CoreWeave15年协议)锁定稳定收益,降低业务波动;

2)转型REIT潜力:AI数据中心REIT兼具稳定租金与增长性,受机构投资者青睐,转型成功有望获估值溢价,打开市值空间;

3)分享行业红利:40-90吉瓦缺口、3500亿美金年投资,行业红利持续数年,APLD凭电力整合、快速交付、融资优势,有望在分化中扩份额,实现业绩与估值双升。

当前APLD市值较小,短期股价或受业绩、情绪、解禁影响,但长期价值取决于能否持续将“电力、土地”转化为“超大规模企业所需数据中心”,并保持竞争优势。对AI基建赛道投资者而言,APLD是值得长期跟踪的标的——每一个项目落地、客户合约、融资进展,都在为其长期价值添砖加瓦。

在这场碾压阿波罗计划的AI基建浪潮中,APLD能否成为最终赢家?答案需时间验证,但此刻,它已站在正确赛道上,手握抓住机遇的硬实力。

随着新一轮财报季的到来,其他AI相关的公司也将公布财报及对未来的展望。接下来还有类似APLD的机会吗?

想了解更多,请扫描下方二维码,获取专业投资策略。

注:文中所涉公司仅为案例分析,不构成任何投资推荐。市场有风险,投资需谨慎,决策前请务必结合独立研判。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61