“黄金坑”有望再现!本轮关税冲击强度将远低于4月份水平,"TACO交易"带来再次买入的机会

关税威胁再度升温,券商研究普遍认为,本轮冲击强度将远低于4月份水平。市场已经历多轮类似冲击,形成了相对成熟的应对机制。投资者对关税政策的反复性有了更深认识,恐慌情绪得到有效控制。

"TACO交易"概念在券商研判中频繁出现。这一策略基于关税威胁往往难以完全落地的历史规律。威胁发出后市场短期下跌,随后政策缓和带来反弹机会。

本轮冲击强度将远低于4月份水平

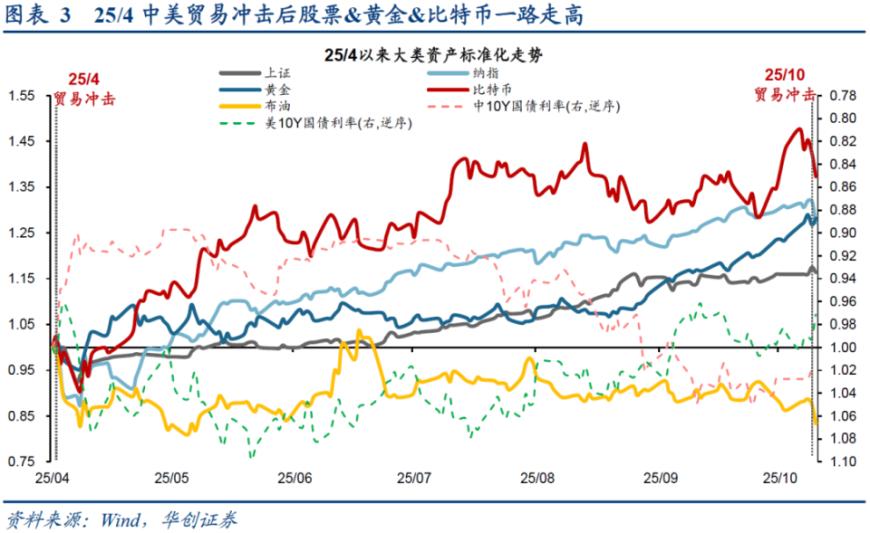

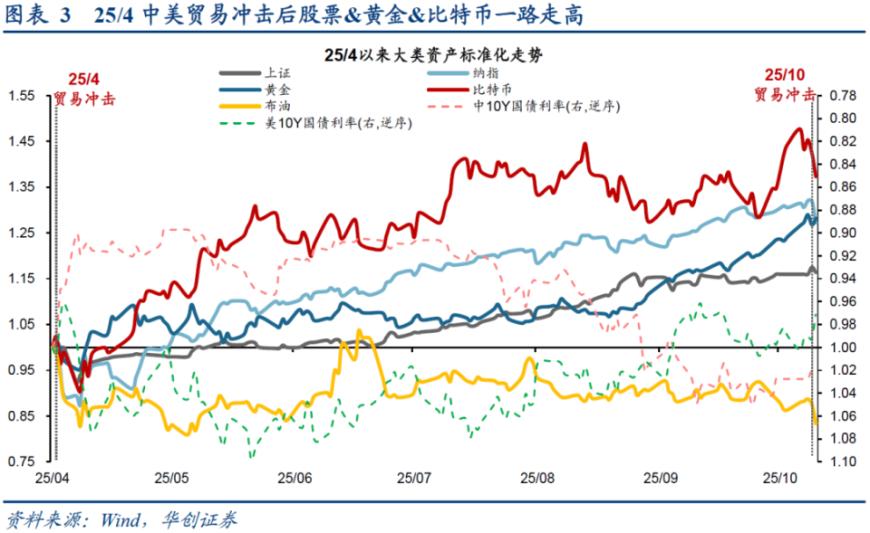

华西证券研报认为,短期中美贸易摩擦升温难免导致资本市场波动率放大,但基于资本市场的“学习效应”和中国稳市机制建设的增强,我们判断本次冲击的影响或远低于今年4月水平。十月份,G2大国博弈仍有较大可能出现转机,10月底的APEC峰会将是重要节点。战术上,特朗普加征关税或意在为后续中美谈判增加谈判筹码,“TACO”概率较高;战略上,大国博弈长期化已成为市场共识,对于经济和资本市场而言,其走势最终还是取决于各自的产业链稳定性和经济韧性,贸易摩擦对股市的影响将越来越小。

兴业证券指出,当下,无论是我国对于内部政策和外部谈判所作的储备、还是投资者心态的转变,均发生了深刻的变化,不可与4月对等关税时期简单类比。相比于4月对等关税时期,积极因素正在增多。若短期情绪释放带来波动,或再一次为中长期布局提供“黄金坑”,后续应对的重点仍应当聚焦于如何利用波动布局。10月景气和产业趋势仍是核心。

中国银河证券研报分析称,市场聚焦中长期政策预期,A股市场仍将“以我为主”,市场大概率不会复制4月7日行情。短期来看,外部环境不确定上升压制市场风险偏好,叠加部分资金获利回吐压力,将加剧市场波动,个股分歧或加大。但是驱动本轮行情的核心因素并未改变。流动性预计延续向好趋势。在“十五五”规划关键窗口期和三季报披露窗口期,重点关注新一轮政策聚焦领域和业绩确定性较强板块。

TACO交易带来再次买入的机会

“TACO”——“Trump Always Chickens Out Trade”是2025年特朗普上台以来华尔街流行的一种投资策略,即特朗普执政期间往往采取“强硬态度获得谈判筹码、最终让步达成协议”的外交行为,形成资本市场冲击回撤后反弹修复的交易模式。

华创策略姚佩指出,本轮贸易摩擦本质上仍属此类博弈,过去半年及我们对历史贸易战的研究经验来看,贸易摩擦对经济基本面影响有限,本轮或更多体现为市场连续上涨后的获利了结与风险偏好阶段回落,调整幅度预计相对可控,急跌后的关键在于把握中期行业布局机会。

广发证券最新研报称,今年4月中美关税升级已经证明,美方威胁的100%关税水平其很难承担且失去了经济学意义,此举更像是谈判前的极限施压。事实上,在今年已经过去的四轮会谈之前,都出现过双方制裁升级的局面。如果大概率是“TACO”交易,历史看短期下跌提供了买入的好时机。4月以来,全球“TACO”交易多次出现,包括特朗普威胁加关税后不断延期、威胁开除鲍威尔但又马上反复、威胁对铜加关税但又豁免精炼铜等等。事后来看,由“TACO”交易带来的下跌,往往是较好的加仓时机。

参考上一轮关税冲击后的行业估值修复表现,华西证券研报认为,反关税、自主可控和稳定类资产或阶段性占优,如:红利、农业、军工、稀土等。中期来看,科技革命仍是最大的主线。慢牛行情中,资金仍有望重新聚焦景气成长和未来产业投资。

中国银河证券建议关注有色金属(贵金属、工业金属、小金属)、农业、能源行业的投资机会。(1)“反内卷”:“十五五”时期,“反内卷”政策将保持延续性,并在现有基础上进一步深化。(2)新质生产力主题:顺应国家战略、具备真实技术壁垒的科技企业将是A股投资的重要主线。短期关注低位补涨板块,中长期关注产业趋势突破。(3)大消费板块:扩内需政策进一步落地,有望带动行情向上。供需两端协同发力下,新消费浪潮正蓬勃兴起。(4)“两重”领域:多地重大工程项目建设加快推进,将推动产业链的完善和发展。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61