棒约翰:年化可超100%的私有化套利案,好消息将近?

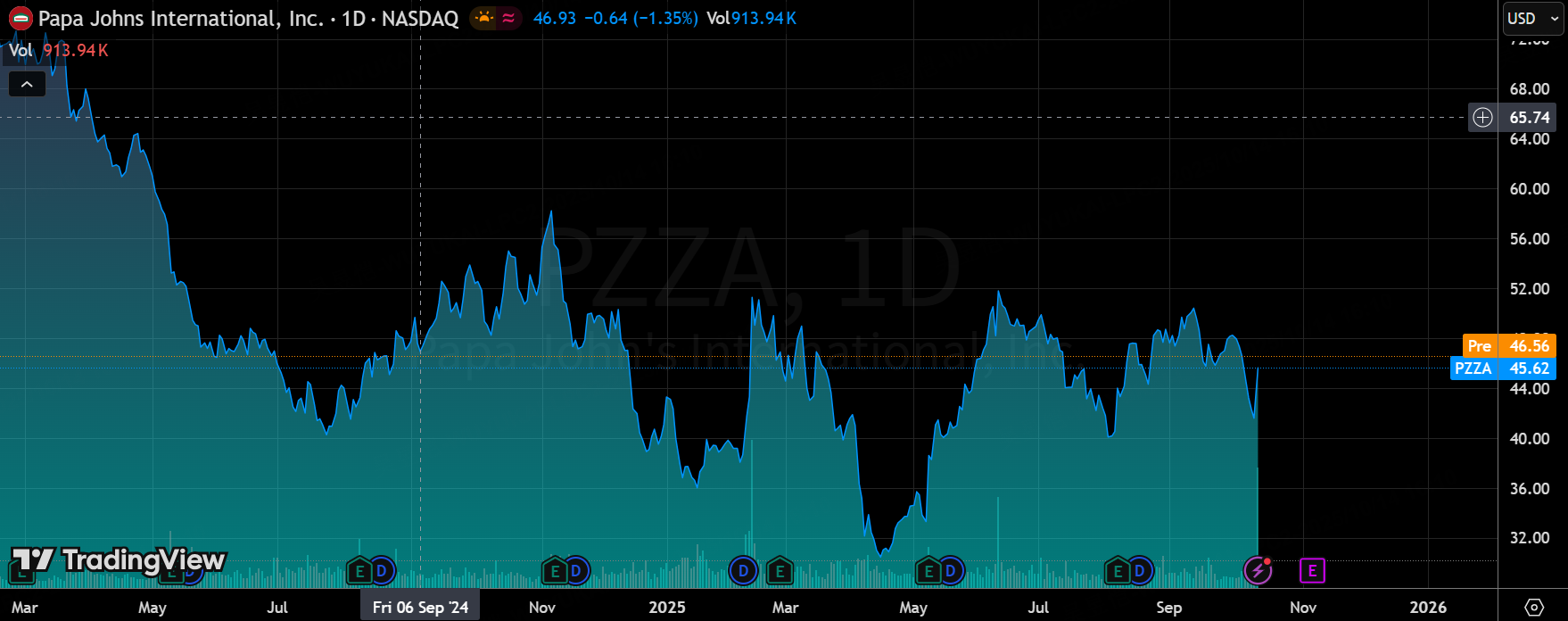

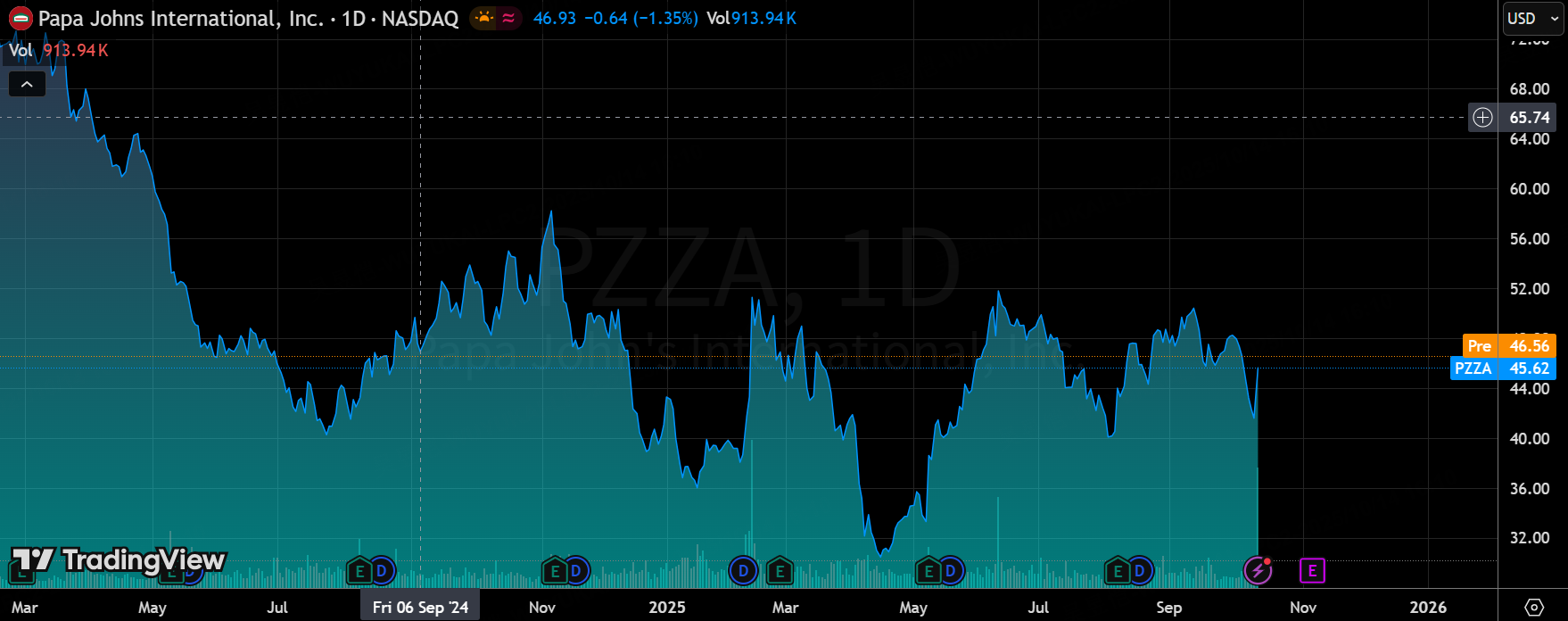

$棒约翰(PZZA)$ 最近再起的收购邀约让我眼前一亮, $Apollo Global Management Inc(APOS)$ 抛出了每股64美元要约(但仍比历史最高的130美元左右折价一半),如果交易顺利落地,回报潜力巨大。目前股价收于2025年10月13日的45.62美元,价差这么大,简直是套利玩家的天堂——不过风险也不小。

作为有一定风险偏好的投资者,这应该是个值得高仓位押注的case。

起因:特许经营巨头面临的国内压力

Papa John's目前在全球50个国家和地区运营6019家门店,截至2025年3月30日的数据显示,北美3516家门店中,有2977家是特许经营模式。这种模式带来稳定的特许费收入,国际扩张(如最近重返印度,在班加罗尔新开4家店)正抵消国内的通胀和劳动力成本压力。今年以来,PZZA股价涨幅达15%,远超竞争对手 $达美乐比萨(DPZ)$ 的平盘表现,部分得益于收购传闻的催化。

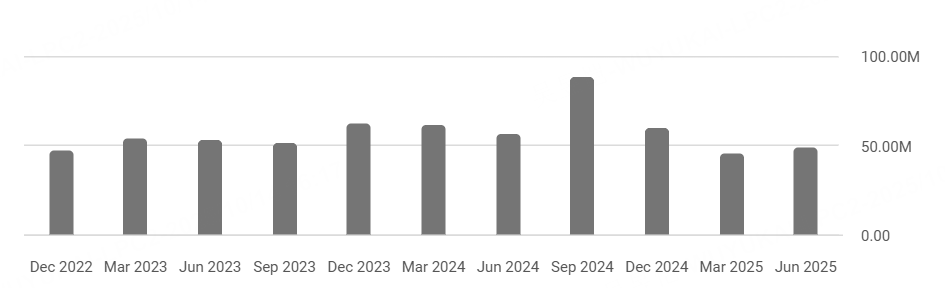

财务上,公司市值约14.94亿美元,2025年Q2营收稳定在5亿美元左右,尽管同店销售最近几个季度下滑1-2%。市场共识预计未来12个月营收增长平平,比过去5年的5.6%年化增速慢,但EBITDA利润率保持在12-15%,主要得益于供应链优化和 $优步(UBER)$ Uber Direct等外卖合作。

交易上,PZZA的个股Beta为1.09,波动相对中等,但空头仓位占流通股11.9%(在消费品公司中相对较高),这在10月13日日内暴涨18%时就显露无遗——交易量飙升至822万股(一定的逼空因素),是平均量的8倍。

在披萨行业大盘子里,竞争白热化,Domino's靠科技加速配送,Pizza Hut主打性价比套餐。Papa John's的卖点是优质原料和Google驱动的AI营销,这让它在国际市场有增长空间,但美国消费者疲软拖累了同店销售。

估值方面,我个人认为,如果没有收购,PZZA按20倍前瞻市盈率交易还算公道,但私有化后,通过成本控制和全球扩张,相 $麦当劳(MCD)$ 和 $Yum Brands(YUM)$ 一样,可以能轻松释放20-30%的价值潜力(国际业务Q1同比增长8%,远超北美的停滞,按照管理层指引,到2030年海外门店占比达50%,这块蛋糕大有可为)。如果能引进 $墨式烧烤(CMG)$ 的管理模式还能鞥更高。

收购要约细节:为何又是Apollo?

收购传闻从今年4月就开始,当时卡塔尔皇室支持的Irth Capital Management传出私有化兴趣。到6月,Semafor报道Apollo和Irth联合出价20亿美元,相当于每股64美元——比传闻前水平溢价40%。

10月13日,Reuters和StreetInsider确认Apollo已进入尽职调查阶段,拿到公司账本,交易可能几周内敲定。 Irth的角色现在有点模糊,可能转为Apollo独家操作,但64美元的报价没变。

为什么是Apollo?

这个管理7000亿美元资产的私募巨头,在消费品牌上有丰富经验(之前投过类似快餐链)。他们看中Papa John's的特许模式,便于并购整合和利润扩张——目标EBITDA率可能从现在的12-15%拉到18-20%,通过供应链协同和国际推进。参考JAB在2017年以75亿美元收购Panera(17倍EBITDA),PZZA的12倍Trailing EBITDA估值很吸引人。在我看来,Apollo能通过债务融资增长,在3-5年内翻倍退出,实现25%的IRR。

市场反应与估值分析

要约泄露后,13日PZZA股价跳涨18%收于45.62美元,盘后小幅到47.10——但仍远低于64美元报价和52周高点60.75美元。价差仍然有40%以上,远超典型已公布交易的5-10%左右,说明投资者对成交信心不足,但交易量暴增,显示套利基金在进场。

目前单从公司目标价来看,平均价位50.90美元,也有隐含11.6%上行空间(不考虑交易)。

我个人的DCF模型(3%永续增长,10% WACC)给出无交易内在价值55美元,也是支持报价溢价。

今年15%的涨幅超DPZ,得益于传闻,但基本面如2025年2500万美元营销支出也功不可没。

表格:PZZA与同业估值对比(截至2025年10月13日) |

|||

指标 |

PZZA |

DPZ |

YUM |

前瞻市盈率 |

20.2x |

28.5x |

22.1x |

EV/EBITDA |

12.4x |

18.2x |

15.6x |

市值 |

14.9亿 |

125亿 |

382亿 |

空头仓位占比 |

11.9% |

4.2% |

2.8% |

年内涨幅 |

+15% |

平盘 |

+8% |

PZZA的折价明显,低估迹象突出,加上要约催化

并购套利机会:数字拆解与情景分析

并购套利的核心是价差,目前计算:

(64 - 45.62) / 45.62 = 40.3%

如果交易在2026年Q2落地(持有3-6个月),年化回报可以接近100%——远高于套利策略历史平均8-12%。

情景分析(基于45.62美元入场):

基准情景(概率70%):交易以64美元成交。回报:+40.3%。催化剂:10月下旬Q3财报正面+正式公告,价差缩至5%。

上行情景(概率<10%):报价加码到68美元(若有竞争)。回报:+49%。

下行情景(概率20%):交易无法达成。股价跌至40美元(下行10%)。损失:-12.3%。

整体来看,损益比 > 2

当然市场比较谨慎的是,2025年餐饮并购失败率25%,不过这个case有Apollo加入,成功率会加大,且Pizza行业反垄断门槛低(特许模式)。

目前来看,空头占比11.9%,成交可能引发10-15%挤压,因此是个不错的“买入并持到公告”的低位机会,现在价差胖。如果有必要,可以用PUT进行部分对冲。

风险评估

地缘政治风险:Irth的卡塔尔背景在中东紧张时可能招致审查,尤其是Trump政府对“美国优先”的考量(就看这算是中东投资美国的部分,还是认为MAGA的部分)。

美国监管层的影响可能较小,但经济风险——餐饮衰退压力——可能延缓或影响价格。如果谈判卡壳,股价回调15-20%也不是不可能,类似2024年US Steel案(钢铁行业涉及反垄断以及商贸谈判更复杂)。

创始人John Schnatter的旧事虽淡化,但诉讼隐患在。宏观上,利率上升抬高Apollo融资成本,不过他们2000亿美元干粉缓冲足。我认为风险可控,但别全仓梭哈。

仍是值得推荐的“大肉”收购案,睁眼做多

40%价差下,风险回报比正向倾斜——远胜持有DPZ这样的普通多头。

同时我也会采用一定的期权(例如48美元的call),积累PZZA,目标64美元退出。

保守一些的投资者可以采用Sell PUT,或者用差价策略来套利。这可能几个月内带来30-40%回报,但只适合耐波动玩家。

相关披露:持有PZZA看涨期权,暂无APO仓位。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61