史上最强财报也救不了?摩根大通Q3“利多出尽”,CEO戴蒙甩出“蟑螂论”

TradingKey - 美国最大银行摩根大通于10月14日公布了2025年三季度财报,营收和利润增长均超分析师预期,创下有史以来最强单季表现,但摩根大通股价却一度跌超4%。分析认为,其业绩和股价的分化表现源于市场卖现实、估值担忧和CEO戴蒙对以蟑螂相提并论的信贷风险。

摩根大通三季度营收471.2亿美元,预期454.8亿美元;净利润144亿美元,预期137亿美元。这家华尔街巨头当季不仅在交易业务收入上创下历史新高,投行业务也实现两位数百分比增长、全球投行费用8.7%的市场份额使其继续领先同行。

然而,交出史上最强财报的摩根大通并未在股市上获得过多的追捧。摩根大通股价于周二收跌1.91%,年内迄今上涨约26%,超过同期标普500指数的13%涨幅。

高业绩已被定价

在联准会降息、AI交易火热、川普政府的资本监管友好政策等因素的推动下,华尔街将再迎接一个良好的季度的预期已被市场定价。

花旗分析师Keith Horowitz表示,这确实是一个稳健的季度,但股票估值已经反映了了这一点。

Evercore分析师Glenn Schorr也认同这点,大型银行业绩不错,但完全符合预期,很多利好因素已经反映在估价中、且估值偏高。

高估值是个担忧

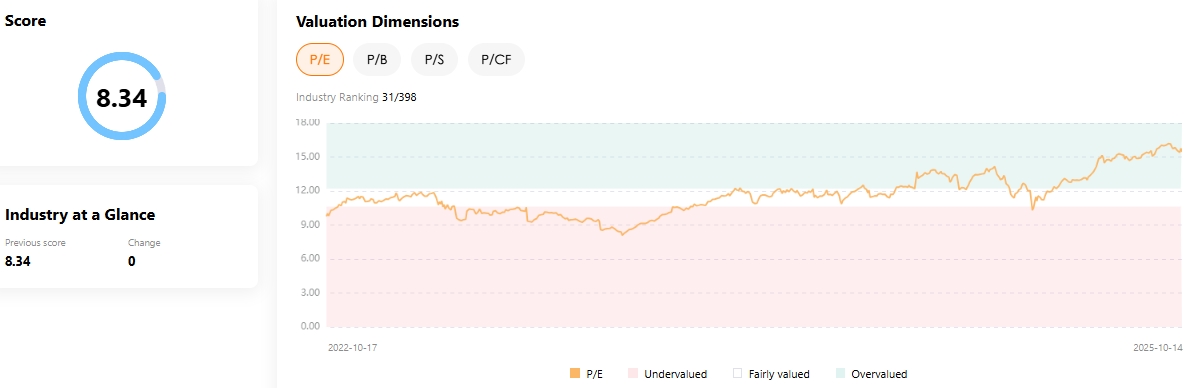

四月以来股价的持续攀升使得摩根大通估值水涨船高。据TradingKey股票评分工具,摩根大通当前的市盈率超15,处于历史高水平。

【摩根大通股票估值水平,来源:TradingKey】

基于对第三季度业绩的考量和近期盈利能力的略微上调预期,晨星公司分析师计划对拥有广阔护城河的摩根大通每股235美元的合理估值上调中低个位数百分比。但在风险调整后的基础上,该股仍然被高估。

晨星分析师指出,尽管摩根大通拥有令人羡慕的竞争地位并将继续扩大市场份额,但银行业是一个周期性业务,其盈利能力目前接近周期性高点。

戴蒙的“蟑螂论”

摩根大通CEO戴蒙在表示“所有业务都表现良好”之际,也在对未来业绩增长的风险发出提醒。戴蒙称,由于复杂的地缘政治条件、关税和贸易的不确定性、资产价格上涨以及粘性通胀风险,不确定性继续加剧。

在谈到9月申请破产的汽车贷款公司Tricolor时,戴蒙表示,摩根大通与这相关的投资敞口在第三季损失了1.7亿美元。

他说,这不是“我们的最好时刻”,并指出公司正在研究所有风险和控制框架。

戴蒙预计,Tricolor和First Brands Group的倒闭不太可能是孤立事件,银行将出现更多信贷问题。

他警告称,其他借款人可能也会出现类似的情况,“当你看到一只蟑螂时,可能还会有更多。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61