全球巨震!节后ETF资金涌入这些赛道

四季度,市场波动加大!

跨资产剧烈震荡引发全域共振。欧美主要指数单日涨跌幅度屡破近期纪录,科技与周期板块同步承压;美债收益率剧烈波动引发全球无风险利率锚定效应;原油、黄金等品种价格在避险与流动性预期间反复博弈,呈现“大涨大跌”的极端行情。

全球金融市场巨震中,国内大量资金借道权益类ETF入市!

10月10日,权益类ETF单日净申购额达314.88亿元,仅次于4月7日、4月8日,彼时中央汇金等机构宣布增持ETF。

10月13日,再有246.14亿元资金进场净申购权益类ETF。

两个交易日,超过560亿元资金借道权益类ETF涌入市场;节后五个交易日,842亿元ETF资金进场扫货,这一信号不容忽视。

在市场每日涨跌的背后,ETF的资金流动正以其越来越大的体量和机构级的决策,反映着市场的微观变化。

节后市场热门ETF有哪些?ETF资金涌入哪些赛道?

作为国内指数基金领域的先行者,被称为“指数一哥”的华夏基金ETF最新管理规模达到8995亿元,领跑行业,旗下的产品颇具代表性。

本文以华夏基金旗下ETF为例,一探究竟。

1

新高又新高!黄金ETF华夏、黄金股ETF“吸睛又吸金”

黄金正迎来历史性时刻!现货黄金早盘升破4240美元/盎司,连续4个交易日创下新高,年内累涨60%,创下自1979年以来最大年度涨幅。

在这轮罕见的黄金狂潮中,许多投资者陷入“害怕错过”又恐高的矛盾心理。FOMO(Fear of Missing Out)“害怕错过”,不少投资者用这个标签表达自己在当前黄金投资热潮的矛盾心理。

事实上,自2000年以来,伦敦金现货年均涨幅约为10.21%,仅2007年全年涨幅超过30%,本轮涨势实属罕见。

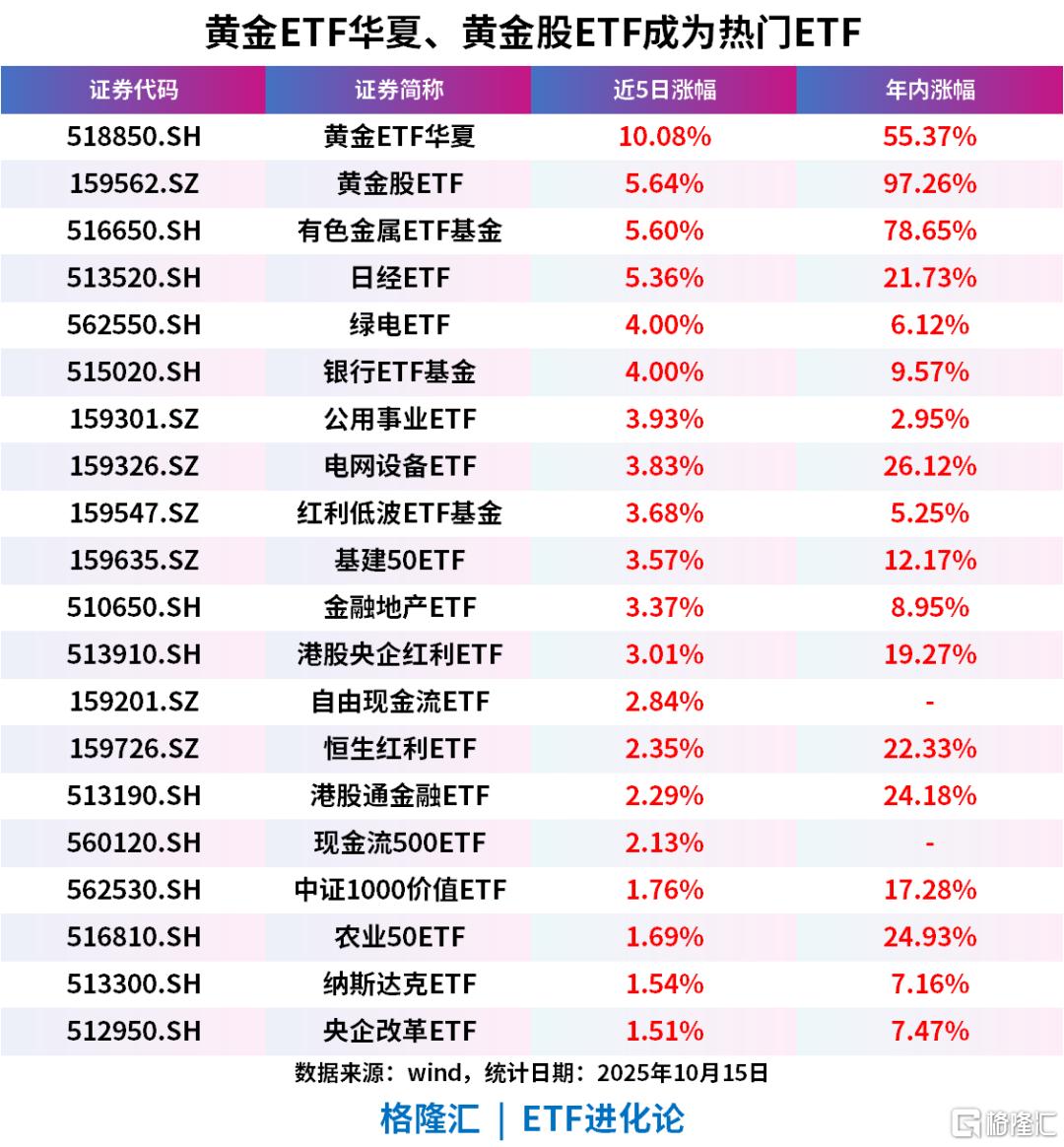

节后5个交易日,黄金ETF华夏(518850)、黄金股ETF(159562)领涨市场,成为热门ETF。

今年以来,黄金ETF华夏(518850)涨55.37%,黄金股ETF(159562)飙涨97.26%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

金价上涨主要反映了三大“坚定买方”加大购买黄金:快速增长的西方ETF仓位、各国央行购买以及短期资金仓位的提升。

一些先知先觉资金,通过ETF持续抢筹黄金。

比如,黄金ETF华夏(518850),近20个交易日吸金13.03亿元,年内资金流入39.55亿元;黄金股ETF(159562)近20个交易日吸金16.76亿元,年内资金流入22.28亿元。

黄金ETF华夏(518850)跟踪国内黄金现货合约价格,资金门槛低、费率同类最低、T+0灵活交易,1手黄金ETF(100份)=1克实物黄金,通过二级市场间接投资实物黄金,没有实物储存成本。

黄金股ETF(159562)跟踪中证沪深港黄金产业股票指数,指数成份股内,金矿股累计占比约9成,零售股占比约1成;过去三年黄金股指数相比上海金指数的贝塔约1.14倍,2025年以来的贝塔1.19倍,因弹性较大,而被市场称为“金价的放大器”。

2

越跌越买!ETF资金节后涌入芯片赛道

节后,科技股赛道迎来调整。

对于芯片、半导体板块调整,有市场观点认为属于短期波动,主因是板块短期涨幅过高,但并未动摇行业中长期发展的核心根基,国产替代仍是不确定性市场中少数具备确定性的方向。

资金面上,科创50ETF、芯片ETF、科创半导体ETF下跌之际,ETF资金逆势买入。

其中,科创50ETF(588000)、芯片ETF(159995)、科创半导体ETF(588170)近5个交易日分别逆势吸金23.03亿元、19.36亿元、7.66亿元。

芯片ETF(159995)跟踪国证芯片指数,聚焦材料、设备、设计、制造封装和测试芯片产业链,成分股30只,锐度高。

科创50ETF(588000),作为成长类宽基ETF,其半导体含量66.8%,权重股包括中芯国际、海光信息、寒武纪等。

科创半导体ETF(588170)聚焦芯片厂商的上游,覆盖科创板中半导体设备和半导体材料;其中,设备占比近 61%,材料占比约23%,两者权重加起来超过84%,聚焦的是国产替代领域。

中信证券指出,2023年开始,国内晶圆厂逐渐打造高国产化产线,其中先进存储突破进度相对更快,逻辑紧随其后;根据Digitimes报道,国产存储晶圆厂正积极推进半导体设备国产替代,降低对海外供应商的依赖,目前已在蚀刻和沉积工艺方面突破关键障碍;预计2025年国内先进存储晶圆厂扩产需求保持稳定;2026年随着新产线的落地有望快速提升,叠加上游环节的国产替代需求,有望带动国内半导体设备、零部件环节的需求加速成长。

SIA数据显示,2025年8月全球半导体销售额为648.8亿美元,连续22个月同比正增长;其中,中国半导体销售额为176.3亿美元,同比增长12.4%,环比增长3.3%。

3

恒生科技指数ETF、恒生互联网ETF成为参与港股的热门工具

今年以来,港股领涨全球。

10月2日,港股迎来开门红:恒生科技指数突破27000点大关,创下近4年多新高,恒生指数创下自2021年11月以来的新高后,开启调整。

虽经历7个交易日调整,资金仍在持续流入港股。

10月以来,超256亿资金南下扫货;今年以来,南下资金净买入11931.24亿港元,创历史新高。

ETF也成为参与港股的热门工具。

节后5个交易日,恒生科技指数ETF(513180)吸金20.07亿元,恒生互联网ETF(513330)吸金17.09亿元;下半年以来,两者资金净流入额分别为109.34亿元、72.26亿元。

作为港股科技生态圈的"集大成者",恒生科技指数汇聚30家在香港上市的顶尖科技企业,从互联网巨头到新能源车新贵,从芯片制造到人工智能,构建了一个覆盖科技创新产业链的投资版图,在全球科技竞争日趋激烈的今天,这一指数已成为投资者配置中国科技资产的重要工具之一。

恒生科技指数ETF(513180)作为跟踪恒生科技指数中规模最大的ETF,最新规模444.47亿元,流动性好。

恒生互联网ETF(513330)最新规模345.97亿元,规模断层领先同标的ETF;其聚集互联网平台经济,指数AI含量高达97%,DeepSeek含量达86%,为布局AI+互联网核心资产的投资者提供便捷工具。

对于当下市场,兴业证券张忆东认为,AI资本投入与基础设施建设进入加速期,互联网龙头们的AI战略逐步清晰;中美两国的科技公司是全球AI的引擎,当前美股互联网龙头市盈率在25至40倍之间,而港股互联网龙头仅在10至35倍之间;中国AI应用场景丰富度及产业链完整性的长期优势,将成为港股科技龙头引领牛市的关键动力。

4

华夏基金:ETF的“开拓者”和“领军者”

在市场剧烈震荡时,华夏基金旗下产品卡位了三大热门赛道:无论是黄金资产,还是芯片半导体,抑或是港股,华夏都提供了工具锐利、流动性高的ETF产品。

这并非偶然,而是源于其作为“指数一哥”对产业趋势的洞见,尽可能让投资者能找到的相应投资工具。

华夏旗下ETF总规模8995亿元、15只百亿级ETF的行业第一地位,不仅仅是数字的领先,更构建了深厚的护城河。

巨大的规模意味着更好的流动性、更低的跟踪误差和更稳健的运行体系,为机构资金和大额资产配置提供便捷。

作为境内ETF的“开拓者”和“领军者”,华夏基金已将指数业务打磨成其核心竞争力的基石。但其能力边界远不止于此,在固定收益、主动权益等多领域的领先,体现了其雄厚的投研底蕴和配置能力。

当下,市场正从短期博弈转向中长期价值重塑。在这个转折点上,投资者的选择,已不单单是一只基金产品,更是其背后的资产管理能力与平台实力。

上下滑动查看完整风险提示:

风险提示:上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61