嘉信理财:硬实力没话说,激活成长还需添把火

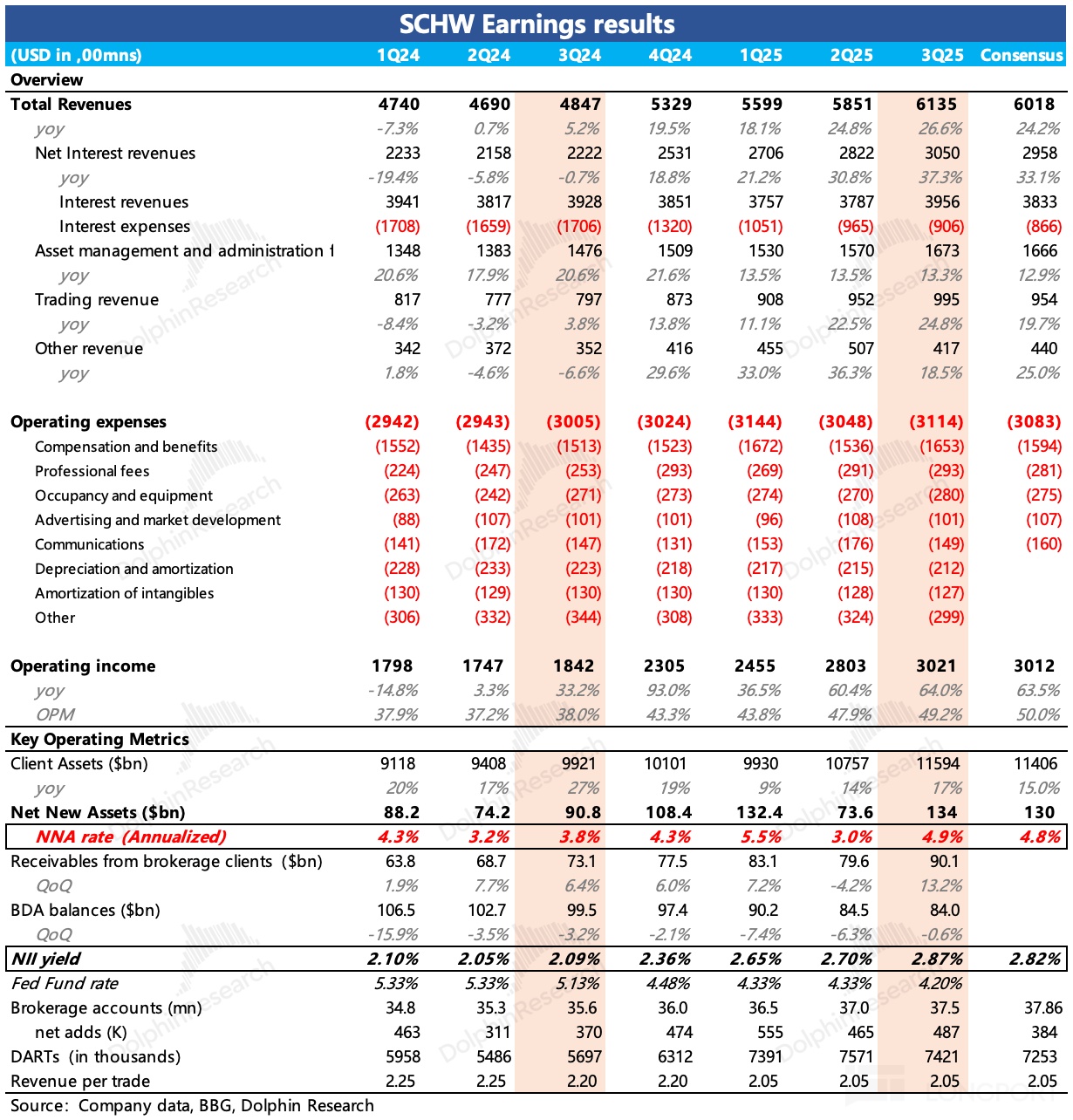

$嘉信理财(SCHW.US) 三季度业绩属于预期中的还不错,亮点在利息、交易收入,主要体现降息预期下目前资本市场交易活跃度的提升,以及公司作为龙头,自身积极有效的现金管理和规模效应下的成本优化。

具体来看核心要点:

1、两个关键指标——NNA、NIM:目前而言,如果对嘉信业务由繁化简,最核心的就是看用户资产的净增加情况,和息差收益率。一个反映长期视角下的内生增长(规模驱动的商业逻辑),一个反映资产变现的能力(净利息仍是主要变现口)。

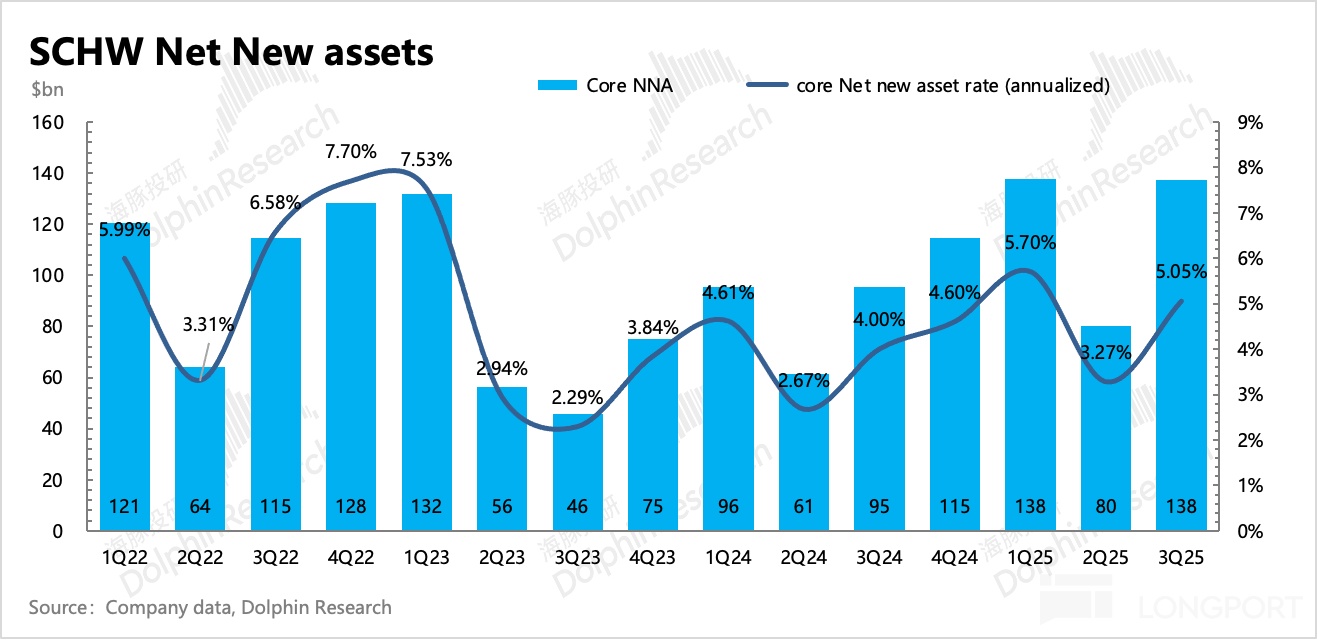

(1)资产净增加(NNA):三季度 NNA 为 1340 亿,年化增速达到 4.9%,一如市场预期,逐渐贴近长期指引区间 5%-7% 的下沿。后续能否继续回归到中位数 6% 及以上的水平,是驱动内在价值提升的关键。

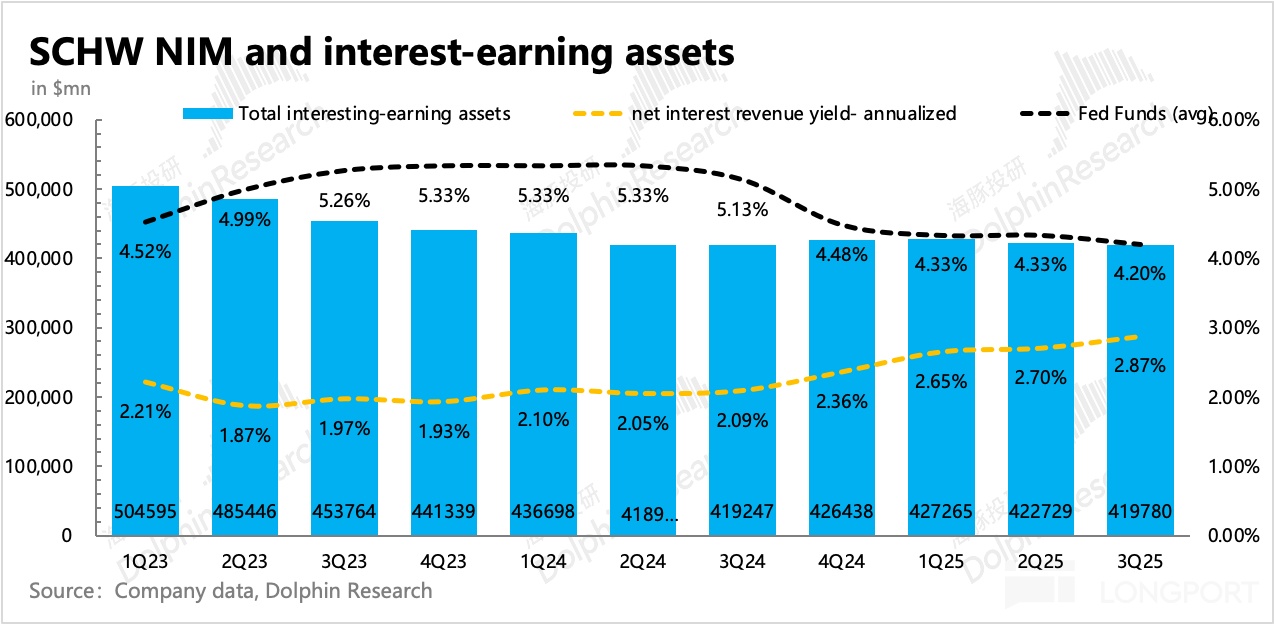

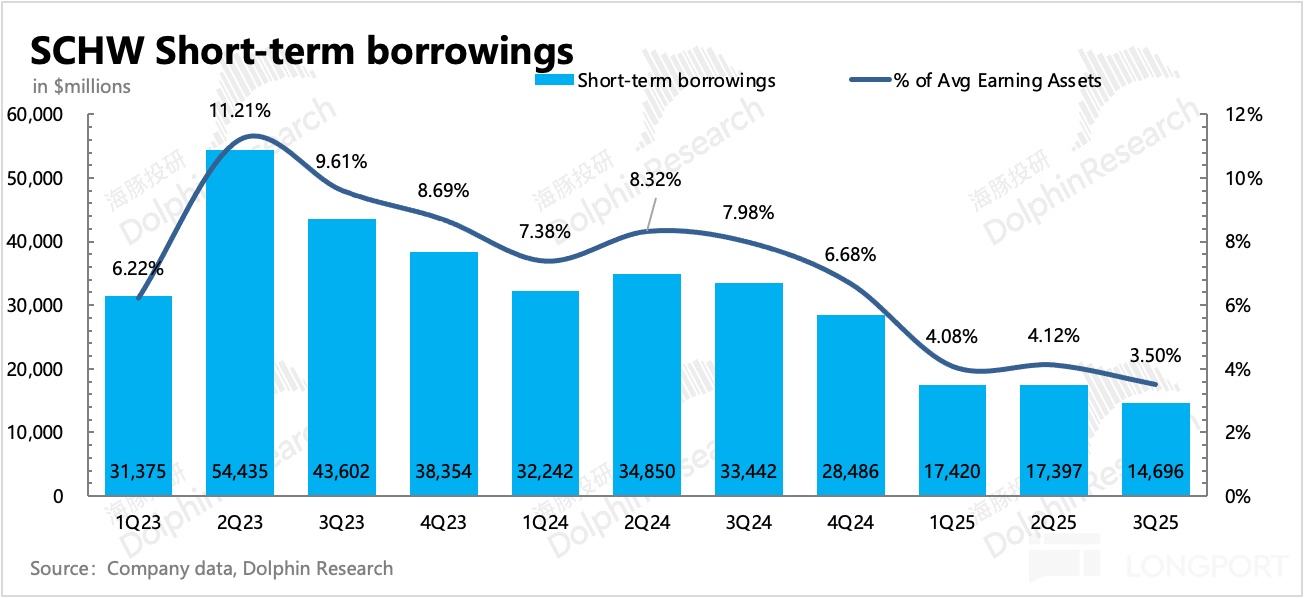

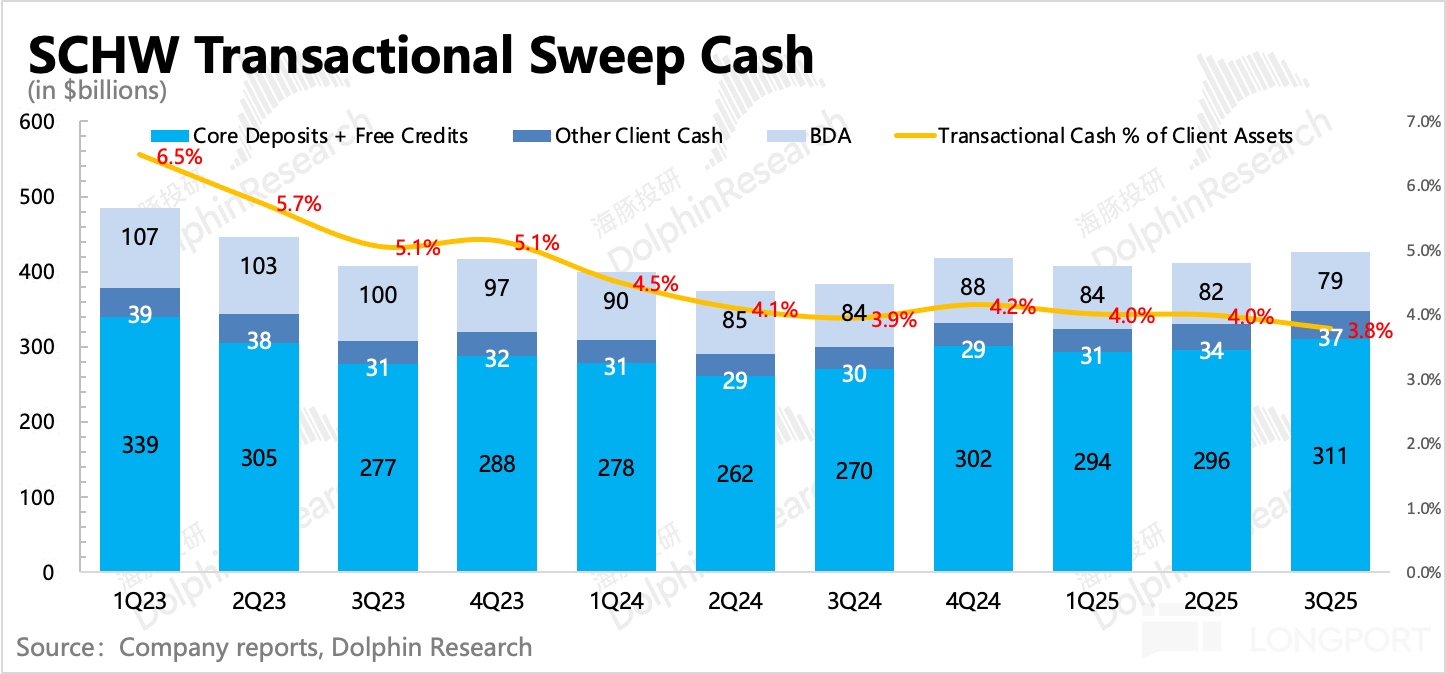

(2)净利息收益率(NIM):三季度 2.87%,超出市场预期。虽处于降息周期,但 9 月才宣布首次降息 25 个基点,对 Q3 当期影响有限,其次 Q3 活跃的资本市场,带动高利率的融资融券交易显著增加,使得收入端的利率继续走高。与此同时,三季度嘉信短期债务环比净减少 27 亿,降低了利息支出,因此一增一减下,息差收益率进一步扩大。

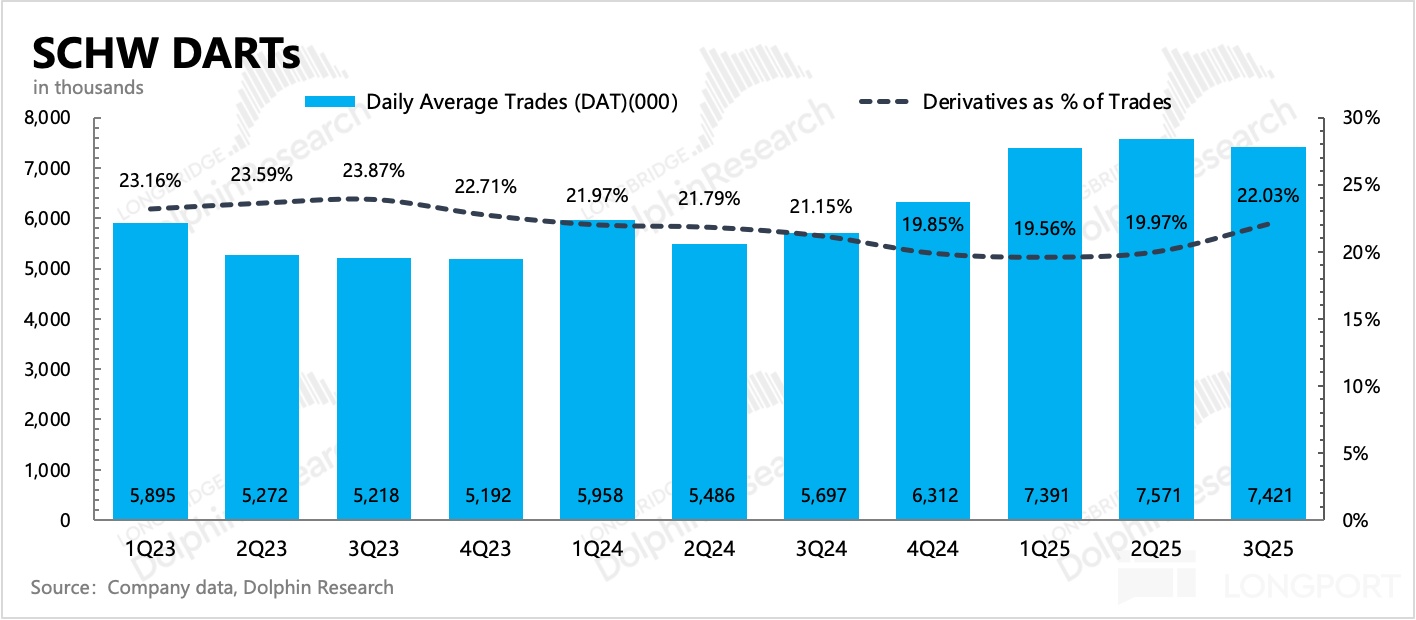

2、交易业务:三季度同比增长 25%,主要靠 DARTs 带动(同比增长 30%)。而 DARTs 的活跃,又离不开主要稳定 6% 增速的账户数扩张,以及人均 10% 的资产规模增加,再加上行情的助力提高换手率。

DARTs 环比略微下降,但 Q3 的衍生品交易笔数渗透率达到了 22%,比上季度增加了 2pct。这使得平均单笔收入环比增加,再加上 Q3 多出两个交易日,三季度交易收入要明显高于二季度。

3、净利息业务:三季度同比增长 37%,相比上季度增长进一步加速,核心驱动就是上面提到的 NIM 提高,生息资产规模同比持平。

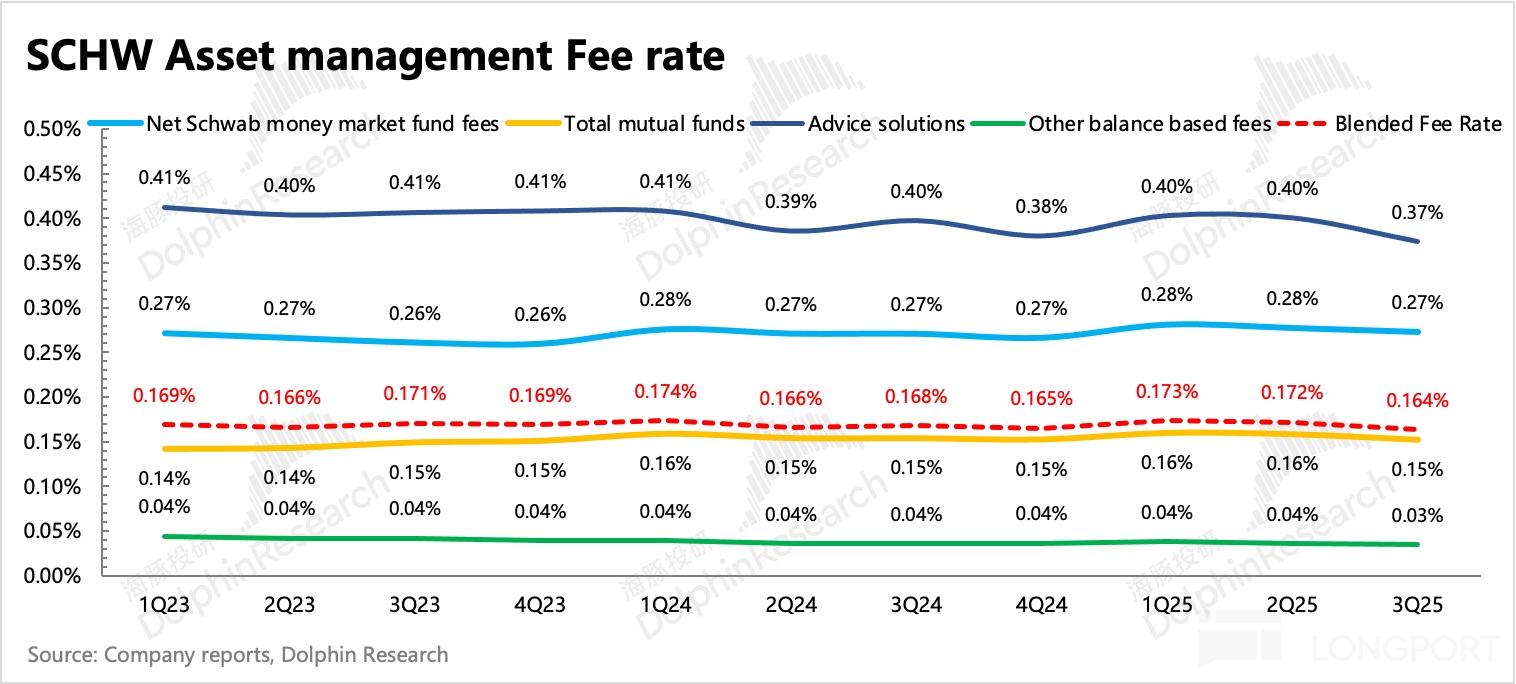

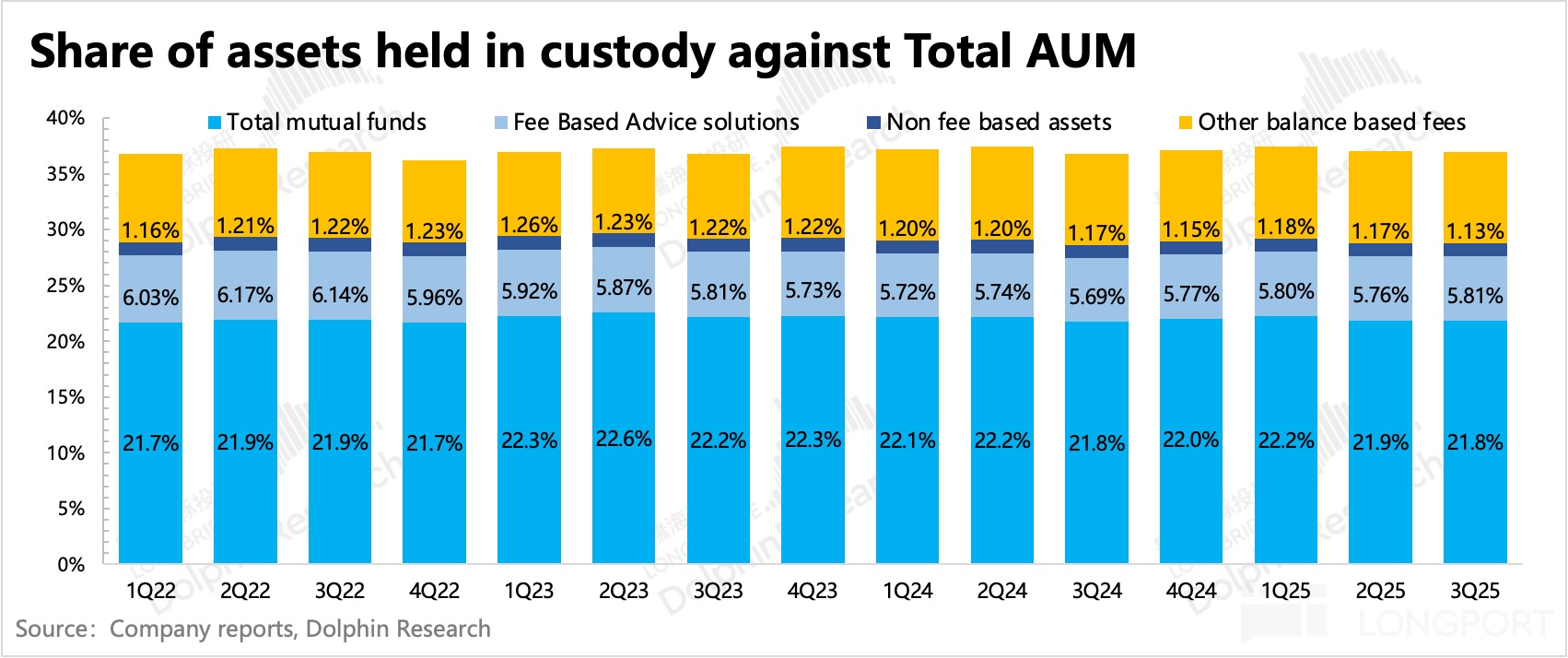

4、财富管理业务:三季度同比增长 13%,资管主要靠规模拉动增长,因为无论是 1P 的基金管理费还是 3P 的基金分佣,综合费率都是往下走的。出于降息预期的影响,用户将更多的闲钱投入到了货基或者共同基金中,同时接受投顾服务的用户资金在三季度也有明显增加,从而带动了财富管理规模的上升。

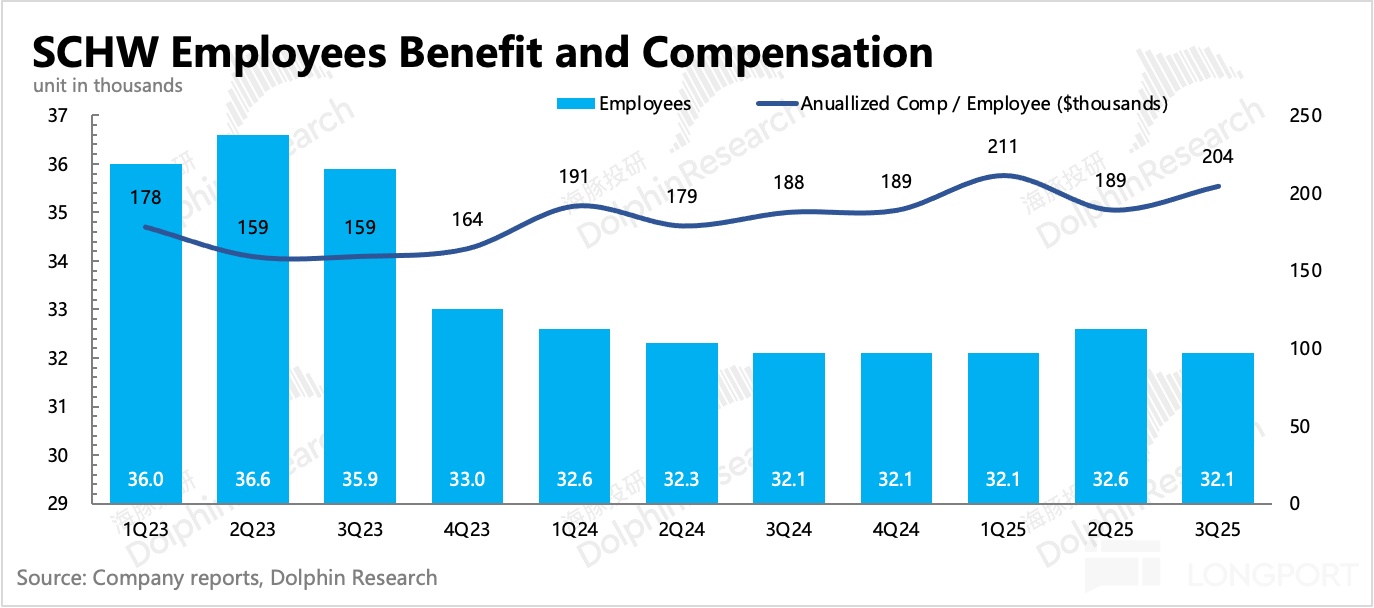

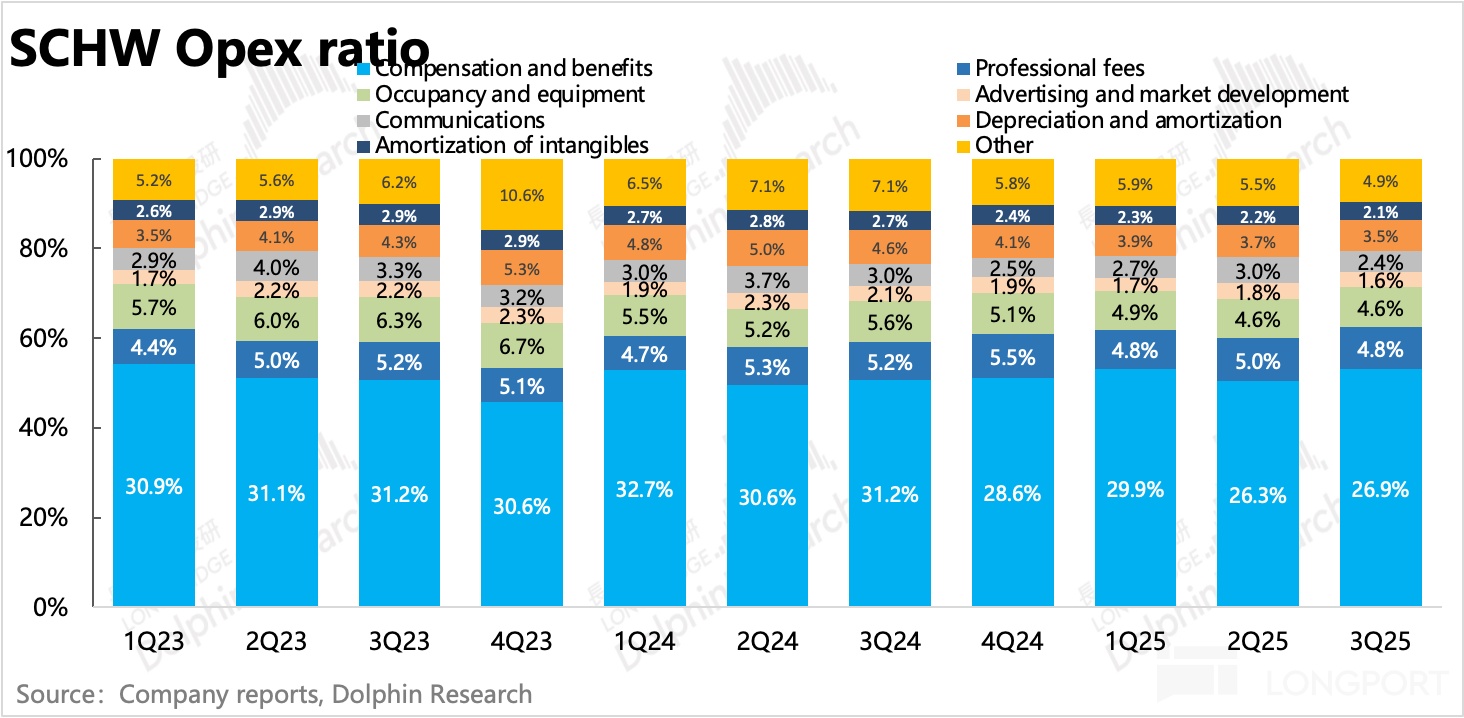

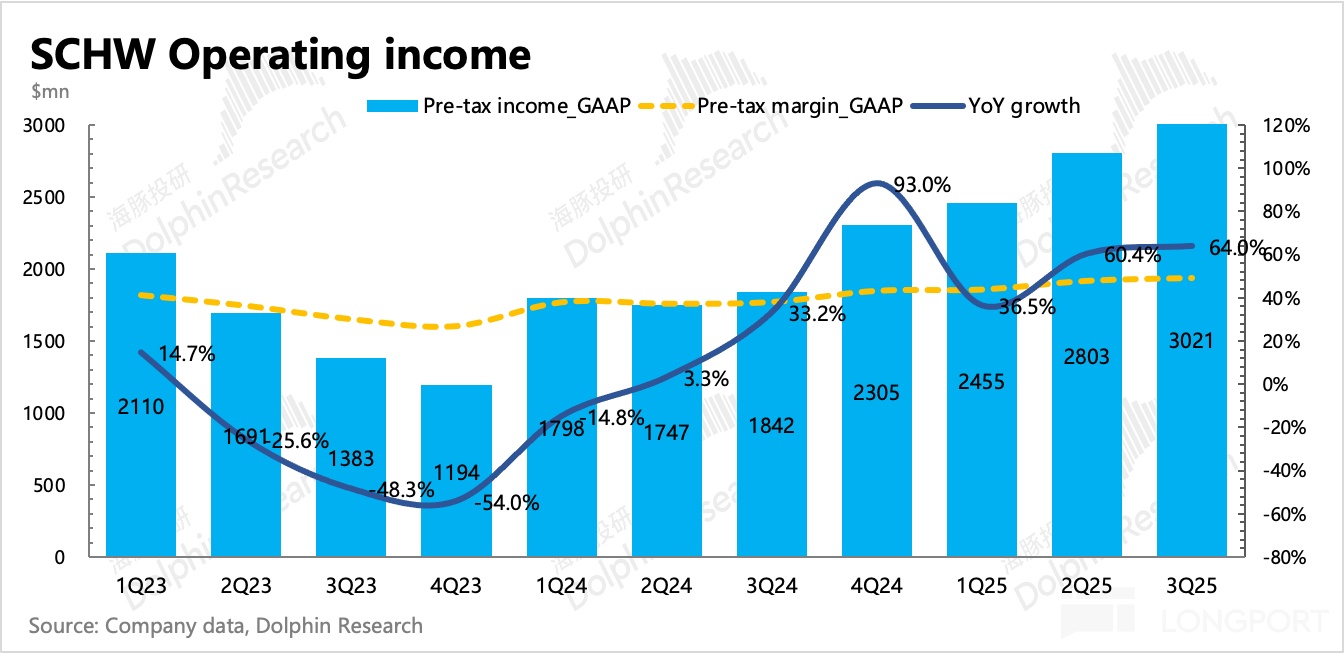

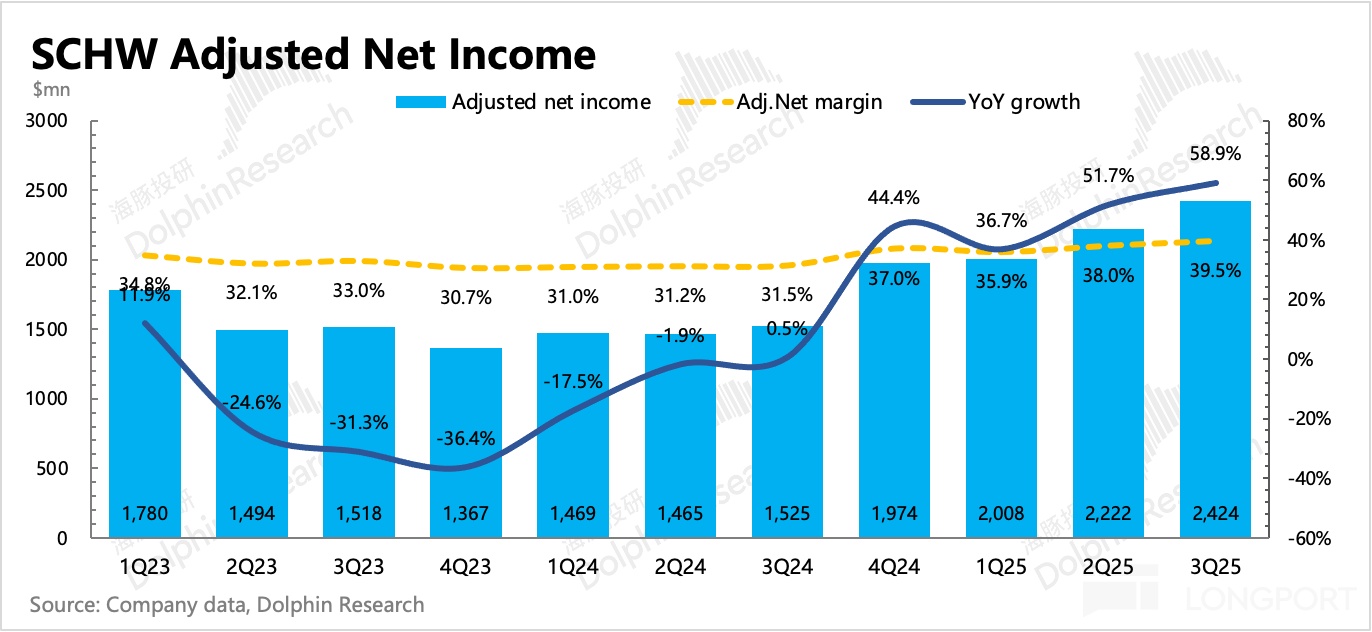

5、盈利能力:三季度支出项的变动,主要体现在员工费用的增加,营销和基本运营费用都保持克制,最终经营利润 30 亿,尽管基数增高,但仍然实现 64% 的增速。利润率为 49.2%,环比提升 1 个多点,同比提高 11pct。

6、股东回报:三季度回购了 2890 万普通股,耗资 27 亿美金,较上季度增加 9 亿。若按照 Q3 水平年化计算,回报收益率为 6%,在低息环境下是一个还不错的回报率水平。期末总股份 18.11 亿股(包含潜在稀释),环比减少 1100 万,对 EPS 提升拉动 0.6%。

7、重要指标一览:

海豚君观点

三季度业绩还不错,略微超预期,整体上处于一个内生增长逐渐修复的趋势中。不过如果横向对比同行,成长性还是要落后 Robinhood 等新兴平台。

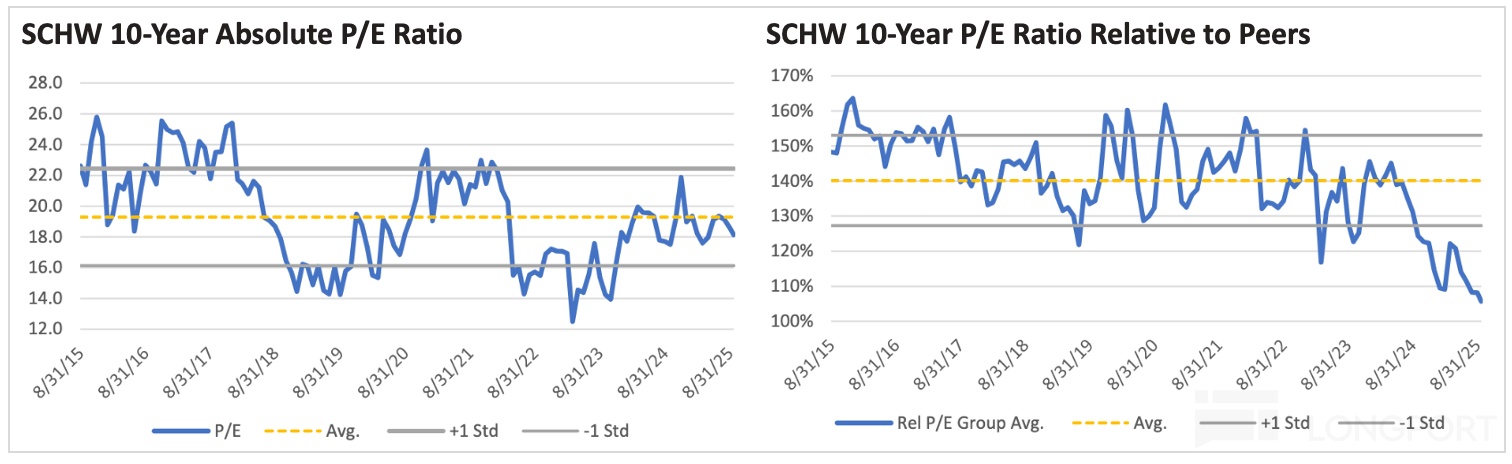

但嘉信的估值也不算高,目前远期 1 年估值 18x P/E,是低于 2023 挤兑危机之前、正常经营下的中枢水平 20xP/E,侧面说明当下已经计价了一些后续降息的负面拖累。

与行业均值相比,嘉信目前的溢价水平也处于过去 10 年最低水平,直接显示嘉信当时所面临的业务困境以及新势力的竞争威胁。但硬币的反面,就是给嘉信在后续的追赶和估值修复上,留足了想象空间(+10%-20%)

正如海豚君在首次覆盖深度反复提及,未来能够驱动嘉信估值修复的动力,还是主要来自于:

(1)资产净增加率 NNA 的提升(从当下低于 5% 的增速水平回到管理层的长期指引——5%~7% 增速的中位数甚至区间上沿水平);

(2)加速偿还短债降低资金成本,来抵消降息对净息差率的影响;

(3)有效的现金管理:通过将客户闲置资金自动转存从嘉信银行变换到外部合作的银行(TD 银行),即将客户存款从表内变相转移到表外,实现轻资产运营,来减少潜在的运营风险和成本拖累。

(4)规模效应下的成本优化,尤其是 Ameritrade 整合后能否进一步提高经营效率。

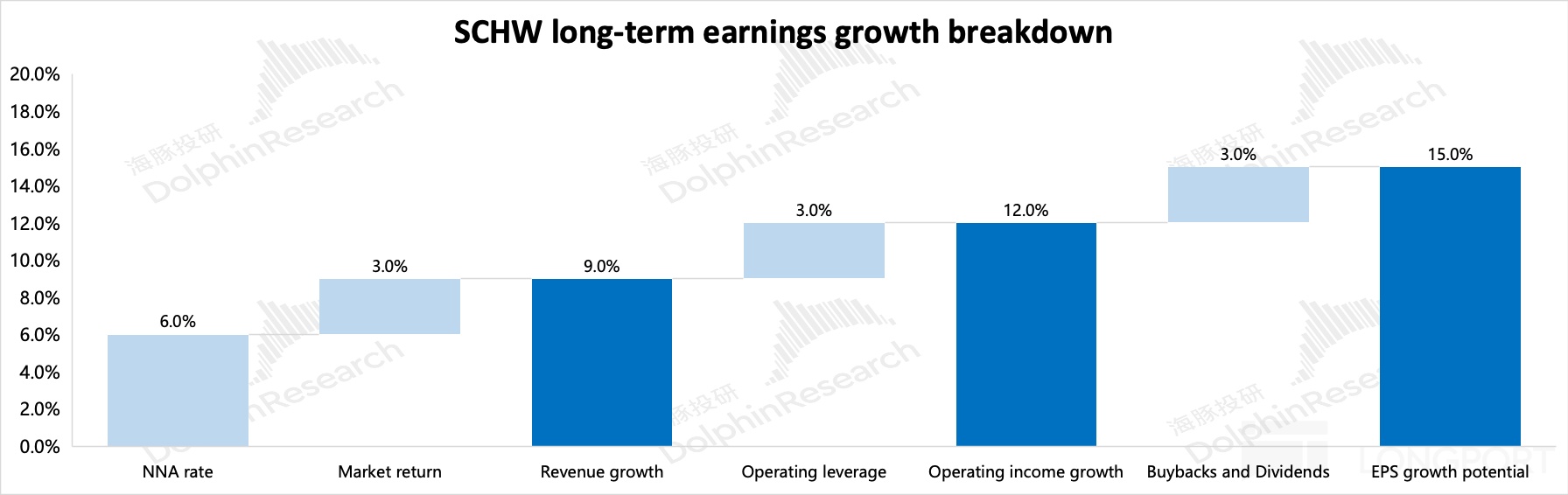

当然,从长期来看核心驱动还是第一点,即NNA 的提升最关键。其次才是看规模效应对嘉信的成本优化、现金管理以及股东回报的变化。如下图展示海豚君对嘉信长期增长的驱动力做了拆分:

如果 NNA 年化增速能够回归公司指引的中位数 6%,那么加上常规的行业增值收益 3%,资本变现效率(收入/资产规模)不变,以及运营支出每年增速 6%(低于收入增速 3 个点),能够带来大约 12% 的经营利润 CAGR 增速。最后再加上 2~3 个点的回购分红助力,那么每股收益就有总计约 15% 的长期增长展望。

NNA 增速,虽然会受到行情表现的部分影响,但要获得 alpha 增速还是要看嘉信的自身竞争力。就目前而言,主要指嘉信过去 “失去的三年” 中,仍待完成或弥补的工作上——“Ameritrade 用户融合” 和 “产品创新迭代”。

(1)虽然早在 2020 年底就已经宣告收购 TD Ameritrade,但过去几年嘉信一直在整合两个生态的用户。给原嘉信用户提供更便捷的 “thinkorswim” 平台交易,以及给 Ameritrade 用户提供更丰富的理财产品和投顾服务。

公司上季度透露,过去一年 Ameritrade 用户的净资产规模(NAA)同比增长了 100%,超过整个集团客户净新增资产规模的增速(46%),由此可见,1+1 大于 2 的协同整合效应正在发挥积极作用,这种用户服务范围的扩张渗透应该是一个在更长的周期里,驱动 NAA 增长的因素

(2)在过去三年里,因为深陷挤兑危机,耗费了公司团队主要精力、资源,因此在产品创新上,嘉信落后于 Robinhood 等行业新势力。尤其是在加密货币相关的产品服务布局上,嘉信目前只有 2022 年推出的加密货币 ETF(BTCÐ)的主题基金,明年才会推出加密货币现货交易平台。不过,监管合规问题可能也是嘉信在加密货币上布局犹豫的原因。

因此,紧盯嘉信的产品创新进展(短期重点:扩充可投资衍生品的范围、推进加密货币现货交易、发行稳定币)是有望看到估值进一步修复起点的前瞻信号。

不过,三季度嘉信在新的产品上暂无特别大的动作,主要围绕另类投资平台、员工股权激励管理方案等。除此之外,就是增设网点和团队(已增 16 个,另计划扩建 25 个,同时员工扩招 400 人),来做更多地区的用户渗透。嘉信电话会上管理层会针对业务展望的阐述较多,建议投资者重点关注,海豚君稍后也会第一时间发布在社区和交流群。

以下为详细分析

一、嘉信业务架构简介

嘉信理财,可以说是绝大多数美国家庭理财首选平台之一。在嘉信上:

(1)ToC(Investor service):零售用户可以实现从交易股票、债券,到购买基金、寻求投资咨询,以及存贷款、信托等等,实现一套完整的财富管理规划。

(2)ToB(Advisor service):嘉信还面向外部的独立咨询顾问(RIA)提供交易、托管、融资等一系列支持服务。

两个业务并非割裂,而是相辅相成。对于嘉信来说,通过外包 RIA 提供服务,可以用 “轻资产” 的方式完善自己的财富管理业务线,甚至可以从 RIA 那里触达更多的优质客户。同样的,RIA 也可以凭借嘉信的声望(资金托管安全可靠,有广泛的交易品种等等),来实现自己独立经营的诉求。

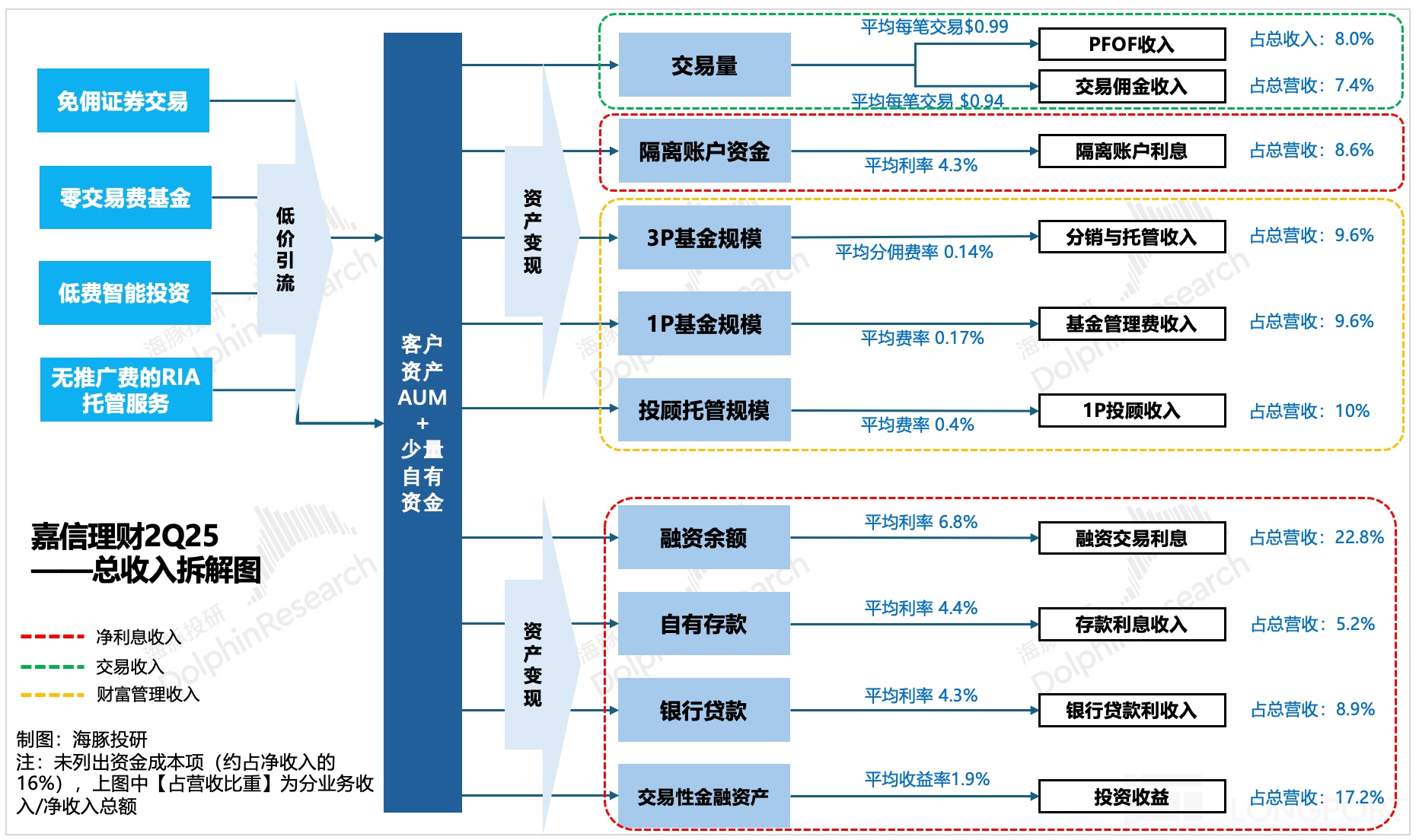

在交易、基金降佣的大趋势下,嘉信依靠存贷息差、投资固收类的金融资产带来的利息收益,弥补了交易收入的缺口。从集团整体来看,商业模式逐步定型——通过免佣金的证券交易,低通道费、零交易费的基金申赎,低咨询费的智能投资以及无推广费的独立 RIA 托管服务来引流,壮大整体客户资产规模(AUM)后,最终以资产生息(存、贷款利息/投资收益)为主的创收模式。

二、核心增长:走在修复回归的健康之路上

三季度嘉信生态属于是稳定扩张,几个用户指标:

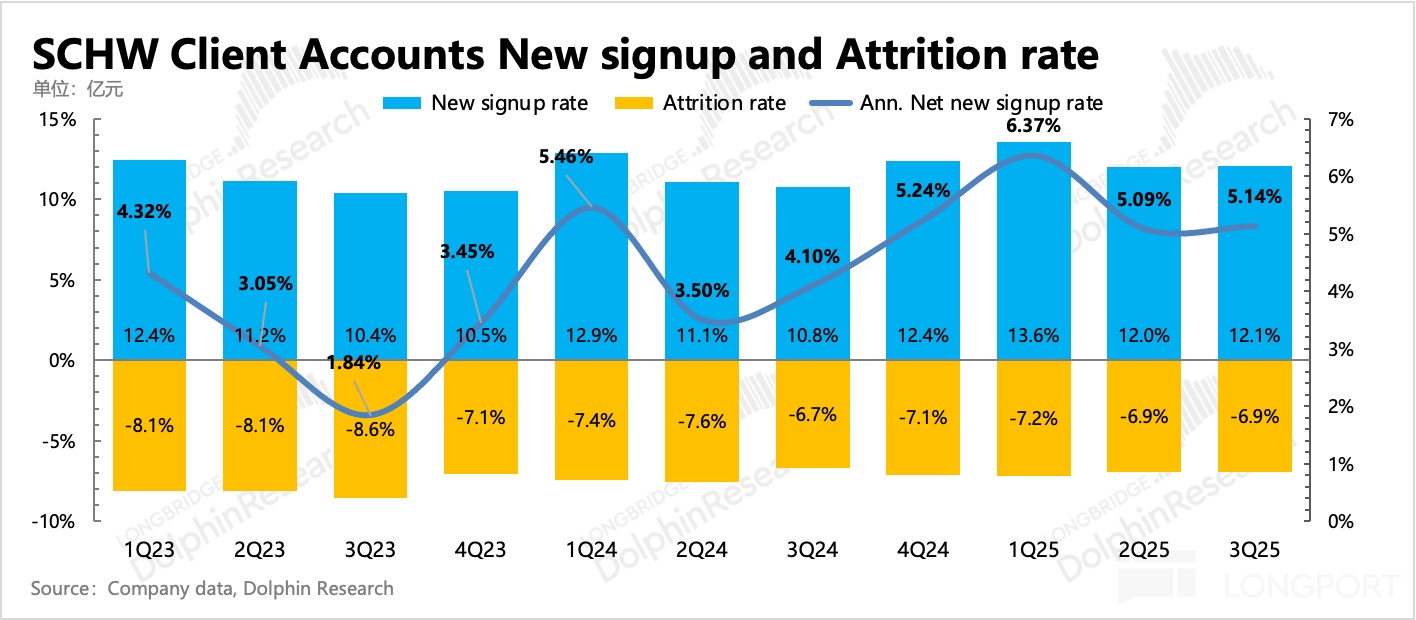

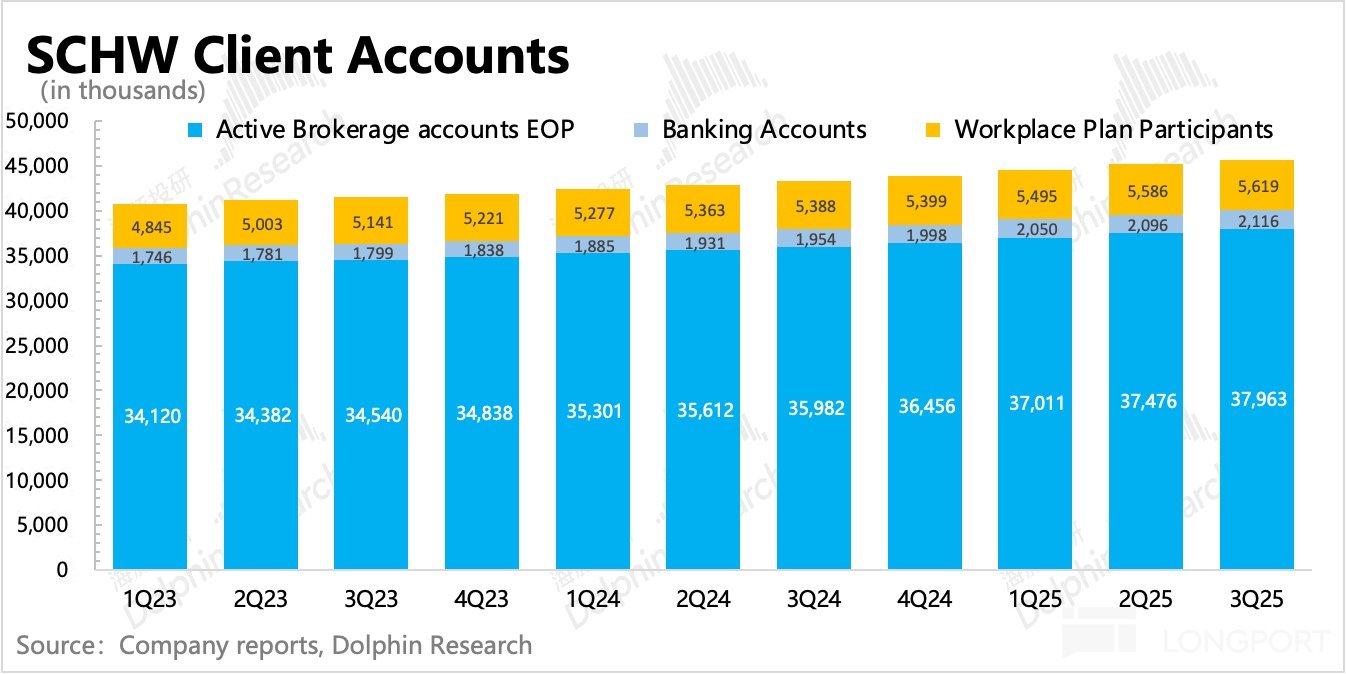

(1)经纪账户数毛增 114 万,剔除不活跃的 66 万,净增 49 万。年化来看,相当于 12% 的毛增,7% 的流失,最终 5% 的净增。从过往一年周期看,相对稳定。

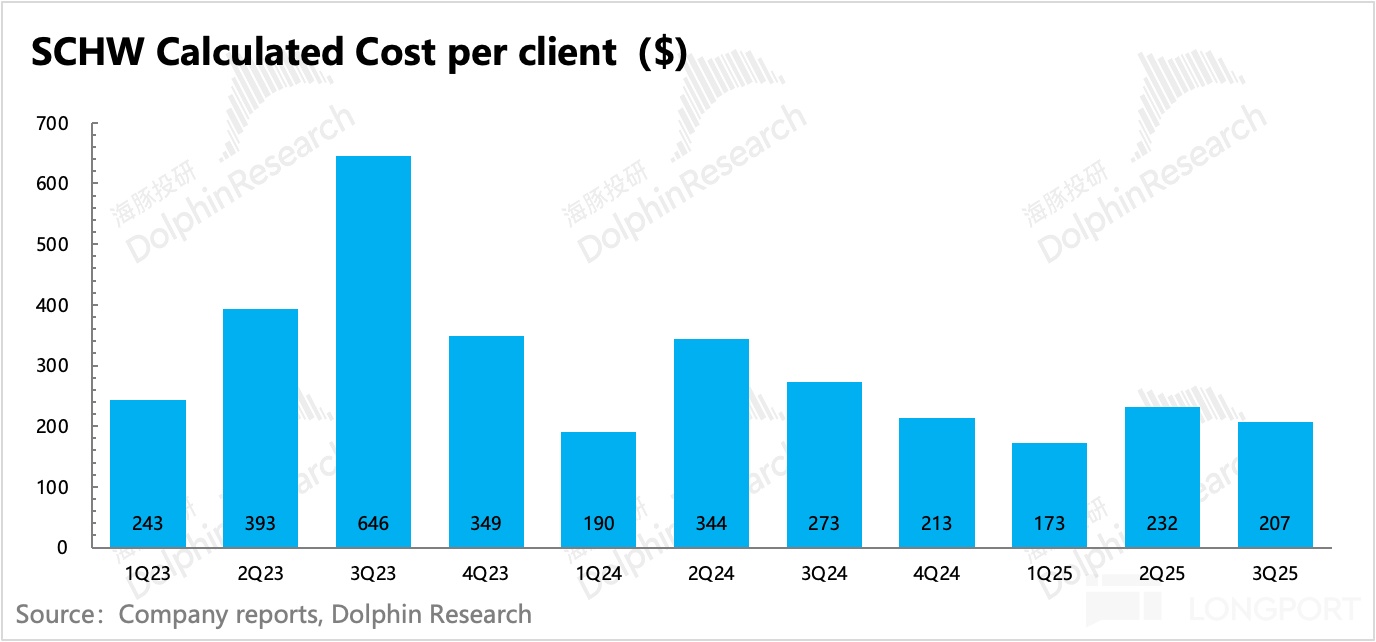

保持这样的增长,嘉信的营销费用也相对稳定。综合计算下人均获客成本 207 美元,基本围绕在 200 美元/人的中枢水平波动。由此可见,尽管外部竞争持续增强,但至少在目前的核心用户群体上,嘉信的品牌心智还是比较坚实的。

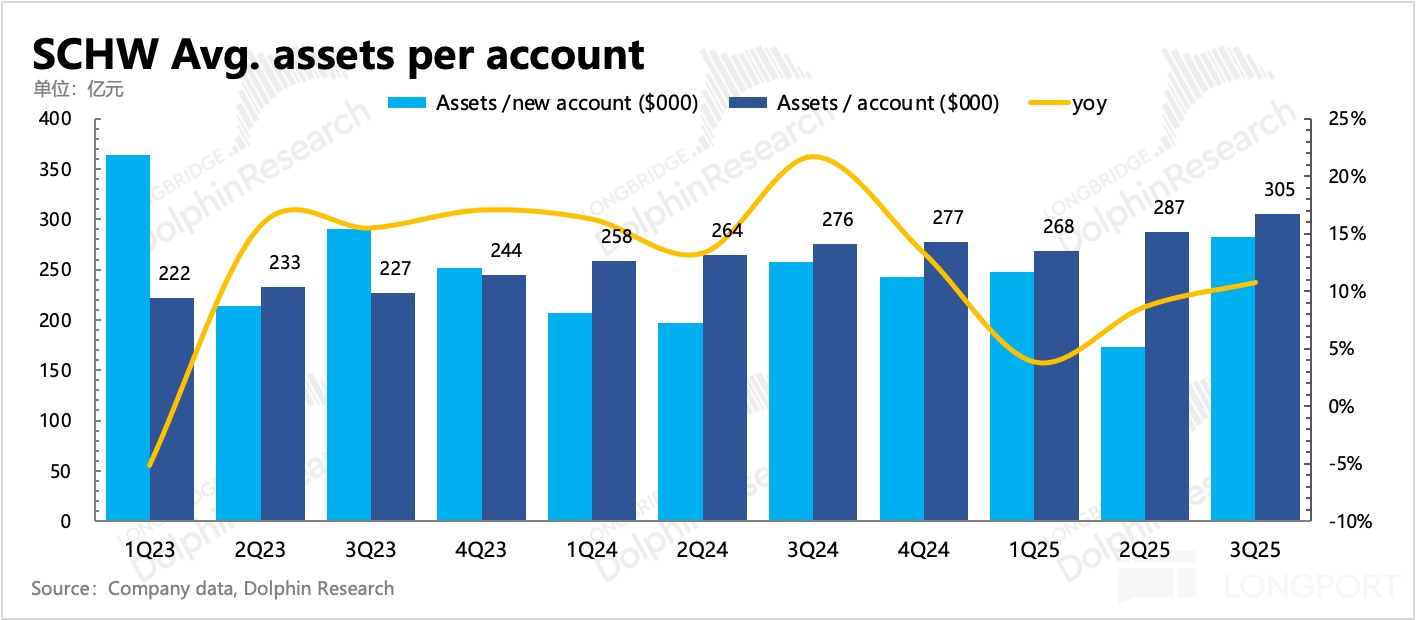

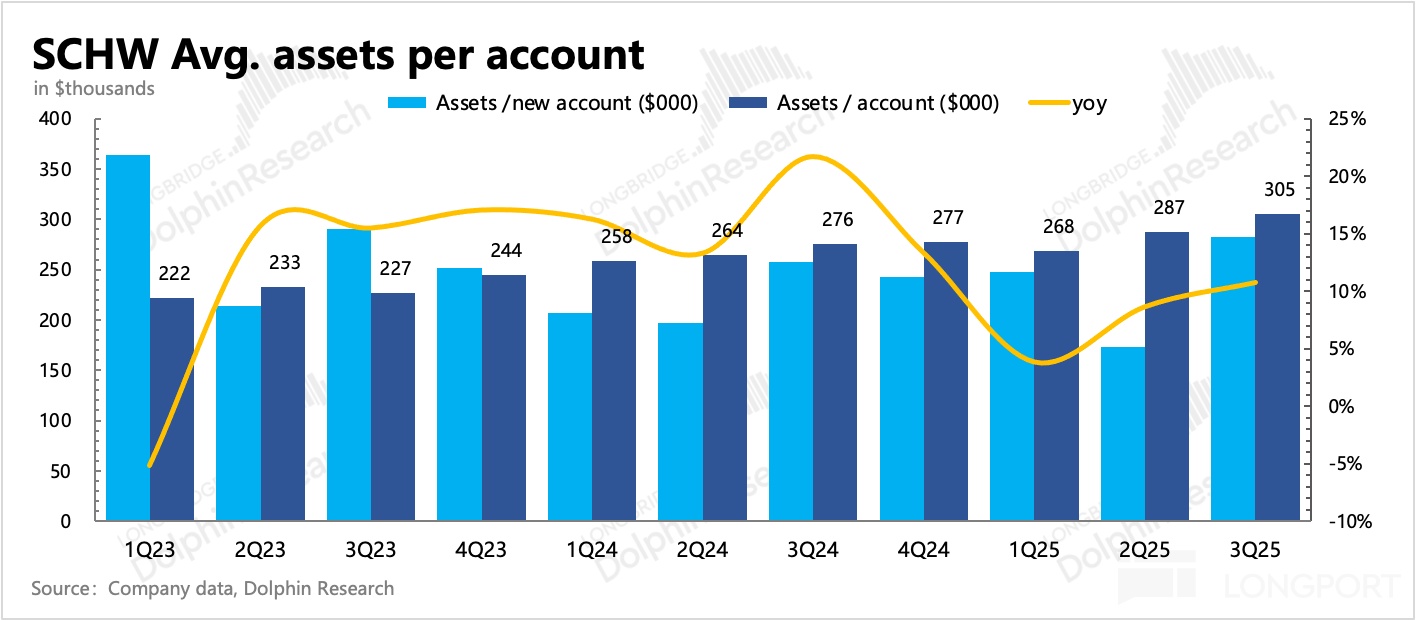

(2)三季度客户规模达到 11.6 万亿美元,人均账户资产规模进一步增长到 30 万美元。整体来看,新增的 8000 多亿资产,分别来自于新增入金 1380 亿,一次性转出 30 亿,以及本身资产增值 7020 亿。

从最终的年化增速上来看,也就是“5% 的新增入金 +7% 的市场波动” 带来总资产规模 12% 的内生性增速。但市场波动不受控,因此新增入金的增速是内生增长的关键,也就是海豚君一直强调的净新增资产规模(NNA)。

管理层指引 NNA 长期增速在 5%~7% 区间,但目前还没回到,降息环境下有望自然带动 NNA 回归到上述区间,但若要保持长期稳定甚至超越区间,就需要加快产品创新,尤其是与当前产品开发实力不容小觑的新势力平台相比,嘉信仍然需要进一步提高产品竞争力。

三、交易:主要靠市场行情

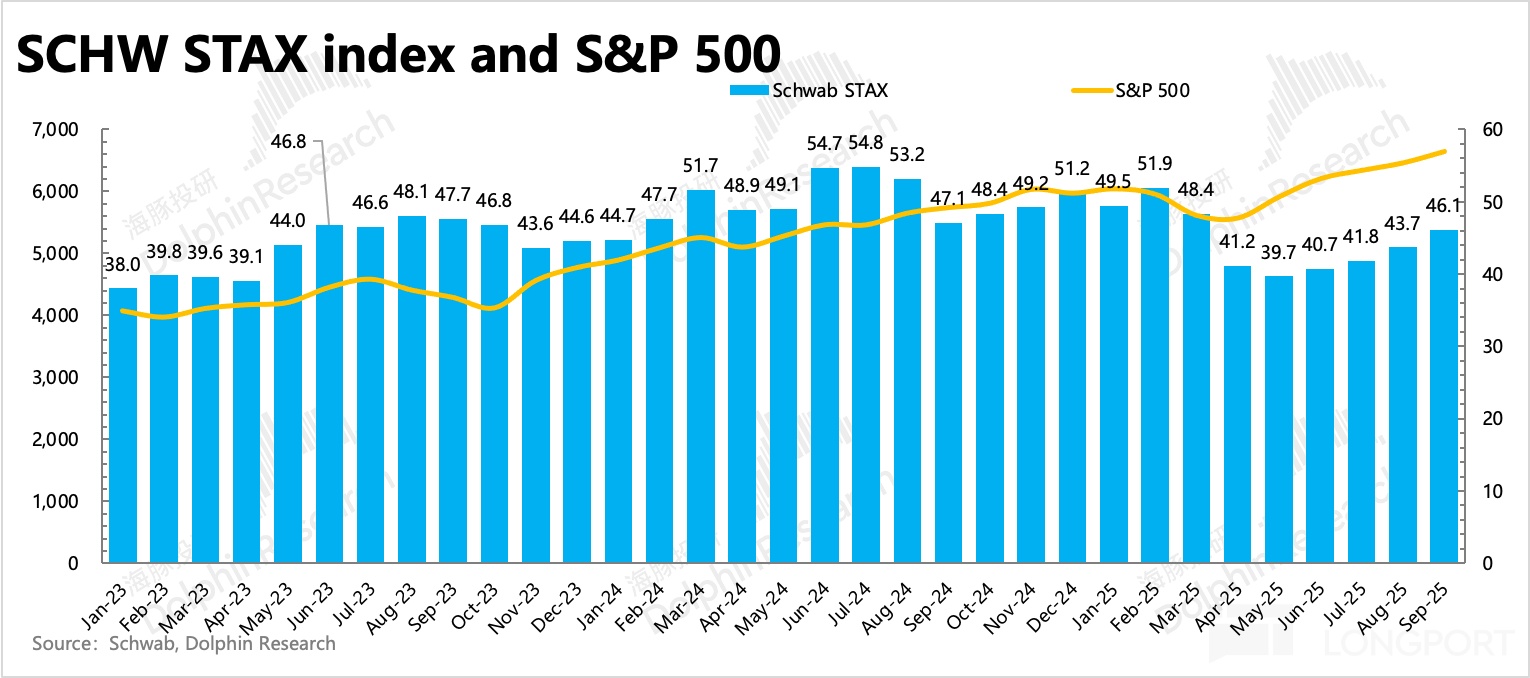

三季度市场行情不错,标普 500 上涨 7%,加密货币同样有热度,比特币二季度末 10.8 万,三季度一度突破新高达到 12.3 万。

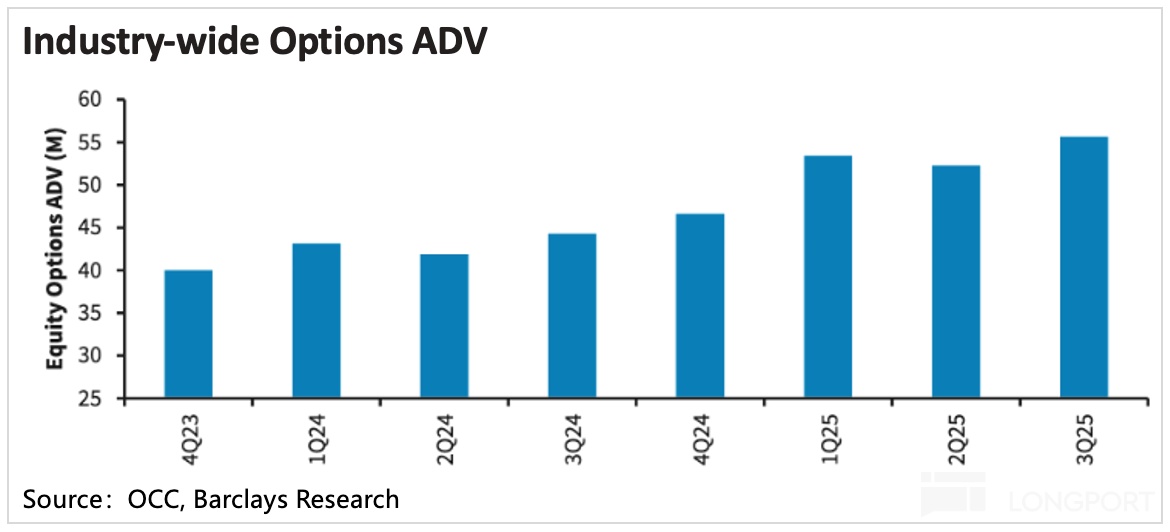

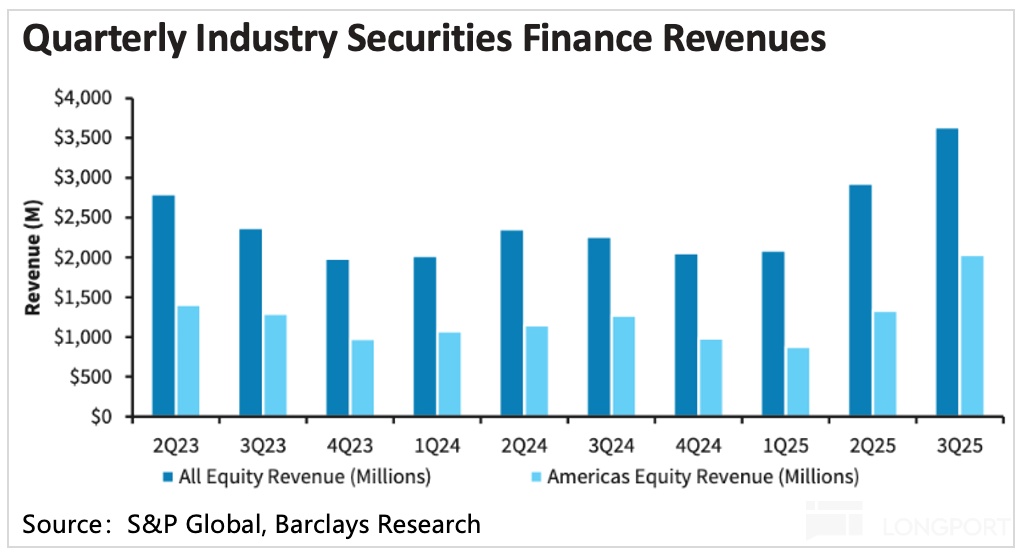

在此期间用户交易情绪逐渐修复 4 月关税下的阴影,嘉信的 STAR 指数自 5 月起逐月升高,表明平台内投资者风险敞口的上升。整个行业中,期权、融资融券活动也相对活跃,环比上季度规模明显增加。

在这样的外部环境下,嘉信交易收入三季度同比增长 25%,较二季度的 22% 进一步加速。其中日均交易笔数 742 万,同比增长 30%。按三季度的情况年化一下,平均每个账户一年交易 49.3 次,同比提高 24%。

不过交易频率环比二季度略有下降,与二季度行情表现更占优有关。二季度标普 500 上涨 7.6%,高于三季度的 6.5%。但值得一提的是,三季度衍生品交易笔数占比环比提高了 2 个点。

丰富衍生品可投资品种,来激活更多交易和渗透更多用户,是嘉信未来用于驱动增长的重要举措之一。这不仅能够吸引嘉信目前缺少的高频交易用户,也能通过更高的交易费率和 PFOF 费率,来推动提高交易收入的变现效率。

四、净利息:NIM 超预期

净利息收入同比增长 37%,相比上季度增长进一步加速。主要受益于高利率的融资融券交易增加,以及快速偿还了高资金成本的短期债务。

从息差收益率和规模拆分来看,生息资产规模同比持平,息差收益率 NIM 同比环比分别提高了 2pct、0.17pct,超出市场预期。9 月的降息对三季度当期影响,还相对有限。

上季度公司将今年的息差收益率目标,从 2.65% 提高至为 2.75%,目前 Q1-Q3 平均已经达到 2.75%,若按照目前的现金管理能力,Q4 实现一个高于 2.75% 的息差收益率也未必不能做到,关注电话会,看管理层是否再一次提高息差目标。

五、财富管理:费率下降,规模带动增长

资管业务三季度收入同比增长 13%,主要靠规模扩张拉动,综合费率反而有所下降。出于降息预期的影响,用户将更多的资金投入了股票,交易间隙的闲钱则偏向投入到货基或者共同基金中,纯现金包括银行存款的占比进一步下降。与此同时,接受投顾服务的用户资金规模在三季度也有明显增加。

六、经营杠杆继续优化

作为成熟的金融平台,支出端一般情况下保持稳定。三季度总经营支出同比增长 3%,主要增加在员工费用和专家顾问费用上,营销费用、通讯运维等费用都保持克制,同比持平,折旧摊销费用略微下滑。

最终经营利润 30.2 亿,同比增长 64%,利润率 49%,同比、环比分别提高 11pct、1.2pct,金融龙头的规模效应继续发挥积极作用。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61