全球宽松浪潮重启,谁是下一轮流动性修复的核心受益?

近期,全球流动性环境明显趋于宽松。美联储持续释放出政策转向信号,美元流动性改善预期不断强化。与此同时,中国宏观政策进入宽信用阶段,内外流动性的共振正在重塑港股市场的定价体系。作为直接反映内地企业盈利与产业趋势的代表性指数,恒生中国企业指数及其对应ETF成为市场关注的核心资产。本文将从海外流动性、基本面及资金行为三个维度分析其配置逻辑:

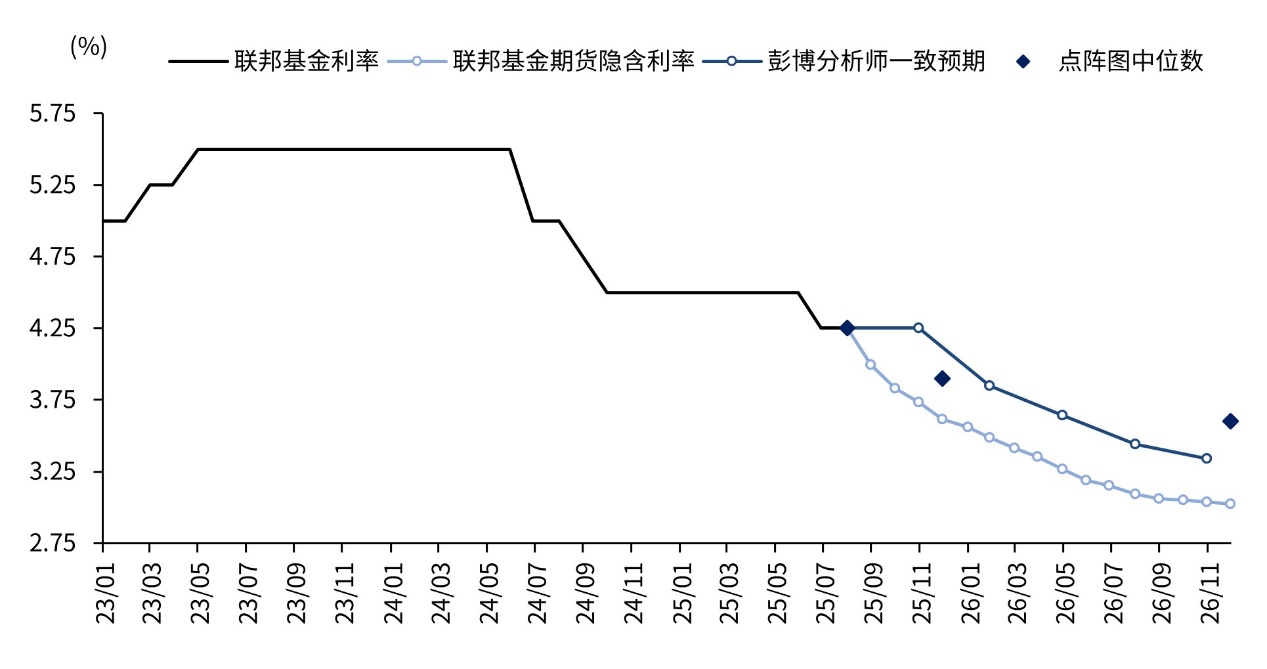

1、海外流动性:美联储转向加速兑现,流动性宽松背景下H股ETF负债端压力边际释放

鲍威尔在最新讲话中首次明确暗示暂停缩表(Stop Balance Sheet Runoff),并释放出“风险管理式降息”的信号。他在 NABE 会议中表示,美联储将在未来几个月暂停缩表,或于明年初正式宣布停止资产负债表缩减(stop b/s runoff)。虽然鲍威尔强调近期经济数据仍稳健,但同时指出,就业市场的下行风险正在累积,通胀回落过程或将延长。值得注意的是,他特别提到人工智能带来的结构性就业替代效应,短期或增加失业,但从历史经验看,新技术往往提升生产效率、减轻通胀压力,而非引发系统性衰退。

从机制上看,美联储的宽松转向将通过两条路径传导至港股市场:一是 贴现率下行 抬升未来现金流现值,带动估值修复;二是 风险溢价压缩,强化投资者对成长型资产的配置意愿。当前港股估值正受益于这一海外流动性改善周期,尤其对负债端敏感的资产类别(如科技、消费等板块),估值修复弹性更强。

图:各方对美联储政策利率上界路径预期

数据来源:Bloomberg,截至2025/10/15

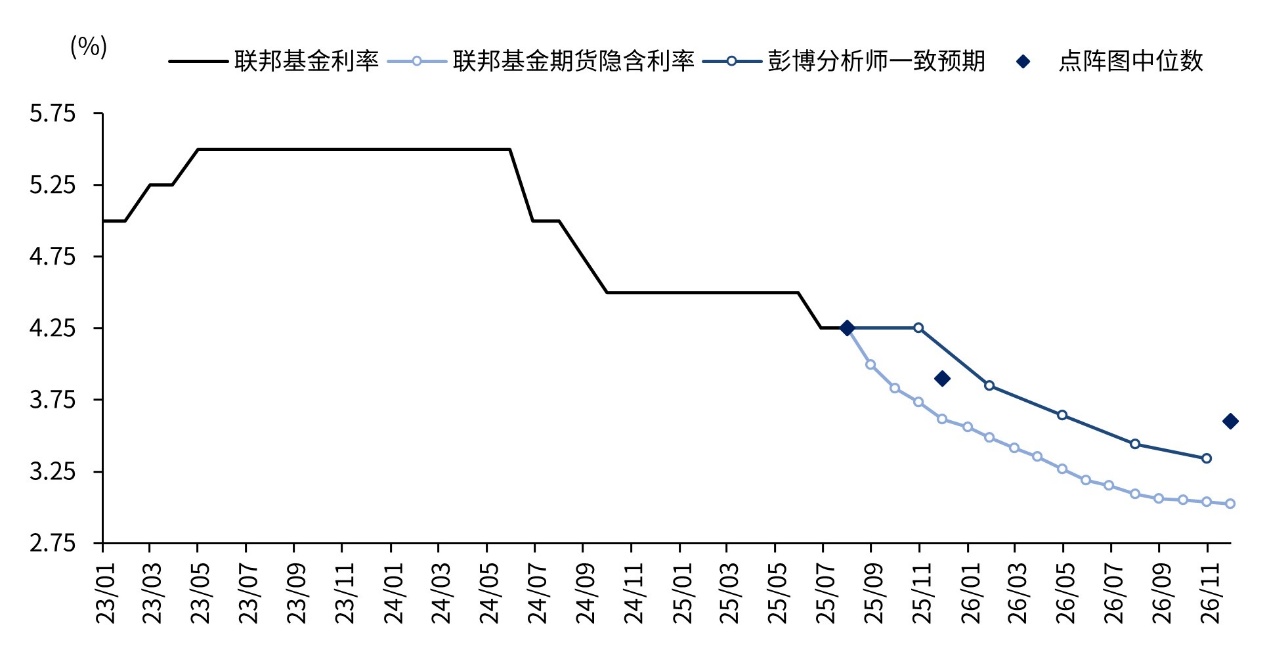

2、基本面:香港市场EPS预测企稳回升,内地经济修复带动港股盈利预期改善

从盈利端看,港股整体年度EPS预测已出现企稳回升迹象。根据彭博数据,截至10月10日,港股整体盈利预期连续五周小幅上调,恒生指数EPS预测较节前(9月26日)上调0.35%。盈利的边际修复验证了内地经济复苏正在向企业层面传导。

此外,恒生中国企业指数的成份股全部为内地企业,行业分布均衡、代表性强。前三大权重行业为可选消费(29.5%)、信息技术(25.2%)和金融(23.0%),能够更直接地反映中国经济中消费回暖与制造业升级的结构性趋势。随着国内稳增长政策持续发力,企业盈利质量改善,指数中权重较高的中资龙头板块有望继续受益。

图:恒生国企指数EPS预测呈企稳回升态势

数据来源:Wind,截至2025/10/15

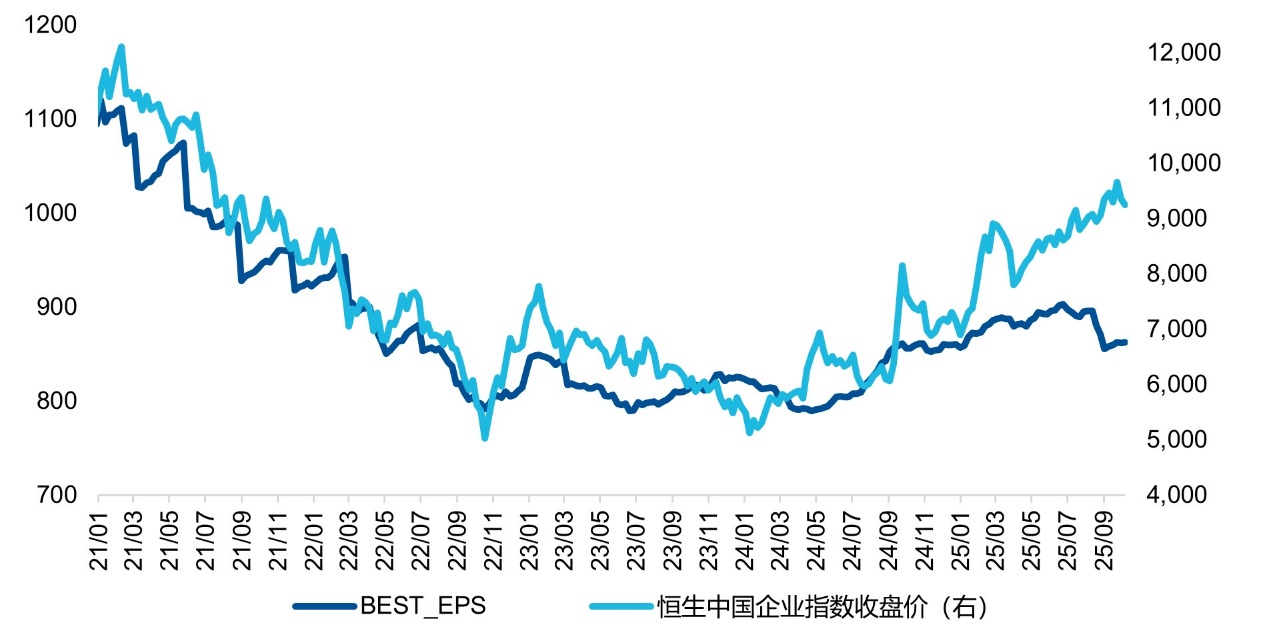

3、资金行为:南向边际净流入增强,跨境配置需求升温

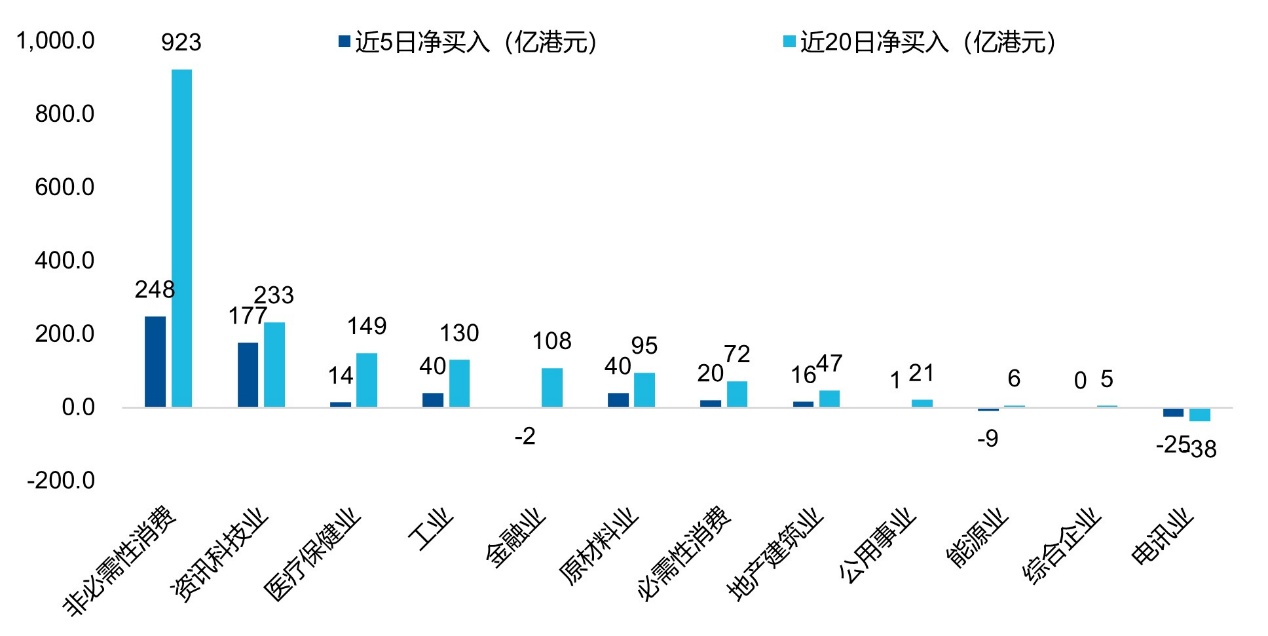

资金行为层面,南向资金近期呈现明显的边际净流入趋势。近20个交易日,南向资金持续净流入港股,其中流向可选消费与金融行业的规模分别为923亿港元和233亿港元。南向资金成交额占港交所主板成交额的比重持续提升,显示内地投资者对港股定价权持续增强。

在海外流动性改善、人民币汇率企稳的背景下,南向资金的持续流入反映出内地机构对港股的再配置意愿正在恢复。历史经验表明,当南向流入和海外流动性共振时,港股可能进入估值修复与风险偏好回升的阶段。

图:近期南向资金边际流入有所增强

数据来源:Wind,截至2025/10/15

图:周度来看,南向资金继续大幅净流入可选消费业

数据来源:Wind,截至2025/10/15

整体来看,美联储的政策宽松与美元流动性改善,正在通过贴现率与风险溢价渠道传导至港股市场。与此同时,内地经济复苏带动企业盈利回升,南向资金流入增强,共同构成港股的三重支撑。

在此环境下,恒生中国企业指数作为最能代表内地企业盈利与产业趋势的指数,具备较高的估值修复弹性与资金承接能力。H股ETF成交活跃、流动性充足,是投资者参与港股行情、把握流动性修复窗口的理想工具。随着科技产业景气改善、投资者风险偏好上升,该指数有望显著受益于内地经济复苏,相关产品恒生中国企业ETF易方达(510900,联接A/C:110031 / 005675)。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61