科技周评:ChatGPT放缓、Meta玩表外融资,AI、半导体与财报博弈如何破局?

上周 $标普500波动率指数(VIX)$ (恐慌指数)大幅攀升、黄金价格持续突破,但 $纳斯达克100指数(NDX)$ 仍录得2.1%的涨幅。市场一边消化非盈利科技股的短期回调(非盈利科技周四至周五-8%,但全周仍微+5%),一边追捧具备长期逻辑的AI主题资产( $博通(AVGO)$ 官宣10GW合作、 $台积电(TSM)$ 称“AI需求比三个月前更强”,带动半导体板块创下6月底以来最佳单周表现)。

这种分化背后,投资者真正的困惑在于:短期炒作品种的回调,会拖累长期主线吗?

投资者“防御成瘾”,财报季影响力褪色

过去4-5周,美股TMT投资者的核心动作只有一个——“防御”。面对密集的头条新闻、因子轮动、主题标签炒作和流动性挤压,资金更关注如何规避短期风险,而非挖掘财报季的机会。最直接的证据是,财报对股价的影响远弱于预期,传统“财报行情”几乎缺位,比如行业核心标的的咨询量中,纯财报相关咨询才刚开始追上主题类咨询。

更关键的矛盾出在“质量股失宠”上。在不确定性升温的背景下,投资者本应涌向合理价格成长股和基本面过硬的质量股寻求稳定,但近期质量股反而成为拖累。以 $微软(MSFT)$ 、 $Meta Platforms, Inc.(META)$ 、 $Visa(V)$ / $万事达(MA)$ 、 $奈飞(NFLX)$ 、 $迪士尼(DIS)$ 、 $ServiceNow(NOW)$ 、 $铿腾电子(CDNS)$ 为代表的龙头,过去数月股价基本横盘;反观2024年美联储开启降息周期后,“弱资产负债表股票”持续跑赢“强资产负债表股票”,这一趋势恰恰说明,市场正在主动定价“宏观环境友好”,而非规避风险。

AI板块“疲软”不是顶,而是“久期切换”信号

AI板块的收尾略显尴尬:ORCL、台积电股价出现回调,就连利好催化的AVGO也未能守住10GW合作带来的涨幅。但这并非“AI行情见顶”的信号,反而暴露了板块逻辑的深层切换。

从短期看,AI相关公司的1天内(T+1)EPS波动会加剧——当前市场对AI业绩的预期“好坏掺半”,部分标的的短期盈利兑现节奏仍不清晰,这导致资金出现阶段性获利了结。但中长期逻辑反而更明确:随着大量AI项目将落地时间定在2027年之后,AI主题正在从“短期交易品种”转向“长期久期资产”。简单说,现在的回调更像是“消化短期预期”,而非否定AI的长期增长潜力。

同时,ChatGPT增长见顶的消息刷屏,但数据说明,ChatGPT放缓不是熄火,是换档

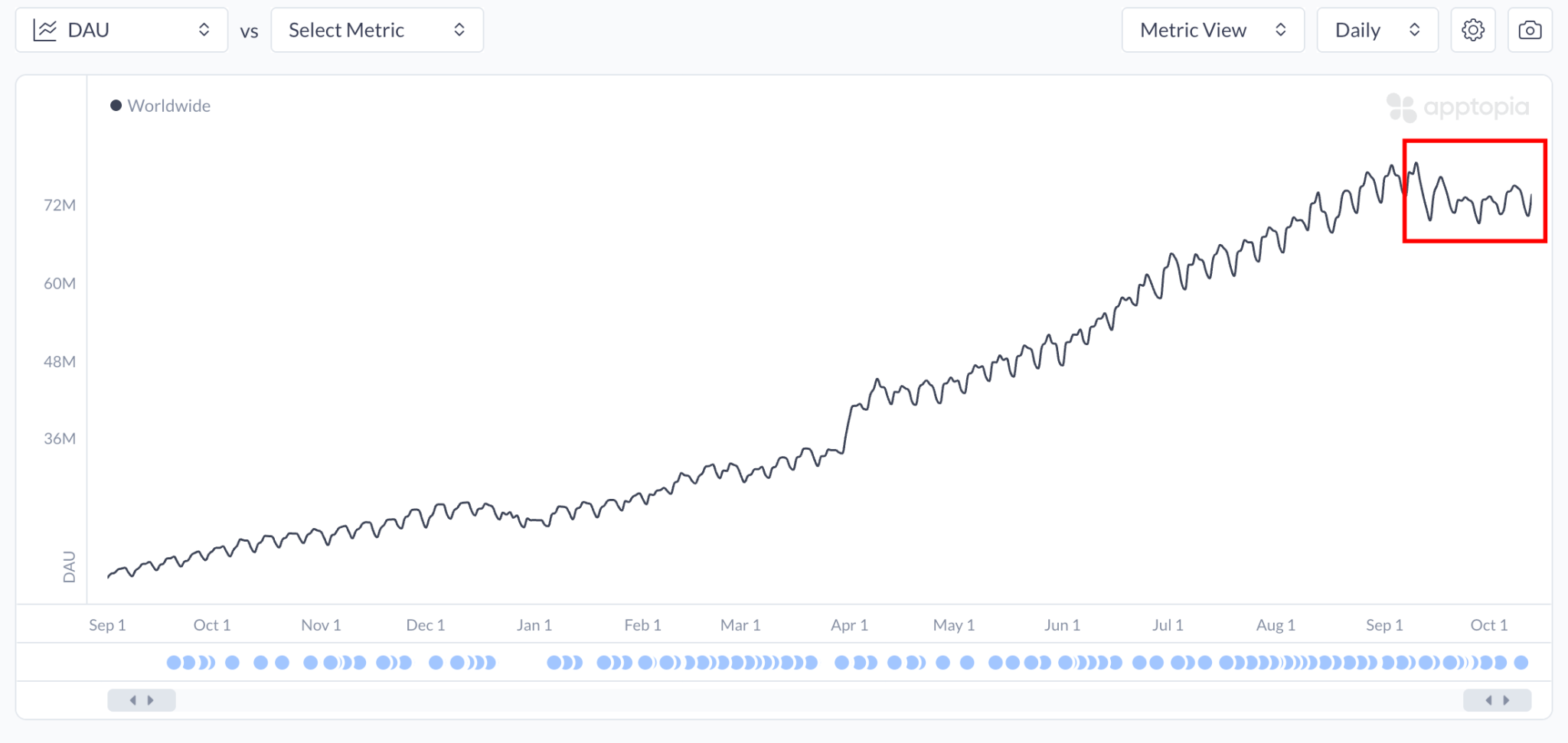

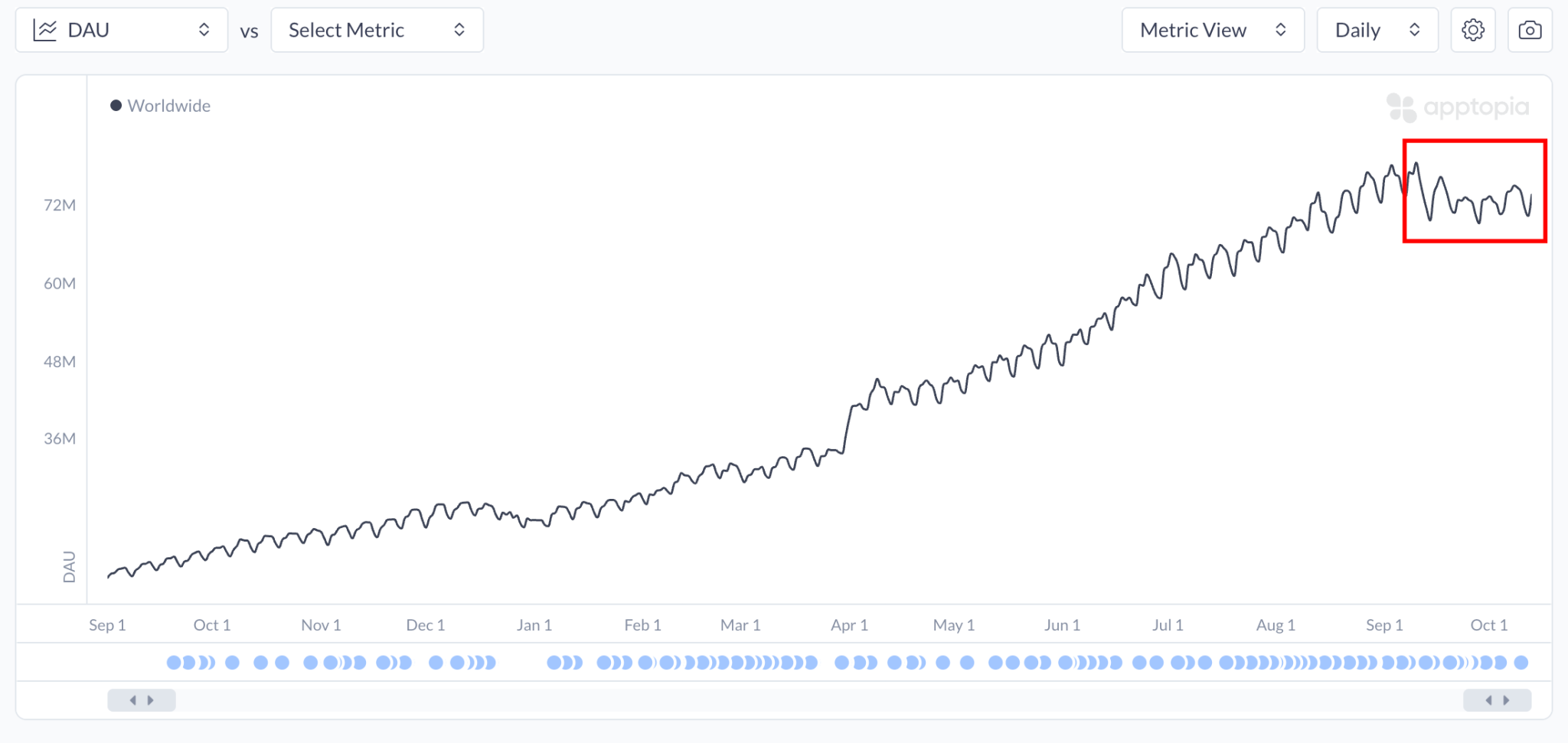

用户增长踩刹车:Apptopia数据显示,ChatGPT移动应用全球下载增速4月后放缓,近一个月日活(DAU)持平,美国用户日均使用时长也停止增长;欧洲更明显,DB数据显示,法德意西英五国OpenAI产品交易额增速,2025年2月跌3%、6月跌1%。

OpenAI的营收压力:虽然ARR从2024年底55亿冲到2025年8月130亿,同比夸张,但环比增速在降。近期转向广告和成人内容,本质是应对”现有营收流不及预期”,但不用慌,Karpathy的采访很清醒:AGI还远,强化学习需突破,这是行业回归理性,不是唱衰。

跌不是业绩差,是仓位太满

上周TSM、ORCL、HPE的下跌,不是业绩不行,是仓位博弈:

TSM跌3-4%:业绩好、AI点评正面,但股价早到高位,亚洲投资者情绪拉满,加上历史上财报后常“卖事实”,属于预期兑现。

ORCL跌7%:给了超预期毛利率指引、550亿增量RPO,但财报前快钱全是多头、空头平仓,IR提前透利好,导致「见好就收」,不过消化后大概率反弹,FY30年EPS冲21美元的路径还在。

AMD更值得盯:没有ORCL的capex融资担忧,10月底财报大概率超预期,11月11日分析师日会放Mi450参数+新订单,市场叙事才刚启动,性价比比ORCL高。

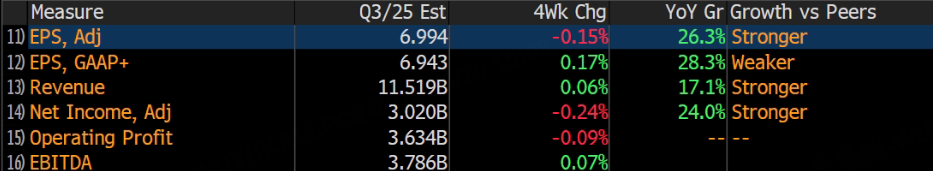

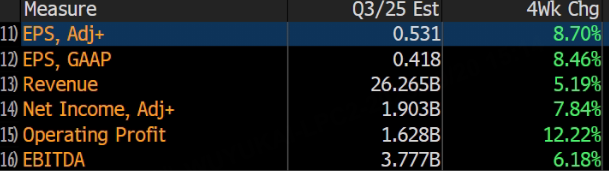

另外, $Meta Platforms, Inc.(META)$ Q3营收增速要盯25-26%(市场22%), $谷歌A(GOOGL)$ 云业务得保32%增速(超了明年Q1能冲35%+), $微软(MSFT)$ Azure增速看40-41%但要防明年3月高基数压力, $亚马逊(AMZN)$ 则情绪最差,AWS增速需盯18.5-19%,零售数据低于预期,短期难翻身。

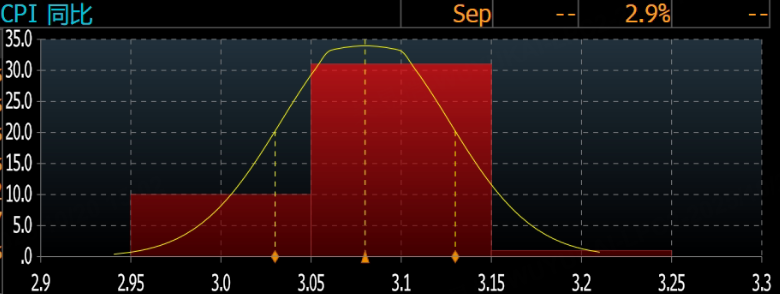

CPI前瞻:9月核心通胀或持平3.1%,住房板块成关键变量

原定于上周发布的美国9月CPI报告,将在本周五(10月24日)压轴登场。市场预测指向“温和通胀”,核心CPI环比预计上涨0.25%,同比维持3.1%(四舍五入后),整体压力可控。

分项数据中,几个细节值得关注:

汽车相关:二手车价格持平(与拍卖价格信号一致),新车价格微涨0.2%(经销商折扣增加带动),车险价格涨0.3%(基于线上保费数据);

服务类:机票价格跌1.5%(季节性扭曲消退+线上票价回落),住房板块增速放缓(主要租金环比涨0.25%,低于8月的0.30%;业主等价租金环比0.26%,低于8月的0.38%);

关税影响:通信、家居、娱乐等关税敏感品类,预计拉动核心通胀0.07个百分点,影响有限。

6家TMT龙头财报大战定调本周,每个标的都有“生死考题”

本周,TXN(德州仪器)、NFLX(奈飞)、APH(安费诺)、IBM、LRCX(泛林半导体)、SAP等核心标的将密集披露财报,每一家的表现都可能影响板块方向。

$德州仪器(TXN)$ (10月21日盘后):“下跌魔咒”能否打破?

过去12次财报中,TXN有9次在发布后1天(T+1)下跌,空头正盯着这一规律。当前市场分歧集中在“需求复苏节奏”:“管理层季度内commentary偏谨慎,暗示需求无快速复苏迹象”,但卖方仍在模型中嵌入“超季节性营收”——若财报指引偏软,市场会重新审视“顺周期复苏”逻辑。

$奈飞(NFLX)$ (10月21日盘后):隐含波动-7.5%,广告业务成突破口

奈飞的财报几乎是“最无争议的标的”:投资者普遍预期业绩稳健、用户活跃度提升,但争议点在于“2026年预期如何落地”——尤其是广告业务变现速度仍慢于市场期待。当前股价自今年夏初以来一直区间震荡,若财报未能给出广告业务的明确拐点,隐含的7.5%回调风险可能兑现。

隐含波动7%(低于均值9.5%),核心看点是两个:营收。Netflix早不披露净增用户,Q3市场预期营收增速17%,买方看18%;Q4指引预期16%,若超17%就是惊喜。另外,去年Q3给了全年指引,今年若给且低于市场13%预期,可能短期承压。GenAI的短期甜、长期苦。短期利好明确——AI已用于pre-viz(预可视化)、VFX特效、剧本调研,能降人力成本、提推荐精准度;长期风险也在——ChatGPT抢用户时间,Sora 2这类视频工具成熟后,内容「民主化」会削弱Netflix的内容壁垒。不过至少未来12个月,短期利好占优,且股价在150日均线(过去5年买点)附近,Q4还有《巫师》《怪奇物语》等大内容,跌下来是机会。

$安诺电子(APH)$ (10月22日盘前):“独角兽”标的的AI成色检验

安费诺是“独角兽”典型——既受益于AI/数据中心的长期趋势( secular),又能享受降息周期的顺周期红利( cyclical)。数据上看,其过去4.5年股价涨120%+,近6个月再涨115%+;2Q IT与数据通信营收同比暴增133%(环比+29%)。本次财报的关键是“AI增长的可持续性”:此前2Q有1.5亿美元收益来自“项目提前交付”,市场需要确认这不是一次性利好。

$IBM(IBM)$ (10月23日盘后):5年回报追平MSFT,软件业务是胜负手

一个容易被忽视的事实是:过去5年IBM与微软的回报率几乎持平。本次财报的核心看点是“软件业务能否重回双位数增长(DDs)”,同时量子计算、生成式AI的潜在增量也会影响估值——尽管短期投资者情绪偏负面,但中长期资金仍在关注其“科技+价值”的平衡属性。

$拉姆研究(LRCX)$ (10月23日盘后):20年最佳涨势后,高预期能否接住?

泛林半导体刚经历“20多年来最好的24天行情”——9月初至10月初累计涨54%,且过去13次财报中有10次EPS超预期(幅度稳定在中个位数)。但当前多头仓位集中,市场对其的预期已“拉满”,且牛股逻辑更多指向2026年下半年后,若3Q财报未能超出高预期,可能触发短期回调。

$SAP SE(SAP)$ (10月23日盘后):10次财报9次涨,估值性价比凸显

SAP的财报“胜率”极高:过去10次财报有9次T+1上涨。当前争议集中在“2H执行效率”,但从中期看,其估值具备吸引力——PEG(基于PE)1.4x、PEG(基于FCF)1.3x,与同行相比处于中等水平(微软1.5x、 $Adobe(ADBE)$ 0.9x),且HANA产品的增长 momentum 仍在,若2H指引稳健,或成板块“定心丸”。

$特斯拉(TSLA)$ (10月23日盘后):交付创新高却藏隐忧,AI 战略成估值分水岭

特斯拉三季度交付数据率先点燃市场情绪 ——49.7 万辆的交付量同比增长 7.4%,不仅刷新季度纪录,更较市场预期高出 12.2%。但这份亮眼数据背后,是 “政策刺激透支需求” 的隐忧:为对冲美国 7500 美元税收抵免到期影响,公司推出最高 2000 美元折扣、18 个月免费超充等多重激励,9 月单月交付同比增幅超 20% 才撑起整体业绩,这种 “脉冲式增长” 能否持续存疑。

财报核心看点集中在三大矛盾点:

交付质量与利润韧性:华尔街预测营收 266 亿美元(同比 + 5.5%),但调整后净利润预计同比下滑 24% 至 18.9 亿美元,汽车业务毛利率或仅 15.9%。上海工厂虽通过一体压铸技术迭代将工时缩短 35%,单车制造成本较 2022 年下降 18%,但 “以价换量” 仍可能压制盈利,若毛利率低于 15% 将触发估值下修。

AI 与自动驾驶的落地信号:市场已将特斯拉重新定义为 “AI 公司”,Wedbush 测算仅 FSD 就能贡献 1 万亿美元市值,且特朗普政府可能加速破除监管障碍。投资者将重点关注科罗拉多州、伊利诺伊州的 Robotaxi 操作员招聘进展,以及 CyberCab 专用车型的量产时间表,任何实质性突破都可能复制 NVDA 的涨势。

长期增长动能切换:储能业务部署 12.5GWh(同比 + 81.2%)展现第二曲线潜力,但 Optimus 机器人的量产规划更关键 —— 东方证券预测 2026 年机器人产量将大幅上升,100 万台交付量对应 5000 亿美元市值增量。

当前多空分歧已达极值:多头以 600 美元目标价押注 AI 转型,空头(如富国银行)则以120美元目标价将其归为 “传统车企”,财报指引将成为破局关键。

分化中找主线,“独角兽”标的或成破局关键

上周美股TMT的核心矛盾,本质是“短期波动与长期逻辑的博弈,非盈利科技股的回调是短期炒作退潮,半导体、AI的长期主线未变;质量股的失宠是市场对“宏观友好”的定价,而非风险偏好逆转。

接下来的关键信号有两个:

一是周五CPI数据是否印证“温和通胀”,这将影响美联储政策预期;

二是密集财报能否明确“主线标的”——尤其是APH、 $卡特彼勒(CAT)$ 、 $伟创力国际(FLEX)$ 这类同时受益于AI( secular)和降息( cyclical)的“独角兽”标的,或成为市场从“防御”转向“进攻”的突破口。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61