从“波司登平替”到“户外新势力”,由四川夫妇创办的坦博尔赴港IPO

一对来自四川的夫妇,从华东地区的小工厂起步,打造出了中国第四大本土专业户外服饰品牌(以2024年零售额计算)。

近日,由王勇萍与王丽莉创办的坦博尔集团股份有限公司(简称“坦博尔”)正式向港交所递交了上市申请书,试图在资本市场开启新征程。

从布料生意到羽绒服品牌,四川夫妇的创业逆袭

坦博尔的故事,要从创始人王勇萍与王丽莉这对四川夫妻的打拼经历说起。

1971年出生于四川宜宾的王勇萍,从小受在服装厂工作的母亲影响,早早与纺织行业结缘。15岁闯荡社会后,他从鞍山纺织面料市场的“倒爷”做起,将布料从外地运回当地售卖,后来又凭借剑杆织机生产西服面料,把生意拓展到辽宁、山东两大纺织市场,积累了创业的第一桶金。

在打拼过程中,王勇萍结识了妻子王丽莉。1999 年,夫妻二人并购青州青远鞋业有限公司,初步尝试实业经营;2004年,他们抓住苏北一家知名羽绒服厂经营困境的机遇,吸纳该厂 300 多名技术人员,正式成立坦博尔,进军羽绒服行业。

最初的坦博尔,走的是“性价比路线”。产品定价低于波司登、加拿大鹅等高端品牌,品质却不逊色,被消费者称作“波司登平替”。彼时,坦博尔的销售渠道以线下为主,核心市场集中在山东、河南、河北组成的“第一市场圈”,华东地区贡献了大部分营收,在南方市场的知名度不高。

坦博尔曾在2015年登陆新三板,但在2017年底悄然退市。2012年-2016年,公司的营收从6.6亿元下滑至3.7亿元,陷入发展低谷。

转型户外+当红明星代言,营收逐年攀升

转折始于2022年。坦博尔放弃单一的羽绒服定位,转向专业户外服饰赛道,推出覆盖滑雪、登山、徒步等场景的多功能服饰,并在2024年成为奥地利北欧滑雪队官方场外服饰供应商,进一步夯实户外品牌属性。

品牌营销上,坦博尔接连邀请周也、黄轩、钟楚曦三位当红明星担任代言人。年轻化的代言阵容,帮助坦博尔快速触达年轻消费者,打破“老派品牌”的刻板印象。

从业绩来看,坦博尔的转型策略成效显著。招股书数据显示,2022年至2024年,坦博尔的营收从7.32亿元增长至13.02亿元,同期净利润分别为0.86亿元、1.39亿元和1.07亿元。2025上半年,公司实现收入6.58亿元,净利润3593.7万元。根据灼识咨询报告,以2024年零售额计,坦博尔在中国专业户外服饰行业排名第七,市场份额为1.5%。

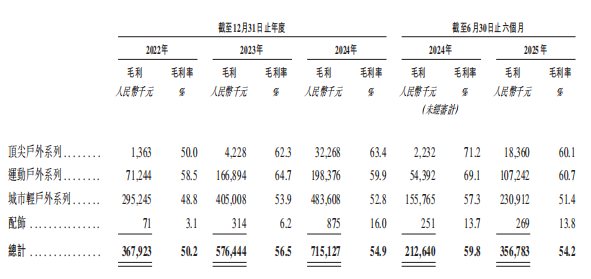

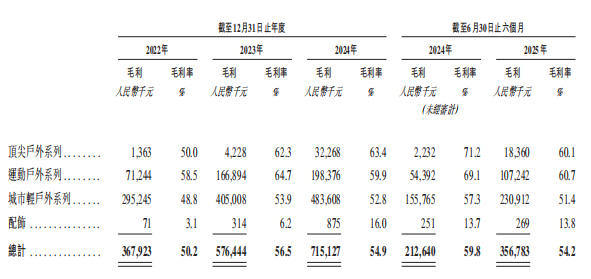

在盈利能力上,2022年至2024年,坦博尔的毛利分别达到3.68亿元、5.76亿元和7.15亿元,毛利率稳定在50%以上,分别为50.2%、56.5%和54.9%。2025年上半年,其毛利进一步提升至3.57亿元,毛利率达54.2%。

产品结构方面,坦博尔根据穿着场景将产品划分为三大系列,包括针对高海拔徒步、极地探索等高强度运动的“顶尖户外系列”(零售价999-3299元),面向登山、露营等中强度运动的“运动户外系列”(零售价599-2999元),以及主打郊游、通勤的“城市轻户外系列”(零售价699-1799元)。

其中,城市轻户外系列在2022年至2024年分别实现收入6.06亿元、7.51亿元和9.15亿元,占总收入的比例分别为82.7%、73.6%、70.3%。2025年上半年实现收入4.49亿元,占比68.2%,尽管占比逐年下降,但仍是核心收入来源。顶尖户外与运动户外系列的收入占比从2022年的17%提升至2025年上半年的31.4%,逐渐成为拉动整体盈利水平的重要力量。

从毛利贡献来看,顶尖户外与运动户外系列的收入占比虽不及城市轻户外系列,但毛利率更高。以2025年上半年数据为例,运动户外系列毛利率达60.7%,顶尖户外系列毛利率为60.1%,而城市轻户外系列毛利率为51.4%。

渠道方面,坦博尔近年来持续加速线上化转型。2024年,公司线上收入同比大增超79%,达到6.26亿元。2025年上半年,线上渠道贡献了52.7%的营收,首次超过线下。

行业机遇与竞争挑战并存,坦博尔如何突围?

2025年9月,国务院发布《关于释放体育消费潜力进一步推进体育产业高质量发展的意见》,明确做强体育消费市场,户外运动被视为体育产业中增长最强劲的领域之一。

从市场规模来看,中国专业户外服饰行业也确实是服饰行业中增长最快的一大类别:2019年至2024年,其市场规模从688亿元增长至1319亿元,复合年增长率达13.9%,远超服饰行业小于5%的复合增速;预计未来五年将以16.8%的复合年增长率保持高速增长,2029年市场规模有望达到2871亿元。

本土品牌的增长势头更为迅猛。据坦博尔招股书,2019年至2024年,中国本土专业户外服饰品牌市场规模从270亿元增长至573亿元,复合年增长率为16.2%,预计到2029年将进一步增至1372亿元。

正如坦博尔在招股书中所述,随着消费者对高性价比优质产品的需求日益增长,叠加本土品牌在自主技术升级、本土需求洞察、品牌价值提升上的优势,中国国产品牌正持续获得市场认可,行业竞争格局也在不断重塑,为本土企业创造了更广阔的发展空间。

但行业内的激烈竞争也不容忽视。据灼识咨询统计,截至2024年底,中国户外运动参与人数已超过4亿,参与率接近30%。巨大的市场空间吸引了不少参与者,竞争格局相对分散。以2024年零售额计,前十大品牌的市场份额合计仅占24.3%。

面对这一格局,坦博尔不得不双线作战:一方面,需在专业户外领域与伯希和、凯乐石、骆驼等垂直品牌争夺用户;另一方面,也要应对安踏、李宁等运动品牌,以及优衣库等快时尚巨头凭借其渠道与品牌优势发起的“跨界”冲击。

当前户外市场的竞争焦点日益集中于技术创新、品牌差异化、渠道效率与供应链韧性方面。坦博尔在招股书中明确,本次IPO募集的资金将用于推进技术研发体系、品牌建设及全渠道网络升级、加强可持续供应链管理、策略性并购及扩大品牌组合、营运资金及一般企业用途。而这些,也正是其在高度分散的市场中构筑自身护城河、应对多线竞争的关键所在。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61