直播精华整理 | 连续回调后大幅反弹,港股科技迎来新一轮布局机会?

昨日,在“十五五”时期经济社会发展的主要目标中提到,高质量发展取得显著成效,科技自立自强水平大幅提高。消息面上,经中美双方商定,中方代表将于10月24日至27日率团赴马来西亚与美方举行经贸磋商。

受政策面利好,今日港股科技大幅反弹,一改此前两周的连续调整行情,如何看待市场波动加剧下的港股科技板块?港股通科技30ETF(520980)基金经理乐无穹在最新直播中,就投资者关注的宏观环境、港股科技价值和未来趋势等问题,进行了详细解答。以下是直播精华和详细内容:

直播精华:

港股科技板块本轮回调源于外部关税扰动,非基本面逆转,不用过度悲观,后续市场情绪有望逐步回暖。

港股行情自2024年已启动,今年以来科技和医药表现亮眼。港股科板块兼具“价值”与“成长”双重属性,是AI浪潮的核心载体,稀缺性和全球竞争力正支撑其更高估值,与A股科技形成互补。

资金面上,南向资金年初至今净流入超1.2万亿港元,已创港股通开通以来新高,南向资金话语权进一步提升,支撑港股长期趋势。

当前仍处于AI发展的早期阶段,未来有5-10年的中长期投资机会。港股科技板块模型迭代迅速,头部公司已跻身全球AI核心资产。

ETF产品选择方面:追求AI纯度与科技巨头集中度,优选港股通科技30ETF(520980)。截至10月23日,最新规模超50.8亿元,同指数领先!软件:硬件占比6:4,纳入国产算力优质硬件,“世界级”大厂比比皆是,更加契合科技主线。

直播详情:

港股科技近期因何连续回调?关税摩擦有何影响?

港股科技在此前两周(10月6日-10月17日)经历明显回调,跌幅大于A股科技板块。但本周以来,港股科技已出现明显反弹,情绪边际改善。

本轮回调主因是关税扰动。消息面上,中方对稀土出口管制升级,美方则宣布拟自11月1日起对华加征100%关税并强化软件出口管制,引发市场短期波动。

但从历史经验看,此类政策多为谈判筹码,实际落地不确定性高。与今年4月相比,本轮扰动强度更低。市场普遍认为关税或是战术性施压工具,10月底APEC会议期间双方有望进行沟通交流。情绪方面,复盘2018年和今年4月的历史经验,市场均从极端悲观情绪中逐步修复。

复盘行情,2025年以来港股表现如何?

2025年至今港股整体表现强劲,科技、医药、红利板块均录得显著涨幅,本轮回调或为配置良机。

今年以来,港股呈结构性轮动。一季度受益于DeepSeek开源推动大模型迭代,以互联网科技为主的AI产业链大涨。二季度受益于BD出海大单和头部药企的盈利拐点,医药板块涨势如虹;三季度医药前期发力后震荡,科技随即接力。8月美联储释放降息信号后,港币汇率回归正常范围,流动性担忧缓解。9月下旬,随着美联储降息正式落地,港股流动性预期改善,科技股再度领涨。

港股科技有何特点?有哪些因素支撑?

港股科技板块兼具“价值”与“成长”双重属性,是AI浪潮的核心载体。一方面,港股科技龙头在电商、社交等领域的业务成熟,市场定价高度有效,估值合理,具有价值属性。另一方面,他们的AI、云计算等创新业务迭代迅速,资本开支维持高增,具备成长属性。

从基本面看,港股科技龙头基础业务稳健,AI与云计算等创新业务成长性强,2025年资本开支平均增速预计高达30%-40%。尽管今年以来股价持续走高,但基本面能与之相匹配,估值提升幅度有限,因此仍有较高的布局性价比。

资金面上,南向资金自2024年起加速流入,2025年至今已创港股通开通以来的年度新高。南向资金对港股定价权持续提升。当前正处于机构投资者开始系统性增配港股的阶段,南向资金流入仍有可能持续。

港股科技与A股科技的关系是什么?港股科技有哪些核心优势?

港股科技与A股科技形成产业链互补而非替代。A股科技聚焦芯片、半导体等硬件和底层技术;港股科技则集中于互联网平台、AI大模型与软件生态。当前,港股科技龙头的大模型研发能力全球领先,以通义、混元等为代表的AI模型在全球模型类榜单中排名居前。

港股科技龙头的稀缺性与全球竞争力正支撑其更高估值。(1)稀缺性:头部港股科技公司无A股直接对标,且市场对其认知正逐步从互联网公司向AI核心大模型公司转变。(2)全球对标:港股科技具备全球竞争力,估值体系可对标纳斯达克指数。当前港股科技指数平均25倍的PEttm,对比美股同类指数36倍,仍有10倍左右的潜在空间。

如何看待AI产业链?港股科技在其中扮演什么角色?

AI产业链分为上游算力、中游模型、下游应用三大板块,港股科技主导中游和下游,而A股科技主导上游,两者相辅相成。(1)上游算力层:包括高性能服务器和光模块,是中国在全球AI产业链中具有优势的部分。(2)中游模型层:港股科技头部公司具备优势。(3)下游应用层:与模型层联动。DeepSeek等大模型开源显著降低了下游开发成本,推动AI应用的爆发,港股平台凭借流量与生态优势,掌握AI商业化落地的先发优势。

AI产业为5–10年长周期赛道,是国家战略支持与科技竞争的核心领域,港股科技龙头作为关键参与者,具备长期配置价值。

港股科技指数如何选择?怎么更高效配置?

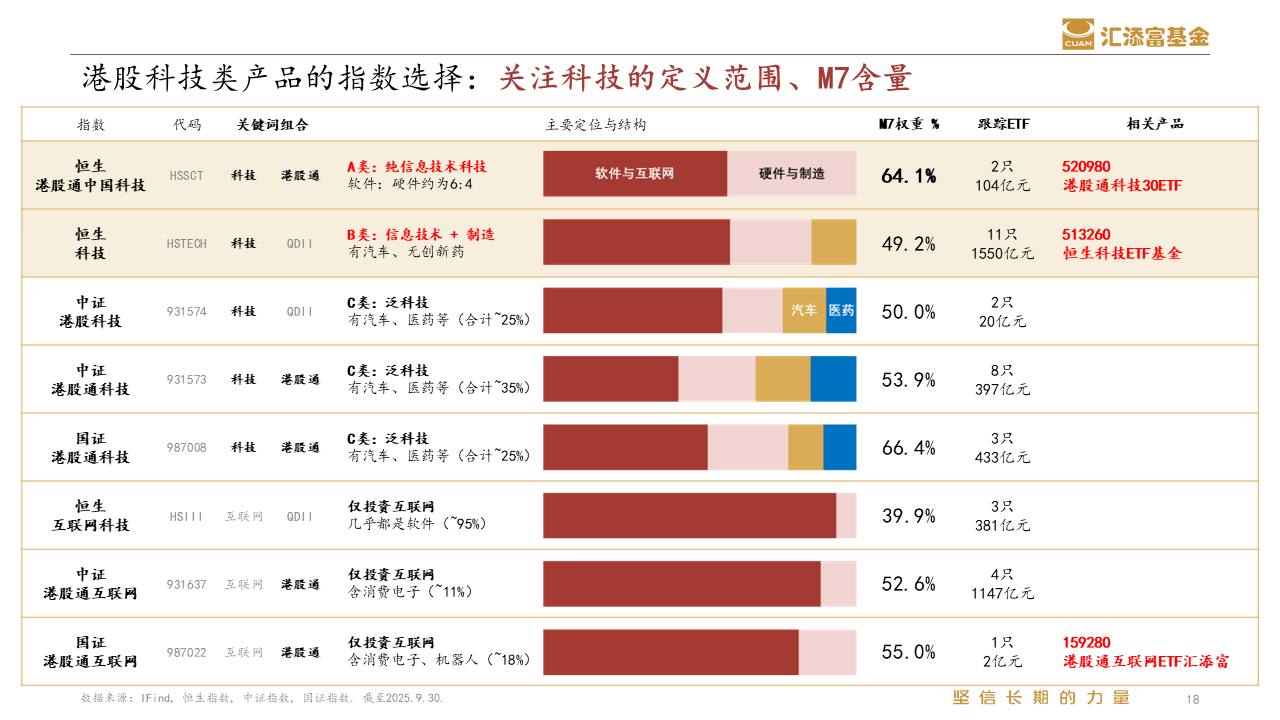

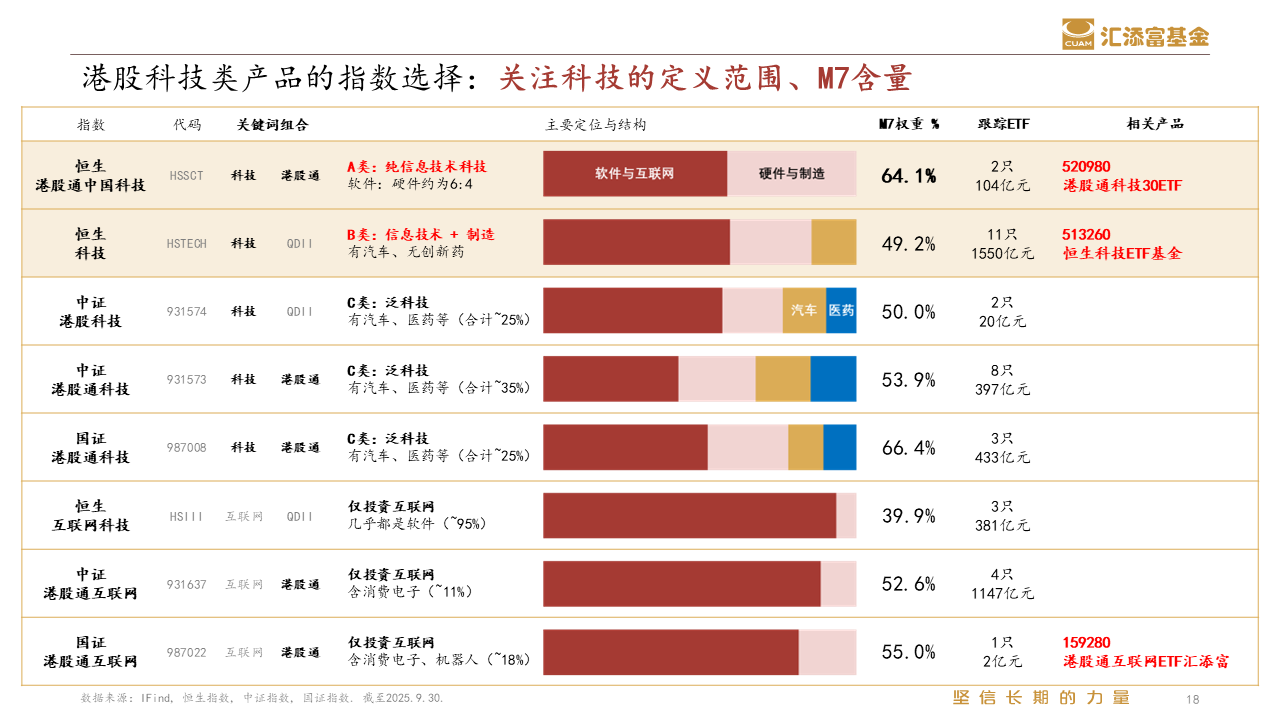

科技类资产以信息技术为核心,定义可以从狭义到广义,覆盖不同范围的成分。

最狭义的定义为纯信息技术,例如恒生港股通中国科技指数。

略广一点的范围可以扩展到信息技术+制造,例如恒生科技指数。

最广义的范围可以是进一步纳入创新药,例如中证和国证系列的港股科技。

不同需求的投资者,可以选择匹配自己投资目标的指数和ETF进行配置。

截至2025/9/30

恒生港股通中国科技指数:纯信息技术科技

港股通科技30ETF(520980)标的指数恒生港股通中国科技指数是纯信息技术科技指数,与大模型高度相关。指数共包含30只成分股,个股上限12%,含有60%软件和40%硬件(计算机设备、芯片半导体等),M7(国际知名的7家头部互联网、晶圆体、消费电子公司)权重高达64%,聚焦AI核心产业链,不含制造业与医药。

恒生科技指数:综合科技,信息技术+制造业

恒生科技ETF基金(513260)标的指数恒生科技指数更加综合,包含信息技术和制造业(约14%的新能源车企),软件占比约60%(包括医疗信息服务平台),硬件权重相对压缩。

中证系列港股科技指数:含创新药,科技+医药混合

中证系列指数含创新药标的,属“科技+医药”混合型。从产业逻辑看,尽管创新药和科技同样具有前期投入大、研发周期长等特征,但两者在其他方面仍有出入,例如创新药更依赖政策扶持等。若想布局100%纯粹创新药,可关注港股通创新药ETF(159570)。

互联网属性港股科技指数:软件占比高达80%以上。

港股通互联网ETF汇添富(159280)标的指数国证港股通互联网指数的软件占比高达82%(截至2025/09/30),该指数剔除硬件制造,聚焦社交、电商、娱乐等互联网平台。

综上所述,投资者可根据配置目标选择ETF产品:想追求AI纯度与科技巨头集中度,选择港股通科技30ETF(520980);想布局综合科技,选择全市场费率最低档的恒生科技ETF基金(513260);想聚焦纯互联网平台,选择港股通互联网ETF汇添富(159280);想布局创新药,选择港股通创新药ETF(159570)。

一键布局港股科技,认准更“纯”科技属性的港股通科技30ETF(520980)!标的指数聚焦TMT行业,不含医药、家电、汽车,AI属性更纯!前十大成分股合计权重高达82%,龙头含量更高!港股通科技30ETF(520980)还支持T+0交易、不占用QDII额度,是投资港股科技赛道更为高效便捷的选择,一键轻松勾勒精华版的“科技版图”!联接基金(A:025166,C:025167)(T+0交易以证券交易所最新的交易规则为准)

港股通科技30ETF(520980)以下优势值得关注:1)“世界级大厂”比比皆是!2)相比港股科技板块其他指数,无医药下跌影响!3)相比港股互联网,纳入国产算力等优质硬件!且布局消费电子优质标的!4)标的指数在AI方面占比更高,更契合当前科技行情!5)9月指数调仓中前十大权重股新增机器人标的,高科技属性进一步提升!

风险提示:基金有风险,投资需谨慎。特此提示投资者关注二级市场交易价格溢价风险,若盲目投资溢价率过高产品,可能遭受重大损失。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。上述基金均属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。上述基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61