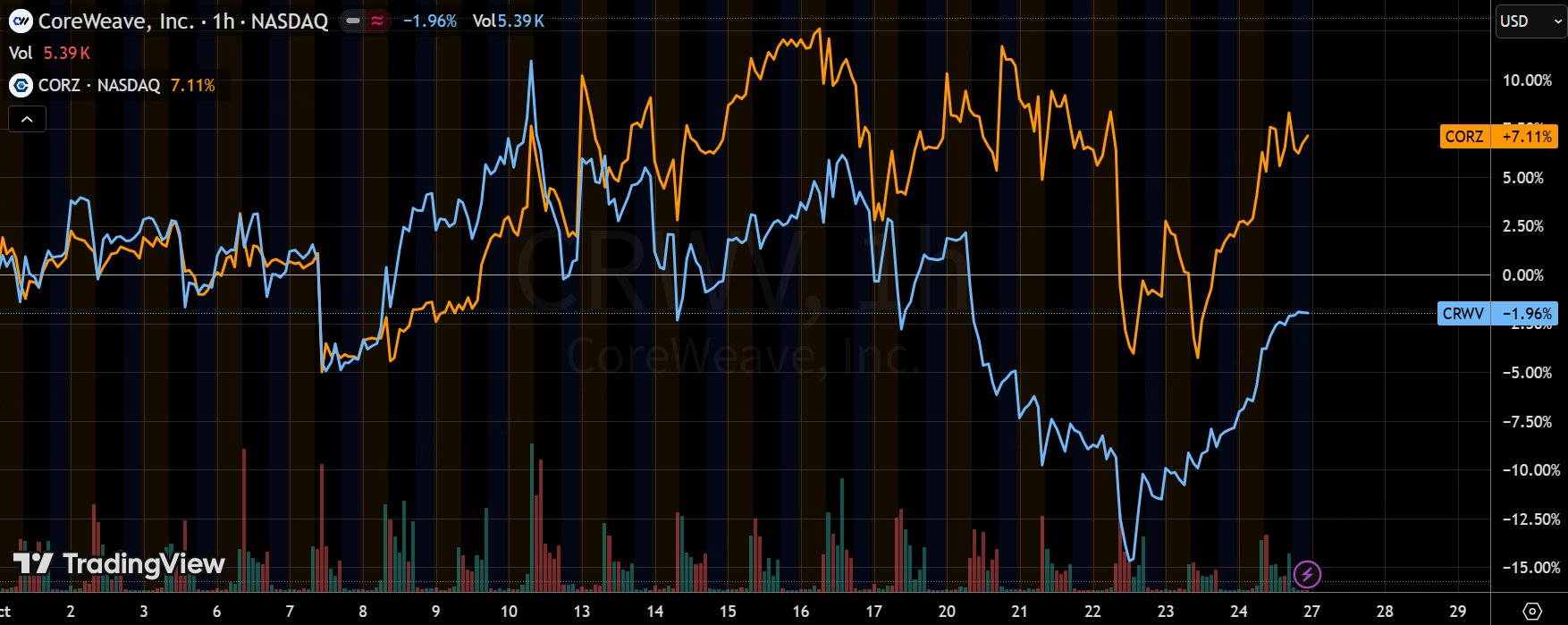

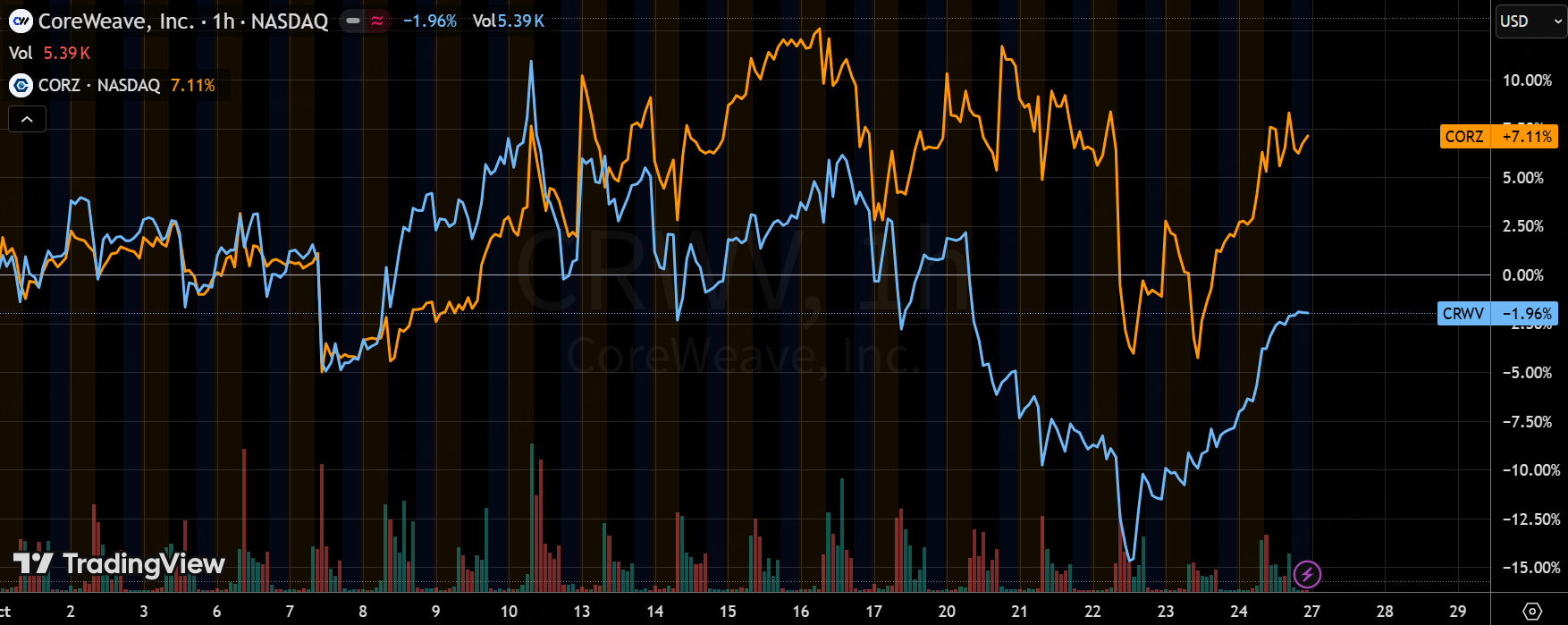

CRWV&CORZ并购机会跟进:套利方向反过来了!

$CoreWeave, Inc.(CRWV)$ 拟以90亿美元收购 $Core Scientific, Inc.(CORZ)$ 的交易,是当前影响 CRWV 短期估值的最重要预期差来源,该并购的核心诉求在于 CRWV 通过收购 CORZ 获得宝贵的电力资源和基础设施布局,以支持其在 AI 数据中心领域的快速扩张。同时,CORZ 作为被收购方,其当前股价与并购隐含价格的差距为市场提供了套利机会,并间接支撑 CRWV 的股价表现。

截至2025年10月27日,交易仍处于股东投票阶段(定于10月30日),代理顾问机构ISS于10月20日建议CORZ股东拒绝该提议,但CRWV回应称交易无竞争对手、董事会一致批准,并敦促股东支持,预计于2025年第四季度完成(若获批)。近期股东反对声音增加,导致CORZ股价上涨而CRWV股价波动,凸显市场对交易成败的分歧。

并购结果对CRWV的影响“无论成败,均化解核心不确定性”

核心观点是,并购结果不会颠覆 CRWV 的长期向上逻辑。通过两种情景分析,可清晰看出 CRWV 在不同结局下的潜在收益。尽管近期 ISS 的反对意见提升了否决风险,但 CRWV 的有机增长路径保持稳健,且CORZ的独立价值评估(如 Roth Capital 的升级评级)进一步降低了负面冲击。

1. 情景一:并购获批——短期业绩提振+长期产能保障

若交易顺利通过,CRWV 将整合 CORZ 的电力与基础设施优势,带来可量化的积极效应:

核心资源获取:CRWV 将获得约 1.3GW 的电力产能(包括1GW 扩建潜力),有效缓解 AI 数据中心扩张的电力瓶颈。这在 AI 基础设施领域至关重要,因为电力供应直接决定了算力承载能力。

财务绩效显著提升:根据最新投资研究估算,并购将为CRWV带来 30-40 美分/股的业绩增值,主要源于成本优化——每年节省至少8亿美元租赁费用,并实现5亿美元的运营成本削减,从而提升毛利率和净利率。结合 CORZ 2025年第三季度财报(营收降至8110万美元,但转向高密度托管服务),这一整合将进一步强化CRWV的成本竞争力。

2. 情景二:并购否决——有机增长intact,短期增量明确

即使交易失败,CRWV 的核心增长逻辑不受损害,且有明确短期支撑:

新客户协议落地:CRWV已与Poolside等客户签署新部署协议,目前落地250MW 算力,并预留500MW额外需求(基于其在西德克萨斯的2GW 园区)。此外,2025年2月与CORZ的额外70MW 基础设施协议进一步确保了短期产能补充。即使无并购,CRWV的年度经常性收入(ARR) 仍有显著上行空间。

终止费风险有限:协议中规定 2700万美元终止费,但仅在特定条件下触发(如 CORZ 在窗口期内接受更优报价)。鉴于 CRWV 评估无其他潜在收购方,且 Roth Capital 因交易“不太可能”而升级 CORZ 评级,若否决,CRWV 的财务损失微乎其微,主要影响限于产能扩张节奏略缓,而非增长中断。

并购套利机制的额外支撑:CORZ股价溢价驱动CRWV被动买盘与套利机会分析

CORZ的当前股价为CRWV提供了“结果中性”的被动支撑,这是隐藏的积极因素,同时从套利交易角度看,当前价差为投资者提供了明确的交易机会:

CORZ 股价高于隐含并购价:截至2025年10月27日早间,CORZ股价约为19.94美元(市值约59.44亿美元,日成交量约1657万股),显著高于并购隐含价格(基于股票交换比率0.1235股CRWV/股CORZ,以及CRWV当前股价136.29美元计算,隐含约16.83美元)。价差约为3.11美元(约18.5%),反映市场对交易否决的较高预期。市场认可CORZ的资产价值(特别是在高密度托管转型后),其独立估值高于当前水平。即使并购失败,CORZ股价也有支撑(如52周高点20.36美元于10月16日),从而缓解对CRWV的拖累。近期股东反对新闻推动CORZ股价上涨,同时CRWV股价小幅波动(市值约656.26亿美元,日成交量约2124万股),凸显分歧。

套利盘平仓效应与交易机会:市场存在大量“做空CORZ、对冲做多CRWV”的并购套利策略(即卖空CORZ,同时买入对应比率的CRWV,以锁定价差)。这一策略假设交易通过:如果获批,套利者可获利约3.11美元/股(扣除对冲后),风险主要在于否决概率(当前因ISS建议和股东反对而上升,导致spread扩大)。

套利方式:从机会角度,若投资者相信交易最终通过(CRWV 回应积极,无竞争对手),可建立类似仓位:卖空 CORZ @19.94,买入0.1235 CRWV @136.29,潜在年化回报率高(假设投票后快速决议)。反之,若赌否决(概率上升),可反向套利:做多CORZ(期待独立价值重估上涨)、做空CRWV(并购失败可能导致短期回调)。无论结果如何,这些套利盘平仓将影响流动性——若交易否决,覆盖CORZ空头将产生CORZ买盘(支撑其价),而卖出CRWV对冲仓位可能短期压低CRWV;但若通过,整体市场共识转向正面,CRWV受益于整合预期。若20%-30%的CORZ空头仓位(假设基于成交量估算)进行平仓,将涉及600-900万股的CRWV交易量(占其日均成交量的约30%),形成显著流动性影响,为CRWV股价提供潜在波动机会。

CRWV的长期投资催化剂:政策红利+大客户需求,超越并购框架

政策方面,美国加速数据中心建设,政府推动电网接入审批缩短至60天等举措,直接惠及CRWV作为 AI 数据中心基础设施龙头的位置。

结合此前Meta的“SPV 结构”(表外融资支持数据中心)和“Project Hyperion”(AI 基础设施项目),CRWV 从 $微软(MSFT)$ 和 $Meta Platforms, Inc.(META)$ 获取更多订单的概率上升。这些科技巨头的 AI 扩张将带来持续需求,这一逻辑独立于 CORZ 并购,是 CRWV 长期估值的基础。

鉴于 CRWV 估值框架受事件影响较大,交易策略应聚焦“风险控制”与“技术面确认”,并融入套利视角:

当前仓位建议:小仓介入:基于并购潜在利好、套利支撑和当前价差,可考虑小仓试水(如建立小规模套利仓位),但避免重仓——投票结果未定,事件不确定性犹存。

加仓触发:技术突破:后续加仓需满足双条件:股价突破10日/20日均线(确认短期趋势向上);并越过下方关键阻力位(强化市场共识)。若套利 spread 收窄(信号交易通过概率升),可加码正向套利。

风险管理:事件不确定性:尽管整体逻辑偏正面,但 ISS 建议等因素增加了否决风险。故强调通过“图表止损线”控制暴露(如跌破支撑位即减仓),并监控套利 spread 变化作为风向标。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61