VSTAR每日美股行情(27/10/2025)

大盘回顾

盈利与政策双轮驱动指数破顶

本周美股呈现 “预期强化 - 资金入场 - 指数突破” 的正向循环,截至周五收盘,标普 500 指数上涨 0.79% 至 6791.69 点,与道指(47207.12 点,+1.01%)、纳指(23204.87 点,+1.15%)同步刷新历史新高。核心催化因素来自三方面:

1. 财报超预期比例持续攀升:标普 500 成分股中 145 家披露三季度业绩,84% 的企业 EPS 达标、69% 营收超预期,推动分析师将板块盈利增速从 7.7% 上修至 8.9%,盈利韧性夯实估值基础。

2. 通胀数据释放政策宽松信号:9 月 CPI 月增率回落至 0.3%(核心 CPI 降至 0.2%),显著低于市场预期,使下周 FOMC 会议降息预期升温,VIX 恐慌指数单日大跌 5.4%,避险资金加速转向风险资产。

3. 经济韧性打消衰退顾虑:10 月综合 PMI 升至 54.8,制造业(52.2)与服务业(55.2)同步扩张,印证 “高增长 + 低通胀” 的理想组合,与货币政策宽松预期形成良性循环。

板块焦点:量子计算引爆科技股行情

科技板块贡献主要指数涨幅,细分领域呈现 “龙头突破 - 板块联动” 特征:

- 量子计算成最强风口:IBM 在 AMD 晶片上实现量子纠错算法突破,股价飙涨 7.9% 创历史新高,带动 AMD 大涨 7.6%;板块联动效应下,QBTS 单日涨幅达 12.78%,IONQ 亦涨 5.39%,政策端 3500 亿美元技术扶持协议进一步强化长期逻辑。

- AI 产业链全面走强:硬端美光(+6.0%)、博通(+2.9%)受益存储需求回升;软端 Palantir(+2.3%)、AppLovin(+5.1%)受 AI 应用落地加速驱动;苹果(+1.2%)则凭借新机型销售韧性延续涨势。

- 分化信号显现:德州仪器下跌 1.8%,成为科技股中的 “逆行者”,其财报披露的工业需求疲弱,提示周期类科技股仍需警惕需求端波动。

今日盘前分析

中美贸易缓和预期点燃全球风险偏好

一、全球市场情绪:贸易 “休战” 预期主导开盘,亚太股市率先冲高

隔夜中美贸易谈判传来积极信号,尽管尚未达成正式协议,但双方就 “休战延长” 框架达成初步共识,为本周美国总统与中国国家主席在韩国会晤奠定基础,这一消息直接引爆全球风险资产行情,需注意的是,当前乐观情绪仍基于 “框架性共识”,若后续正式谈判仅实现 “问题延后”,未达成实质性条款,可能引发市场情绪回调,短期需警惕 “预期兑现” 风险。

二、美股核心驱动:三重逻辑支撑多头,本周迎来 “数据 + 财报” 大考

1. 财报方面:科技巨头财报成 “试金石”本周将迎来美股财报季 “最密集周”,核心科技标的业绩直接关系 AI 与量子计算等热门赛道的估值合理性:

- 周二(Visa、恩智浦):聚焦消费支付复苏与半导体需求端表现;

- 周三(波音、Uber、开拓重工):反映工业制造、出行消费等经济敏感领域韧性;

- 周四(Alphabet、微软、Meta):AI 基础设施投入、云业务增速为核心看点,将验证 AI 商业化落地进度;

- 周五(苹果、亚马逊):苹果新机型销售数据、亚马逊云业务(AWS)与电商复苏情况,直接影响纳指权重。

- 上周五标普 500 成分股 145 家财报中 84% EPS 超预期的强势表现,已为市场建立盈利信心,若本周科技巨头业绩继续兑现,将进一步强化 “盈利上修” 逻辑。

2.政策端:北京时间 10 月 30 日(周四)美联储利率决议为本周 “重中之重”:市场当前普遍预期降息 25 个基点。

3.经济端:本周美国经济数据密集发布:周三将公布第三季 GDP 数据(预期延续扩张),周五披露 9 月 PCE 物价指数(美联储核心通胀观测指标)与个人收支数据,需验证 “高增长 + 低通胀” 组合是否持续。

三、后市展望:短期乐观但需警惕波动,聚焦两大配置主线,在贸易缓和、盈利上修、降息预期三大因素共振下,本周美股大概率维持强势格局,但需警惕 “事件密集期” 的波动风险(如财报不及预期、FOMC 表态偏鹰、贸易谈判不及预期)。

NAS100

多重利好共振,纳指 100(NAS100)创历史新高延续强势

在财报超预期、通胀降温促降息预期及贸易缓和多重利好推动下,纳指 100(NAS100)近期呈现强劲上涨态势。从走势看,价格沿 20 周期 EMA 持续攀升,突破前期震荡区间后不断刷新历史高点,MACD 指标也显示多头动能强劲,科技股尤其是量子计算、AI 产业链个股的爆发进一步为指数上行提供了核心动力,整体多头趋势明确且动能充足,方向以回调做多为主。

- 阻力:26000

- 支撑:25500

VIX (恐慌指数)

VIX 指数大跌,美股避险情绪显著降温

VIX 指数(恐慌指数)大幅下跌 5.38% 至 16.37,且持续位于 20 周期 EMA(18.20)下方,结合美股财报超预期、通胀数据表现,显示市场对美股后续走势的担忧情绪明显减弱,多头氛围愈发浓厚。

量子板块

技术临界点迫近与地缘博弈升温,量子计算成国家安全新战场

量子计算之所以迅速升级为 “国家安全” 核心战场,根源在于技术突破临界点的临近与地缘竞争的叠加。一方面,IonQ 实现 99.99% 门保真度等技术突破,使业内预测 3-5 年内可达 “量子优势”,而量子计算机能破解 AES-256 等主流加密体系,直接威胁政府、金融等关键领域的数据安全,迫使美国通过《量子计算网络安全准备法案》推动抗量子加密升级,将其列为关键基础设施。另一方面,中美竞争加剧放大战略紧迫性 —— 中国政府投入超 153 亿美元,美国则依托私营部门创新与《芯片与科学法案》布局,双方在技术研发、产业落地的角力,使其成为继半导体后又一决定科技霸权与国家安全主动权的核心赛道。这种 “技术威胁 - 安全防御 - 地缘竞逐” 的闭环,让量子计算从实验室快速跻身国家安全博弈前沿。

个股方面,在暴涨之后周五有所回调,但是关键位置仍然未破,IONQ57美元支撑位,可维持多头仓位。

联合健康(UNH)

穿越成本周期的韧性考题,看涨信号逐步确立

联合健康(UnitedHealth,UNH)将于美东时间 10 月 28 日盘前公布 Q3 财报,市场预期营收达 1130.66 亿美元,同比增长 12.15%;每股收益 2.46 美元,同比下降 62.23%。尽管盈利端承压,但核心指标与业绩指引的恢复,正逐步重塑市场信心。

一、成本曲线拐点验证“底气”

医疗损失率(MLR)仍是本季最关键指标。Q2 因行为健康支出超预期导致 MLR 攀升,若 Q3 成功稳住 91% 关键关口,将意味着成本管控举措开始显效。反之,若支出增速仍维持双位数,市场对 2026 年成本趋势的担忧可能升温。

二、Optum板块成利润对冲主力

Optum 板块贡献集团营收近 60%,其三大子业务分化明显:

- OptumRx 作为“盈利压舱石”,需关注 specialty drug 支出比例变化,若占比下降,利润率有望修复;

- OptumHealth 则是验证“价值型护理”落地的关键窗口,慢性病住院率与急诊使用率下降,将直接支撑盈利预期;

- OptumInsight 虽体量有限,但凭借医保风险评估与数据分析能力仍提供稳定利润。

- 若该板块整体利润维持增长,将有效对冲 UHC 板块的成本压力。

三、业绩指引修复提振估值锚点

继 Q2 下调全年 EPS 指引至“至少 16 美元”后,本季度市场关注焦点在于公司能否重新明确 2026 年盈利修复路径。管理层若提供明确区间,将成为市场重新定价的重要信号。最新披露显示,公司预计 2025 年营收区间为 4450–4480 亿美元,并重申全年调整后 EPS 约 16 美元,显示经营信心回升。

四、监管与竞争格局:风险仍可控

当前 Medicare Advantage 风险编码调查尚无新进展,若未出现处罚扩围,将暂不构成估值压制。同时,从行业对比来看,Humana 成本管控压力更大(4星计划覆盖率仅 20%),Elevance 虽结构更轻,但在MA领域渗透不足。若联合健康本季度MLR低于同行,将进一步强化其龙头地位与盈利韧性。

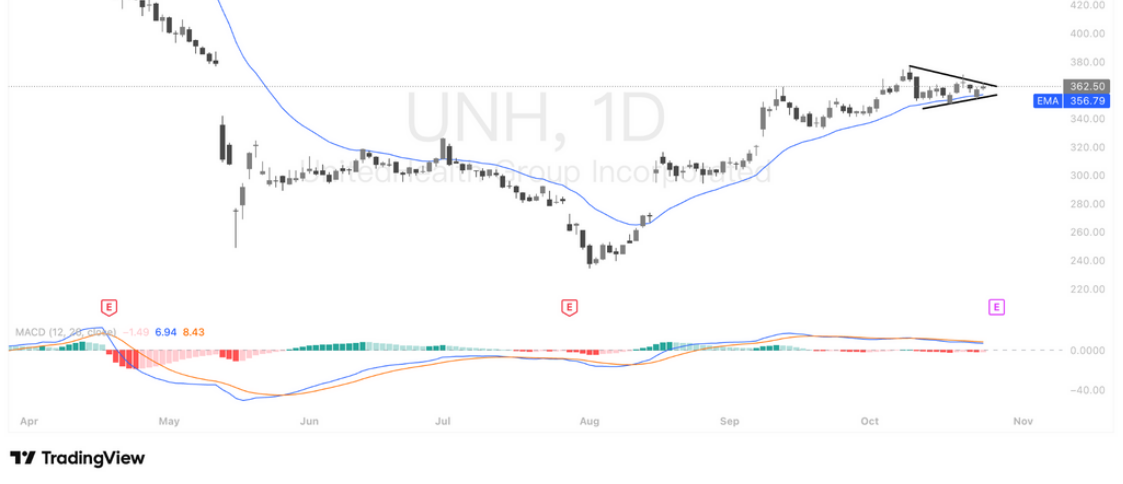

联合健康(UNH)

UNH财报前技术结构收敛,三角整理蓄势待发

从日线结构来看,联合健康(UNH)近期在连续反弹后进入典型的对称三角整理形态。股价自8月低点约$290反弹至$380附近后,经历横盘收敛,目前运行于三角形末端,短线方向即将选择。

配合即将公布的Q3财报,技术结构具备“蓄势爆发”特征。若财报验证成本企稳与盈利修复逻辑,股价有望顺势突破上沿,开启新一轮反弹行情。

#金融 #投资 #交易 #美股 #美股行情 #VSTAR

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61