中国银河:给予柳工买入评级

中国银河证券股份有限公司鲁佩,彭星嘉近期对柳工进行研究并发布了研究报告《柳工25年三季报点评:25Q3归母净利润同比-32.5%,减值风险释放》,给予柳工买入评级。

柳工(000528) 核心观点 事件:公司发布25年三季报,25Q1-3实现营业收入257.6亿元,同比+12.7%,实现归母净利润14.58亿元,同比+10.4%,归母净利率5.7%。25Q3单季实现营业收入75.79亿元,同比+11.5%,实现归母净利润2.28亿元,同比-32.5%,主要因为应收账款减值和财务担保减值损失增加。 25Q3毛利率微幅下滑,费用率和经营性现金流改善:25Q1-3公司综合毛利率22.25%,同比+0.06pct,25Q3毛利率22.08%,同比-0.33pct。25Q3管理、销售、研发、财务费用率分别2.8%、7.9%、4.3%、1.4%,同比分别-0.32pct、-0.43pct、+0.2pct、+0.77pct。25Q3单季经营性现金流+1.88亿元,较去年同期净流出0.44亿元有所改善。期末应收账款和存货余额分别125.7亿元和87.7亿元,较去年同期分别增加22.7亿元和2.3亿元。 25Q3/25Q1-3减值影响税前利润3.0/6.89亿元,减值风险释放:25Q1- 3公司共计提资产减值损失和信用减值损失0.78亿元和6.11亿元,较去年同期共增加2.67亿元,其中应收账款坏账准备、第三方融资担保风险准备、存货跌价准备分别3.88亿元、1.57亿元、0.69亿元。25Q3单季计提资产减值损失和信用减值损失0.28亿元和2.72亿元,其中应收账款减值和第三方融资担保分别1.47亿元和1.1亿元。减值增加主要由于国内房地产持续低迷、工程量与租金双降影响国内塔机及升降机业务。我们认为,Q3较大力度减值后风险出清,Q4及明年减值率有望回归常态,利润水平预计提高。 坚定执行“十五五战略”和“三全”战略,目标2030年实现营收600亿。 公司8月公布“十五五战略”规划,基于土方机械核心业务,矿山机械/工业车辆/预应力成长业务,农机/新技术/产业金融新兴业务,目标于2030年实现营业收入600亿元,其中国际收入占比超60%,净利率不低于8%。 投资建议:基于国内挖机销量良好增长、公司装载机毛利率筑底反弹,海外业绩目标提前完成、将投资5亿建设印尼制造工厂,以及减值风险逐步释放,我们预计公司25-27年实现归母净利润16.1亿/23.6亿/28.4亿元,对应25-27年PE为15.1/10.3/8.5倍,维持“推荐”评级。 风险提示:国内宏观经济不及预期的风险,政策推进程度不及预期的风险,行业竞争加剧的风险,出口贸易争端的风险。

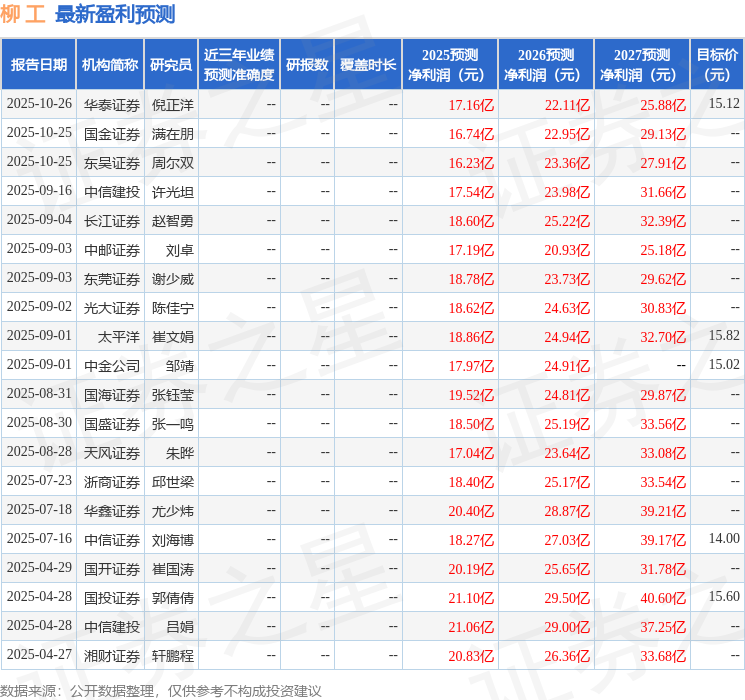

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级15家;过去90天内机构目标均价为14.87。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61