华虹三季报,雷了?

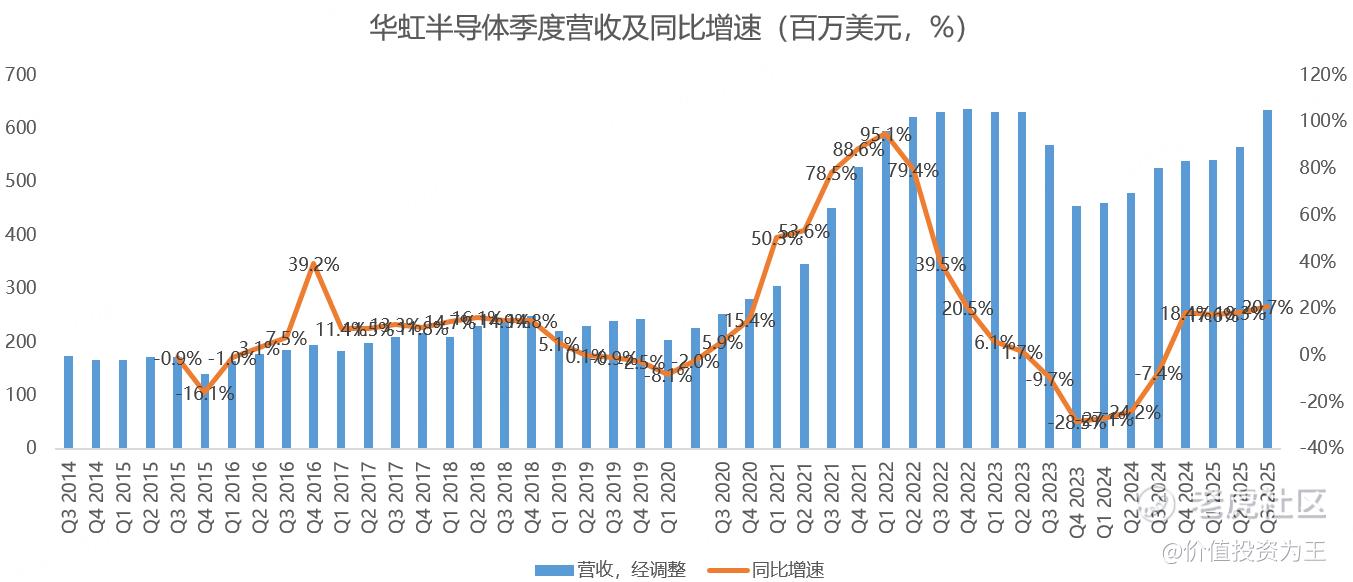

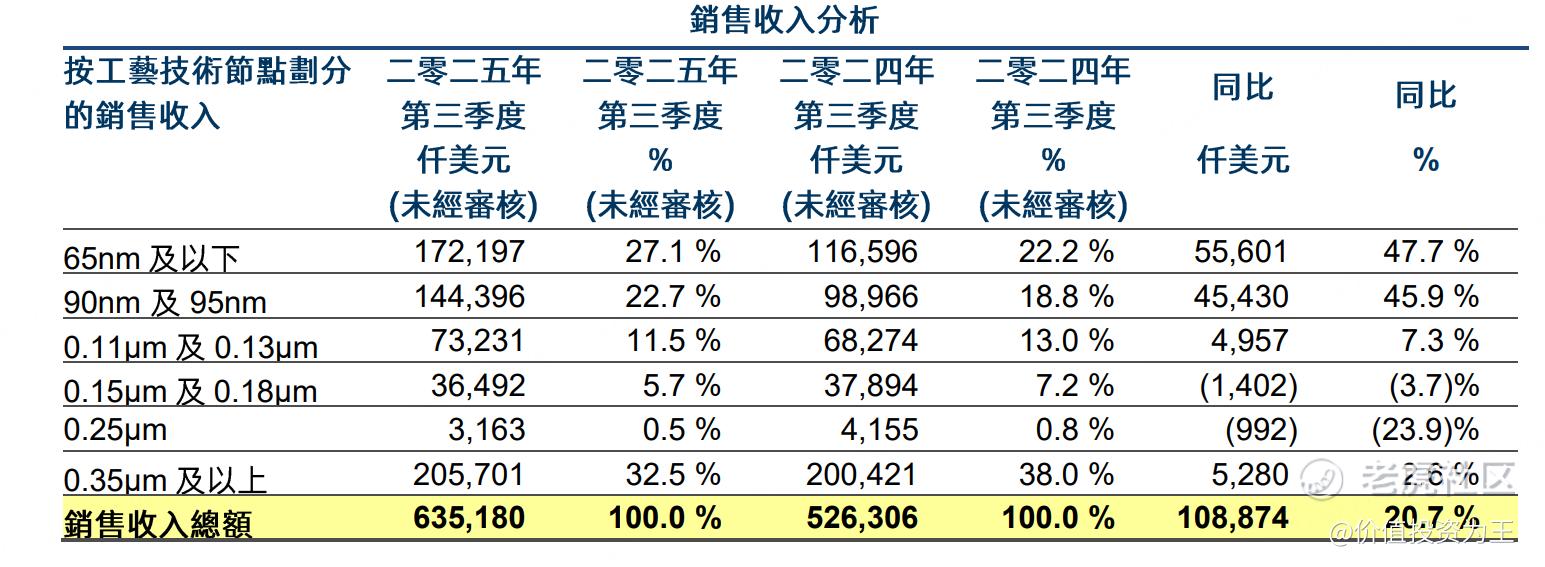

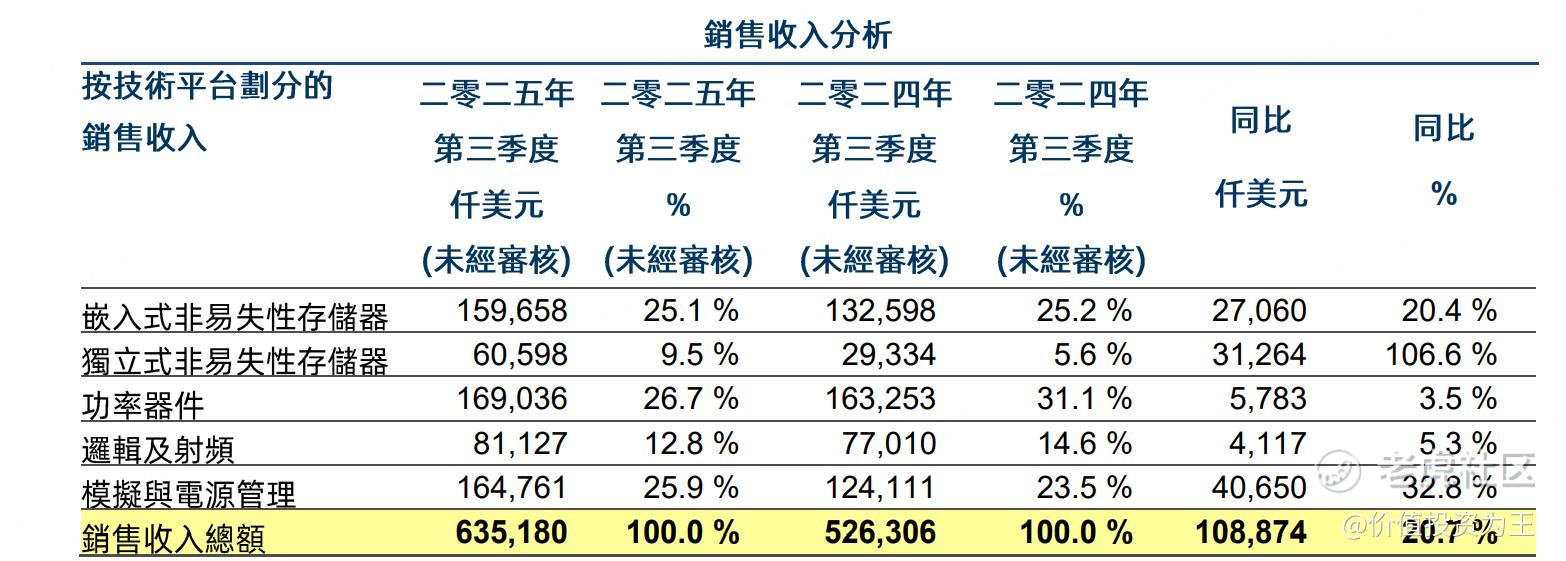

刚刚,华虹半导体公布了三季报,营收6.35亿美元,同比增长20.7%,略高于管理层给出的6.2-6.4亿美元指引中值,同样高于分析师预期的6.324亿:

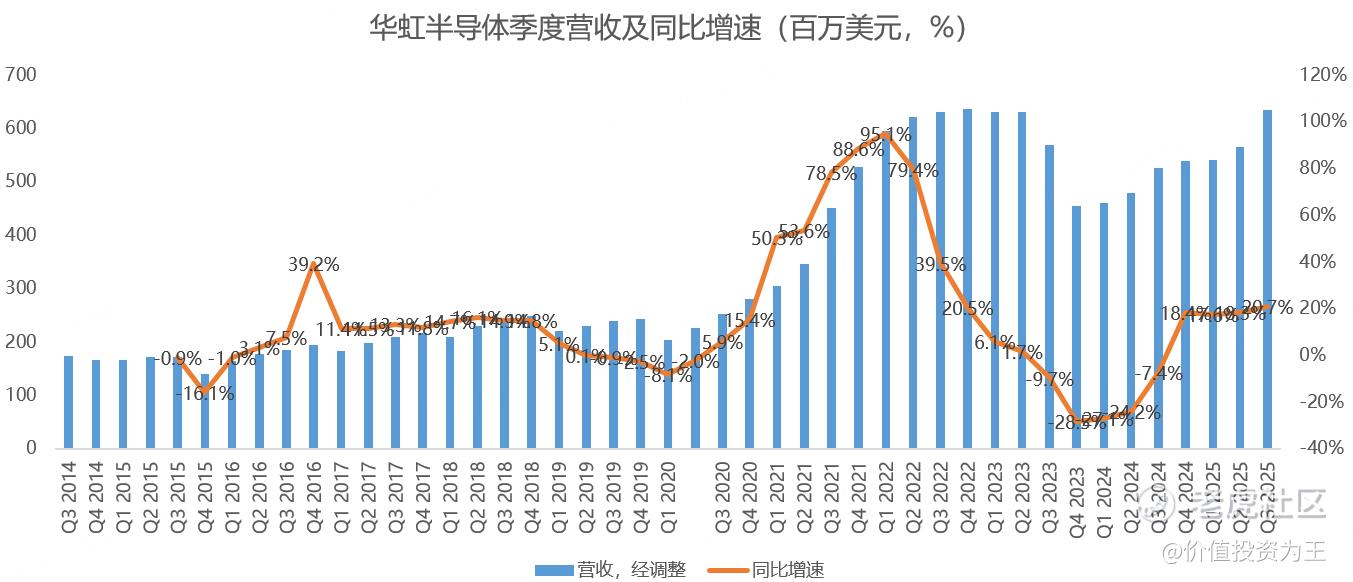

三季度毛利率13.5%,大幅高于分析师预期的11.3%:

但华虹三季度净利润为2570万美元,同比下滑43%,低于分析师预期的2720万,主要是其他收入净额为1780万美元,同比下降65.7%,主要是外币汇兑收益及利息收入下降。

四季度指引方面,华虹预计营收在6.5-6.6亿美元之间,中值同比增长21.5%,低于分析师预期的6.62亿!预计四季度毛利率在12-14%之间,高于分析师预期的11.3%。

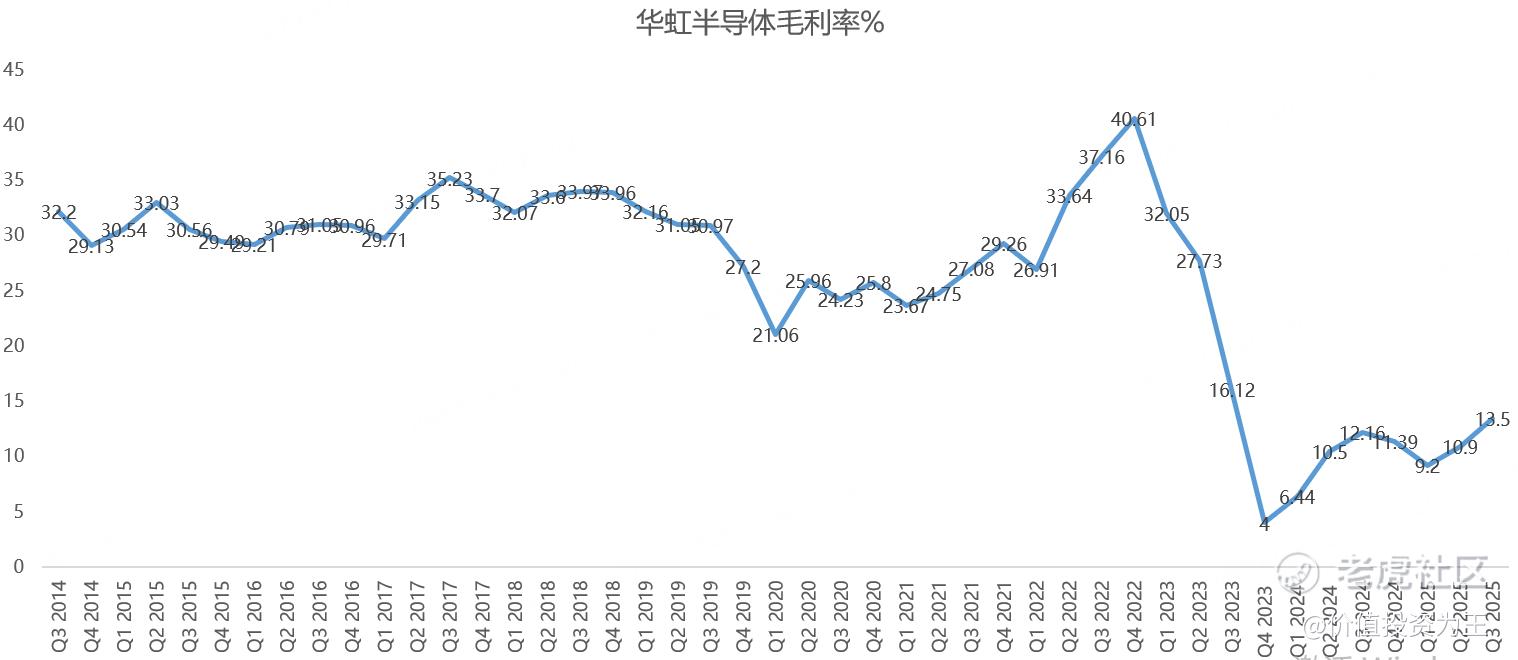

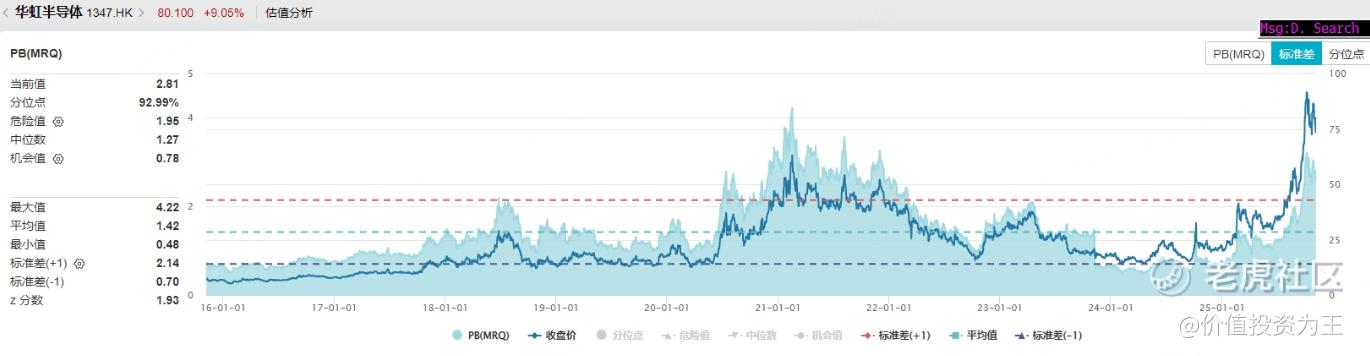

虽然华虹业绩有喜有忧,但随着股价暴涨,其市净率估值已经达到2.8倍,逼近2021年大牛市时高点:

巨大涨幅、高估值之下,资本市场或放大财报瑕疵,关注明日股价反应。

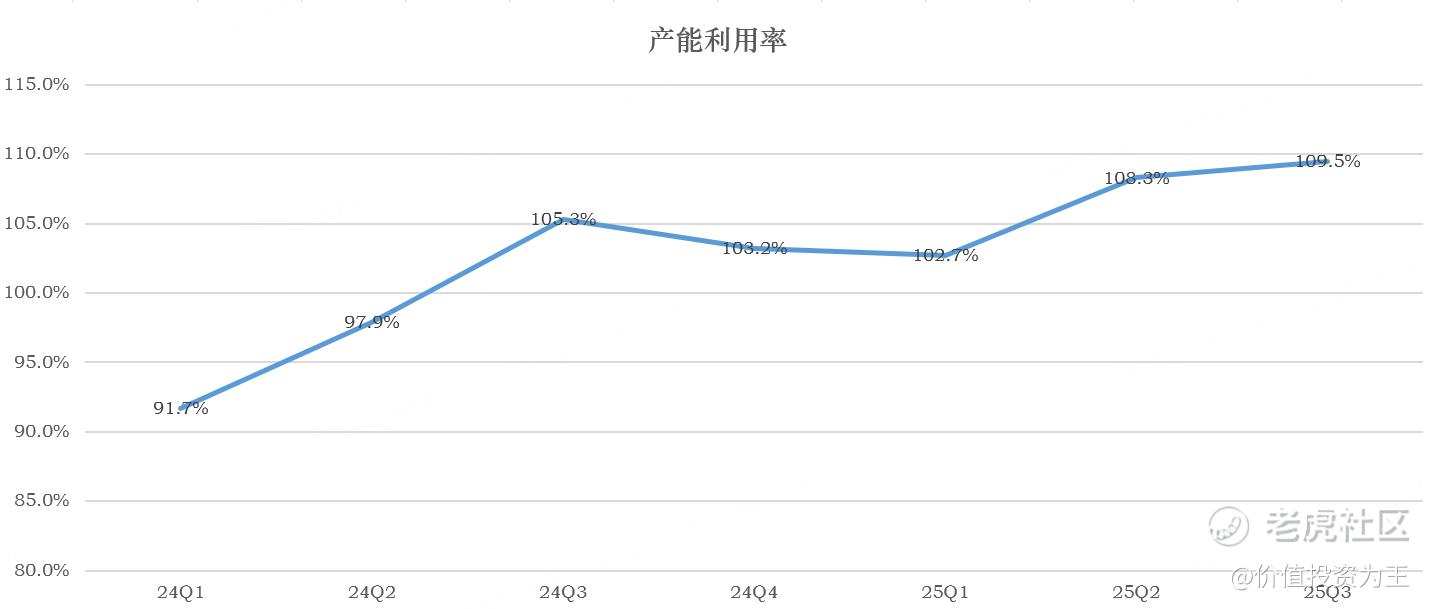

撇开指引不及预期,华虹三季度经营还是可圈可点的,比如三季度产能利用率高达109.5%:

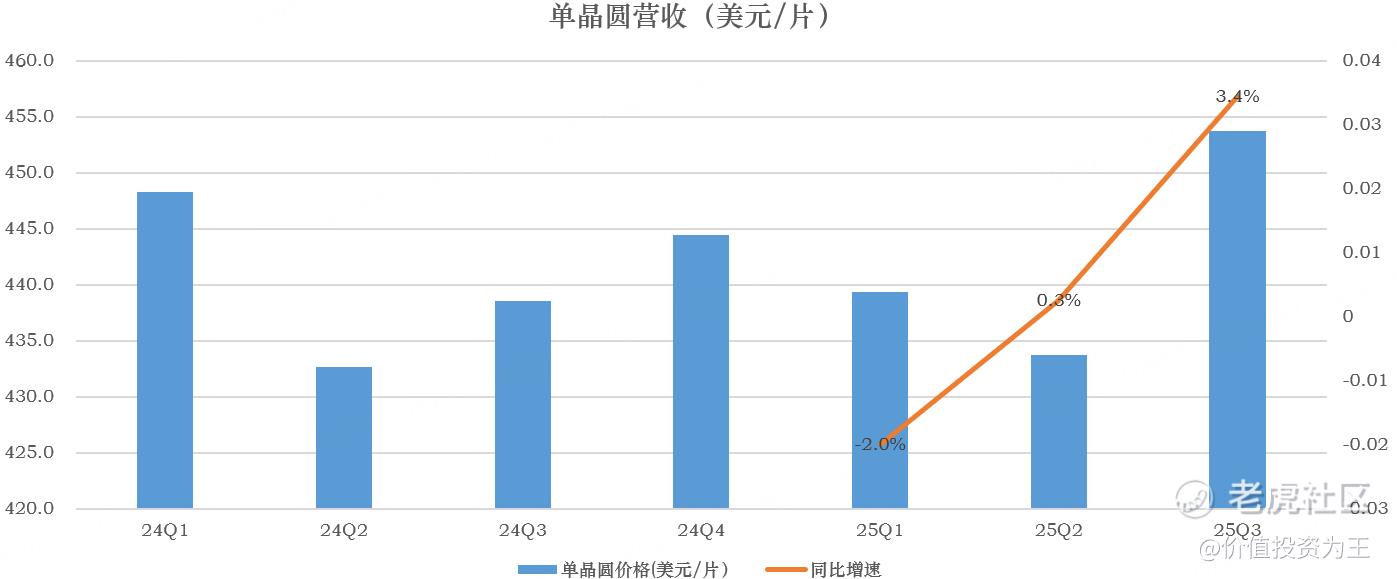

三季度,华虹单晶圆营收达到453.7美元,较去年同期上涨3.4%:

由此可见,在供不应求下,华虹三季度选择了涨价!

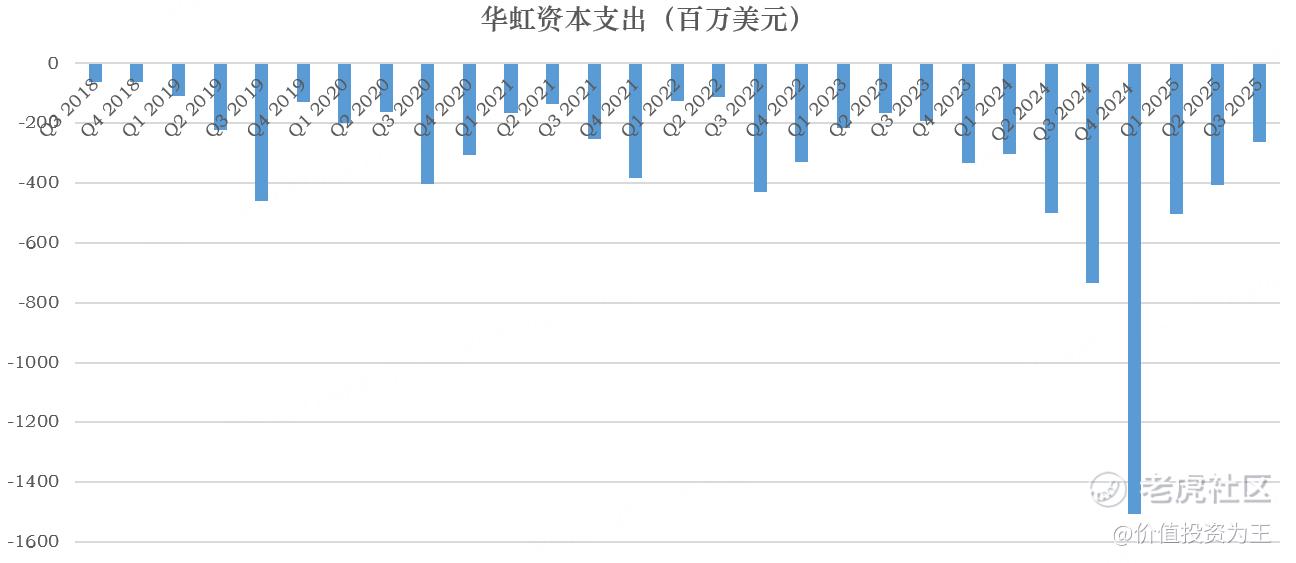

不过,产能如此紧张下,华虹三季度资本开支竟然只有2.6亿美元,大幅低于分析师预期的5.8亿:

资本开支如此保守,难道华虹对未来需求预期偏谨慎?

当然,华虹早就开始缩减资本开支了,主要是之前美国加强半导体设备管制,华虹、中芯国际等晶圆厂疯狂扩产,资本开支一度超过营收!

现在是特殊时期回归正常,资本开支大幅下降也不难理解,而且,中芯国际也呈现同样的特征,之前光刻机巨头阿斯麦在三季报中也已经预告了中国客户明年的订单将大幅下降。

这对国内半导体设备公司来说不是好事啊!

相比中芯国际,华虹的生产工艺较落后,多数收入来自65纳米以上工艺:

目前,火热的AI芯片集中在先进工艺制程上,手机芯片也在14纳米及以下,华虹从AI浪潮中受益不明显。

分终端来看,三季度华虹营收增长的动力主要是独立式非易失性存储器,同比大增106.6%,闪存需求增长较快:

逻辑、射频、功率器件的增速不明显,模拟与电源管理三季度同比增长32.8%,半导体下游市场景气度并不一致。

展望未来,华虹作为国产半导体厂商,有望从中美科技战中持续受益,如中国客户国产替代趋势、海外半导体公司在华销售产品转移至国内生产。

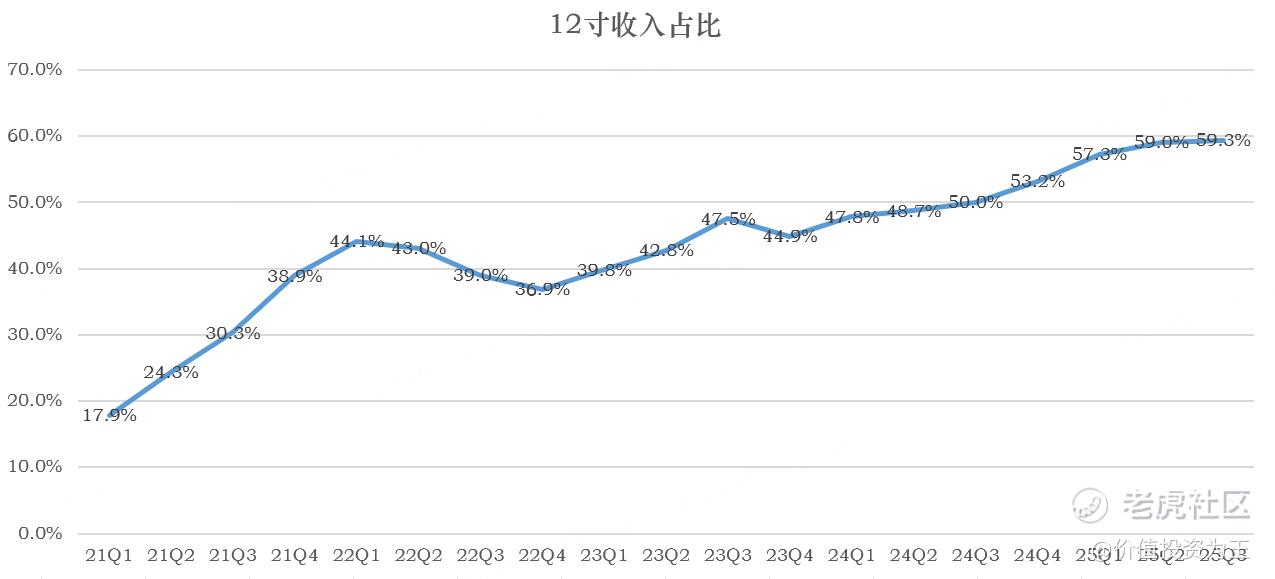

目前,华虹更先进的12寸晶圆厂在增速及收入占比上持续提升,相比2021年进步明显:

但是,2021年半导体景气时,华虹季度营收增速高达80%,现在20%的增速无法媲美。

在成长性不如2021年的情况下,仅靠12英寸占比提升拔高估值,处于历史高位的华虹还是有点危险的!

$华虹半导体(01347)$ $华虹公司(688347)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61