日经的报道分析认为,随着俄罗斯和土耳其等国也开始对中国汽车收取高额关税,中国汽车厂商最终要和日本一样,通过海外生产才能推动海外销售。

一个月后,中国最大的电动和混合动力汽车制造商比亚迪宣布,将在土耳其投资建设一座价值10亿美元的工厂,预计在2026年底前开始生产。这一举措使比亚迪在此期间免于缴纳新进口关税,并承诺未来工厂产出的产品可通过土耳其与欧盟的关税同盟,享受进入欧盟市场的免税待遇。

对于伊斯坦布尔家具制造商老板阿里·哈坎·卡拉汗这样的购车者来说,这令人高兴。他在1月以185万里拉(4.81万美元)的价格购买了一辆进口的比亚迪Seal U混合动力SUV,比同类西方车型至少便宜40%。

“我从事家具行业,对材料、内饰设计和材料品质非常了解,”他说,“这辆车几乎达到了欧洲标准……配备了从座椅加热到语音控制的所有功能。”

土耳其、欧盟以及许多其他国家政府已经开始对中国汽车征收高额关税,原因是过去四年中国汽车出口激增。

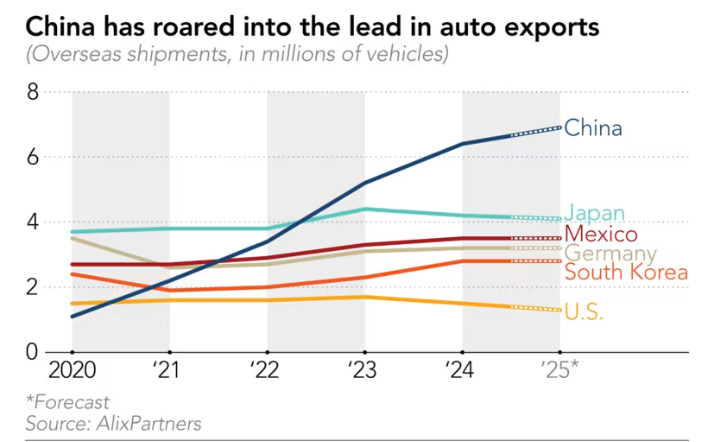

早在2020年,中国还只是全球第六大汽车出口国,但年销量此后增长了近六倍。2023年,中国跃升为全球最大汽车出口国,并进一步拉大了与日本、德国等所有其他国家的差距。

如今,中国车企正处在40年前日本车企曾经面临的十字路口。成为主要进口来源,必然在全球市场成为贸易紧张的焦点。

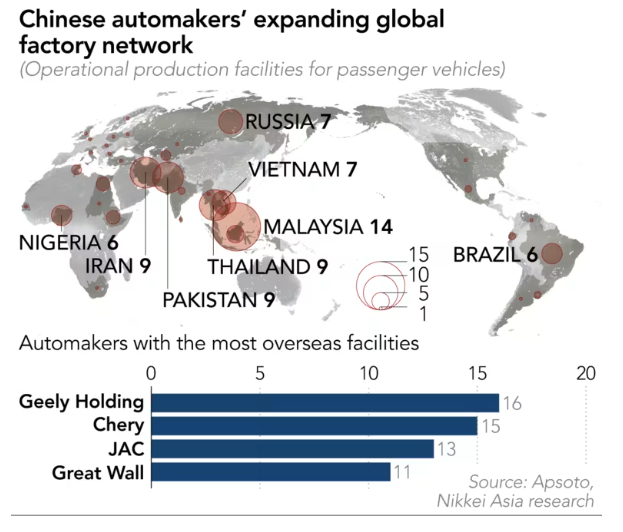

许多中国车企正在通过建设海外工厂来减轻压力、绕开关税。这一趋势将会让出口增速放缓,但全球销售仍将迅猛增长。

“关税不会阻止中国车企全球化,”总部位于上海的咨询公司Automobility首席执行官、前克莱斯勒东北亚销售主管比尔·鲁索表示,“实际上,这反而加快了在中国境外投资建设产能的决定。”

如今,日本车企在海外为国际市场生产的汽车,数量远超本土生产。2023年,日本出口了440万辆汽车,同时在海外生产了1750万辆。

目前,中国车企的产销结构正好相反,去年从中国出口了640万辆乘用车和商用车。根据总部位于纽约的政策研究机构Rhodium Group的计算,截至去年8月,中国车企在海外运营的工厂年产能约为170万辆,同时已确认计划或开始建设的新增工厂将使这一产能大致翻倍。

周一,比亚迪在柬埔寨西哈努克港启动了一座3200万美元的电动车组装厂,目标是在年底前开始投产。继去年在泰国和乌兹别克斯坦启动生产后,比亚迪还在匈牙利、印度尼西亚和巴西新建工厂,并仍希望扩大在墨西哥和印度的布局。

吉利控股集团方面,今年1月在埃及吉萨开设了一座组装厂,这是这个旗下拥有沃尔沃和宝腾等品牌的庞大企业,在非洲和中东的第一座工厂。

其他中国车企也在尼日利亚、阿根廷、马来西亚和越南等地设厂。

在周五闭幕的2025上海车展上,国有的上汽集团发布了“全球战略3.0”,计划在东南亚新建组装厂,在埃及、摩洛哥和南非设立区域中心,并面向海外市场推出17款新车型。

“依托全球战略,我们将在实现本地化的同时拥有全球视野,以满足当地消费者需求并遵守当地合规要求,”总裁贾建旭表示,“这是确保我们全球投资可持续发展的唯一方式。”

上汽及其他同行的海外扩张,是多种因素共同作用的结果。随着经济放缓,中国国内汽车市场的销量增长近年来趋于平稳,但随着大量新玩家涌入,产能持续上升。海外市场则提供了更高利润率的希望。

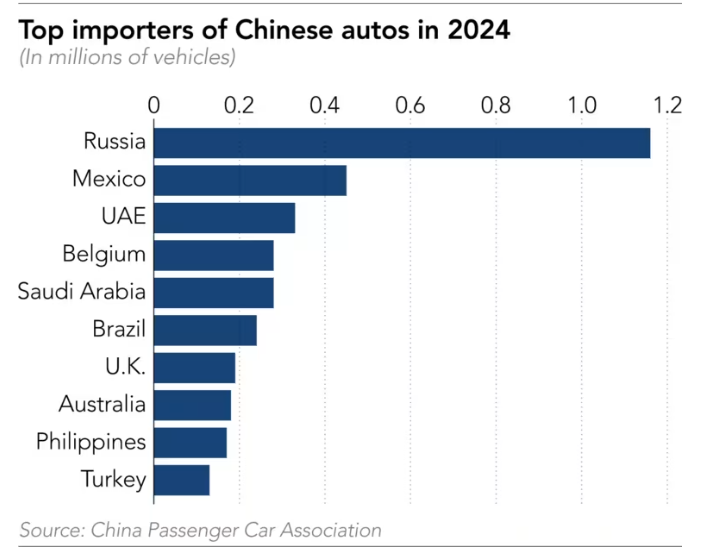

对欧洲、俄罗斯和新兴市场的出口迅速增长,受益于欧盟对电动车购买的补贴,以及因乌克兰战争其他国际车企退出俄罗斯市场带来的市场空缺。

不过,销售前景已不再那么乐观。

自2022年以来,多个欧洲国家削减或取消了电动车补贴。欧盟去年对中国电动车进口征收最高达45.3%的关税,但混合动力车仍豁免于这些新关税。

俄罗斯也提高了对中国汽车的关税,并增加了新的费用和安全检查。中国汽车工业协会副总工程师徐海东预计,俄罗斯这一中国车企最大的海外市场,出口今年将下降至少30%,至约80万辆。

墨西哥是2024年的第二大市场,但随着因中国进口问题面临来自美国的政治压力,增长势头也开始减弱。

因此,一些观察人士预计,中国汽车出口增长将在去年放缓的基础上进一步减速,甚至可能出现下滑。

“贸易壁垒如今明显对中国汽车在多个主要市场的出口造成了压力,这种拖累今年只会进一步加剧。”Gavekal Dragonomics分析师埃尔南·崔在1月的一份报告中写道。她表示,由于中国车企的海外产能仍在建设中,“受这些阻力影响,2025年的汽车出口可能会下降”。

在一些地区,中国车企的本地生产已经开始改变市场格局。荣鼎咨询分析师塞巴斯蒂安和恩德弗·田指出,中国电动车在泰国的产量增长已抑制了从中国的进口。他们预计部分中国车企将开始从泰国向澳大利亚和欧洲等市场出口。今年1月的一份报告中,他们指出,中国车企在泰国国内市场的销量份额从2022年的5.3%上升至去年的12.4%。

在审视各国对中国汽车的政策立场后,这两位分析师计算,到2027年,占全球汽车需求四分之一到一半的市场,将在实际上对中国汽车的进口和本地投资关闭大门。

美国、加拿大和印度是主要的封闭市场,但分析师预计,日本、韩国和以色列也会切断中国的准入,原因包括“来自美国在国家安全问题上的巨大施压”,以及日韩两国保护本国汽车制造商的意愿。

塞巴斯蒂安和恩德弗·田预测,占全球需求另外四分之一到三分之一的市场,将通过关税和其他贸易壁垒“使直接出口在商业上变得不可行”,从而进一步迫使中国车企在当地设厂。

与此同时,有迹象表明,中国政府可能已开始不鼓励本地车企在海外投资设厂。路透社此前报道称,商务部官员去年“强烈建议”汽车公司不要在俄罗斯和土耳其设厂,同时对在泰国和欧洲的投资也表示谨慎。

相较而言,中国观察人士对2025年的出口前景较为乐观。中国汽车工业协会的徐海东预计,今年海外出货量将再增加50万至60万辆。中国乘用车协会秘书长崔东树预测,出口将在去年640万辆的基础上增长10%。

“当前全球经济动能疲弱,贸易壁垒迅速增加,”崔东树表示,“特朗普激进关税政策的外溢效应预计将非常显著。”

因此,他预计2025年中国电动车的国际出口可能将停滞,但传统汽车的海外销量将增长9%。在欧盟买家为规避电动车关税而转向混合动力车的推动下,他预测混动车销量将增长70%。

根据路透社报道,中国商务部支持的,是中国车企在海外设立以“散件组装”为主的工厂。

目前,这些企业似乎也别无选择。

“中国并没有类似日本的企业集团体系,”汽车咨询公司Dunne Insights的首席执行官邓恩表示。他所指的是日本车企通过交叉持股所维护的供应链网络。“中国车企会从全球供应商采购,而不是试图自建体系吗?”

到目前为止,答案似乎是否定的。

与会者透露,比亚迪董事长王传福3月在香港的一场私密投资者简报会上表示,为支持公司将2024年海外销量从41.72万辆翻倍的计划,比亚迪将重点在全球范围内使用中国制造的零部件。

同样地,奇瑞汽车在3月提交的香港IPO招股书草案中表示:“我们认为,散件组装模式能帮助我们快速进入新市场,建立强有力的市场存在,同时满足客户需求与偏好,并适应当地法律法规。”

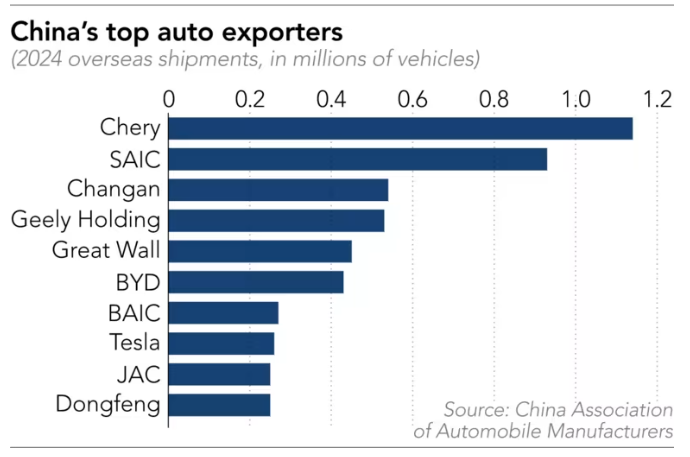

长期以来,奇瑞在中国车企中一直是海外出口的领先者。去年12月,奇瑞在西班牙巴塞罗那开设了一家合资工厂。公司在招股书中称,计划在泰国、越南和马来西亚进一步扩张产能。

如果地缘政治紧张局势没有转化为关税或其他监管限制,对中国车企而言,最终可能不会构成难以逾越的障碍。菲律宾和澳大利亚近年在多个问题上与北京存在摩擦,但却成为中国汽车的重要进口国。一个关键因素是,这两个国家都没有显著的本土汽车制造产业。

此外,马尼拉支持将中国汽车销售视作一种消费形式,而堪培拉则热衷于通过推动电动车销售实现其气候目标。

回到伊斯坦布尔,太阳能公司的运营总监内斯利汉·多库曼,对她3月开始驾驶的比亚迪Atto 3紧凑型车表现非常满意。

“在土耳其,人们普遍对中国制造有负面印象,但这辆电动车彻底改变了我的看法,”她说,还笑着补充道,“我们总经理租了一辆宝马,我一直跟他说我的车更好。”