本文刊发在经济学人。

中国领导人感受到一次前所未有的机遇。

特朗普在贸易政策上的反复无常、巨额财政赤字,以及对美联储独立性的威胁,正严重削弱美元。自1月以来,美元的贸易加权指数已下跌7%,创下自1973年以来最糟糕的年度开局。

相比之下,中国严格管控的人民币汇率,自特朗普去年11月再次当选以来,已升至新高。外国投资者纷纷涌入,许多国家政府也开始寻求美元替代选项。

这类兴趣并不新鲜,中国推动人民币国际化的意图也早已有之。

最初的尝试始于2009年,中国开始放松部分资本管制。但2015年股市崩盘和人民币贬值引发资金大规模外逃,最终以资本管控加严、人民币崛起受阻告终。

这一次,中国官员希望确保进展能够持久,并在资本流动上保留更强的控制权。

中国领导人认为,人民币若能被全球接受,将能让中国出口商免受美元波动的影响,也能削弱美国金融制裁的威胁。一些官员希望外国公司和投资者能够忽略中国对金融体系的严格控制,甚至将其视为一种优势。

近年来,人民币确实取得了一些意想不到的进展。人民币在国际结算和海外贷款中的占比上升,匹配的非美元金融基础设施也在迅速建设。但中国官员似乎也意识到,想让外国人使用人民币、投资人民币资产,需要更大的动力。

那么,中国目前取得了哪些成果?

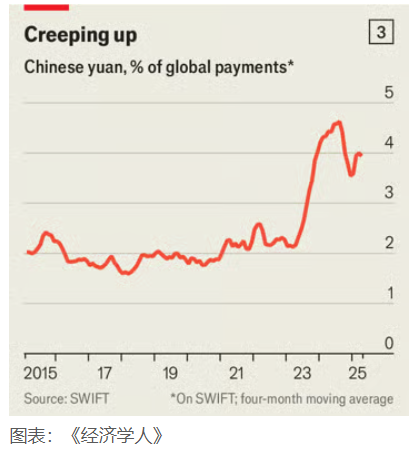

从任何标准来看,人民币仍然缺乏影响力。尽管中国经济活动占全球近五分之一,人民币在国际支付中的使用比例仅为4%(美元为50%)。全球央行的外汇储备中,人民币资产仅占2%(美元资产占58%)。

这一巨大差距,很大程度上是由于中国对资本进出设有诸多限制。许多经济学家认为,只要这些限制存在,人民币就不可能真正国际化。

但即便在美国成为全球最大经济体之后,美元也花了几十年才确立其主导地位。以这个时间尺度来看,中国的进展其实相当迅速。

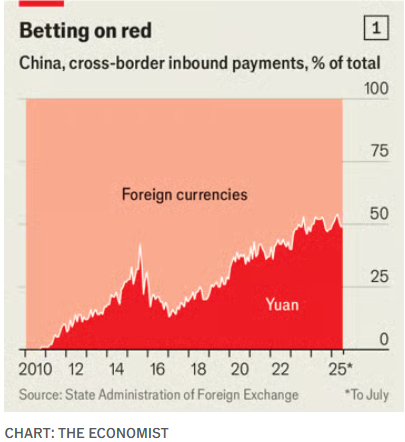

自2022年以来,人民币在国际支付中的占比已翻倍。主要原因是国内的结构性改变。提升人民币在中国自身贸易中的使用占比,是关键一步。

如今,中国超30%的货物与服务贸易以人民币结算,而2019年这一比例仅为14%。跨境收入(包括金融流动)中,以人民币结算的比例已超过50%,而2010年还不到1%。

来自北京的咨询公司Trivium China的迪尼·麦克马洪表示,中国政策制定者的最终目标是建立一个人民币在境内外稳定流通的机制。这将有助于离岸人民币的使用,并提升外国人获取人民币的便利性。

今年5月,监管机构要求大型银行,至少40%的贸易融资贷款须以人民币发放。为了扩大人民币的流通,中国官员希望贸易伙伴接受人民币作为支付货币。一大诱因是向他们提供人民币债务。

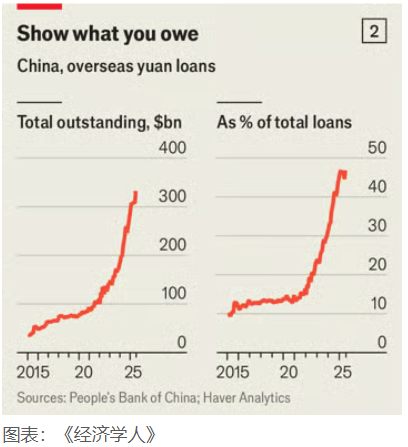

美联储经济学家今年3月发布的一项研究显示,2022年俄乌战争爆发后,中国银行将几乎所有新增海外贷款从美元切换为人民币(此前仅有15%是人民币贷款),使人民币债务总额翻了三倍。

中国政府自身的资产负债表也采取了类似策略。

自启动国际化进程以来,中国已向32家央行提供了4.5万亿元人民币(约合6300亿美元)的货币互换额度,构建起一张可媲美国际货币基金组织规模的全球金融安全网。虽然目前实际动用的额度仍不多,但其目的是在危机时为这些国家提供人民币融资保障,从而增强使用人民币的信心。

据国际货币基金组织统计,在跨境贸易中,互换额度每年可推动一个国家人民币支付比例增长约0.4%。

与此同时,中国也正在完善自身的金融系统,使其能在不依赖美元体系的情况下与外界进行交易。方式包括数字人民币和非银行数字支付(如亚洲广泛使用的扫码支付)。最关键的是建立了类似于SWIFT的CIPS系统。

大西洋理事会的约什·利普斯基表示,由于中国银行已经可以在不依赖SWIFT的情况下进行交易,因此人民币在国际支付中的实际使用量可能被低估了。

目前,已有超过1700家银行加入CIPS网络,数量比俄乌战争前增长三分之一。2024年,CIPS交易量同比增长43%,达到175万亿元人民币(约合24万亿美元)。由中国机构主导的人民币清算银行已在全球33个市场设立。

今年,土耳其和毛里求斯也加入了其中。这些清算中心每年可推动本地人民币支付增长约0.5%。

去年,通过中国与其他央行合作构建的数字货币网络“mBridge”完成的交易额据称达数十亿美元。今年1月,一名美国官员表示,尽管这些交易在经济上仍属微不足道,但已“跨过地缘政治的重要门槛”。

中国监管机构已指示银行增加mBridge的使用。其中吸引力显而易见,今年8月,一家位于新疆的企业——由于强迫劳动问题被制裁——利用mBridge向境外股东支付了款项。

接下来怎么办?

正在各关键领域谋求自给自足的习近平政府,应当会进一步扩大外国投资者进入中国金融市场的渠道。今年,中国境内市场向外国人开放的金融合约数量已翻倍,国内投资者的对外投资额度也有所提升。

未来几个月将迎来一个重要考验。美元信任度下降,加上宏观经济环境配合,有望推动中国的努力取得成果。股市上涨为外国投资者持有人民币资产提供了收益动因。

利率下调和通货紧缩,也让离岸人民币市场的借贷成本降至2%以下,为2013年以来最低水平。包括外国公司在内的企业预计将在今年创下“点心债”发行的新纪录。

中国下一步的稳妥举动,是向“朋友”开放境内资本市场。今年7月,匈牙利发行了约50亿元人民币的“熊猫债”,为有史以来最大规模的单一主权债券发行。

9月8日,英国《金融时报》报道称,俄罗斯能源公司已获准发行人民币计价的债券。肯尼亚也可能很快将所欠中国的美元债务转换为人民币。

与此同时,巴西也在考虑发行人民币债券。

尽管动静不小,中国官员仍在谋划长远。中国央行行长潘功胜今年6月发表重要讲话时表示,全球金融体系正在走向“多极化”,未来美元将不得不与包括人民币在内的其他货币竞争。

中国希望,通过这种竞争,自身无需过多削减对美元的依赖,也可以不必全面放开资本流动和汇率机制。人民币或许终将成为具有“中国特色”的全球货币。