遭惠誉降级刷屏 “美债炸弹”背后没那么简单!大规模财政赤字 恐掀翻全球金融市场 酿成另一场“政治危机”

FX168财经报社(香港)讯 周一(8月7日),彭博社专栏文章指出,惠誉决定将美国的 AAA 信用评级降至至 AA+,支撑这个决定的理由不容轻视。尽管美国政府无力偿还债权人的可能性几乎为零,但这并非意味着美国不断上升的债务负担不成问题。#惠誉下调美国评级至AA+#

(来源:彭博社)

事实上,增加联邦借款至少可以通过三种方式扰乱美国经济和金融市场,甚至进一步影响全球经济和金融市场。

第一个也是最令人担忧的,即是所谓的债务炸弹的可能性。

在这种情况下,政府的债务负担(目前为 32.3 万亿美元)变得如此之大,即使利率小幅上升也意味着财政部需要借债来支付偿债成本。

这将造成恶性循环,增加的借款使买家望而却步,推高利率并迫使更多的借款。由此产生的高利率使经济陷入深度衰退。

令人担忧的是,美国正以一种令人不安的速度接近以上所描素的情况。美国财政部有望在 2023 财年仅在利息支付上支出近 1 万亿美元,而新冠疫情爆发前还不到 6000 亿美元,2011 年标准普尔将美国评级从 AAA 下调至 AA+ 时约为 4250 亿美元。

(来源:美国经济分析局、彭博社)

专栏作者 Karl W. Smith 在二月份研究债务炸弹的可能,根据偿债占国内生产总值(GDP)的百分比,尽管可能性很低,但正在迅速上升。

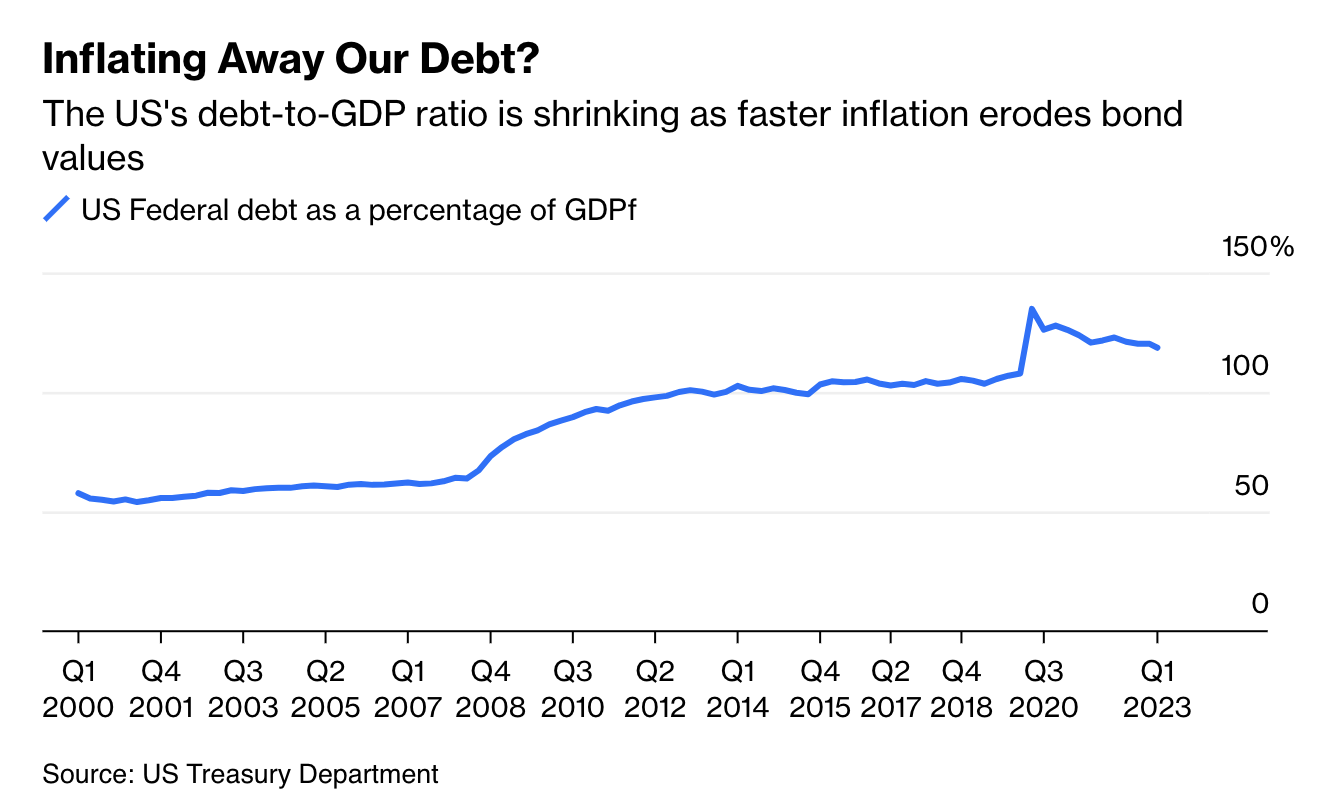

自那以来,这一指标一直保持稳定,主要是因为通胀水平上升导致经济名义增长率上涨,而这就是经济学家所说的“透过通胀消除你的债务”。#高通胀/经济衰退#

即使这种机制在短期内运作良好,但从长期来看,总是会出现问题。原因也很简单,因为长期高通胀率会产生有害影响。

(来源:美国财政部、彭博社)

无节制借贷可能引发危机的第二种方式:债务货币化。

换句话说,如果美国债务的传统买家选择罢购,美国政府可能会转而直接将国债出售给美联储。请注意,这与美联储的量化宽松计划不同,后者是通过在二级市场购买国债及相关证券来向金融系统注入资金。

(来源:管理和预算办公室、彭博社)

无论债务货币化作为一种自身融资方式对政府来说多么有吸引力,它都不是免费的午餐。因为这意味着将直接导致基础货币增加,进而导致通胀加剧。

而这样的政策很容易导致美国国债市场崩溃,毕竟美国国债市场是世界上最重要的金融市场。因此,政府的债务与 GDP 的比率肯定会大幅下降,但这只是因为通胀加剧,以及世界各地国债持有者的巨大损失。

没有一位美联储官员支持过将国家债务货币化这样的事情。 美联储主席鲍威尔明确表示,低通胀率是经济稳定持续增长的先决条件。

延伸阅读:一记重拳的教训!无节制美债恐加速终结美元霸权、美股主导地位

债务过多引发的第三个潜在危机是——政治危机。

回想一下,前总统唐纳德·特朗普(Donald Trump)在任时期,曾公开批评鲍威尔分别在 2017 年和 2018 年加息以控制通胀。

因此,按理说,如果特朗普如愿,通胀率可能会比以往更高、更持续。 这一点很重要,因为如果他再次当选,特朗普不仅将负责任命下一任美联储主席,还将负责填补央行理事会的任何空缺席位。

大规模且持续的预算赤字为任何政治家创造了巨大的动机,让他们任命对美联储施加短期影响、同时将后果留给下届政府的官员。

如果这样的政治动态占据主导地位,债务危机和债务货币化可能只是时间问题,从而实现惠誉评级机构的决定。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61