2024年加元将继续高歌猛进?知名分析师:警惕这5大风险 其中1个与中国有关

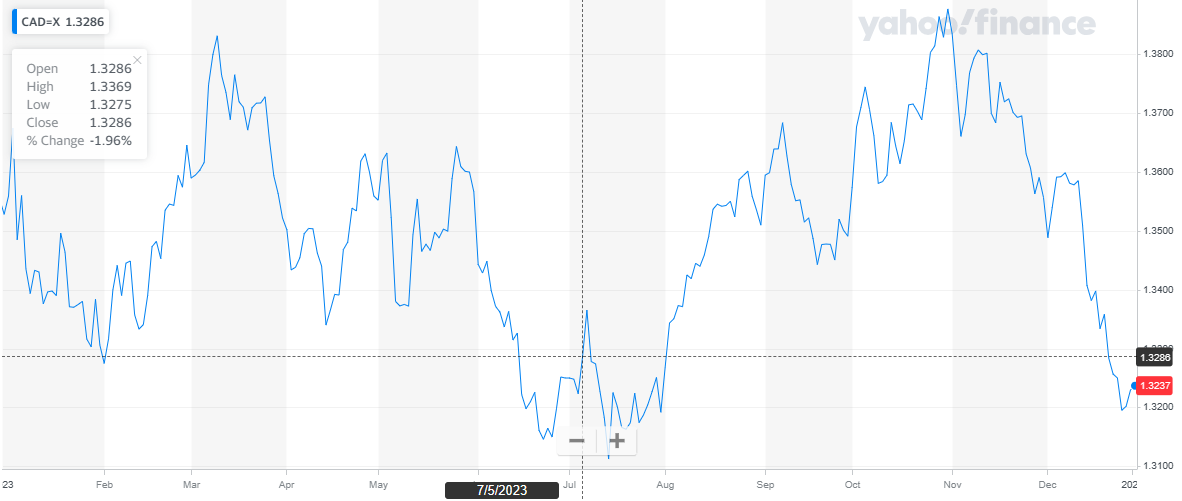

FX168财经报社(北美)讯 2023年,在通胀数据和央行加息以及降息预期的影响下,美元/加元震荡回落2.2%,收于1.3200一线。

(图源:雅虎财经)

新的一年,美元/加元将何去何从?根据财经网站Forexlive分析师Adam Button,加元将面临以下5大风险:#2024投资策略#

1)房价

八周前,我们对加拿大住房的讨论可能会非常不同。当时收益率在上升,而各国央行没有给出降息的暗示。痛苦肯定在酝酿之中,房地产市场很可能在春季实现硬着陆。

跳过这一步,加拿大5年期国债收益率从近4.50%下降到3.20%,这130个基点将直接流入房地产市场。值得注意的是,虽然看起来今年将是房地产清算的一年,但现在看起来是利率下降令市场如释重负的一年。

加拿大有大约1.75万亿加元的未偿抵押贷款债务,其中约2500亿加元将在2024年到期,2025年还有3520亿加元。每下降100个基点,将从经济中抽走175亿加元的年度消费支出,以及所有相关的乘数效应。与每月约670亿加元的零售销售额相比,这是一个显著的数字。

但财富效应的影响可能更大。回到2023年初,当时的问题是,如果房价下跌20%(仅仅回到2021年的水平),消费者会退缩吗?答案是,他们基本上没有。

如果价格继续下降到2019年或更低的水平,Button不会想当然地认为同样的事情会发生。在某种程度上,有一个拖累,应该指出的是,在1990年中期,当加拿大央行开始将利率从13%降至5%时,房价持续下跌了两年。

综上所述,房地产市场仍处于不稳定状态,因为在买家观望的同时,卖家继续对高房价抱有希望。如果供应洪流冲击春季市场,即使加拿大央行上半年降息50-75个基点,也可能轻易击溃大坝。另一种可能是,降息的暗示可能会再次释放房地产市场的动物精神,买家会根据充分的理由相信利率会下降,而选择浮动利率。

这一情形如何展开是经济前景的关键,但请注意其中存在一些反身性。如果买家平衡了市场,加拿大央行在2024年和2025年降息的可能性就会降低,反之亦然。这对加元有着重要的影响。

2)中国

加拿大和加元的主要上行风险来自中国。还有一种强烈的信念认为,台海冲突更多是一个“何时”而不是“是否”的问题。

当前节点下,Button认为这些担忧已经完全反映在价格中。中国消费者也一直在努力摆脱疫情,官员们没有采取强有力的措施来扭转这一局面。上行风险在于他们会这么做,而且鉴于中国的通胀率已为零,他们有很多手段可以动用。如果是这样,它将通过大宗商品需求流入加拿大,提振在2023年经历了艰难一年的石油行业。

3)欧佩克(OPEC)

去年12月,安哥拉退出欧佩克(OPEC),这助长了欧佩克处于不可持续地位的观点。他们继续减产,美国页岩油则继续增产以填补缺口。12月紧张的欧佩克会议过后他们最终同意在今年上半年减产,这应该会平衡市场,但现在所有的风险都偏于下行,进一步减产不可接受。

市场平衡情况将在年初受到关注,但由于季节性因素,这通常是一年中最缓慢的时期,因此库存可能会增加。随着时间的推移,欧佩克需要看到赤字出现,这样他们就可以通过逐步增加产量来填补赤字。随着时间的推移,不断增长的需求应该会让他们逐步减少闲置产能,但如果页岩油在今年上半年再增加100万桶/天,那么他们可能别无选择,只能开始一场争夺市场份额的丑陋战争;在跨山管道项目(TMX)加速发展之际,这将削弱加拿大最大的出口商品。

4)通货膨胀

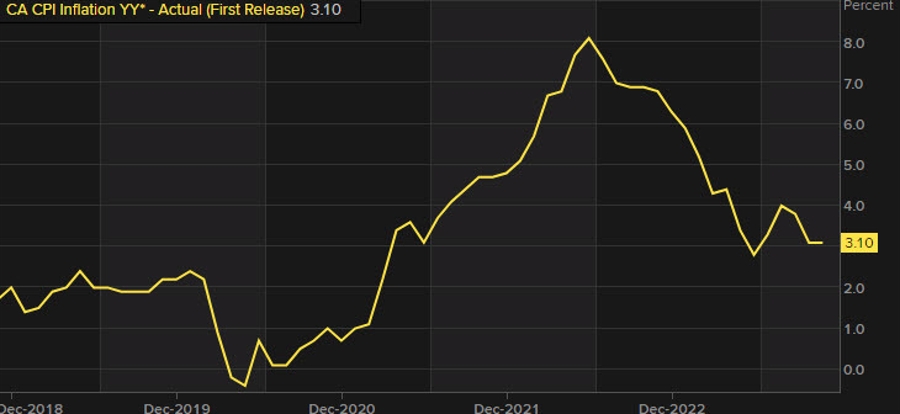

加拿大最新消费者物价指数(CPI)为3.1%,高于预期的2.9%,令人担忧。与此同时,大多数其他发达经济体的通胀数据低于预期。

(图源:Forexlive)

这应该有助于加拿大央行在1月份的会议上保持谨慎,但除此之外,随着较容易实现的同比增长受到冲击,有理由保持乐观。

目前加拿大通货膨胀的两个主要来源是抵押贷款利息(显然是由央行控制的)和租金(这是央行最难影响的事情之一)。租金供应的短缺是加拿大央行无法控制的,但央行的任务是维持低而稳定的通胀,他们不会容忍高通胀,即使是由租金驱动的。Button当然认为,降低利率有助于带来长期住房供应,但这在他们恢复对低而稳定通胀的信誉之前是不可能的。

5)消费支出

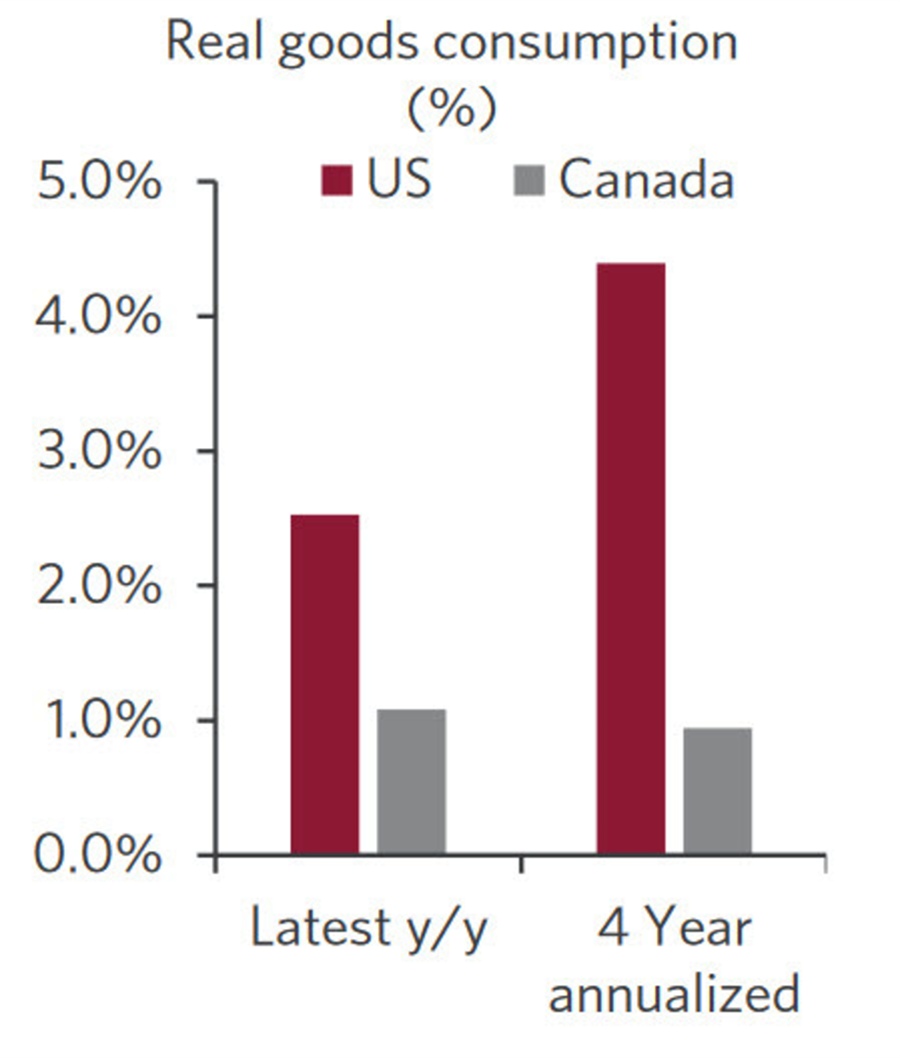

这是来自加拿大帝国商业银行(CIBC)的一个很好的图表。它突出显示了加拿大消费已经明显放缓,而在美国,消费品需求却继续上升。

(图源:Forexlive)

美国消费将继续受益于较低的30年固定抵押贷款利率,而即使加拿大央行从这里大幅降息,加拿大消费者也将面临更高的固定利率重置,直到2026年。

归根结底,这两个以消费者驱动的经济,胜出的货币将主要取决于胜出的消费者。加元最近的强势主要是由于市场对房地产市场硬着陆风险的预期减少——这可以从银行股和房地产投资信托基金中看出。这一趋势可能会延续到2024年初,并将美元/加元汇率拉低至1.30(或加元/美元0.77),但要推动进一步的走势,我们需要看到来自房地产、消费者、中国或能源的积极结果。另一方面,美元/加元的下跌路径可能是由于美国消费者和经济的疲软导致的更广泛的美元疲软,尽管这在一定程度上已经计入价格。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61