突发!纽约联储紧急召见华尔街:美国货币市场拉响警报,回购利率再度失控

FX168财经报社(北美)讯 多位知情人士向《金融时报》透露,纽约联储主席约翰·威廉姆斯(John Williams)本周悄然召集华尔街一级交易商举行闭门会议,讨论美国短期资金市场出现的最新压力迹象,引发市场对年底流动性风险的高度关注。

这场未公开的会议在周三(11月12日)纽约联储年度国债市场会议期间临时加开,与会者包括来自 25 家一级交易商的固定收益部门负责人,均为美国国债市场的核心参与者。

纽约联储随后证实会议举行,并表示威廉姆斯召集会议“旨在就常备回购便利(Standing Repo Facility, SRF)的政策功能继续沟通,并就其在利率管控中的有效性征求反馈意见”。

美国短端市场再度吃紧:关键回购利率反复“脱锚”美联储政策利率

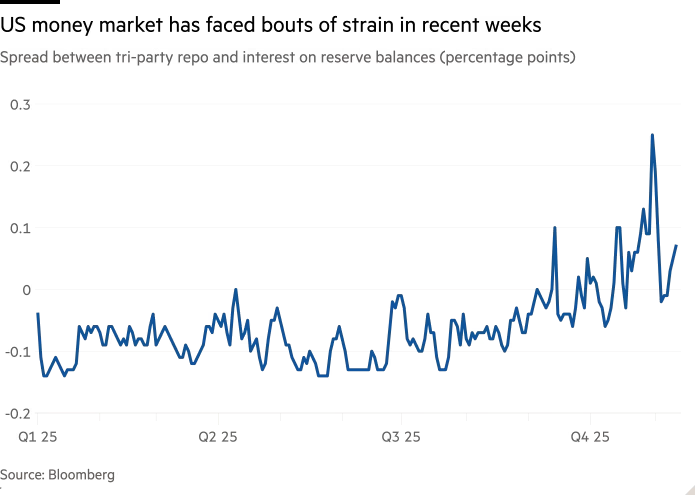

美国三方回购(tri-party repo)利率近期再度上行,连续第二周高于美联储利率走廊上限(IORB,超额准备金利率),本周涨至高出约 10 个基点的水平。

就在上月,美联储宣布将于 12 月 1 日停止缩表行动后,三方回购利率曾短暂回落,但本周再度走高。

纽约联储市场业务主管 Roberto Perli 本周在另一场会议上警告称:“高于 IORB 的回购交易占比已回到 2018–2019 年水平。”

他指出,一些资金需求方已难以以接近美联储政策利率的水平获得资金。

银行准备金骤降、年底缩表、监管报表压力叠加:资金面更紧了

分析人士表示,在连续三年的量化紧缩(QT)后,美国银行体系的超额准备金已降至低位。而每逢年底,银行为了压缩资产负债表规模以利于监管报表,通常会减少拆借需求,使市场流动性进一步恶化。

这意味着:

➡ 市场对资金的需求将继续上升

➡ 短端利率可能进一步偏离美联储控制区间

➡ 货币市场在年底恐面临更大压力

美联储官员强调 SRF 将成为维持利率稳定的关键工具,但 SRF 使用情况并不理想。

SRF使用率低迷:银行担心“贴上标签”而不敢借钱

虽然 SRF 的设计初衷是为市场提供“压力阀门”,但机构使用意愿低迷。根本原因在于市场 stigma(污名化效应):银行担心借用 SRF 会被视为“出现流动性压力”而影响市场声誉。

尽管美联储规定借用机构的姓名需两年后才公开,但银行仍然心存顾虑。

Jefferies 首席美国经济学家 Thomas Simons 直言:“回购市场的本质是信任。一旦某家机构被贴上风险标签,所有放贷方可能会同时撤走流动性。”

他警告,市场的信任机制一旦被破坏,将导致回购市场迅速恶化。

风险信号正在同时闪烁:年底前或现更多“意外波动”

威廉姆斯在公开讲话中强调,常备回购便利(SRF)在当前市场环境下“至关重要”,并必须保持活跃运作。他指出,SRF 近期的表现“是有效的”,并预计这一工具将在未来“持续、积极”地被市场使用,以帮助维持短端利率在美联储设定的政策区间内波动。

然而,现实情况却与政策层的预期存在明显差距。尽管美联储多次呼吁市场更多使用 SRF,但机构实际借用量持续偏低,显示出银行体系对使用该工具仍存在强烈顾虑。与此同时,短期资金市场的压力并未缓解,反而有持续累积之势。

(图源:彭博社,金融时报)

市场策略师警告称,目前多项风险信号正在同时闪烁,随着年底临近,金融体系可能出现更多“意外波动”。首先,因连续三年的量化紧缩行动,美国银行体系的超额准备金已降至偏紧水平,使得短端流动性更加脆弱。其次,关键回购利率近期多次“脱锚”美联储政策利率区间,反映出资金需求升温与供给不足之间的结构性矛盾。

此外,尽管 SRF 被设计为“市场压力阀门”,但机构使用意愿依旧不足,核心原因在于市场对使用官方流动性工具可能带来“污名化效应”的持续担忧。再叠加年底银行为压缩资产负债表而进行的技术性收缩,以及美联储将于 12 月 1 日正式停止缩表这一关键节点,短端市场整体流动性可能进一步承压。

分析人士普遍认为:随着多个结构性因素同时推进,美国货币市场在未来数周内可能面临更大的波动风险,投资者需密切关注短端利率变化及美联储可能采取的应对措施。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61