标普500指数上周五下跌1.6%,是5月21日以来最大单日跌幅。此前公布的就业数据疲软,加上对关税问题的担忧重新升温,引发市场担心后市可能进一步走弱。尽管一些人警告短期会有困难,但市场中较为乐观的观点依然存在。

杰富瑞的股票策略团队指出,未来大约七周内,“经济可能不得不应对劳动力市场疲软,同时美联储的支持也将有限。”

美联储下一次议息会议将于9月17日结束,市场普遍预计届时将把基准利率下调25个基点,至4.00%至4.25%的区间。

杰富瑞在周末发布的一份报告中表示:“尽管这个观点在本周之后可能更难让人接受,但我们依然认为股市仍有上涨空间。”

他们认为,市场对经济放缓的担忧,会被二季度财报的表现所抵消,“整体环境足够强劲且稳定,从而超过了温和的市场预期。”

杰富瑞指出,标普500指数中已有三分之二的公司发布了财报,其中85%的公司业绩超出华尔街预期。这推动了盈利预测的上调,而股市往往会跟随这一趋势。

不过,杰富瑞团队开始对大型科技公司感到担忧。目前这些公司在标普500指数中的权重已达44%,创历史新高,超过了2000年2月的40.6%。

尽管这个板块的财报仍然是最好的,是“在不确定环境下表现最稳定的支柱”,但杰富瑞表示,“我们开始担心,这种持续性的表现还能维持多久。”

需要明确的是,杰富瑞并不认为大型科技公司正处于泡沫之中。事实上,他们认为这个板块是防御性投资,在经济前景不明朗的情况下最有可能实现盈利增长。

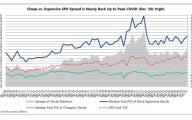

然而,在杰富瑞看来,这并不意味着大型科技仍是当前最优选择,原因有两个。第一是这笔交易“已经持续太久”,估值已被拉高,目前与估值最低的股票之间的差距。比2010年以来87%的历史数据都要高。

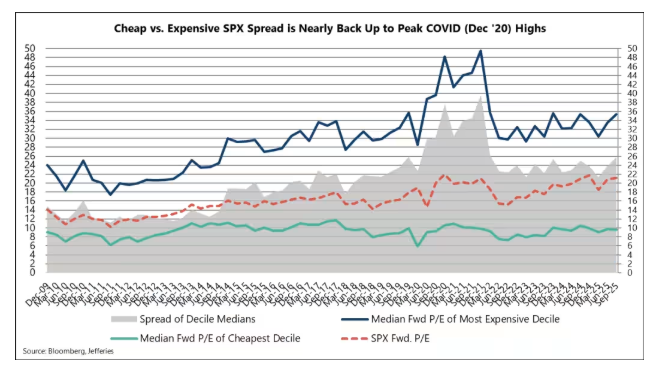

第二个问题是,上周五公布的就业数据让市场进一步看好美联储会降息,而降息往往对标普500指数中其他股票更为有利,尽管大盘整体可能下跌。

他们表示,“过去35年中,美联储开始降息的时期,往往伴随着标普500等权重指数显著跑赢。”

他们的图表显示,在过去35年中,美联储联邦基金利率一旦开始下降,等权重标普500指数通常会跑赢大盘。

“我们并不是在预测一场重大衰退,或者科技股的大规模抛售。但鸽派的美联储往往会带来市场风格的切换,无论大盘是涨是跌。所以,如果上周五的就业数据说明了什么,那就是,现在可能是开始从大型科技股中撤出的时候了。”杰富瑞总结道。(市场观察)