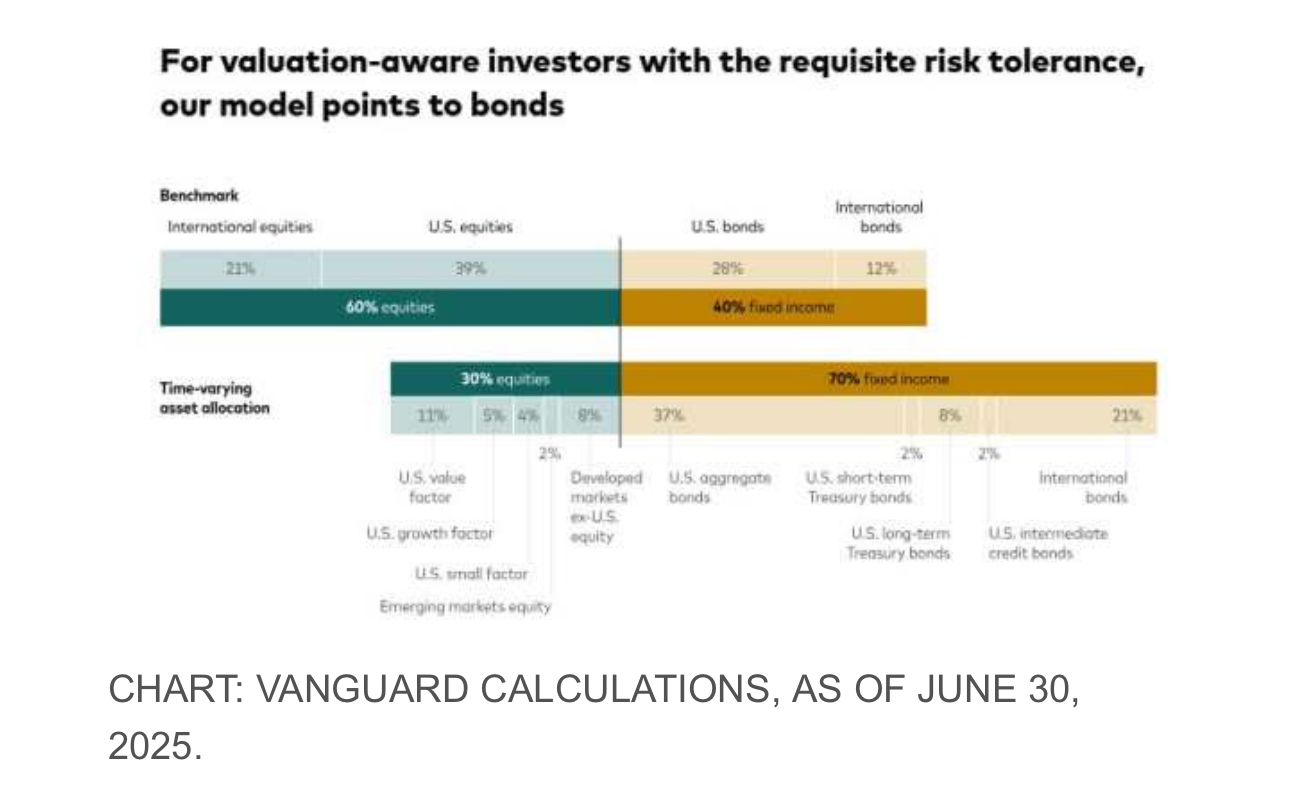

大约一个月前,全球第二大资产管理公司提出投资者应该颠倒传统的60/40股债配置,引发了剧烈争议。

管理着10.2万亿美元资产的先锋集团宣布,他们的一个投资策略将推荐70/30的债券与股票配置比例。有人在X平台上称其为“美国大贫困”投资组合,另一些人则担心未来退休者会被通胀侵蚀——而通胀正是固定收益的天敌。

先锋集团高级投资策略师托德·施兰格在接受采访时解释了这一转变,以及为什么未来十年股票可能是较弱的选择。

施兰格表示,70/30的建议只是13个策略之一——即长期动态资产配置组合(TVAA),这个组合不会因为市场涨跌而改变。

他说,到今年3月,股票配置比例是38%。

“我们在这个策略中的尝试,其实是识别出一个投资者在60/40组合下,在相对正常的市场条件中可能具有的风险承受力。”施兰格周三在采访中说。

为了得出70/30的配置,他们先考虑到:一个投资传统60/40组合的人,大概能承受的风险水平是多少。

接着,把这个风险水平放到当前的市场环境里来测算。结果显示,在现在这种情况下,固定收益的回报大致正常,但美国和全球股票的估值偏高。

“最终,我们的模型显示,只需承担30%的股票风险而不是60%,其余配置在固定收益。”施兰格说。

在股票部分,这个策略更倾向于价值股。“这个策略更偏向价值股,因为相比成长股,它们的估值更具吸引力,尤其考虑到华丽七雄带来的大幅上涨。”

他指的是以英伟达为代表的科技巨头。

虽然先锋集团认为人工智能的发展具有变革性,但施兰格表示,对于一些美国公司的股票来说,目前的价格“几乎完美定价”。

因此,小盘股和发达市场的非美国股票也是这个策略的配置重点。他说,这三类股票“估值更具吸引力”,且预期回报更高。

先锋集团预计,这个70/30策略未来10年的年化回报率是5.5%,而基准60/40策略是5.2%。预计的年化波动率分别为5.9%和9.2%。

施兰格表示,采用这种长期策略的投资者应该几乎预期短期会表现不佳,因为市场可能会持续强劲,而很难预测何时会出现转折。

“投资者是否愿意降低风险,以及降低的幅度,取决于他是否能容忍在市场动能持续的情况下出现的短期表现不佳。”他说。

施兰格强调,这个策略不仅是为了追求超额收益,更是为了管理风险。

“在未来十年,按照我们的预测,股票和固定收益的回报率非常接近,因此,把更多权重放在波动性更低、下跌风险更小的资产类别上是合理的。”他说。

“在这个策略里,投资者是在努力最大化风险与回报的权衡。当股票和债券的预期回报率非常接近时,把权重放在波动性较低的资产,同时倾向于估值更合理的股票,是非常合理的选择。”施兰格说。(市场观察)