美股怎么走? 分析师:美联储2023年面临的宏观环境更加复杂

一、周度行情回顾

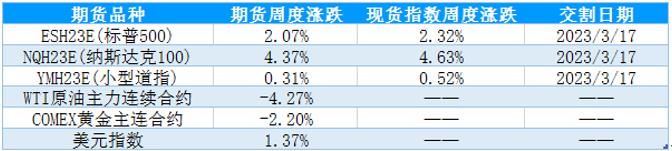

1.美国主要股指期货品种周度表现

近一周市场在美联储利率决议和经济数据的影响下呈现先扬后抑的走势,三大股指期货收涨、迷你纳斯达克指数涨幅居前,美联储如市场预期加息25个基点激发了市场对后续美联储加快结束加息周期的乐观预期,但强劲的就业数据打消了市场的积极态度,加深了鹰派担忧,美股后半周承压运行。具体来看,1月30日至31日,市场主要受到美联储利率决议会议的影响震荡运行。2月1日美联储利率决议落地之后,市场乐观情绪升温,美国三大股指集体收涨。随着2月3号公布的数据显示美国1月失业率录得3.4%,低于前值和预期,非农就业人数录得51.7万人,1月ISM非制造业PMI录得55.2,1月就业和经济数据表现远超预期,减缓了市场对经济快速衰退的担忧,同时也加强了市场对美联储坚定鹰派操作的预期,美股承压、触顶回落。

表1:当前合约周度表现

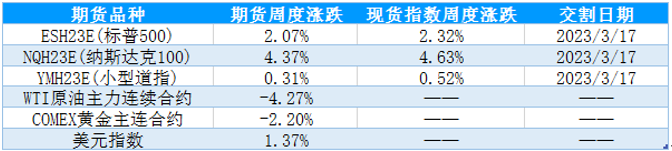

2.标普500行业指数周度数据

美国时间1月30日-2月6日当周,美联储加息符合市场预期,市场风险偏好有所回升、美股震荡反弹,但在就业数据的影响下触顶回落,总的来说上周标普500指数收涨、板块涨多跌少,其中仅材料、能源和公共事业板块下降,其余板块均上行,通信服务、IT和可选消费板块涨幅居前。

表2:标普500行业指数一周涨跌情况

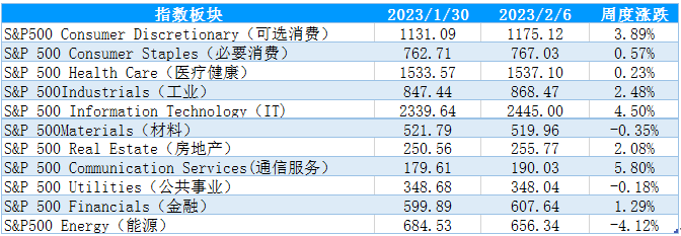

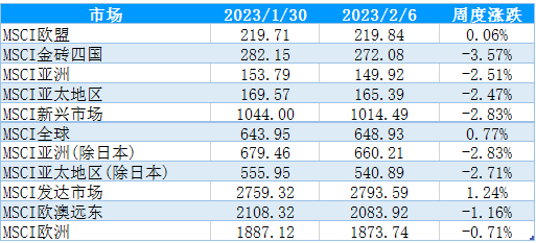

3.MSCI核心区域指数周度表现

美国时间1月30日-2月6日当周,美国就业数据表现强劲加深了市场对美联储鹰派操作的担忧,推升了利率维持高位的预期,市场风险偏好降低,MSCI市场指数涨少跌多,其中仅仅MSCI欧盟、全球和发达市场指数收涨,其余板块指数均下滑,MSCI金砖四国、亚洲(除日本)、亚太地区(除日本)指数跌幅居前。

表3:MSCI核心区域指数一周涨跌情况

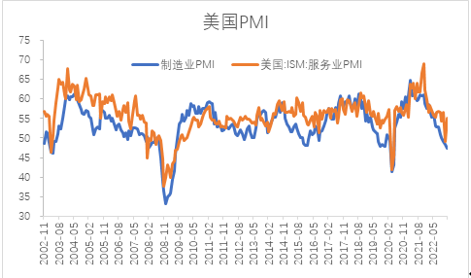

二、基本面分析(1)美国1月ISM制造业PMI和服务业PMI表现分化,供给疲弱、需求反弹。

2月1日公布数据显示美国1月ISM制造业PMI录得47.4,前值48.4,预期48;2月3日公布数据显示美国1月ISM非制造业PMI录得55.2,前值49.2,预期50.4,美国制造业PMI延续下行、非制造业PMI反弹,指数表现分化。从美国1月ISM制造业PMI的分项数据来看,新订单指数、自有库存环比下滑超2%,显示制造业需求和企业生产意愿均有所下降,物价指数环比上行,订单库存环比改善但仍然在荣枯线下方,制造业PMI数据显示美国生产、供给偏弱。非制造业PMI超出市场预期,去年12月非制造业PMI受暴风雪影响大幅下降,随着天气影响减弱,服务活动恢复正常带动PMI反弹,同时也表明美国服务业需求保持相对强劲。总得来看,尽管服务业具有弹性,但制造业PMI数据显示生产疲弱、经济面临下行压力。

图1:美国1月ISM制造业和服务业PMI

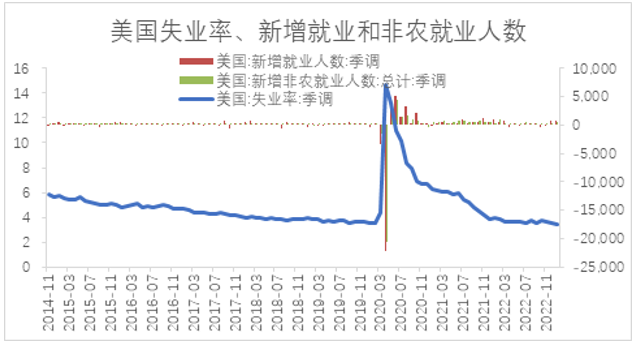

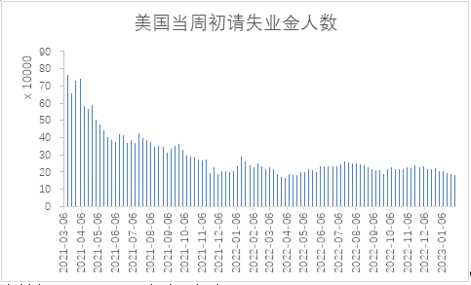

(2)美国1月非农就业、失业率及当周初请失业金人数表现超出市场预期,就业市场表现强劲、鹰派担忧升温。

数据显示美国至1月28日当周初请失业金人数录得18.3万人,前值18.6万人,预期20万人;美国1月失业率录得3.4%,前值3.5%,预期3.6%;美国1月季调后非农就业人口录得51.7万人,前值26万人,预期18.5万人,美国1月就业数据表现超出市场预期,且服务业就业表现强势。一方面,就业数据是滞后指标,加息和经济下行传导至实体和就业的反应滞后,美联储加息的影响还未充分显现,特别是在对利率不敏感的服务业,1月非农数据中表现较强的都是服务业,加息的影响还没有充分的体现在这些行业之中。其次服务业受疫情冲击较大复苏较晚、时间较长,支撑服务业就业保持强劲。另一方面在劳动力供给下降时,企业考虑到未来雇佣和培训新工人成本高昂,选择保留现有的雇员,以求在经济复苏时更快恢复产能。就业的强劲一定程度上加深了市场对美联储鹰派操作的预期。

图2:美国1月就业数据

图3:当周初请失业金人数

从2022年末以来,美国零售销售、工业产出、房地产销售等重要经济数据都已明显转弱,美国经济衰退压力不断升温,尽管服务业需求保持弹性,但不改美国经济面临下行的风险。同时为了应对不断升温的通胀压力,美联储从2022年3月份开始加息、2022年累计加息6次,将联邦基金目标利率提升至4.75%的高位水平,且强劲的就业数据令劳动力成本高企对通胀形成支撑,制约后续的货币政策空间,虽然目前通胀水平有所回落、但仍然处于中高位水平,加息压力持续至5月的概率较大。

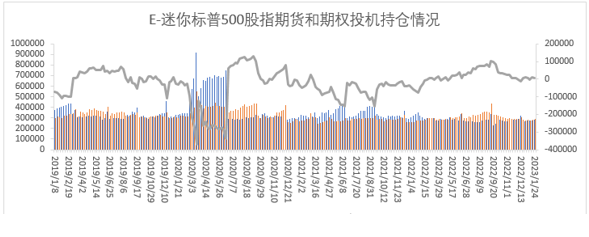

三、持仓分析

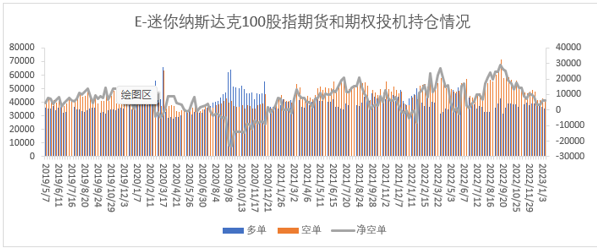

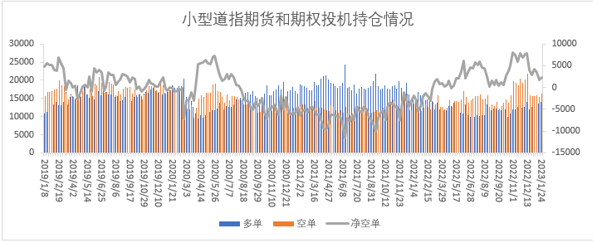

美国商品期货交易委员会(CFTC)公布的数据显示,截至1月24日当周,投机头寸在E-迷你标普500股指期货及期权的持仓由净空持仓由9708手减少至4439手,多单增加10889手,空单增加5620手;E-迷你纳斯达克100指数期货及期权由净空持仓11094手增加至12930手,多单增加367手,空单增加2203手;道琼斯($5)期货期权净空持仓1729手增加至2269手,多单增加302手,空单增加842手。

从持仓量情况来看,小型道指期货、迷你标普500指数期货、迷你纳斯达克100期货投机持仓量分别增加1144手、16509手、2570手;从净空单变化来看,迷你标普500指数期货净空单减少5269手,迷你纳斯达克100期货净空单增加1836手,小型道指净空单增加540手。上上周的持仓数据显示迷你标普500的净空单减少、持仓量减少,市场空头情绪有所回落。本周受到勒索软件攻击,CFTC交易报告推迟发布,根据近一周的市场表现来看,多头情绪或有所降温。

图4:迷你标普500期货期权投机持仓变化

图5:E-迷你纳斯达克100期货期权投机持仓变化

图6:道琼斯($5)期货期权投机持仓变化

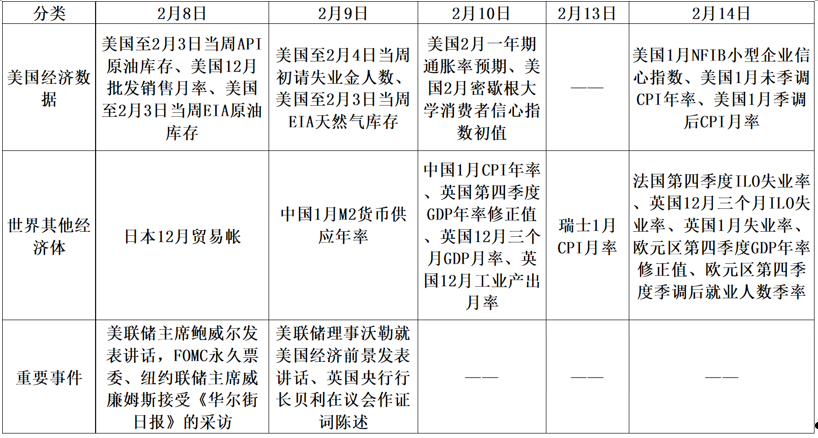

四、热点关注

表4:未来一周热点关注

五、行情展望

从经济基本面来看,零售销售、房地产、工业产出、制造业PMI等数据均表明美国经济进入下滑通道、经济面临较大的下行压力,同时美国通胀水平仍然处于中高位水平,美联储2023年面临的宏观环境更加复杂,强劲的就业数据大概率令美联储维持较高的利率水平。从市场层面来看,尽管节后一周市场多头情绪有所升温,但在就业数据公布之后美股和美债均明显调整,显示市场情绪明显回落,美股多头力量难以持续增加。综合来看,美股短期的反弹并非反转,高企的利率水平和下滑的经济基本面施压美股上行空间。短期主要关注本周鲍威尔的言论,中长期关注通胀和就业走势,以及美联储何时转向鸽派预期。操作上建议逢高偏空思路应对。

$NQ100指数主连 2303(NQmain)$ $SP500指数主连 2303(ESmain)$ $道琼斯指数主连 2303(YMmain)$ $黄金主连 2304(GCmain)$ $WTI原油主连 2303(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61