Galaxy 2024 Q1加密货币风投报告:VC看好哪些赛道?

作者:Alex Thorn、Gabe Parker,Galaxy;编译:陶朱,金色财经

前言

比特币和更广泛的流动性加密货币市场在 2024 年第一季度大幅上涨,导致整个行业重新燃起乐观情绪。 加密货币风险资本市场似乎正在反弹,尽管根据 4 月中旬撰写本文时的可用信息,数据似乎比市场情绪略显黯淡。 总体而言,创始人和投资者报告称融资环境比前几个季度更加活跃。 交易数量和投资资本在连续三个季度下降后,第一季度均有所上升。 尽管流动性加密货币市场的上涨可以提振风险投资界的情绪,但年初寻求的高利率喘息似乎不太可能发生。 顽固的通胀数据,加上美国经济普遍强劲,导致美联储官员的鹰派言论泛滥,相应地,期货市场将2024年降息预期从7次下调至1-2次。 预计今年一月份就会削减。 较高的利率将继续对寻求筹集资金的风险基金以及寻求这些基金投资的初创公司构成挑战。

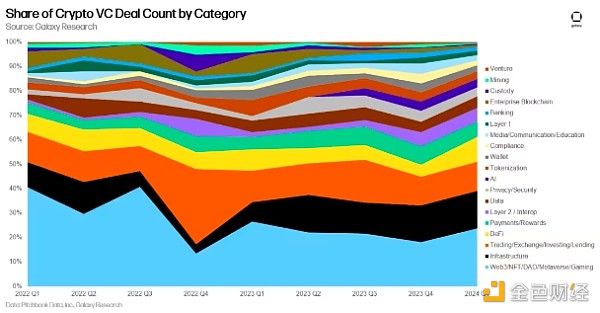

交易数量环比增长超过 50%,但投资资本仅增长 29%。 吸引大量风险投资关注的赛道包括比特币Layer 2、再质押和开发人员工具等基础设施以及游戏。 交易规模环比持平,但估值上涨近 100%,这表明资本仍然紧张,但创始人能够利用市场情绪改善的机会,以较少的稀释度筹集资金。

加密货币风险投资

交易数量和投资资本

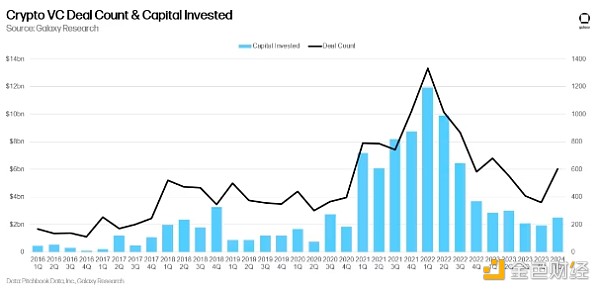

2024 年第一季度,风险投资家向专注于加密货币和区块链的公司投资了 24.9 亿美元(环比增长 29%),共完成 603 笔投资(环比增长 68%)。

这是三个季度以来投资资本和交易数量的首次增长,或许表明 2023 年第四季度已经“触底”,尽管环比持续增长 — — 并且是更有意义的增长 — — 将在未来几个季度证实这一点。

投资资本和比特币价格

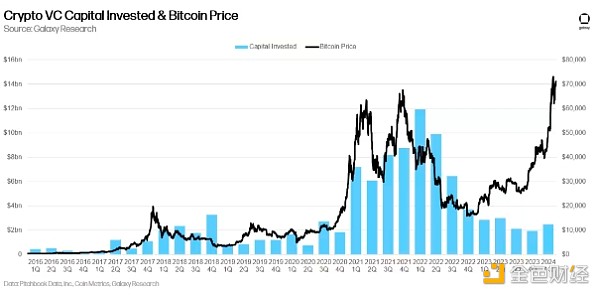

虽然加密行业的风险资本投资通常与比特币价格相关,但这种相关性在过去一年中已经被打破,比特币自 2023 年 1 月以来大幅上涨,但风险投资活动大多萎靡不振。 2024 年第一季度,比特币大幅上涨,虽然投资资本也有所增加,但投资活动仍远低于比特币上次交易价格超过 6 万美元时的水平。 加密货币行业本地催化剂(比特币 ETF、再质押、模块化、比特币 L2 等新领域)和宏观阻力(利率)的结合导致了显著的差异。

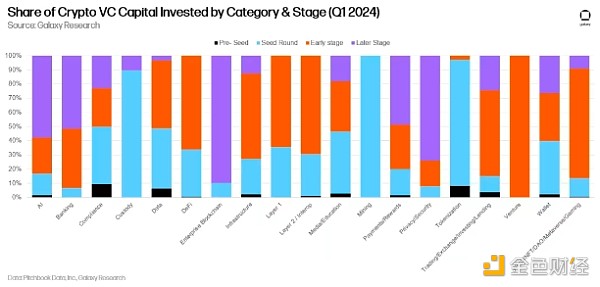

阶段性风险投资

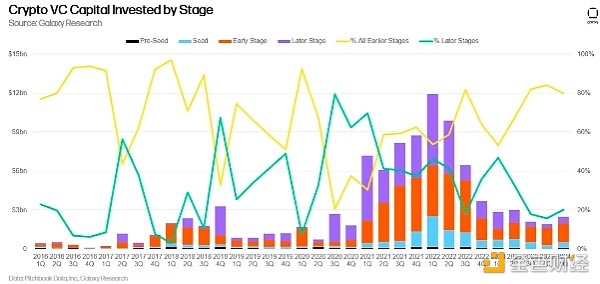

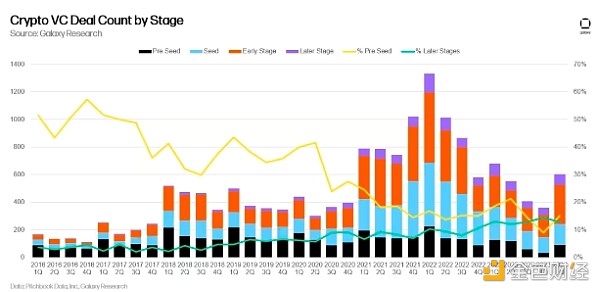

2024年第一季度,约80%的资本流向早期公司,20%流向后期公司。 由于专注于加密货币的早期风险基金仍然活跃,而且许多基金仍处于 2021 年和 2022 年融资的状态,因此引人注目的早期公司仍然能够获得资金。 但许多大型综合性风险投资公司已经退出该行业,或者大幅减少了风险投资,这使得后期初创公司筹集资金变得更加困难。

在交易方面,第一季度种子前交易的份额略有增加,表明新成立的初创公司有所增长。

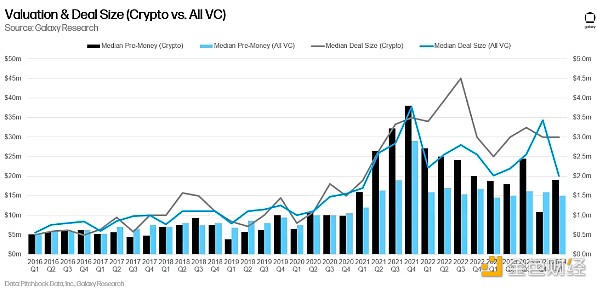

估值和交易规模

风投支持的加密货币公司估值在 2023 年大幅下降,第四季度达到 2020 年第四季度以来的最低投前估值中位数。然而,尽管交易规模中位数环比保持稳定,但估值在 2024 年第一季度出现反弹。 数据显示,与 2023 年最后一个季度相比,创始人能够筹集到相同的资本,但稀释程度较小。与此同时,整个风险投资综合体的动态却相反——交易规模环比下降 50%,而投资前估值中位数基本保持不变,表明创始人必须出售更多股权才能筹集相同的资本。 估值的上升可能源于第一季度情绪的提升——尽管缺乏更多的资本,但创始人能够利用情绪的改善来获得更高的估值。

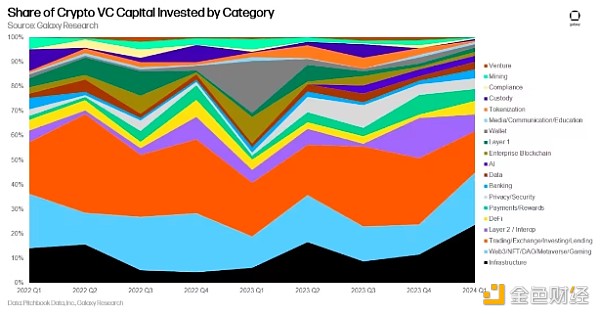

投资类别

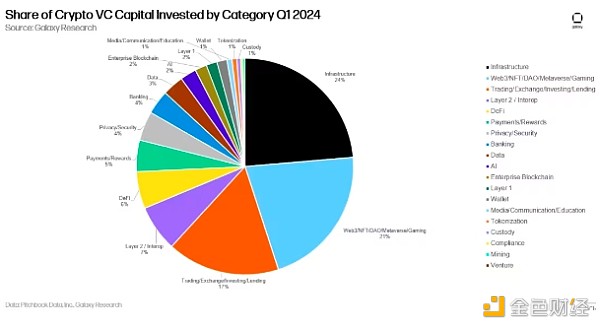

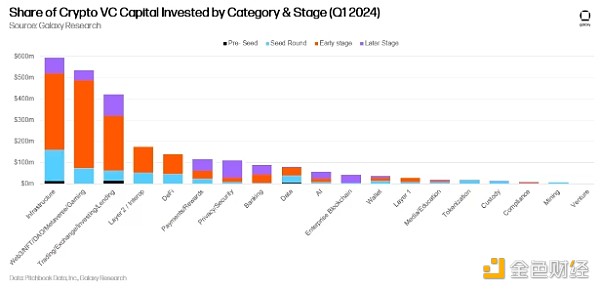

“基础设施”类别的公司和项目在 2024 年第一季度筹集了最大份额的加密货币风险投资资金(24%),其中 EigenLayer 以 1 亿美元融资领衔。

Web3 和 Trading 公司紧随其后,分别获得了 21% 和 17% 的资本。

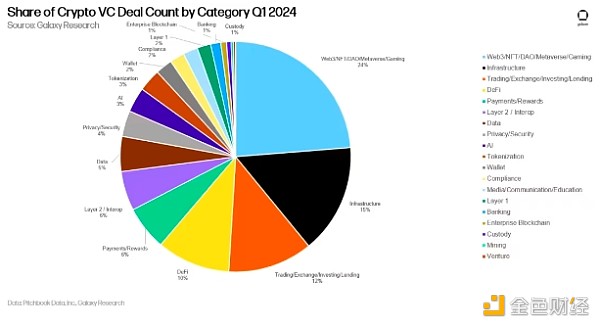

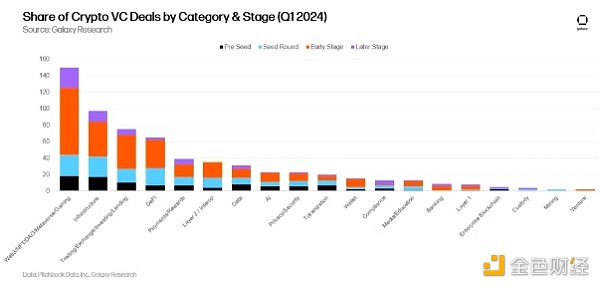

就交易数量而言,Web3 以 24% 领先,这主要是由于游戏相关交易的增加。

基础设施和Trading紧随其后,分别占 2024 年第一季度完成的所有交易的 15% 和 12%。

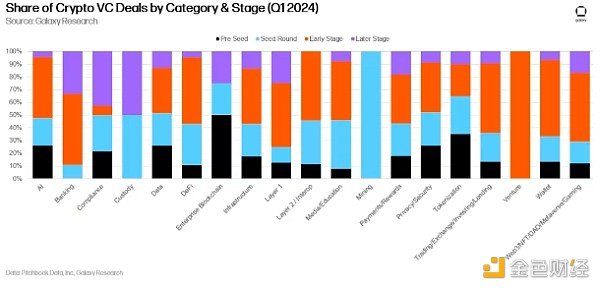

按阶段和类别划分的投资

按类别和阶段细分投资资本和交易数量,可以更清楚地了解每个类别中哪些类型的公司正在筹集资金。 基础设施、Web3 和 Trading 类别的绝大多数资本都流向了早期公司和项目。

通过按阶段在每个类别中投资的资本份额进行检查,可以了解投资者眼中每个可投资类别的成熟度。

交易计数也讲述了类似的故事。 基本上所有类别中完成的大部分交易都涉及早期公司和项目。

检查每个类别中按阶段完成的交易份额可以深入了解每个可投资类别的各个阶段。

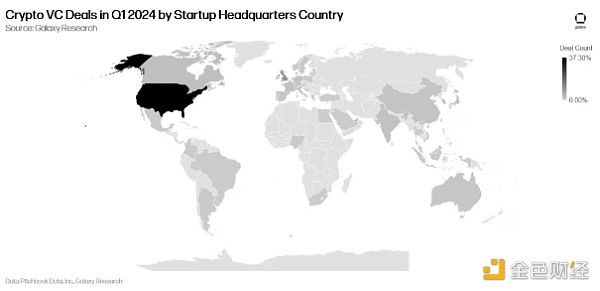

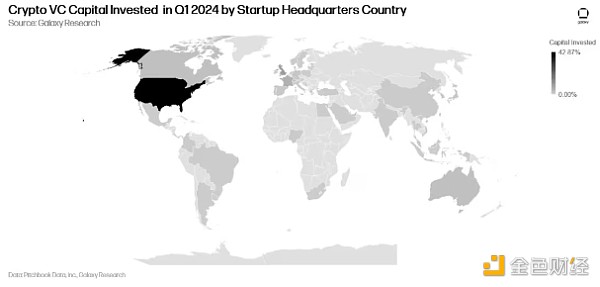

按地理位置划分的投资

尽管监管环境棘手,总部位于美国的公司仍然完成了最多的融资交易,并从风险投资家那里筹集了最多的资金。 2024 年第一季度,超过 37.3% 的投资涉及总部位于美国的公司。 新加坡占10.8%,英国占10.2%,瑞士占3.5%,香港占3.2%。

总部位于美国的公司吸引了所有风险投资资本的 42.9%。 新加坡占11.1%,英国占9.7%,香港占7.9%,法国占5.6%。

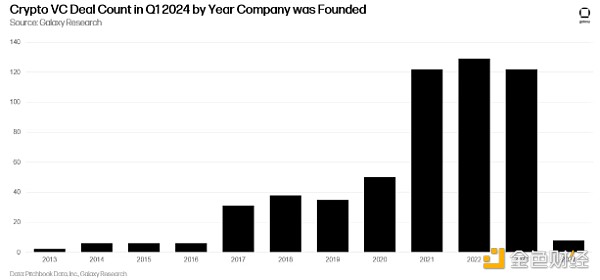

按群体划分的投资

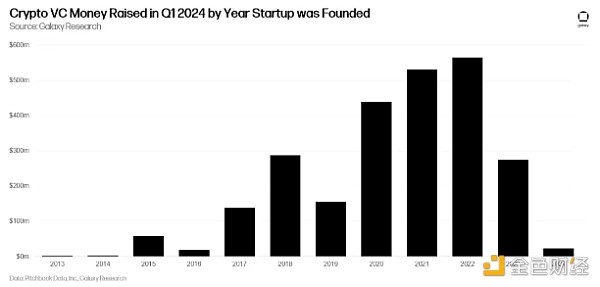

2024 年第一季度完成的绝大多数交易涉及 2021-2023 年成立的初创公司,考虑到 2024 年才刚刚开始,这是有道理的。

从筹集资金来看,2020-2022年成立的公司获得的投资最多。

加密货币风险投资融资

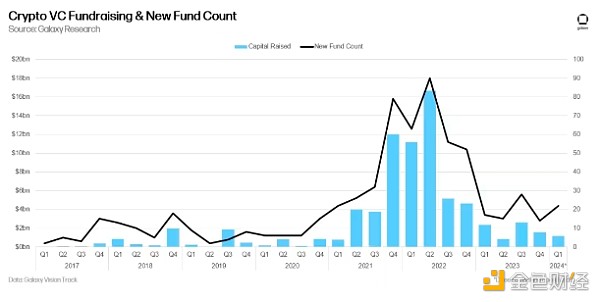

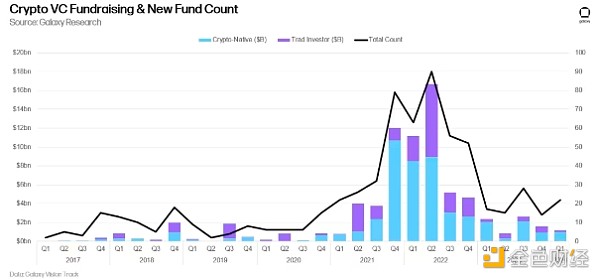

加密货币风险基金的筹款仍然充满挑战。 宏观环境和加密市场基础设施的动荡共同阻碍了一些分配者对加密货币做出与 2021 年和 2022 年相同水平的承诺。2024 年初,投资者普遍认为利率将在 2024 年大幅下降, 但整个第一季度,强劲的通胀数据削弱了今年降息的预期。 虽然分配给加密货币风险投资基金的总资本环比下降,但新基金的数量有所增加——至少有 22 只新基金。

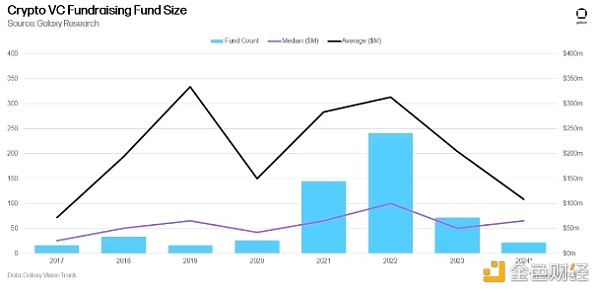

按年度计算,2024 年平均基金规模继续下降,但中位数略有上升。

就分配者资金来源而言,专注于加密货币的基金仍难以从传统分配者那里筹集资金,而传统分配者仅占第一季度分配的新资金的一小部分。

总结

情绪和活动正在改善,但仍远低于之前牛市期间的水平。 尽管数字资产市场从 2023 年的低点大幅复苏,但风险投资却明显滞后。 之前的牛市,例如 2017 年和 2021 年,投资的风险投资与流动性加密资产价格之间存在高度相关性,但在 2023 年和 2024 年,投资的风险投资仍远低于之前的水平,而加密货币却有所上涨。 风险投资停滞是由多种因素造成的,高利率环境抑制了风险偏好,2022 年爆发后加密货币偏好的残留,或许还缺乏足够的有能力接受大型风险投资的后期公司。 因此,从资本和交易数量来看,早期公司在风险投资活动中占据了最大份额。 事实上,尽管投资总额环比仅小幅增长,但交易数量却增长了 50%,其中大部分交易发生在 A 轮或更早的阶段。

第一季度早期投资处于领先地位。 对早期投资的持续兴趣预示着更广泛的加密货币生态系统的长期健康发展。 虽然后期公司在筹集资金方面遇到了困难,但企业家们正在为新的创新想法寻找愿意的投资者。 在人工智能和加密货币交叉领域构建扩展解决方案、游戏、工具和服务的项目和公司。

比特币 ETF 可能会给基金和初创公司带来压力。 美国推出基于现货的比特币 ETF,为各种规模的投资者投资 BTC 提供了一种简单的方式。 虽然流动性比特币显然与加密货币初创公司投资不同,但它可能会满足某些投资者和配置者对加密货币生态系统的兴趣。 ETF 受到监管,几乎可在所有经纪平台上使用,费用低且流动性高。 比特币 ETF 也可能会挑战过去一直作为该行业投资渠道的加密货币相关股票。

比特币 Layer 2 项目引起了风险投资者的浓厚兴趣。 2024 年第一季度,加密货币风投最集中的押注之一是投资比特币 Layer 2 项目。 2023 年比特币Ordinals的出现、随后创建的 BRC-20 代币标准以及现在的 Runes 代币标准,都有助于激发人们将比特币视为平台网络而不仅仅是货币网络的兴趣。 已经有数十个团队试图在比特币上构建新型Layer 2网络,其中许多团队依赖并利用以太坊生态系统中开发的分层扩展技术(即optimistic rollups、zk rollups、再质押原语、桥接协议等),风险投资者纷纷向这些交易投入资金。

Web3 和Trading类仍然主导交易数量和资本,但基础设施领域也大幅增长。 从筹集的资金和完成的情况来看,Web3 和Trading类别仍然领先,但在 2024 年第一季度,“基础设施”实际上在资本方面排名第一,在交易方面排名第二。 诚然,这一类别很广泛(所有这三个类别都很广泛),但基础设施类别广泛包括质押、再质押、平台工具、排序服务或区块链开发人员和用户的其他工具。 EigenLayer 的 1 亿美元融资在基础设施资本投资方面处于领先地位。

尽管新的规模较小的基金已经开始筹款成功,但基金经理仍然面临着困难的环境。 第一季度推出的新基金数量环比增长至 22 只,但分配给专注于加密货币的风险基金经理的总资本继续下降。 可以理解的是,平均基金规模(1.08 亿美元)环比下降,而中位基金规模(6500 万美元)仅略有上升。 如上所述,自 2022 年以来,几家风险投资支持的加密货币公司破产以及美国利率上升抑制了分配者的风险偏好,专注于加密货币的风险基金一直难以筹集资金。 如果流动性加密货币价格和采用率继续增长,并且如果一些知名风险基金成功筹集大量资金,我们预计风险市场将再次放松,管理者会取得更多成功。

美国继续主导加密货币初创生态系统。 尽管美国在交易和资本方面保持明显领先地位,但美国的监管阻力可能迫使更多公司转向海外。 如果美国要长期保持技术创新中心的地位,政策制定者应该意识到他们的作为或不作为可能会如何影响加密货币和区块链生态系统。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61