美国9月CPI数据点评:内需粘性阻扰通胀下行,货币政策拐点或将延后

来源:瑞达期货研究院

事件:美国9月CPI同比上涨8.2%,前值8.3%,9月CPI环比上涨0.4%,前值0.1%;剔除食品及能源价格的9月核心CPI同比上涨6.6%,前值6.3%,核心CPI环比上涨0.6%,与前值持平。

主要观点:

能源价格带动整体CPI继续回落,但降幅明显放缓。

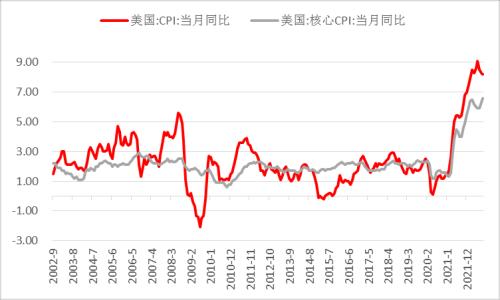

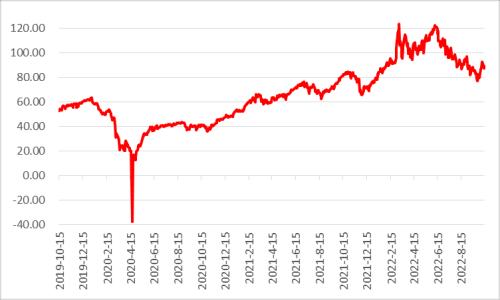

美国9月CPI同比上涨8.2%,虽较前值8.3%继续回落但高于市场预期的8.1%;从环比层面看,9月CPI环比上涨0.4%,远高于前值0.1%及市场预期的0.2%。食品价格的涨势则与上月持平,9月食品价格指数环比上涨了0.8%,家庭食品及外出就餐的价格指数环比涨幅皆与上月持平,分别上涨0.7%和0.9%。而细分项中全服务外出就餐环比上涨0.4%,而半服务就餐则环比上涨0.6%,涨幅均有放缓。能源价格指数的下降仍为本次整体通胀水平回落的主要原因,能源指数在9月环比下降了2.1%,其中汽油价格指数受惠于先前原油价格的下调在9月环比下降4.9%。但天然气价格指数延续了先前的上涨趋势在9月环比上涨2.9%,而高涨的天然气价格也进一步增加了美国民众的电费支出,电费指数在9月环比上涨了0.4%。在近期OPEC减产的影响下,原油价格或将继续上行,同时俄乌冲突的升级及全球极端天气的影响或给予食品价格一定的支撑,因此后续几个月的能源及粮食价格或给予通胀水平回落一定的阻力。

核心CPI继续超预期上涨,住房及服务通胀继续上升。

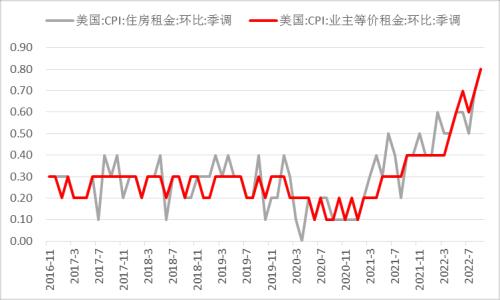

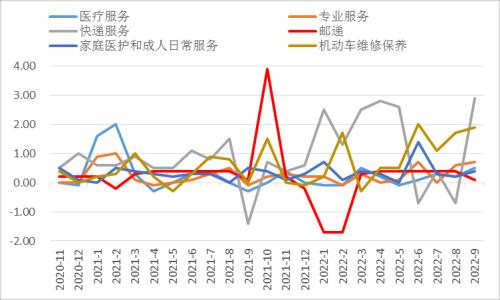

9月核心CPI同比上涨6.6%,高于前值及预期的6.3%;从环比层面看,9月CPI上涨0.6%,与前值持平且高于市场预期的0.4%。在9月核心CPI分项中,住房指数延续了上个月的上涨趋势,在9月环比上涨0.7%,其中租金指数上涨了0.8%,业主等价租金上涨了0.8%更是1990年6月后最大增幅。服务类价格在9月增幅则更为明显,机动车维修和机动车保险,环比分别上涨了1.9%和1.6%;邮寄及快递服务则分别上涨了0.1%及2.9%,;医疗服务总体上涨了1.0%,其中职业医疗服务价格上涨了0.7%,居家及成人护理则上涨了0.4%。总体服务价格的上涨对应了月初公布的非农就业数据,服务类劳动力市场求大于供的现象进一步推升了服务类工作的薪资水平。在服务业职位空缺数尚大的情况下,未来服务类价格回落速度或相较缓慢,而年底前假期及消费热潮又近在咫尺,总体服务类价格指数或难以在短期内大幅回落。

图1整体CPI回落,但核心CPI再次超预期上涨

数据来源:Wind,瑞达期货研究院

图2WTI原油期货价格在近期有所回升

数据来源:Wind,瑞达期货研究院

图3住房价格上涨趋势不减

数据来源:Wind,瑞达期货研究院

图4服务类价格受劳动力市场影响不断上升

数据来源:Wind,瑞达期货研究院

未来预期:

美联储加息或将继续,但短期内或难以压制通胀水平。

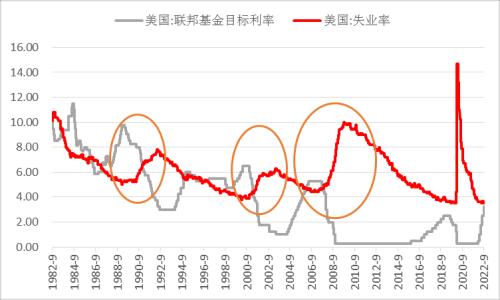

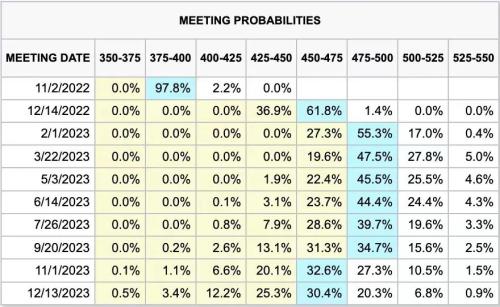

先前非农数据公布后,市场对高涨的薪资及劳动力供需不平衡的担忧进一步加剧,同时高涨的薪资也提高了市场对通胀数据的预期。而本次超预期的通胀数据无疑印证了先前的担忧,美联储11月再次大幅加息75基点在投资者心中或已成定局,当前CME FedWatch上11月加息75基点的预期已达到97.8%,同时12月加息75基点的预期也来到了61.8%。然而即便美联储大幅加快升息的脚步,劳动力市场供需不平衡的状况在年底前或难以有所明显改善。当我们从历史联邦基准利率及失业率的走势来看,失业率往往在利息达到峰值的几个月后开始明显上升,外加当前劳动力市场仍存在较大的职业缺口,同时年底前假期频繁,服务业需求或难以在短时间内明显下降,因此劳动力市场火热的现象或保持至年底。因此薪资水平或将维持在高位,美国的内需粘性在往后的经济数据中或愈加明显,核心CPI在需求水平尚存的情况下将难以大幅下调。

利率终值未到,美股美债或将继续承压,美元或在高位震荡。

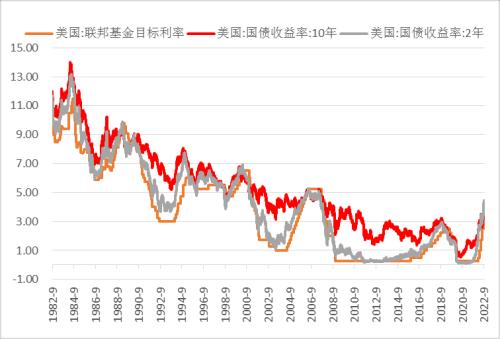

在CPI数据公布后,美国三大股指集体下跌,其中纳斯达克指数跌幅更是高达3.08%,标普500跌2.37%,道琼斯工业指数则跌1.34%。今年年底前通胀或难以明显好转,企业盈利能力在全球经济衰退的情况下也将受到一定的负面影响,股市在利率终值预期上调的情况或继续承压下行。美债方面,若年底前市场对美联储加息终值的预期保持在4.75%的水平,对利率较为敏感的两年期美国国债收益率或仍有一定的上行空间。而从历史的角度来看,10年期美国国债收益率终值往往将达到加息预期终值水平,因此10年期国债收益率在年底前或继续朝4.5%水平震荡上行。

美元指数在加息的背景下则将继续朝115水平缓慢前进,但欧元区及英国央行在近期皆释放强烈鹰派信号以表示坚定的加息态度,在美国利率预期终值相较确定的情况下,若欧洲及英国央行超预期加息,欧元及英镑或给予美元指数一定的上行阻力。然而欧洲国家受能源价格影响较大,同时俄乌冲突不确定性较高,若欧洲通胀水平受能源价格影响高居不下,价格水平提升导致居民消费能力下降,整体经济放缓或进一步加剧,欧元/英镑兑美元或受影响进而下调。

图5升息对劳动力市场的影响往往相对滞后

数据来源:Wind,瑞达期货研究院

图6年底美国利率终值或达到4.75%

数据来源:CME,瑞达期货研究院

图7联邦基金利率及美债收益率走势

数据来源:Wind,瑞达期货研究院

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61