最新数据!高技术制造业利润增速达9%,科创100ETF汇添富(589980)飙涨超2%,6月日历效应偏向什么方向?机构分析!

6月3日,两市温和回暖,科创“小巨人”——科创100ETF汇添富(589980)盘中劲爆飙升,一度涨超2%,当前涨1.95%!

科创100ETF汇添富(589980)成分股中,医药、电子股多数冲高,神州细胞涨超8%,中巨芯涨超8%,中望软件、迈威生物涨超7%,思瑞浦涨近7%,复旦微电、泽璟制药等涨幅居前。

消息面上,5月制造业景气边际回升,高技术产业盈利向好。5月制造业PMI录得49.5%,较前值回升0.5pct。企业盈利方面,1-4月规模上工业企业利润总额同比增长1.4%,较3月回升0.6pct; 其中,高技术制造业利润总额累计同比增长9.0%,较前值提升5.5pct。

当前,无论是从基本面还是估值性价比来看,科技板块配置性价比突出,特别是从历史规律来看,6月存在科创成长占优的日历效应,以科创100ETF汇添富(589980)为代表的“科创小巨人”有望走强:

从基本面来看,外部不确定性犹存,内部政策加码,国产科技自主创新重要性仍在提升。

从估值性价比来看,相比红利、小盘股,科技成长当前拥挤度较低、性价比较高。

从历史规律来看,6月日历效应或偏向科技成长。

【基本面:科技成长仍然是突围关键】

平安证券指出,当前外部环境变化仍存不确定性,国产科技自主可控和内需韧性的重要性仍在提升。国内政策支持和产业向新向好发展有望继续支撑权益市场中期向上空间,结构上建议关注两条主线:一是以国产科技和高端制造为代表的成长风格,如行业景气向上的国防军工、 以半导体为代表的科技自主可控方向等;二是受益于扩内需政策支持的消费优质资产(新消费/医药生物等)。(来源于平安证券20250602《策略周报:新质动能蓄势,科技成长突围》)

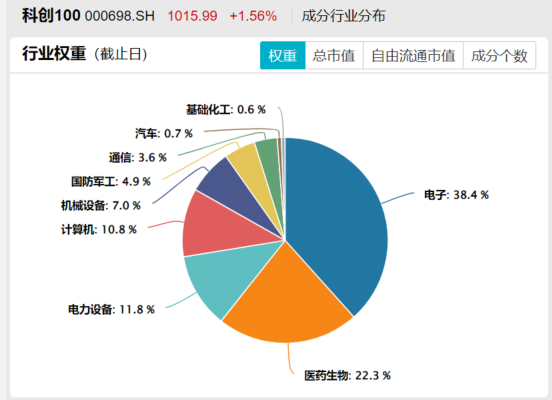

据科创100指数ETF汇添富(589980)标的指数成分股权重数据来看,其行业分布聚焦以国产科技和高端制造为代表的成长风格(电子占比38.4%、计算机占比10.8%,机械设备占比7%,国防军工占比4.9%等)和优质新消费(医药生物占比22.3%)。

【估值性价比:科技是下半年的胜负手】

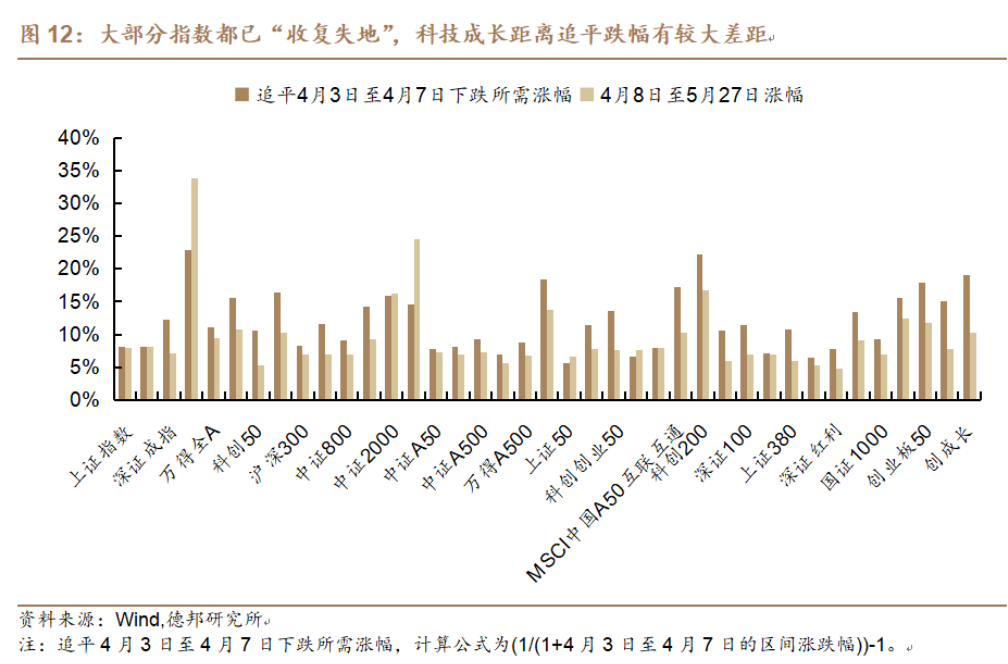

德邦证券表示,科技是下半年的胜负手。关税插曲之后,洼地被逐一填平,红利和微盘反弹至新高,风险偏好全面抬升、还剩科技缺席。

(来源于德邦证券20250603《一个都不能少!科技接力消费》)

兴业证券也指出,首先,在经历调整后,科技成长板块已再度来到了一个性价比较高的区间。此前向公募比较基准靠拢的主题式交易之下,科技成长等机构超配方向相对受到抑制。而行至当前,一方面这种主题式的交易已在松动,另一方面,在经历近期的调整后,跟踪的滚动收益差、拥挤度、成交占比等多个指标显示,科技已经到了可以寻找细分方向布局的阶段:

拥挤度看,当前多数科技细分方向拥挤度已回落至偏低水平,而部分红利和内需资产当前拥挤度已经上升至高位;

滚动收益差看,TMT与全A的滚动40日收益差刚从-10%的经验性底部回升,但仍处于历史较低水平;

成交占比看,当前TMT成交占比目前回落至22%、23%左右的历史低位,已低于2023年和2024年多数科技风格调整到位时的水平。(来源于20250526《兴业证券:6月日历效应偏向什么方向?》

【6月日历效应:科技成长或占优】

兴业证券表示,从近十年风格表现的日历效应看,6月份科技板块也表现出相对较高的胜率。每年2月到3月上旬,是全年中风格β最为鲜明的阶段之一,科技成长风格较为突出。但到了3月下旬至5月,市场逐渐步入一个更加均衡、各类风格胜率基本相当、没有特别明确主线的阶段,科技成长板块的胜率也明显回落。而进入6月份,科技成长往往会再度进入到一个相对占优的窗口。(来源于20250526《兴业证券:6月日历效应偏向什么方向?》)

在政策引导、科技创新、市场资金三大因素共同催化下,科技行情有望延续。布局科技黑马,掘金尖端科技,认准科创100ETF汇添富(589980),与“投早、投小、投长期、投硬科技”政策方向高度契合,共享新一代信息技术、生物医药、高端制造、新能源等新质生产力产业发展红利,把握AI、机器人、创新药等高精尖领域产业创新突破潜能!

风险提示:基金有风险,投资需谨慎。本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。本基金属于较高风险等级(R4)产品,适合经客户风险承受等级测评后结果为进取型(C4)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61