港股就是你的ATM:A=阿里 T=腾讯 M=小米

一、港股已进入技术性牛市,now what…

划重点的重复讲——今年不买港股先输一半。做投资万万不能对“均值回归”的力量一无所知,此乃投资世界的万有引力定律。在我的职业生涯里,一次一次又一次,“均值回归”宛如瓢泼而下的天幕,在风云变色之间,降临在你我的面前。

均值回归,让我谦卑。

许多人说:“我已经在港股炒了四年股票,我的心已经比我的账户还要冰冷” 。fair enough,那就牢记这种冰冷,并充分利用。Mr.Market 这个bipolar躁郁症患者,不是过冷就是过热,很少有心态端正的时候。你碰到交易对手是这么一个bipolar,那就要草船借箭呀。(使用比喻一定会损失逻辑与严密,但”市场先生“这个隐喻有实战价值,能衍生出务实策略。)

港股科技、新消费、创新药三箭齐发,在2025年已经是个小牛峥嵘的状态。现在的问题是接下去怎么走,是不是有可持续性,是慢牛还是蛮牛?是full-blown risk-on的全面牛市,还是仅仅是一个超跌反弹?前者利用厚生,后者后生挨套。

我更倾向于认为是前者。从各方面来看港股这次是长期资产配置调整下的risk-on(但当然还是要提醒,贸易风险没过去)。基本面足够支持一次中型规模以上的牛市,对中国新经济里的互联网、科技、消费、医药的信心——无论是基于基本面与盈利能力,AI技术与货币化的突破,或仅仅是对千疮百孔的估值修复。港股迎来一个多点开花,此起彼伏,波澜渐宽的牛市。这样的市场,容易吸引的不仅是炮友,更能吸引长跑之友。

资金面上,北水就是救赎。我们经常喊价格发现(price discovery) ,但如果没有流动性和资金的关照——就仿佛一个无人出价的古董拍卖会——就永远不会有价格发现。在南下粮多草广的流动性冲击下,港股正在经历的,也就是价格发现的过程。截止目前,今年南向资金累计净买入额6500亿港元,是去年同期的近三倍,也是港股通有史以来前五个月的最高纪录。

科网龙头被机构重点关照、增仓,比如阿里,前四个月港股通净买入阿里将近1000亿港元。其中公募基金功不可没,我查了一些数据,2025年Q1,公募基金重点提高港股布局,主动偏股型基金港股配置占比已超过30%,这也达到了近五年新高。By the way,目前公募头号重仓股是腾讯。

此时此刻,千万不要问我跑不跑。既然来了东风,就要把箭借到极致。

二、港股融资2025全球最热,IPO pipeline Is VERY STRONG

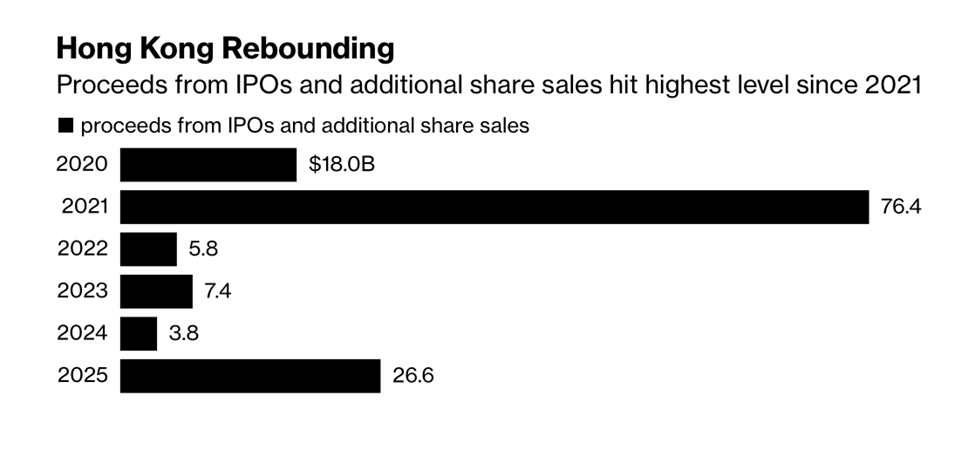

港股的热,除了2025年全球主要资本市场里涨幅第一以外,还有长胖——融资action加温,IPO募资额是去年同期的七倍。许多人没有意识到,做妾多年的港股,2025年IPO和再融资,无论从募资量还是增加的总市值,已经都是全球第一扛把子,远超美股。如果布料巨头Shein下半年放弃伦敦到港股上市,港股今年基本可稳拿IPO金球奖。

(港股从2020年以来,历年IPO募资额)

目前港交所的pipeline里还有190家企业在排队IPO(当然多数都是大陆公司)。市场融资action 多、场子热,赚钱效应大增的同时吸金效应也大增,这就将前几年的恶性循环的反转。其实不止是港股,整个亚太市场的IPO都在回暖,比如土澳也是如此。当然土澳这种边角市场不提也罢。

所以到底是人不行还是路不平?——总体我的判断,经过多年白云苍狗、斗转星移、人弃我取、辗转腾挪,深圳河以南的定价权,我们是已经拿在手里了,鬼佬已经边缘化,港股是自己人的场子,大家都是异父异母的亲兄弟。

三、 ATM 三巨头,1Q25财报一览:AI驱动,牛市蓝药

之前说基本面足够支持一次中型规模以上的港股牛市,那我们来看一下ATM的Q1财报,基本面到底如何:

1.A=阿里,财报回顾与一些点评

阿里Q1财报,淘天客户管理收入继续增加,EBITA Margin 稍有下滑,但阿里云表现大喜小忧。阿里云单季营收同比增长18%,创下三年来最快增速,其中AI相关产品收入连续七个季度实现三位数增长。

有人说收入确认在淘天还是菜鸟,这是一个财技问题,我之前也聊过这个,我认为是无稽之谈。无论淘天还是菜鸟,是一个分蛋糕的事情,不影响去看蛋糕有没有做大。淘天、+AIDC+菜鸟,加一起,就可以理解为阿里的电商基本盘,这里面有明确孰轻孰重的区别,菜鸟员工自嘲自己是阿里内部最大的乙方;而他们也知道菜鸟命脉客户就是淘天以及AIDC本身。所以这是一个不可分割的整体,就是阿里的电商基本盘。

电商增速我其实很满意,因为回忆一下,还在不久之前,大家认为阿里的电商要负增长、要萎缩,要被抖音和PDD给打没。但这些都没发生。电商现在的生存法则就是“稳住份额、扩大份额”,就像淘天的产品,这叫“全站推”。

而阿里云是投资阿里的命门,Q1又叠加deepseek moment大家预期high,18%增长不算低(尤其这些增长主要还是AI带来的)。比起海外几个巨兽hyperscalers ,增速还差点意思。但一来国内云市场环境跟美国差别非常大,二来阿里云增长的momentum pick up也需要时间,管理层对保持未来18%以上的增长还是有信心(管理层看到行业趋势是传统CPU转AI计算,对云计算增速有信心)。至于18%还能不能stretch一下,AI变现能力够不够强,尚待时日澄清。

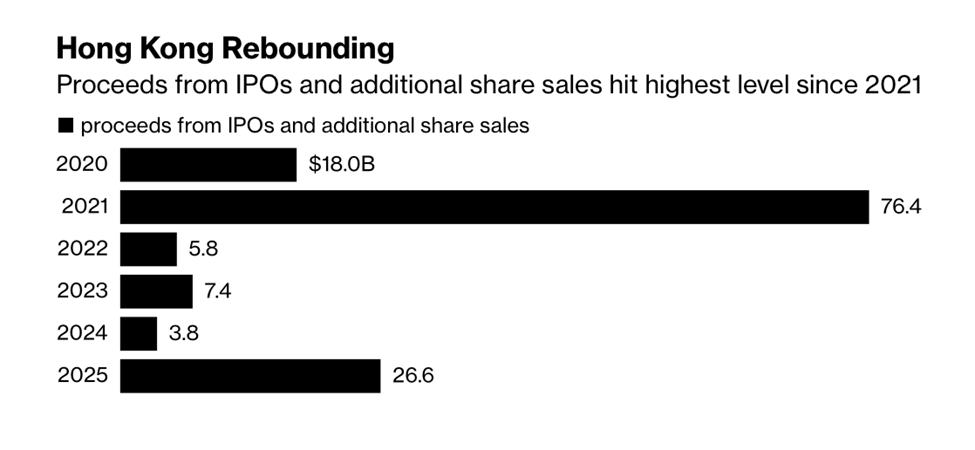

国内DeepSeek moment之后从需求到落地,每一家都可能要Q2甚至Q3才能看到真的效果——何况Q1工作日本来就少。甚至我认为Q2有一个巨大的关税扰动,或许还要风物长宜放眼量一点,要看到Q3和Q4。CAPEX也是一样,Q1和Q2的非正常扰动太大,回到正规还要看下半年。

一个长期投资人,我认为一定要超越财报周期去看问题,三个月一次的季报,频率太高,time horizon太短。

2.T=腾讯,财报简述

腾讯Q1财报,单季盈利(非IFRS口径)613.29亿元,同比+22%。总收入1800 亿元,同比+13%。社交、游戏、广告、金科四大板块也很平衡,游戏和广告都是20%以上的growth。CAPEX维持高位增长,230亿元,YOY+60%,占收入13%,也符合前期“low teens” (小两位数)收入占比指引。本质上AI军备大比拼,是如何优化配置现金流的大比拼,无论是对内带来的广告业务效率提升,还对外的 AI 云服务,但凡回报率好于其他现金使用选项, CAPEX的投入就是值得持续的。

腾讯与阿里,投资者到底在看什么?我认为,此时此刻最关心的是AI的投资强度与AI投资带来的回报。钱固然要慷慨赴火,但ROI也是要评估的,从结果上来看, AI对腾讯的广告、游戏业务产生实质性贡献;而阿里的 AI 相关产品收入(客户端覆盖互联网、零售、制造业、文化传媒等等 )——前面也说到过了,连续七个季度实现三位数同比增长。

估值方面,腾讯目前估值对应2025年前瞻大概是18倍左右,而阿里是12倍左右。我认为腾讯估值仍然偏低,而阿里是严重偏低。

3. M=小米,财报回顾与估值

小米是ATM里估值最高,当然也是增长最快的,也是一个margin变宽、改善的公司。1Q25 收入与调整后净利润,分别达到1112 亿/106 亿,而分业务来看,智能手机收入销量同比增长3%,但高端化趋势延续,中国市场高端机型出货占比达25%,手机整体也重回市场第一。

IoT 板块收入同比增长59%到323 亿元, 主要驱动是 IoT 的大家电收入同比翻倍、销量增长65%(其中——还是注意小米明显的高端化努力——高端家电占比提升)。另外电动车与 AI 业务收入186 亿,毛利率 23.2%,高于大多数分析师预期。未来SU7 Ultra、YU7的贡献,或许能进一步扩张margin。此时此刻,小米整体毛利率是22.8%,已经颇为感人,创了2017 年以来新高。

而小米的估值,我们简单点算吧,拔一拔,踮踮脚,做个断骨增高,2026年前瞻收入6000亿,500亿净利润(净利润率8.3%),对应2026年大概25倍forward PE。所以你不要说小米很贵,贵不贵?贵;但小米超车空间之大是她贵的理由。

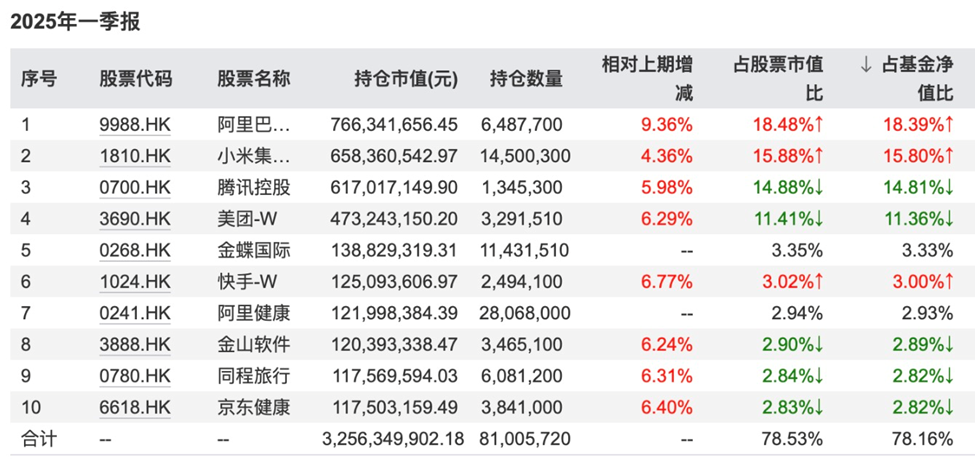

四、如何布局ATM——看看港股互联网ETF(513770)

纵观所有琳琅满目的港股科技ETF,含ATM量最高的就是513770,阿里系(包括阿里、阿里健康等等港股上市阿里系公司)占20%,腾讯系24%,小米系20%,ATM系加一起65%,是ATM三大厂生态圈覆盖最充分的ETF,也是含米量最高的ETF。目前513770的规模可观,已达50亿。

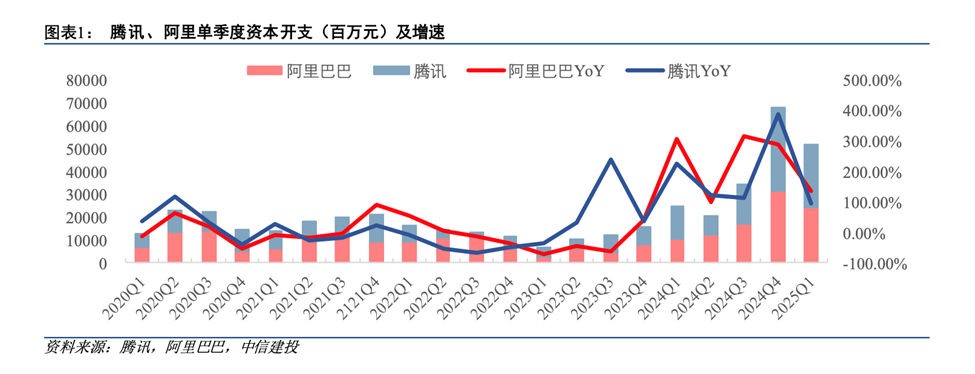

估值方面,截至2025年5月,港股互联网ETF(513770) 标的指数中证港股通互联网指数的PE (过去十二个月,静态)只有22.34倍,位于基日以来12.56%分位点的低位水平。整体处于仍然值得投资播种的估值区间。

(港股互联网ETF(513770)的估值变化)

(港股互联网ETF(513770)第一季度的前十大持仓)

港股互联、恒生科技、中概股,ATM组合,这些资产beta相近,而alpha又各有优势、各美其美——俏丽若三春之桃,清素若九秋之菊。分散配置,长期持有,拒绝择时,回报可期。我是真的很劝你莫要太执着于择时,太沉溺于追求逃顶抄底;择时就像一把利剑,容易把自己插死。

来源:陈达美股投资

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61