爆了!资金冲进港股这些特色ETF

全球资本市场,正上演着一场静默的资金迁徙。

当美联储加息周期进入尾声,欧洲经济在滞胀中挣扎,日本股市在“失去的三十年”后陷入估值泡沫争议时,港股恒生指数以年内19%的涨幅领跑全球主要股指。

这场由政策松绑、估值修复与产业升级共振的资本盛宴中,跟踪港股市场的ETF以其低成本、高透明度、跨周期适配的独特优势,成为内地资金布局中国新经济的枢纽。

01

港股创新药ETF(513120)成为领涨先锋

这波港股牛市中,入选格隆汇2025年十大核心ETF的——港股创新药ETF(513120)一马当先,其跟踪的指数近一年涨幅87%,成为领涨先锋。

创新药板块过去4年历经寒冬,堪称市场中最惨的板块之一。

由于研发周期漫长、投入巨大且失败风险高,叠加宏观经济环境波动、投融资环境收紧等因素,创新药企业股价持续下挫。

物极必反、否极泰来,2025年成为港股创新药ETF逆转之年。

港股创新药这波大涨背后,主要基于以下三个推动点:

1.创新药密集获批上市。截至5月底,获批上市的全球新药数量已有54款(国产34+进口20),而去年全年国产创新药才获批37款,现在5个月就已接近去年全年水平。

2.重磅BD交易落地。2025年一季度,国内创新药License-out交易达到41起,总金额369亿美元(基本接近2023全年的水平),很多企业通过授权获得高额里程碑付款,国际化战略分散关税风险,同时通过海外收入增长提振估值。行业整体的BD出海竞争优势明显,印证了中国创新药领域在全球的竞争力。

3.国产创新药闪耀ASCO国际舞台。最近全球顶级肿瘤大会上,中国药企一口气秀了71项原创性研究成果,多家企业的临床数据入选,展现了强大的研发实力。

在政策支持、研发能力提升及国际化进展三重驱动下,具备核心竞争力的头部创新药企业及差异化创新的公司正迎来收获期。

02

越涨越“便宜”,创新药企业进入业绩兑现期

港股创新药ETF在暴涨过程中,出现越涨越“便宜”的独特现象。

究其原因,主要得益于港股创新药企业的业绩释放,随着研发成果转化为产品上市销售,企业营收与利润大幅增长。虽然股价上涨,但因业绩增速更快,使得市盈率等估值指标不升反降,历史估值在上涨后反而未同步走高。

Wind数据显示,截至2025年6月15日,港股创新药指数最新市盈率31倍,还低于年初时的52倍。指数自年初以来大涨65%,说明指数的上涨不是靠估值泡沫,而是靠企业盈利能力,来自实实在在的增长所支撑,通过盈利消化了估值。

港股创新药ETF(513120)基金经理刘杰曾在媒体报道中表示,港股医药经过连续多年估值压制,估值具备了一定的优势。

刘杰表示:

创新药研发周期为5至7年,基于AI的研发应用、中国创新药投入产出比以及实力的增强、出海合作的增多以及前些年市场规范引导和投入的积累,2025年乃至2026年创新药或将逐步进入收获期,港股创新药也逐步进入业绩兑现期。

近半年,相关政策的陆续出台也给予了创新药更多的期待,如近期出台的相关征求意见稿,未来将发布的医保丙类目录,以及商业健康险在医药支付端核心矛盾的逐步改善和解决等诸多举措,均让市场认识到港股创新药未来的投资机会,相信未来港股创新药相对其他行业会走出更多独立行情。

随着产业政策的陆续推出,创新药赛道成为资本市场的焦点,吸引众多资金的关注。

然而,从实验室到市场,创新药的研发是一个复杂而漫长的过程,涉及基础研究、临床试验、审批上市等多个环节。

创新药投资面临天然高风险,创新药研发存在“三个10”难题:平均只有10%的研发项目能成功、研发周期长达10年左右、需投入10亿级资金,这些特性注定了该产业前期投入巨大,而在研发上市后则急需支付方付款“回血”,以应对新药物研发的挑战。

对很多投资者来说,由于研究创新药具体公司难度大,通过ETF布局整个赛道成为一些资金的选择。

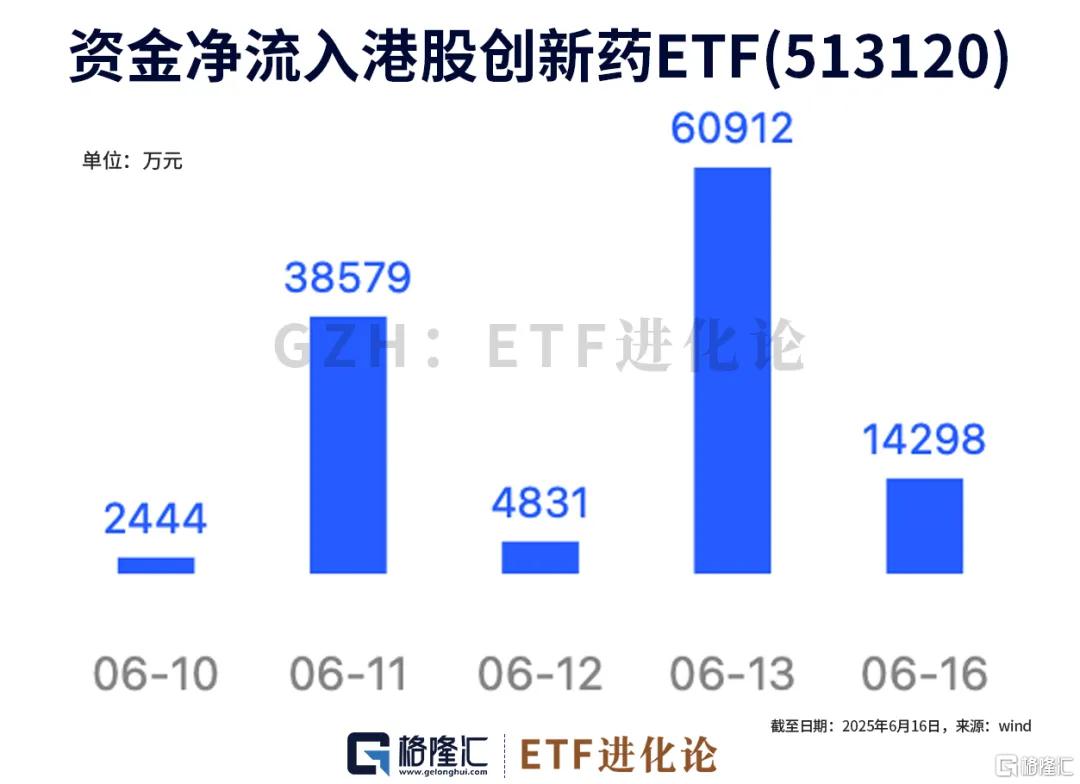

于是,大量资金流入港股ETF。6月13日,中东局势紧张,全球市场调整之际,港股创新药ETF(513120)更是逆势吸金6.09亿元,当日资金流入额位居全市场ETF前5;近5个交易日净流入额超12.10亿元,基金规模更是持续创新高。

港股创新药ETF最新规模超120亿元。作为全市场首只且唯一一只百亿级规模的港股创新药主题指数基金,港股创新药ETF年内成交额多次单日破百亿,流动性稳居同类第一。

03

超6800亿资金涌入,ETF成为参与港股的“降维工具”

香江奔涌,有人心动,有人行动。

南下资金汹涌而入。截至6月16日,南向资金年内累计净流入超6870亿港元,已经接近2024年历史最高纪录的85%。

资金纷纷涌入港股市场,很大一部分投资者选择通过ETF布局。

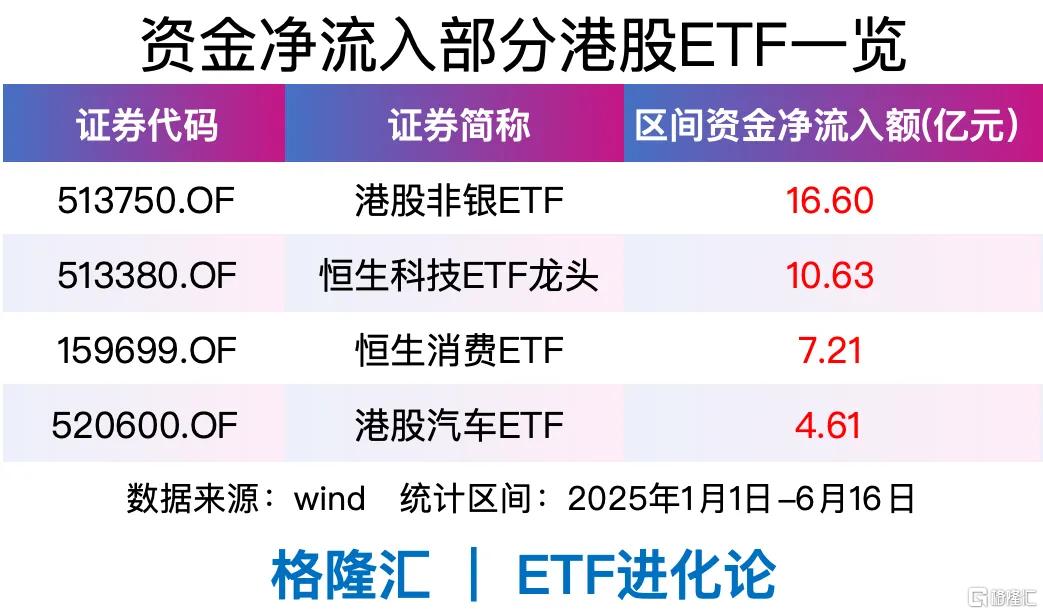

如,Wind数据显示,截至6月16日,港股非银ETF(513750)、恒生科技ETF龙头(513380)、恒生消费ETF(159699)、港股汽车ETF(520600)年内分别吸金16.60亿元、10.63亿元、7.21亿元和4.61亿元。

这轮港股大浪潮中,ETF成为A股投资者参与港股的“降维工具”。

众所周知,港股投资门槛高(开户、汇率、交易规则差异)、个股波动大(没有涨跌幅限制)、信息不对称(财报语言壁垒),而ETF通过“打包龙头+分散组合”的模式,将腾讯控股、阿里巴巴、美团、药明生物、京东等核心标的纳入“一篮子”,降低了投资门槛(1手起投)。

与此同时,上述这些“吸金”的港股ETF,具备精细化、多元化特征:

如,在科技行业迎来DeepSeek时刻时,恒生科技ETF龙头(513380)捕捉AI算力、人形机器人等新产业浪潮;

当市场避险情绪升温之下,红利ETF港股(520900)是打包一批提供稳定股息的优质企业(国资央企红利资产);

当政策驱动预期变化时,险企含量超65%的港股非银ETF(513750)成为敏锐的流动性反应器。

仔细观察这些"吸金"的ETF会发现,它们都来自深耕ETF市场多年的基金管理人——广发基金。

如果把港股市场比作一座富矿,广发基金较早为淘金者提供了好用的"掘金铲"——针对不同矿层特质,精心打造了创新药、新消费、纯科技、红利、汽车等多把特色"铲子",帮助投资者精准捕捉各赛道的投资机会。

像今年大火的创新药、新消费、纯科技、红利、汽车等多个赛道,均有覆盖,满足了多种需求。

比如,规模、流动性同类第一的港股创新药ETF(513120),高度聚焦港股市场优质生物科技公司,覆盖创新药、基因治疗、前沿生物技术等细分领域龙头,申万二级生物制品+化学制药合计权重达91.1%,创新药“浓度”极高。

恒生科技ETF龙头(513380)打包香港上市的30家科技龙头企业,涵盖互联网、AI硬件、半导体及消费电子等核心领域。

中概互联ETF(159605)聚焦港股及美股上市的30家中国互联网龙头,覆盖社交、电商、游戏等核心领域,同类综合费率最低。

港股非银ETF(513750)作为全市场唯一一只聚焦港股非银龙头的品种,布局保险(权重合计超65%)、券商+交易所(合计权重超30%)等稀缺标的,持仓权重高度集中于头部保险公司,资金连续19个交易日持续净买入,关注度非常高。

红利ETF港股(520900)则专注于港股通高股息央企,叠“港股+国资央企+红利”三重光环。该ETF每月评估,符合条件可分红。在市场不确定性增加、股价波动加剧时,高股息资产提供稳定现金流。

恒生消费ETF(159699)布局潮玩盲盒、平价奶茶、古法黄金等Z世代吃喝玩乐其他,跟踪的恒生消费指数也是目前泡泡玛特含量最高的指数,目前权重达11.5%。

港股汽车ETF(520600)包含比亚迪、小鹏汽车、理想、吉利汽车等在智驾领域具备先发优势的整车龙头和造车新势力企业,同类规模、流动性第一。

恒生ETF港股通(159312)全面覆盖港股通龙头企业,与恒生指数相比,恒指港股通指数在过去4年每年均跑赢恒生指数。

而正在发行的港股通科技ETF(159262),标的指数剔除了医药、汽车、家电等非纯科技属性行业,高度聚焦科技赛道,“软(互联网)硬(芯片)”科技兼备,科技纯度和集中度更高,在港股科技资产的表达上更锐利。

这些“铲子”各具特色,能帮助投资者在复杂的市场地质中,挖掘属于自己的富矿层。

在这个充满机遇的掘金时代,选择对的工具,往往就成功了一半。

04

资金潮涌,中国优质资产迎价值重估

眼下港股市场正迎来前所未有的交易热潮。

Wind数据显示,截至6月16日,恒生指数2025年以来日均成交额高达0.24万亿港元,达到历史新高。与2022-2024年日均成交额0.10-0.13万亿区间相比,今年活跃了一倍多。

这一轮市场活力的核心驱动力,一方面是南向资金的持续流入,另一方面则是国际资本对中国优质资产价值的重估。

全球资本正在重估中国资产的定价,不管是创新药领域,还是非银金融板块,抑或是代表先进制造业的汽车产业……

在时代浪潮下,ETF作为一种投资工具,不仅降低了参与门槛,更让投资者能以股权证券化的方式,直接参与时代的每一次脉动,成为见证巨变的微观载体。

在这个资产价格反映预期的时代,价值不会永远沉默,它只会在估值洼地里蓄积更大的势能,当技术革命与全球资本流向形成共振,资金潮涌助推中国优质资产的价值重估。

上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61