险资年内10次举牌银行股,银行估值体系变了?

作为长线价值投资的代表,险资的一举一动时刻受市场关注。根据公开数据统计,一季度,险资股票近3900亿元,其中,对银行股的持股数量和市值均位居首位。

二级市场上,银行类ETF同样获资金持续增仓。两市唯一跨AH市场的银行AH优选ETF(517900)近10日获资金连续净流入1.54亿元。年初以来,该ETF份额增幅达213%,在银行类ETF中增幅居首位。

险资一季度加仓股票3900亿元

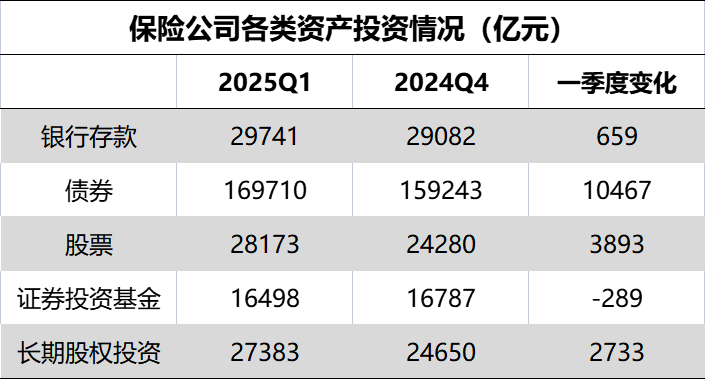

根据金融监管总局公开数据,截至2025年一季度末,保险公司资金运用余额为34.93万亿元,其中,投资于股票2.8万亿。对比2024年末数据,股票投资金额增长近3900亿元,增量仅次于债券投资资金。

数据来源:金融监管总局官网

那么,3900亿增量,究竟买了什么?

Wind数据显示,险资对银行股的持股数量和市值均位居首位。截至一季度末,险资持有银行股278.21亿股,持股市值达2657.8亿元。前十大重仓股中有7只为银行股,包括民生银行、浦发银行、兴业银行等。

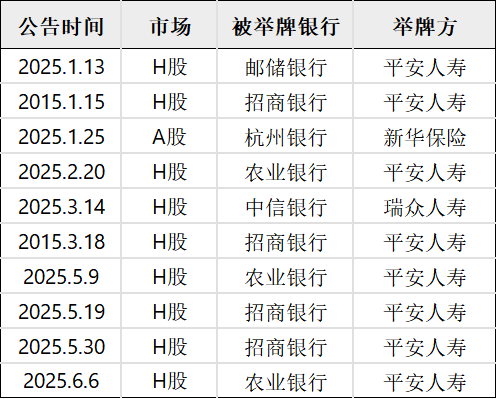

此外,险资举牌节奏明显加快。截至目前,保险资金年内举牌次数18次,其中仅银行股举牌就达到10次,尤其以港股银行股为重点对象。

来源:Wind,保险行业协会

平安集团联席首席执行官郭晓涛近期表示:“我们买了很多高分红的银行股,因为很早看到利率下行周期,提前进行资产配置,提前布局看趋势。”

业内分析指出,债券等固收类产品是险资配置压舱石,然而,随着国债利率下滑,利差损风险成为险企面临的主要挑战,加大权益投资成为必然选择,而因低估值、高股息类股票未来仍有增长空间,增持性价比较高。

银行估值体系迎来重构?

东莞证券认为,资金向银行板块迁移的逻辑仍为确定性稀缺时代对相对安全边际的追逐,只要低利率环境和“资产荒”的核心矛盾未发生根本性扭转,险资、被动资金以及公募基金等增量资金对高股息、低估值的银行股的配置需求就会持续存在,该逻辑在强化分红、驱动长期资金入市等政策红利与稳健基本面的共振下,正推动银行股实现估值重塑。

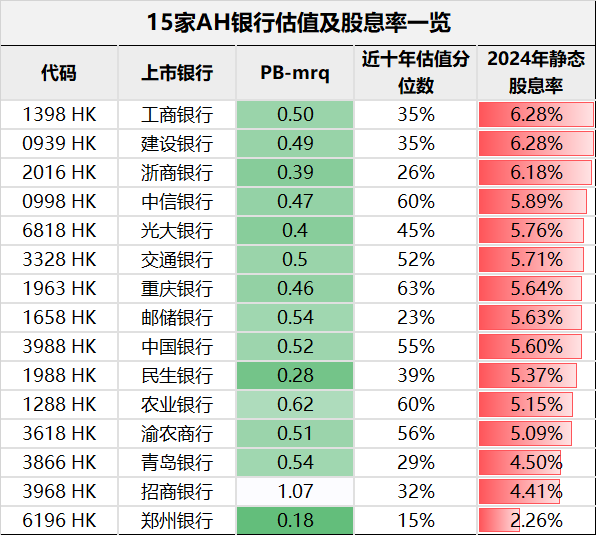

作为典型的高股息板块,银行板块配置性价比更为凸显。以15家AH银行(在AH两地上市的银行的H股)为例,多数估值均在0.6倍PB以下,处于近十年相对较低水平,而股息率多数在5%以上。

来源:Wind,华泰证券,截至2025.5.21

截至5月30日,采用AH价格优选月度证券类别转换策略的银行AH指数股息率达6.51%。

华泰证券指出,重视中国资产重估下港银机会。15家AH银行基本面挂钩内地宏观经济,5月一揽子金融政策出台,提振市场信心,改善对银行资产质量的悲观预期。由于年初贷款集中重定价+一季度债市利率大幅波动,2025年一季度或为全年业绩低点。

叠加2025年以来险资增持大行H股,监管完善长钱入市机制,低波稳健的银行板块有望持续吸引增量资金流入。

【长钱压舱石,月度AH价格优选策略】

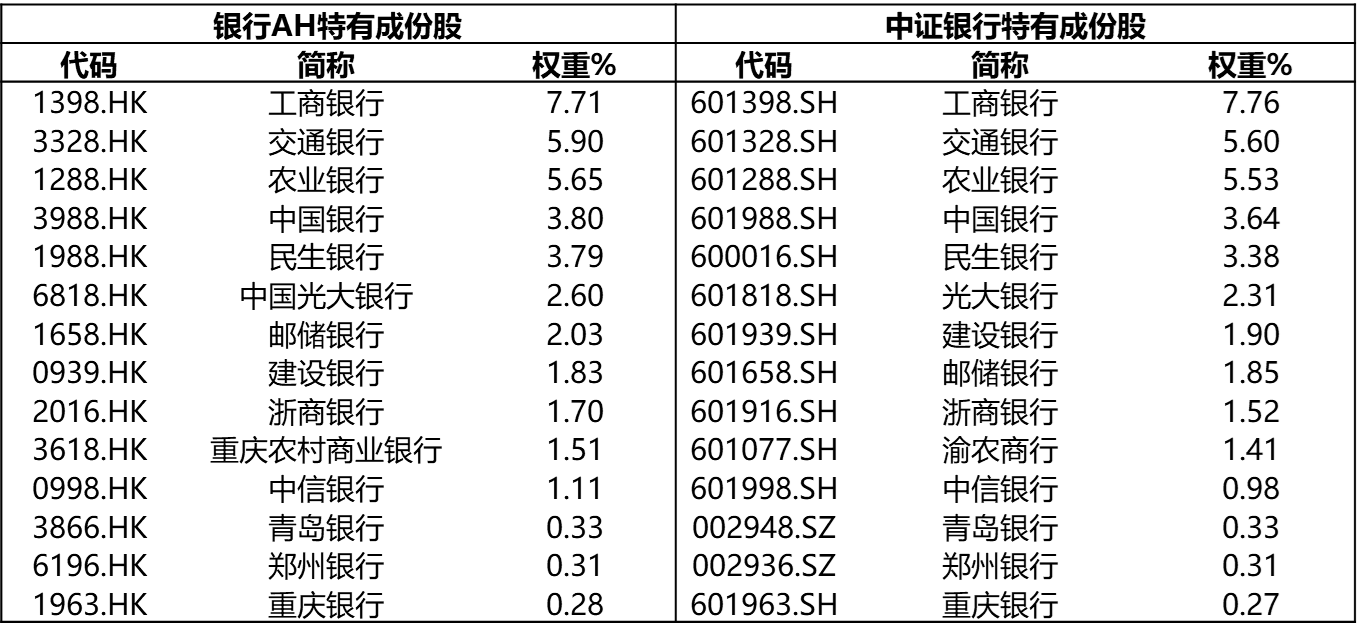

资料显示,银行AH指数由中证银行指数及其中同时有AH上市的香港市场证券组成,采用AH价格优选月度证券类别转换策略,目前共有42只成份券。截至最新,港股银行股14只,权重40%,A股银行股28只,权重60%。简而言之,银行AH在中证银行指数基础上,在AH市场中优选“更便宜”的标的。

数据来源:Wind,截至2025.6.13。注:以上仅为对指数成份券的列示,不构成对上述行业及股票的推荐。指数成份券及权重根据市场情况变化。

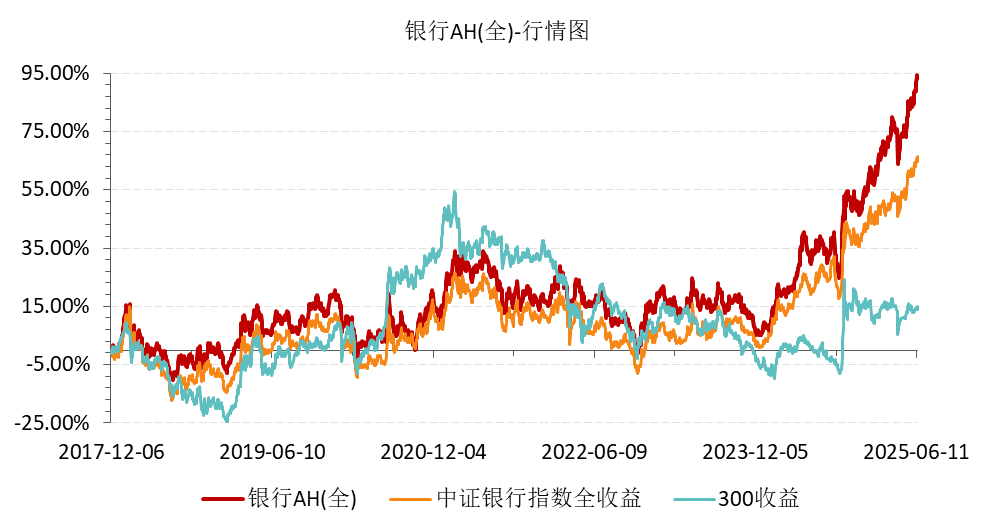

从历史表现来看,这一策略有效性得到验证。自2017年12月6日指数发布以来,银行AH全收益指数累计涨89.81%,大幅领先同期中证银行全收益指数62.94%表现。值得关注的是,自指数发布至今,估值(PE)收缩达12%,显示指数区间收益全部归因于其盈利增长与分红,而非估值扩张。

统计区间:2017.12.6-2025.6.13。

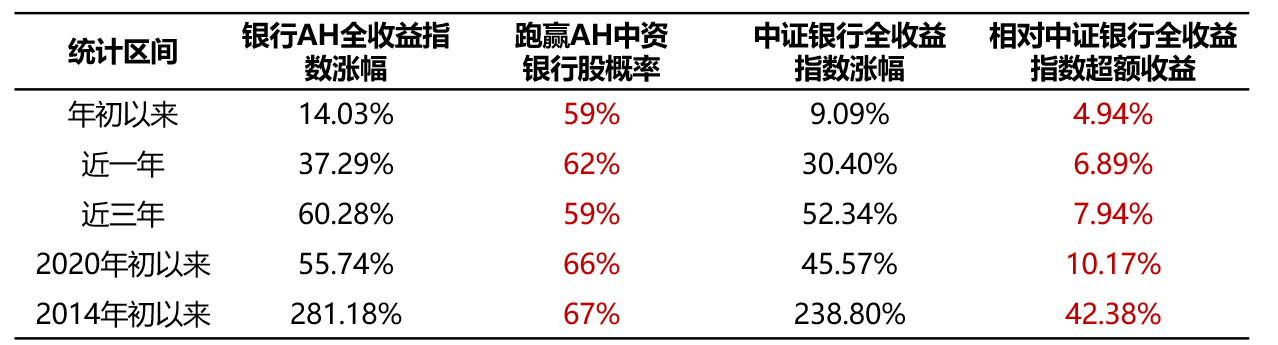

从投资胜率来看,截至5月底,银行AH全收益指数多区间跑赢中证银行全收益指数;同时,各区间跑赢多数AH中资银行股,相对个股投资,拥有更高胜率。

数据来源:Wind,截至2025.5.30,各区间对比中资银行股胜率时,剔除区间内新上市个股。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。投资者可通过基金管理人或代销机构提供的移动客户端、官网等渠道查询其基金交易、保有情况和持仓收益等信息。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61