【干货】别再盯着黄金了,真正有弹性的可能是白银

在美联储的拖延战术、黄金的高位盘整、以及美债利率的震荡之间,白银最近悄悄创下了12年来的新高。年内伦敦银涨幅已经超过25%,比黄金还猛,最近一个月涨了10%,直接创了12年来的新高。一盎司白银涨到了36美元, $白银主连 2507(SImain)$ 更是一度摸到37.41美元。如果你还以为它只是黄金的“小跟班”,可能真的要重新认识这个老朋友了。 今天这篇文章就跟大家聊聊白银,感兴趣的朋友别忘了转发点赞。

白银上涨的逻辑

白银不是金二代,而是新能源+制造业的底层资产

很多人总是把白银当成黄金的小弟,但从基本面来看,白银早就进化为一种“科技金属”。目前白银工业需求占比接近60%,尤其在光伏、电动车、电子元件等方向中,用量逐年走高。根据世界白银协会的数据,2024年全球白银需求达到11.64亿盎司,其中工业需求高达6.81亿盎司,占比58.5%。

尤其是光伏,白银是银浆里不可替代的导电材料。虽然单瓦银耗在下降,但新增装机还在持续走高,组件结构也更复杂,整体算下来光伏需求的韧性很强。而电动车,特别是混动+纯电车型对白银的单位用量比传统车分别高了21%和71%,这个拉动更是结构性。

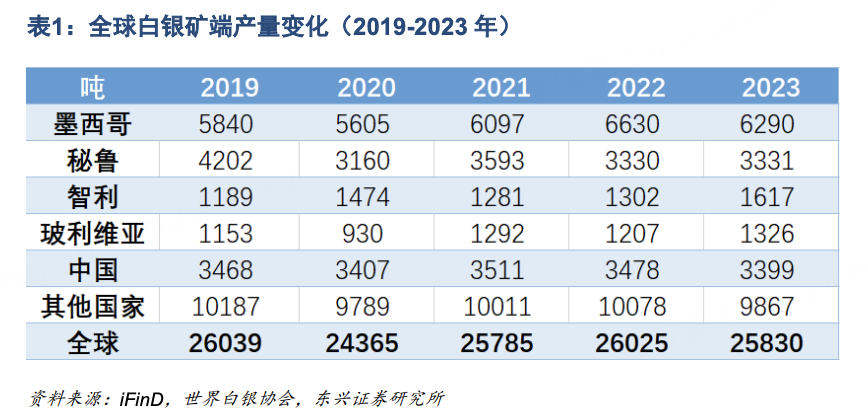

再看供给端:全球白银年供应增速长期为负。2024年,银矿供给增速预计也仅1.9%,总供应比需求还差了3600多吨。而且白银的伴生矿属性决定了它不像铜、锂这种能靠高价拉动供给增量。白银不是你涨一点我就多挖一点的“聪明矿”。

库存呢?全球白银库存现在在伦敦LBMA和上海期交所都在历史低位,能调的货少了,价格弹性就变大了。

金融属性:一场滞后的资金补涨游戏正在上演

从金融角度看,白银的爆发有点像“晚来的惊喜”。2024年黄金先一步涨上去,成了避险资产的锚。白银虽然同属贵金属,但过去涨幅没跟上,金银比一度飙到100以上——长期均值在60左右,这意味着白银被显著低估。那边金价涨到新高,这边白银还在半山腰,多头资金自然开始轮动。

特别是GENIUS法案通过、Circle暴涨之后,市场在重新定价美元信用体系,这种“去美元化+再通胀”的组合,让资金开始找对冲路径。黄金是首选,白银是补位。

而且,白银金融属性是“高波动、高弹性”。从历史看,每当金银比修复,白银涨起来都比黄金猛得多。2009年、2011年那轮就是典型。现在金银比依旧高悬,等于给市场留下了巨大套利空间。

情绪面:资金、投机与结构性空头回补

从交易层面看,白银这波行情,是资金真金白银堆起来的。以沪银为例,短短5个交易日,持仓量从87万手涨到107万手。这种级别的资金博弈,已经不是零星炒作,是机构在建仓了。

更重要的是,市场结构过去对白银存在大量“结构性空头”——做空波动、卖期权、套利。这些仓位一旦扛不住上涨预期,就会形成“逼空式上涨”。而且白银盘子并不大,头部玩家几家一动,就能把价格迅速推起来。

从贵金属交易员的表现也能看到端倪:2025年Q1,摩根大通、摩根士丹利这些交易台干了5亿美元的收入,是近10年来的第二高。套利资金已经在白银这条赛道上重兵压注。

有哪些标的可以操作?

回归交易,在这波大行情中,作为投资者我们该如何把握交易机会呢?

最直接的方法是交易期货, $白银主连 2507(SImain)$ ,目前老虎App支持期货交易,不过如果没开通期货交易的朋友不妨看看白银ETF。

对普通投资者来说,如果看好这一轮白银行情,直接买 $白银ETF(iShares)(SLV)$是最简单的方式,这是全球流动性最好的白银ETF,跟踪伦敦现货银价。你可以把它当成“纸白银”看待,没有杠杆,也没有实物交割问题,不用天天盯盘、加保证金,适合中长线看多白银的人。

但如果你想赌弹性,可以看下银矿股ETF,比如 $Silver Miners Etf(SIL)$ 和 $Amplify Junior Silver Miners ETF(SILJ)$ 。前者偏大型银矿公司,重仓泛美白银(PAAS)、Wheaton(金银流龙头)、Hecla等大型矿商,市值稳、抗压强。后者SILJ更偏中小矿、初级勘探商,比如MAG Silver、Discovery Silver,这些公司产量小波动大,涨起来也更猛。

喜欢杠杆的话,还有 $二倍做多白银ETF(ProShares)(AGQ)$ (2倍做多白银)和 $二倍做空白银ETF(ProShares)(ZSL)$ (2倍做空白银)这些工具,但不推荐长期持有,适合短期波段。

如果你是个股派,也可以直接看 一下这些头部银矿公司,大多数都从南美供给,有稳定资源和现金流。

$泛美白银(PAAS)$ :北美最大白银生产商之一,资产遍布南美和加拿大,基本面扎实,适合稳健派。

$Wheaton Precious Metals(WPM)$ :不是传统矿商,而是“金银流协议”模式。它提前出钱、锁定未来银矿产出份额,坐享稳定现金流,更抗周期。

$First Majestic Silver Corporation(AG)$ :杠杆极大,市值不大但弹性十足,牛市时可以暴涨。高波动、高风险、高回报,典型的进攻型选手。

这些公司虽然股价走势和白银价格相关性高,但还会受到各自成本、产能扩张、资产并购等因素影响,更适合愿意做基本面研究的投资者。

最后说两句,白银不是黄金的影子,而是自己独立的一轮行情主线。这轮上涨,不是因为黄金带动,而是白银自身供需、金融定价和交易结构决定的逻辑闭环。它是一种兼具避险、成长和周期弹性的资产。正因为多面性,才值得我们持续关注。对比今天的金银比,你很难不问自己一句:是不是该轮到白银了?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61