突然!2万亿。。

大牛股暴跌。

10倍大牛股上纬新材20cm跌停。

消息面上,炒作太猛,直接拔网线了!

8月5日,上纬新材复牌后尾盘再度20cm涨停,年内累计涨幅达到1565.65%,意味着3天从10倍到15倍。

当晚,上纬新材再次发布风险提示称,若公司股价进一步上涨,可能再次申请连续停牌核查。上纬新材表示,公司2025年上半年净利润同比下降32.91%,动态市盈率达480倍,远高于行业平均水平。

上交所发布通报称,对在交易上纬新材股票过程中存在异常交易行为的投资者暂停账户交易。

在“20CM涨停”的加持下,不含上市首日新股,上纬新材7月9日-30日暴涨1083%,成为A股历史上最快成为“10倍股”的大牛股,用时仅16个交易日。

1

2万亿杆资金积极加仓!

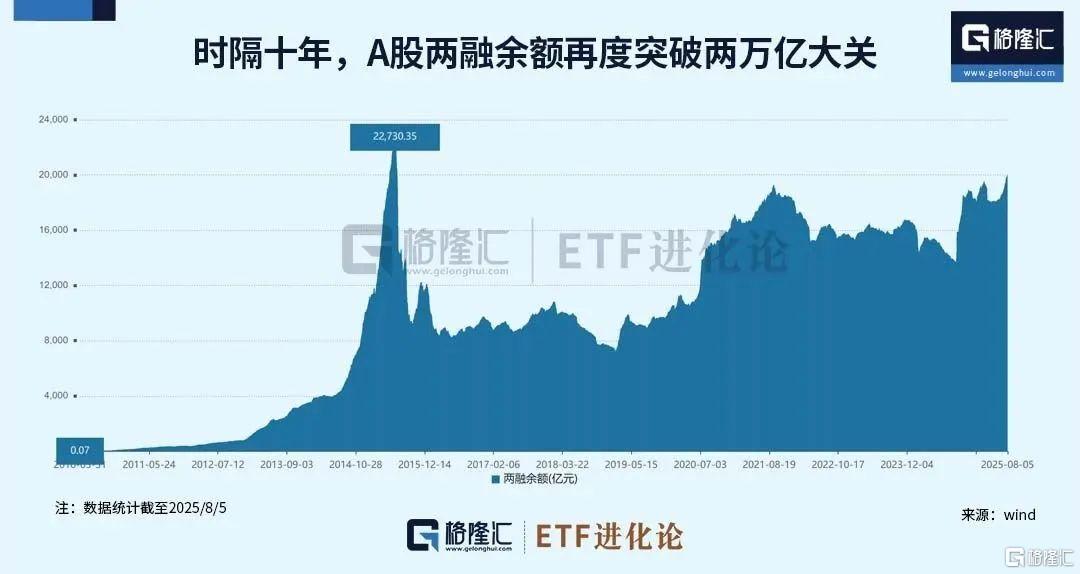

时隔十年,两融余额重新站上两万亿元!

随着大盘的持续走高,沪指重新站上3600点,A股市场融资余额水涨船高。截至8月5日,市场融资融券余额为20002.59亿元,为2015年7月2日后,首度站上2万亿元。

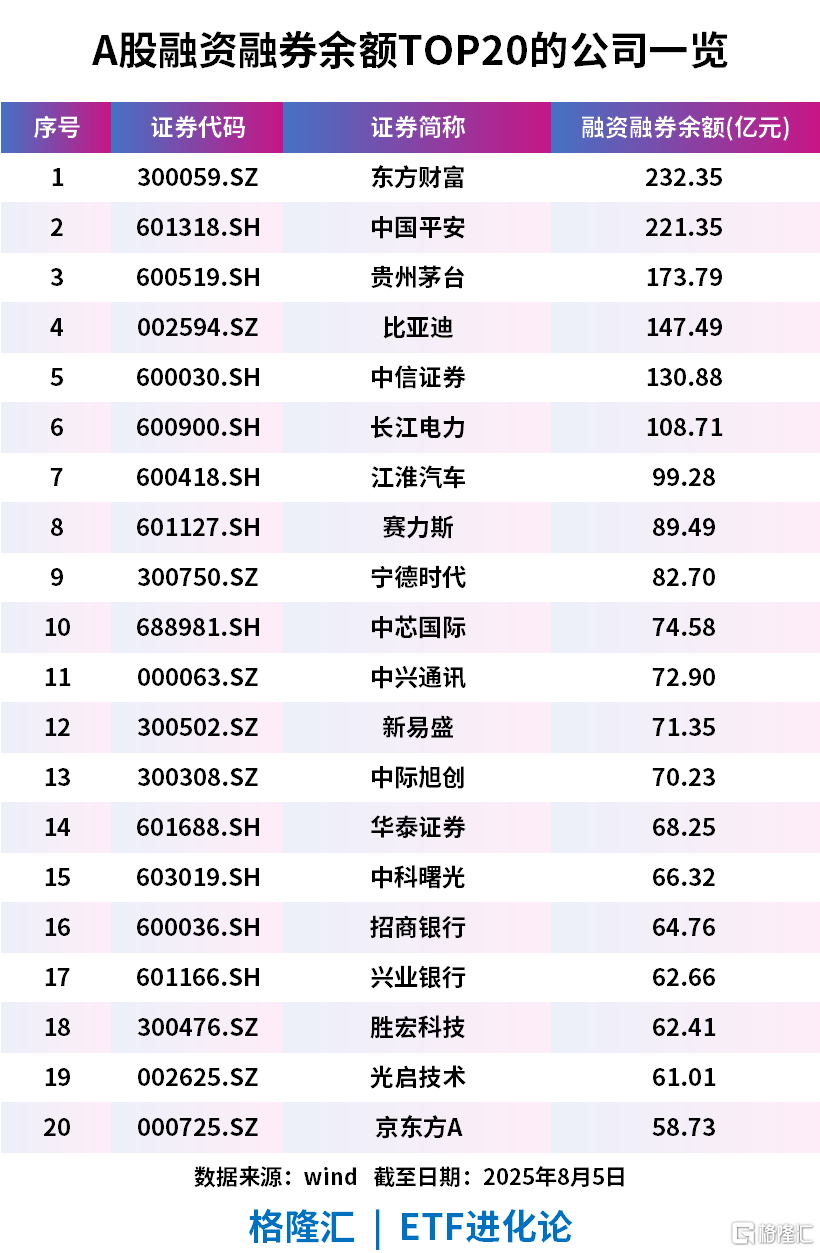

从个股来看,东方财富、中国平安、贵州茅台两融余额居前,分别为232.35亿元、221.35亿元、173.79亿元,比亚迪、中信证券、长江电力两融余额均超100亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

2024年9·24行情以来,融资余额中枢从1.5万亿元升至1.8万亿元,震荡区间延续半年终获突破,当下融资余额远高于2021年牛市期间的1.5-1.7万亿元。

A股历史上融资余额曾经在2015年的牛市中突破过2万亿元。

时间段在2015年5月下旬至当年7月初,共有30个交易日融资余额维持在2万亿元以上,历史最高峰时为2015年6月18日,当时融资余额为22666.35亿元。

融资资金是市场最主要的杠杆资金,其变动反映了市场的风险偏好和热度。融资余额增加意味着杠杆资金的市场情绪高涨。

当下市场乐观情绪的持续动力较强,主要源自两方面:一是“反内卷”交易受到杠杆资金认可,博弈政策加码预期;二是中报催化景气交易,医药、科技等高景气的成长行业符合杠杆资金的选股偏好。

业内人士认为,杠杆资金是一把双刃剑,助涨也助跌,杠杆资金的狂热往往是行情阶段高潮的信号,投资者不宜过度乐观,尤其要回避融资盘占比较大的高位个股。

上证指数3600点之际,市场争议大,有观点认为,现在这个位置风险大;也有观点表示,3600点是牛市起点。

2

史诗级牛市真的要来?有基金经理称将突破6124点!

私募基金信汇泉总经理孙加滢近日表示,现在是史诗级牛市的起点。

孙加滢认为,这轮牛市会掀翻6124高点,并把这一历史峰值‘踩’在脚下,其逻辑基于:

1.为何判断会出现史诗级牛市?从全球各国历史看,进入工业化成熟阶段后,普遍出现连续大幅上涨,这种上涨可以称之为史诗级。比如,像韩国股市短短八年内完成四倍到五倍的上涨;美国在1932年完成工业化,从1932年到现在将近100年的牛市。这是工业化进程周期下的共性现象。

2.牛何时来?时间节点很难预测,看宏观情况。2007年那波是从998的低点涨到了6124,相当于六倍上涨。这轮牛市偏向会将6124这个高点掀翻,并且把它“踩”在脚下,只有这样才能体现所谓“史诗级牛市”的气魄。

3.市场一般经历四个阶段:坚决不信;怀疑相信、等待回调;市场大涨看不懂市场;然后完全相信真的接盘。想要在这个市场赚到钱,个人投资者要么早信,要么就干脆不信。

4.外资投资中国资产,怎么看?中国是全世界生活最为安全、便利的国家,也是最大经济体之一,外加如此便宜的股市,一定会受到国际资本的追捧,只是时间节奏的问题。

5.“牛短熊长”是否还会重演?还会出现。因为资金筹码之间产生的博弈,并不是来自基本面的股市上涨和下跌,而是非常强大的情绪冲击。存量资本的几次洗刷之后,我们才有可能迎来牛长熊短的过程。

6.对美国金融市场有何看法?拘泥于越小的事件,得出的结论越充满偶然性,应从全局角度观察。降息不降息都是小问题,核心是美国每年12000亿的财政亏空。美国必须有像罗斯福一样的领导扭转大局,否则只能再去吞下QE(量化宽松)这颗剧毒药丸。

7.美股处于什么阶段?很难判断什么时候到顶或回落,但我们认为这个位置绝对不能下注。2022年以后美国股市上涨过的所有东西都不值得下注。因为他们在用某一种叙事支撑这种高估值。

8.如何理解所谓的“叙事支撑美股高估值”?任何新事物的发明者,最后只能占据这个市场的5%,甚至不到5%的市场空间和利润。这种发明者胜出的叙事方式,是美国强加给我们的,是他们用来解释英伟达为什么这么强的一个叙事方式。但我可以明确说,在商业史上,在科技史上,这个叙事方式是错的。

私募排排网数据显示,孙加滢旗下信汇泉管理规模5-10亿元,截至今年8月1日,孙加滢管理的两只产品业绩不错。成立于2018年6月29日的产品收益率2.5倍,成立于2022年9月8日的产品收益率1.08倍。

在此前的采访中,孙加滢不建议个人投资者直接购买行业指数基金或个股,尤其是个股。

孙加滢认为,对于普通投资者而言,个股的剧烈波动难以承受,其内在价值和未来走向的确定性也难以把握,倾向于建议大家的核心配置选择宽基指数基金,例如沪深300ETF,这是对大多数个人投资者最友好的选择。

他强调能够相对稳健地跟随并获取沪深300这样的核心宽基指数的上涨收益,对普通投资者来说是较好的策略。

3

华尔街发出警告!做好回调的准备?

美股三大指数周二收跌,道指跌幅为0.14%;纳指跌幅为0.65%;标普500跌幅为0.49%。

4月美股出现史诗级大崩盘,此后迅速反弹至历史新高。

这波美股散户创下纪录,已经成了重要买盘之一,令华尔街感到惊叹。

今年以来,美股散户太猛了。尤其二季度,美股回调时散户疯狂涌入,不少对冲基金更是开始跟随散户买入热门股。

Vanda Research数据显示,2025年上半年散户向美国股票和ETF的资金流入达到1553亿美元,创下上半年最强纪录。相当于每个交易日,散户们平均往美股投入13亿美元。

近期美国经济数据发布后,市场一片哗然。

特朗普对美国经济数据提出质疑,他认为该数据被操纵以影响政治议程,同时在社交媒体指责劳工部统计局局长及美联储主席鲍威尔。

华尔街纷纷变得谨慎起来,警告美股准备迎接下跌。

摩根士丹利、德意志银行和Evercore ISI等都发出预警,标普500指数在未来一段时间出现调整。

摩根士丹利的首席投资官Mike Wilson在报告中表示,关税冲击消费者和企业资产负债表,三季度美股市场可能出现最高可达10%的调整。

知名机构Evercore的Julian Emanuel预期调整幅度更大,可能达15%。

德意志银行的Parag Thatte团队表示,美股已经连续上涨逾三个月,适度回调早已是“迟来的”调整,标普500指数历史上平均每隔一个半到两个月有约3%小幅回调,每三到四个月有5%或更大调整。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61