【一周科技动态】苹果是空头回补还是牛市开端?6000亿投资利好哪些公司?

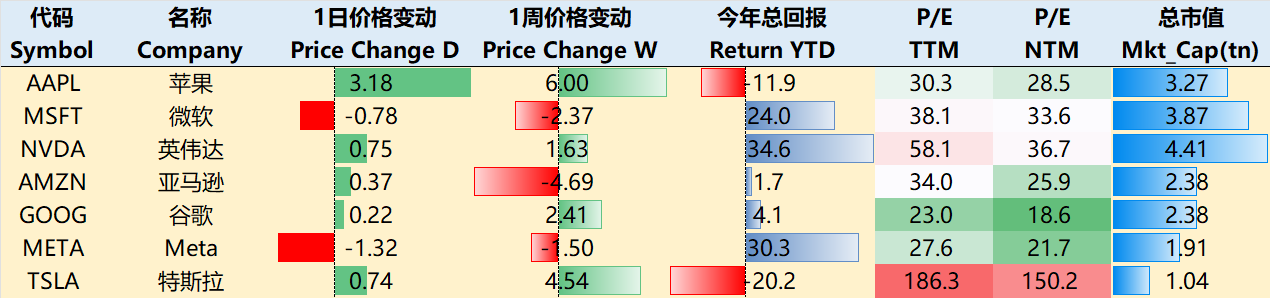

涨跌纷纭——一周大科技表现

非农就业恶化的连锁反应?5-6月非农就业累计下修25.8万人(创2020年5月以来最大下调),7月新增就业仅7.3万(预期11万),失业率升至4.2%,同时本周持续申领失业救济人数达197万人(2021年11月以来最高),显示劳动力市场快速冷却。一方面,从技术层面上,非农和ADP就业数据报告采用的方法本就不同造成了这种差距;另一方面,川普以此契机换掉拜登时期的统计局长,安插自己的人手,并进一步施压鲍威尔的美联储降息。

美联储改组动向。沃勒(Christopher Waller)成为被广泛认为的鲍威尔继任者,因其主张降息并基于未来预期制定政策,受到市场关注。同时,特朗普提名经济顾问Stephen Miran为临时联储理事,任期至2026年1月,将增加其在美联储决策层的话语权,表明他试图通过人事安排影响美国货币政策走向,财政部长Scott Bessent已不再被列为主席候选人。

科技行业财报周的亮点与趋势。根据Factset的数据,本季度已披露财报的标普500公司中,约 82%的企业EPS超出预期,此前Meta、 $哈门那(HUM)$ 等第二季度财报强劲,为市场情绪提供支撑。但是个股间的分化也愈发明显,贸易紧张与关税政策构成潜在压力。其中礼来口服减肥药临床失败:奥格列龙疗效低于预期,股价单日暴跌14%,拖累医疗板块。

大科技本周在财报的刺激下全线上行,至8月7日收盘,过去一周 $苹果(AAPL)$ +6.00%, $微软(MSFT)$ -2.37%, $英伟达(NVDA)$ +1.63%, $亚马逊(AMZN)$ -4.69%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ +2.41%, $Meta Platforms, Inc.(META)$ -1.5%, $特斯拉(TSLA)$ +4.54%。

影响资产组合的核心交易策略——一周大科技核心观点

苹果:从空头回补到结构性牛市逻辑?

AAPL本周一枝独秀,起因是库克与特朗普共同宣布追加1000亿美元投资美国制造业计划,以换取关税豁免;加上此前已有的5000亿美元投资承诺,追加后总投资金额约6000亿美元。同时推出名为American Manufacturing Program (AMP) 的项目,重点是把更多上游关键件(玻璃、晶圆、封测、磁铁、VCSEL 等)放到美国,同时为其AI数据中心和“Apple Intelligence”服务建立本土服务器产线。

项目要点

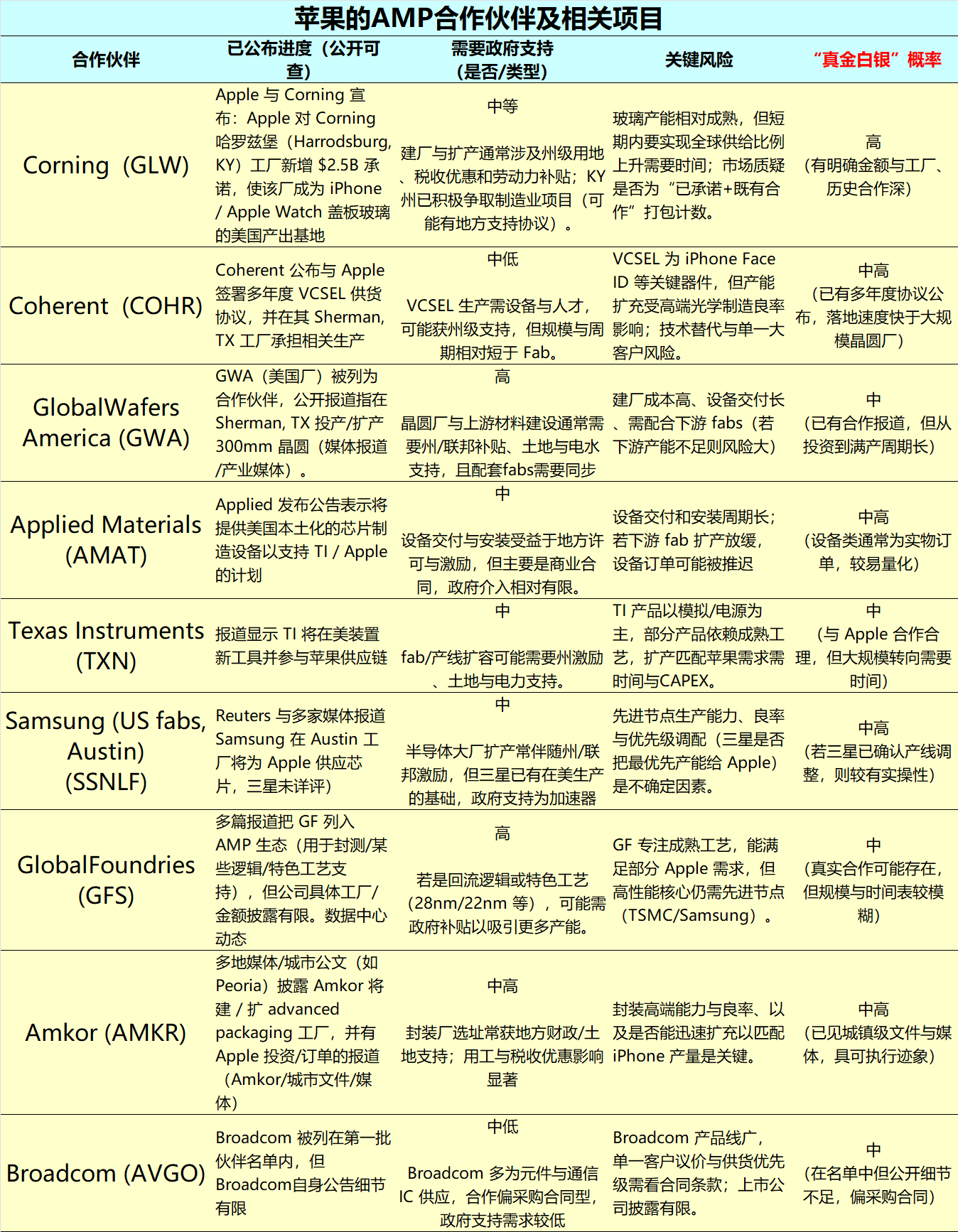

列出了首批AMP合作伙伴包括:Corning、Coherent、GlobalWafers America、Applied Materials、Texas Instruments、Samsung、GlobalFoundries、Amkor、Broadcom 等(覆盖玻璃、晶圆、封装、磁材、VCSEL 激光器、设备制造等环节)

重点数据:支持>45万个供应商/伙伴岗位;未来4年(只写了4年)直接雇佣约2万人(以R&D、硅工程、软件、AI为主);宣称 2025 年将产出 >190 亿颗芯片(侧重美国fabs与相关封测/材料生态)

在肯塔基扩建Corning玻璃产线(宣称将实现iPhone/Apple Watch的覆盖玻璃美国产出);在休斯顿有用于Apple Intelligence的服务器工厂试产;并强化与GWA、Amkor、TI、Applied等的工具/材料/封测合作

苹果的用意

1.放大数字的政治性公关

强调45万个供应链岗位、跨50州的布局,以及对地方(州)带动作用,这是典型的“拿州政府和公众换取支持”的话术,能在公众舆论上占先机(“苹果在救经济”),并获得白宫层面的可见度与潜在豁免空间(或至少降低被点名征税的概率)。苹果的新闻稿刻意把“出口比例”“全链路供应商”一并强调来展示规模与正当性

2.强调供应链“话语权”而非整个产业链转移

苹果强调的是关键材料、晶圆、封装、专用零部件与服务器(上游与中游),而非把全部终端组装迁回美国产线(媒体/分析也指出苹果并未承诺全面在美产 iPhone)。这更符合苹果逐步“去地缘风险化”的策略:先把更难替代、受限于国家安全或出口管控的核心环节(比如稀土磁材、某些封测、硅晶圆)落地美国。

3.AI与“Apple Intelligence”战略的产业化支撑

服务器工厂、本土封测、晶圆供应链与AI/私有云算力战略挂钩,是面向未来的计算基础设施投资(安全性、合规性、延迟与可控性)。从公司层面上,也是反过来刺激苹果将多年来积攒的钱袋子打开,进行投资(而非仅仅用来回购)。当然,投资一定是有风险的。

可行性分析

规模感vs实际现金:6000亿÷4年=平均1500亿/年;苹果直接可支配的资本固然充足,但要把这么大规模的投资全部以资本支出形式在美落地,需要供应商、州政府、设备厂与资本市场共同配合。很多是“采购+激励+合作”的混合承诺,短期兑现率有不确定性。

时间表与技术迁移难度:高阶半导体制造、先进封装和一些专用材料的迁移需要多年(建厂、认证、产能调试),短期内无法替代全球现有成熟产能;因此短期内对 iPhone 供应链的风险缓释能力是有限的。

政治/法律风险并存:这种大型承诺能换取即时政治好感,但也可能招来“以投资换取豁免”的舆论审查或监管质疑(反垄断、补贴合规等),且若兑现迟缓,负面舆论反噬风险存在。

建议关注四个信号

10-K/8-K中对相应CAPEX的明细披露——到底把多少写进了公司账面(是真钱 CAPEX 还是长期采购/合作承诺)

供应商的资本开支公告与州级激励协议

联邦/州政策与关税执行细则 —— 如果有豁免条例、税收激励或补贴方案,会直接影响兑现速度

市场对 Apple Intelligence 相关服务器/服务的商业化节奏(休斯顿厂量产、客户/内部上云节奏),这决定投资的战略回报

利好的行业与公司

落地快、兑现概率高的项目

$康宁(GLW)$ ($2.5B玻璃产线)、 $COHERENT(COHR)$ (VCSEL多年度合同)、 $艾马克技术公司(AMKR)$ (封装厂扩产)

已有明确金额/工厂地址或地方政府文件,短期内可见产出。

中期兑现、依赖政府支持的项目

GlobalWafers America、 $应用材料(AMAT)$ 、 $德州仪器(TXN)$ 、 $GLOBALFOUNDRIES Inc.(GFS)$

晶圆/设备/成熟工艺扩产,建厂周期长,州/联邦激励为关键推手。

细节模糊或偏采购合同型的项目

$博通(AVGO)$ 等:多为长期采购协议,缺少CAPEX/厂址信息,兑现节奏难判断

我们认为,这是一次精心设计的“政治—供应链—产品战略”三合一公关。短期能换取政治与舆论好处(Trump任内),并把“AI + 硅链”议题放到投资者情绪中,但“6000亿”这个数字包含大量可争议的口径与打包项,真正的长期价值取决于后续资金流向与项目实际落地。

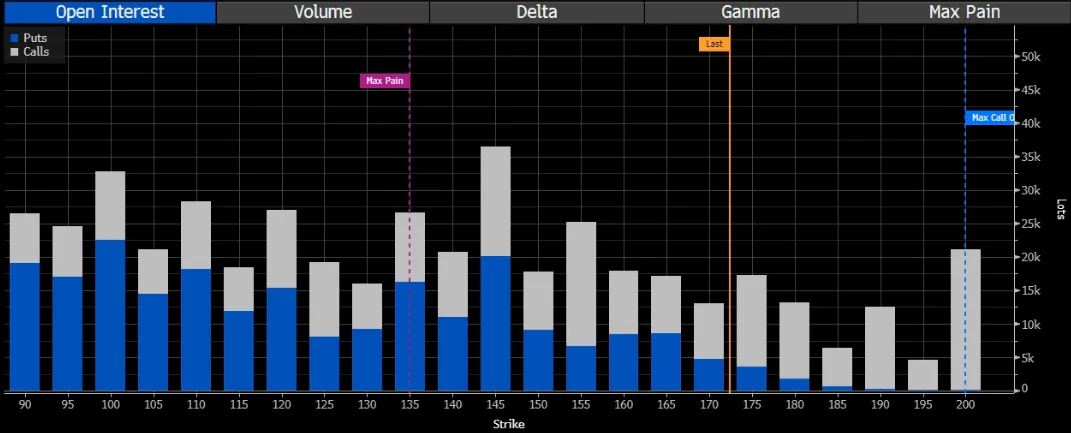

期权观察家——大科技期权策略

本周我们关注:AMD已放榜,就等NVDA了?

$美国超微公司(AMD)$ 在财报后,市场乐观情绪短暂歇息,但并没有熄火。此前市场期待其在传统计算领域持续获得市场份额,而过高期望限制了股价进一步上涨空间。投资者希望看到客户对AMD长期路线图(特别是MI400系列)表现出更明确的热情,目前这一证据尚不充分。

另一大悬念是MI308产品在中国的销售,暂时未被纳入业绩指引(但后续有被纳入之后会补涨),反映出许可审批过程的不确定性。AMD在沟通中表现出一定保守性,对中国的数十亿美元年收入机会的乐观程度低于预期。

MI400系列产品的市场接受度和性能表现将是未来评估AMD投资价值的关键指标。

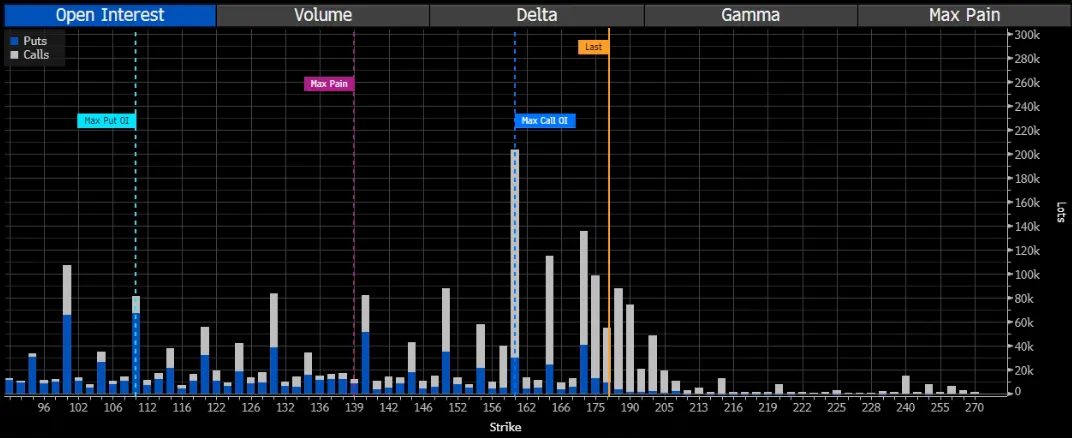

从期权市场来看,当前价位上的Call的订单并不是很多,9月的月期权未平仓Call被200大关压得很重,这也是NVDA财报后的重要交易日,而另一方面,NVDA在当前价位以及150左右位置上的Call未平仓数量仍然很多。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

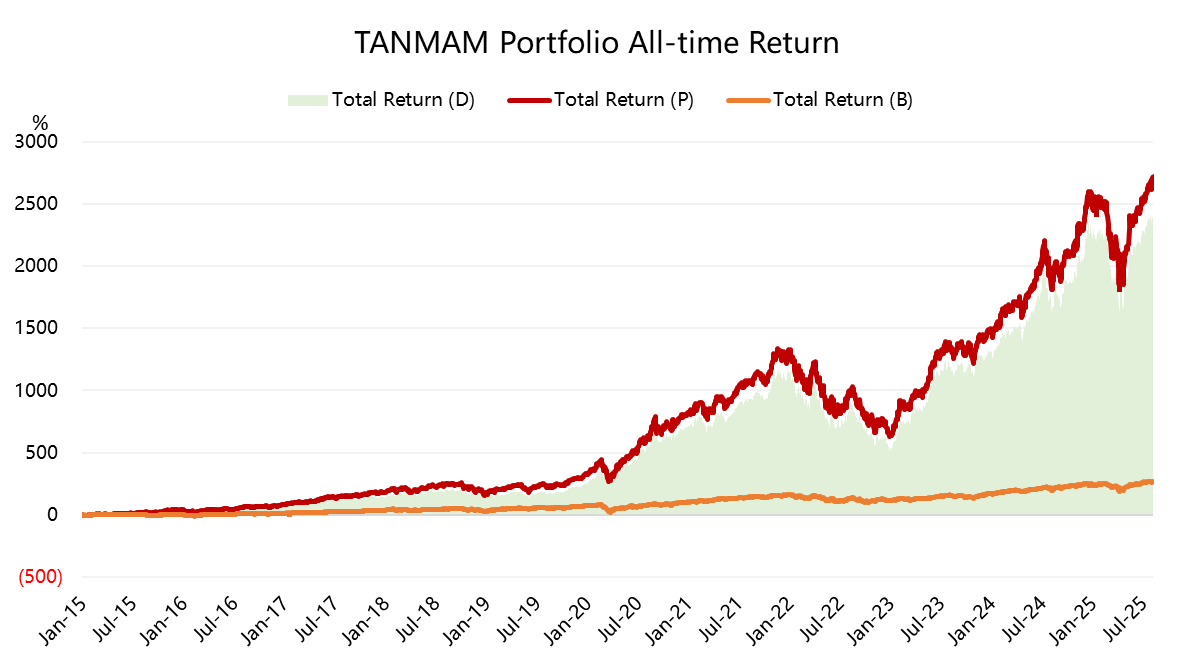

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500(.SPX)$ 的,总回报达到了2720.91%,同期 $标普500ETF(SPY)$ 回报268.84%,超额收益2452.07%,再次创下新高

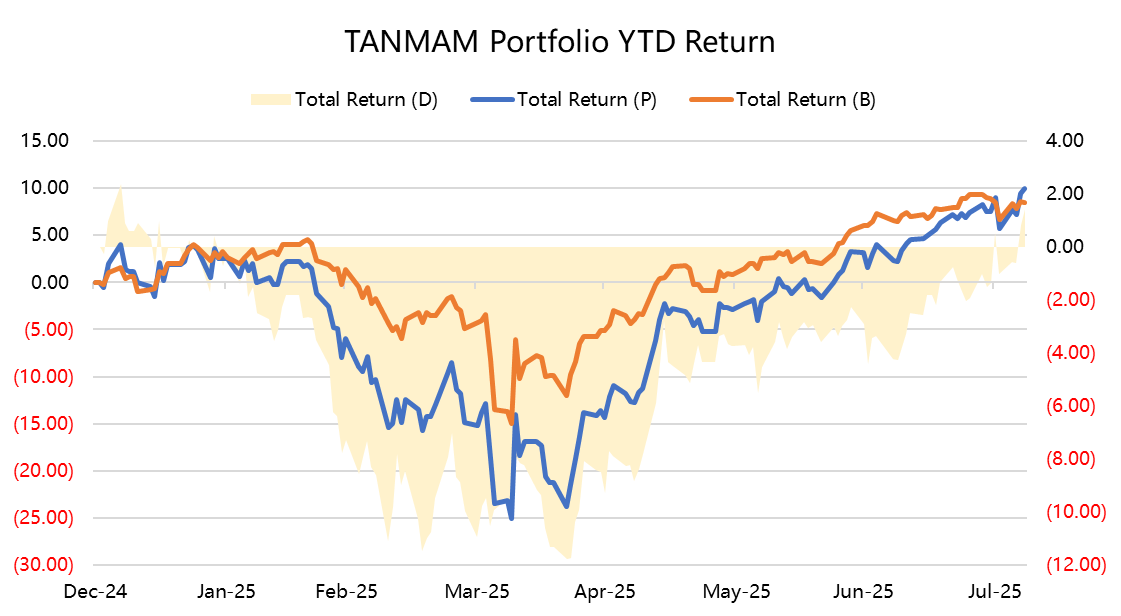

今年以来大科技股也完全实现正收益,回报为9.95%,超过SPY的8.52%;

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61