单日“吸金”2.68亿元,券商ETF(512000)规模逼近260亿元,机构:关注大型券商配置机遇

截至2025年8月13日 09:59,中证全指证券公司指数(399975)上涨0.03%,成分股国盛金控(002670)上涨4.17%,国联民生(601456)上涨2.22%,东吴证券(601555)上涨1.56%,广发证券(000776)上涨1.00%,中银证券(601696)上涨0.91%。券商ETF(512000)多空胶着。

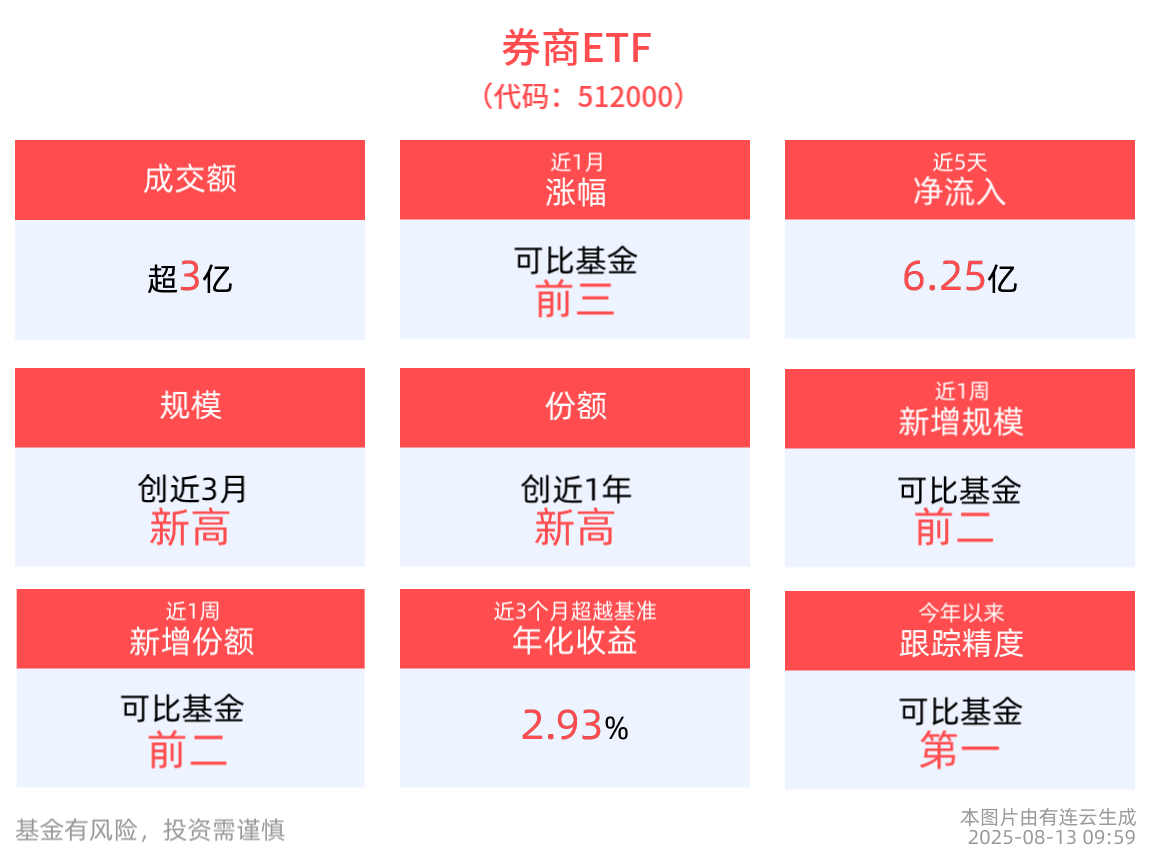

流动性方面,券商ETF盘中换手1.17%,成交3.07亿元。拉长时间看,截至8月12日,券商ETF近1月日均成交9.79亿元,居可比基金前2。

规模方面,券商ETF最新规模达259.26亿元,创近3月新高。份额方面,券商ETF最新份额达444.47亿份,创成立以来新高,位居可比基金第一。

资金流入方面,券商ETF最新资金净流入2.68亿元。拉长时间看,近5个交易日内有4日资金净流入,合计“吸金”6.25亿元。

截至8月12日,券商ETF近1年净值上涨51.35%。从收益能力看,截至2025年8月12日,券商ETF自成立以来,最高单月回报为38.02%,最长连涨月数为3个月,最长连涨涨幅为48.96%,上涨月份平均收益率为6.89%。

券商ETF紧密跟踪中证全指证券公司指数,为反映中证全指指数样本中不同行业公司证券的整体表现,为投资者提供分析工具,将中证全指指数样本按中证行业分类分为11个一级行业、35个二级行业、90余个三级行业及200余个四级行业,再以进入各一、二、三、四级行业的全部证券作为样本编制指数,形成中证全指行业指数。

数据显示,截至2025年7月31日,中证全指证券公司指数(399975)前十大权重股分别为东方财富(300059)、中信证券(600030)、国泰海通(601211)、华泰证券(601688)、招商证券(600999)、东方证券(600958)、广发证券(000776)、申万宏源(000166)、兴业证券(601377)、中金公司(601995),前十大权重股合计占比60.37%。

消息面上,在A股持续活跃之际,有“牛市旗手”之称的券商板块表现亮眼。6月23日以来,券商指数累计涨幅超15%。机构对券商的调研热情同步升温。方正证券指出,从变化趋势来看,虽然当前两融余额绝对规模处于历史高位,仅次于2015年高峰水平,但两融余额占流通市值及成交比重基本处于2016年以来历史中枢水平。两融规模持续提升,也反映了市场风险偏好有所提升。

东海证券研报观点认为,券商方面,资本市场新“国九条”顶层设计指引明确了培育一流投资银行的有效性和方向性,活跃资本市场的长逻辑不变,建议把握并购重组、财富管理转型、创新牌照展业和ROE提升在内的逻辑主线,个股建议关注资本实力雄厚且业务经营稳健的大型券商配置机遇。

有行情,买券商!公开资料显示,券商ETF(512000)及其联接基金(A类 006098;C类007531)被动跟踪中证全指证券公司指数,一键囊括49只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所等。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。中证全指证券公司指数2020~2024年年度涨跌幅分别为16.55%、-4.95%、-27.37%、3.04%、27.26%。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61