小盘股估值见顶?亏损拖累导致失真,中证2000指数成份股实际估值中位数仅37倍

A股盘中突破3700点,继续刷新近四年新高,前期持续强势的小盘股则集体回调。

回顾年内表现,小盘指数表现更优。截至8月13日收盘,中证2000指数年内涨幅高达28.8%,显著超越上证50、沪深300等大中盘宽基指数。

行情助推之下,全市场首只年内涨幅超50%的宽基ETF出现——中证2000增强ETF(159552)年内累涨50.42%,相对中证2000指数超额21.62%,绝对涨幅和相对超额均领跑全市场宽基ETF。

3700点一线,小盘股还有多少空间?短期快速上涨之下,如何应对可能的波动风险?

表面高估值:一场“失真”的盛宴?

单看表观数据,小微盘股持续上涨后的估值确实令人担忧。截至8月13日,中证2000指数整体市盈率(PE)高达146倍,市净率(PB)为2.75倍,均为该指数2023年发布以来的峰值。

然而,表象之下“另有玄机”——小市值公司亏损的巨大拖累是造成整体法估值“虚高”的关键因素。

根据方正证券统计,从中证2000指数最新样本看,过去四个季度净利润合计775亿,但亏损公司合计亏损达1211亿,若剔除亏损则中证2000指数整体市盈率仅为57倍。从估值中位数看,中证2000最新成分股市盈率中位数为37.7倍、市净率中位数3.0倍,位于2010年以来历史分位数61%和65%。

从相对估值来看,当前全部A股市值最小20%组合与市值最大20%组合市盈率中位数比值为1.17倍、市净率中位数比值为1.09倍,位于2010年以来历史分位数33%和59%,相对估值水平更低。

因此,总体看,股价持续上涨后小微盘估值水平有明显上升,但无论绝对估值水平还是相对估值水平,距离历史极值仍有不小距离。

基本面逻辑:小盘股受三重力量驱动

小微盘股估值呈现“表高实稳”的特征,然而,估值终究是市场预期的映射,驱动其上涨并支撑其持续性的核心动能,仍需回归基本面逻辑本身。

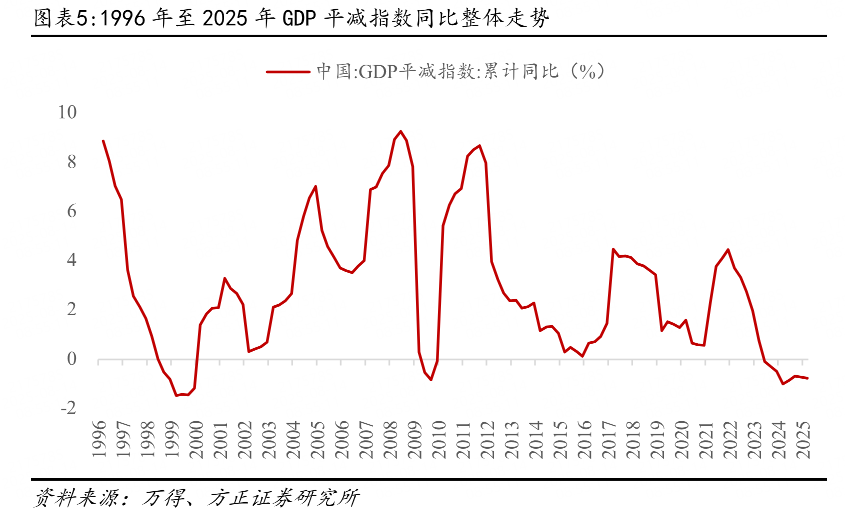

方正证券研究发现,在GDP平减指数负增长阶段,小微盘风格往往成为市场主角。2000年、2009年、2015年及2024年至今的行情均印证了这一特征。

其背后的基本面逻辑在于:

经济转型升级本质是一场“创新探索”的远征。当宏观经济面临增长动能切换、新旧产业更替时,未来增长点存在高度不确定性。资本市场中的小微盘行情,实质是资金对“创新试错”的集体投票——这些企业体量小、转型快,天然成为探索新技术的先锋队,其股价弹性承载着市场对经济新引擎的预期。

从目前市场环境来看,小盘股正受到多股力量的驱动。

宏观环境方面,国内政策组合拳与外部环境改善,共同推升A股风险偏好。

当前PPI同比持续负增长,预示全A非金融企业盈利仍处筑底阶段。宏观经济尚未找到明确增长主线背景下,企业大规模盈利复苏未至。此时布局小微盘的机会成本较低,市场资金更愿押注高弹性标的。

流动性方面,十年期国债收益率降至1.7%左右,为2002年以来最低,居民资产再配置需求激增,权益资产吸引力显著提升,增量资金优先涌入高成长性、高弹性的小盘股。

产业趋势方面,新质生产力+并购重组共同催化小盘股,高层会议明确推动国家资源向未来产业集中,小盘股中的专精特新企业成主要受益者。

估值未过热,基本面有锚,如何挖掘小盘股阿尔法?

小微盘股估值虽有抬升但尚未泡沫化,宏观基本面有支持,但同时中证2000指数短期涨幅较大的复杂背景下,投资者如何应对潜在波动风险并捕捉机遇?

从资金行为来看,这一轮行情出现了一个很有意思的现象——在中小盘成长风格持续领跑的背景下,资金从“标准答案”(普通宽基ETF),逐渐转向更为“小众”的增强型ETF。

所谓增强ETF,是通过量化模型在指数成份股中“优中选优”,以指数结构为基础追求超额阿尔法。

根据Wind数据,目前市场有44只增强型ETF,合计规模约81亿元。其中,中证2000增强ETF(159552)今年以来合计吸金超10亿元,成为年内规模增长最多的增强ETF。该ETF最新规模突破11亿元,首次取代传统的核心宽基ETF,登顶成为深交所规模最大的中证2000指数产品。

机构认为,相关品种规模快速增长,一方面是小市值风格指数底层波动率高,量化模型通过因子选择的有效性更强;另一方面,也反映了敏锐资金对投资工具选择的重大转向。

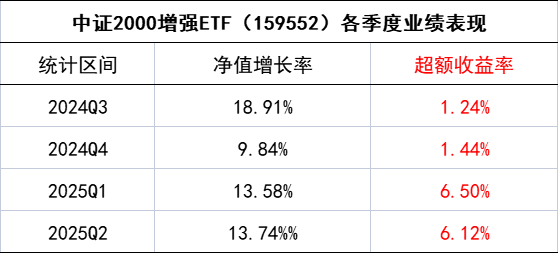

回顾历史表现,稳定的超额收益或许是吸引资金的核心磁石。数据显示,中证2000增强ETF(159552)自2024年6月29日成立以来,每个季度均能创造正超额收益,今年前两个季度超额均超过6%。

来源:基金定期报告,截至2025.6.30。

业内人士指出,对于增强ETF来说,超额稳定而持续,意味着并非依赖风格博弈或押注行业、在某阶段“突击”产生,这正是资金在当前环境下所看重的“确定性”。但同时也提示投资者,中小盘短期积累涨幅较大,基础指数的波动风险客观存在,需警惕短期波动风险。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。投资者可通过基金管理人或代销机构提供的移动客户端、官网等渠道查询其基金交易、保有情况和持仓收益等信息。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61