XPeng: Record High Gross Margin, Can It Soar Like a 'Great Peng'?

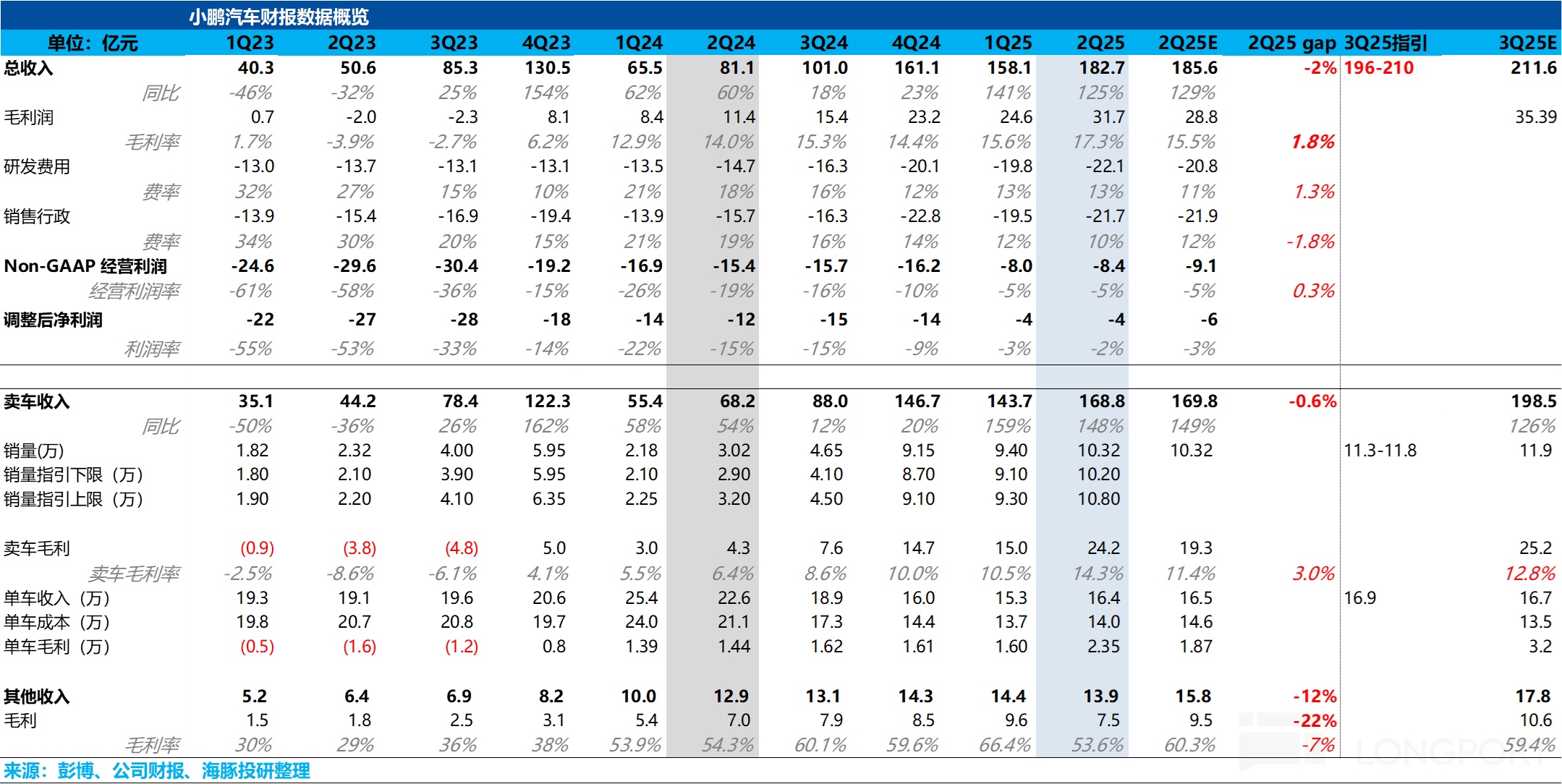

$小鹏汽车(XPEV.US) 于北京时间 2025 年 8 月 19 日港股盘后、美股盘前发布了 2025 年二季度财报。小鹏二季度财报表现不错,毛利率也创了历史新高:

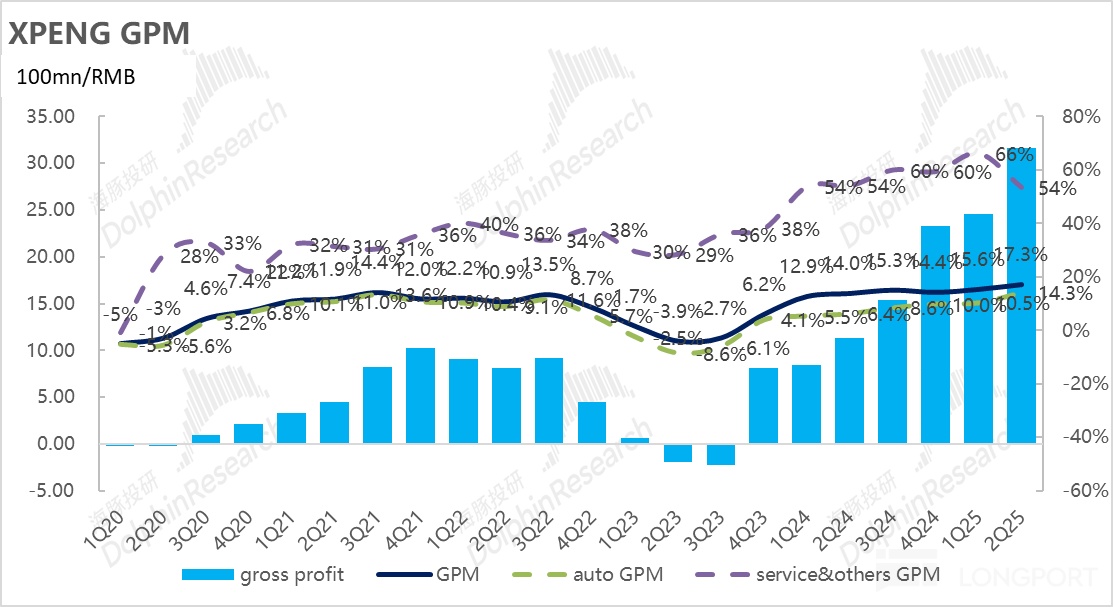

1)卖车毛利率创了历史新高:本季度卖车毛利率环比上行 4 个百分点至 14.3%,大幅高于市场预期 11.4%,而本季度卖车毛利率环比大幅上行的主要原因在于卖车单价因为车型结构的上行,带来的卖车单价的环比提高,以及小鹏从去年四季度持续被印证的供应链持续降本能力,叠加规模效应的释放。

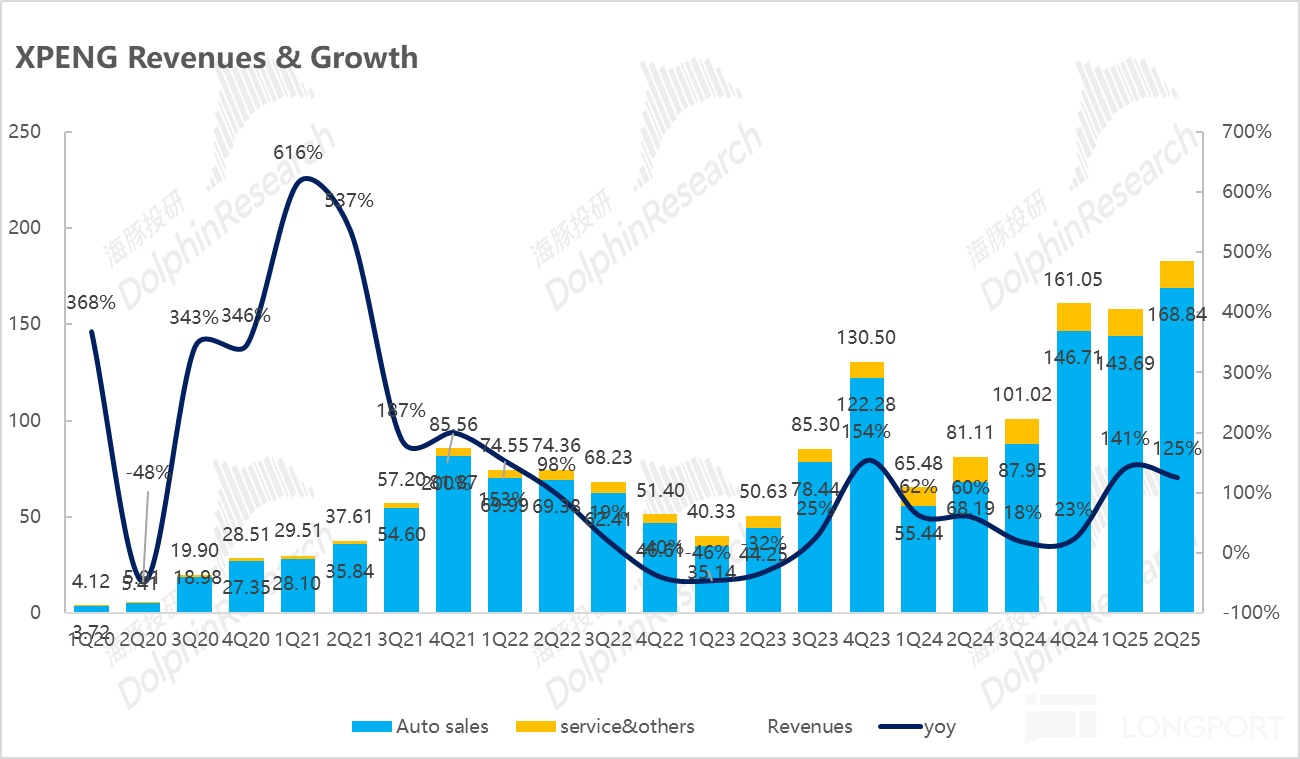

2)收入略低于预期,主要由于其他收入本季度环比下滑:本季度小鹏总收入 183 亿元,略低于市场预期 186 亿元,主要由于其他收入中本季度授权收入确认的减少,拉低了其他收入的收入和毛利率,但卖车收入方面基本和预期持平。

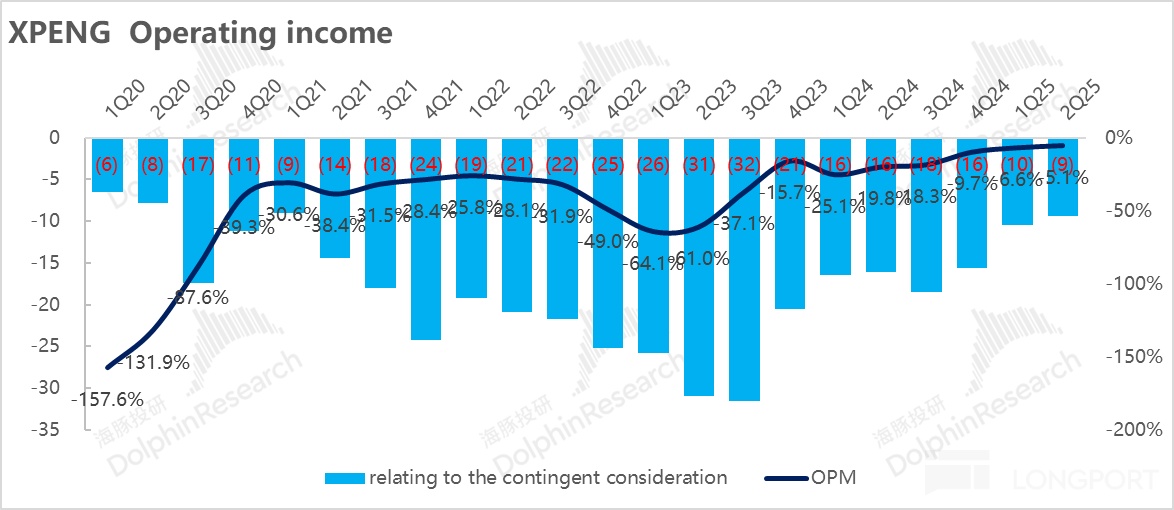

3)本季度经调整经营亏损略高于预期,仍然主要由毛利率端超预期:本季度 Non-GAAP 下经营亏损-8.4 亿,好于市场预期的-9.1 亿的亏损,虽然三费端研发费用投入高于预期,但被毛利率的超预期所抵消。

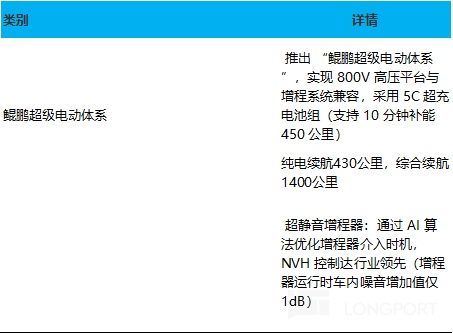

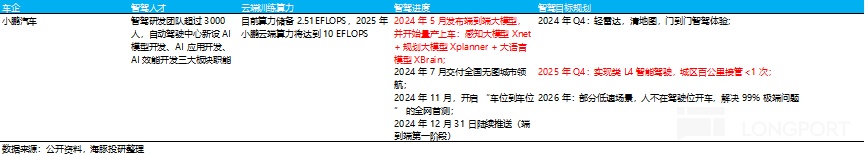

而三费端,智能化上小鹏还在加大投入,小鹏还有自研 “图灵” AI 芯片已经实现了量产上车,而下半年还有鲲鹏体系的增程车型上市,但小鹏仍然能让研发费用还控制在相比其他新势力低位水平,可以看出小鹏的研发效率仍然很高。

海豚投研观点:

整体来看,单从二季度业绩本身而言,小鹏交出了一份还不错的答卷。总体收入端 183 亿,略低于市场预期的 186 亿,主要由于服务及其他收入本季度的环比下行,由技术研发服务费收入本季度的确认下滑所致。

而在关键的卖车表现上,本季度卖车单价和市场预期持平,但卖车毛利率大幅高于市场预期,环比上行 4 个百分点至 14.3%,高于市场预期 11.4%。

本季度卖车毛利率高于预期的主要原因在于:

① 本季度车型结构中高价车型(如改款 G6/G9/X9)占比环比提升 17 个百分点,低价的 Mona M03 占比环比下滑 12 个百分点。

② 本季度销量的环比提升,规模效应的释放带来的单车摊折成本的下滑。

③ 小鹏的供应链持续降本:从去年四季度开始,小鹏的供应链降本能力快速改善,本季度继续体现出了小鹏的强降本能力,带动的卖车毛利率端的环比上行,为小鹏后续可以持续打造出高性价比产品奠定基础。

但在对于三季度的预期上,小鹏的收入和销量指引都低于市场预期,三季度销量指引 11.3-11.8 万台,隐含 8/9 月平均交付 3.8-4 万台,由于小鹏的新 P7 预计在 8 月内上市,这样低于预期的销量指引可能会引发市场对于小鹏新 P7 销量的担心。

而目前市场对于小鹏 2025 年销量的预期在 45 万辆,对应的 2025 年 P/S 倍数在 1.6-1.7 倍,估值处于相对合理水平,而新 P7 的定价和四季度的两款增程 G9 和 X9 MPV 是目前最主要的预期差,目前市场对新 P7 和增程的销量车型预期都并不高。

① 新 P7 的定价将是决定销量的关键因素:

当前市场主要的博弈点是在新 P7 能否爆销,而 P7 的定价是最为关键的影响因素,市场预期新 P7 由于是优先侧重高端定价和品牌建设而非销量的车型,市场预计定价约 25-30 万元,所以对这款车型的销量预计不高,而如果这款车型定价超预期带来的爆销,将是股价的上行催化剂。

② 小鹏增程潜力可能被低估:

如果 G9 和 X9 MPV 增程能爆销,小鹏将会开启 “一车双能” 模式,股价仍具备不错的上行空间。

以下为正文:

一. 小鹏卖车毛利率表现非常不错,主要由于车型结构上行和强降本能力

由于小鹏二季度的销量已经公布,本次财报出来,投资者更关心的是仍然是汽车业务收入和毛利率情况。二季度汽车毛利率表现非常不错,环比上行 4 个百分点至 14.3%,大超市场预期 11.4%,也创造了历史新高!

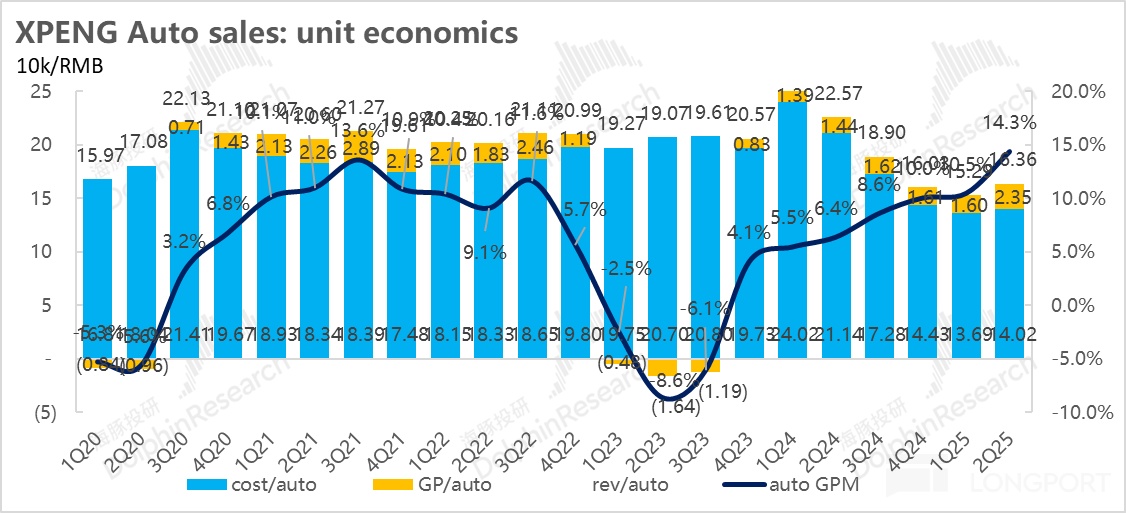

从单车经济具体来看:

a) 单车均价:卖车单价由于销售结构上行也在环比上行

本季度卖车单价 16.4 万元,环比上季度 15.3 万元上行 1.1 万元,主要由于车型结构上行:

① 车型结构的上行:

本季度车型结构中高价车型(如改款 G6/G9/X9)占比环比提升 17 个百分点,低价的 Mona M03 占比环比下滑 12 个百分点。

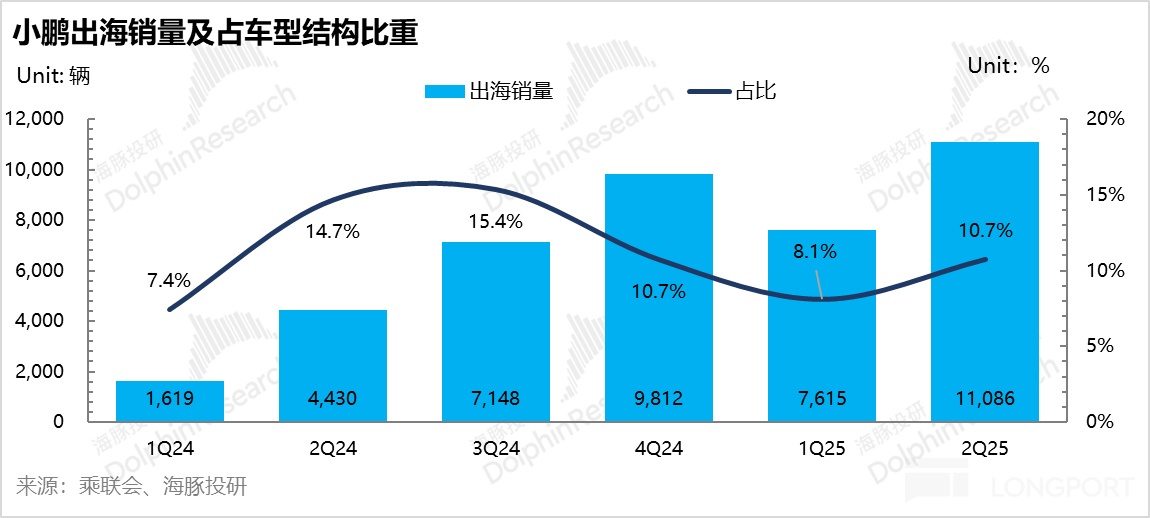

② 出海占比的环比提升:

二季度小鹏出海销量 1.1 万辆,在车型结构中占比环比提升 2.6 个百分点至 10.7%,也一定程度拉高了整体的卖车单价。

b) 单车成本:规模效应 + 公司强降本能力带动单车成本控制合理

二季度,小鹏单车成本 14 万元,成本端的强控制能力主要由于:

① 单车摊折成本释放:本季度销量环比上行 10% 至 10.3 万辆,规模效应有所释放,单车固定的摊折成本有所下滑

② 小鹏的供应链持续降本:从去年四季度开始,小鹏的供应链降本能力快速改善,本季度继续体现出了小鹏的强降本能力,带动的卖车毛利率端的环比上行,为小鹏后续可以持续打造出高性价比产品奠定基础。

c) 单车毛利:环比上行 0.8 万元至 2.4 万元

二季度,小鹏单车毛利环比上行 0.8 万元至 2.4 万元,也创了历史新高!卖车毛利率也因车型结构的环比上行 + 小鹏供应链的持续的强降本能力,从一季度 10.5% 环比提升至二季度 14.3%。

二. 三季度销量和收入指引略低于预期

a) 三季度汽车销量目标:11.3-11.8 万辆,略低于市场预期 11.9 万辆

三季度销量指引 11.3-11.8 万辆,隐含 8/9 月平均月销 3.8-4.1 万辆,但略低于市场预期 11.9 万辆。目前由于三季度有小鹏的新 P7 上市(预计 8 月份上市),所以市场主要的博弈点是在新 P7 能否爆销,而 P7 的定价是最为关键的影响因素。

b) 收入指引隐含的单价预期还在环比上行

三季度收入指引 196-210 亿元,隐含卖车单价大概 16.9 万元左右,环比回升 0.5 万元,呈现边际继续改善的趋势,预计由于新 P7+G7 两款定价更高的车型占比环比提升所带动。

而展望下半年来看,小鹏 8 月份还有新款 P7 上市,以及四季度还有 G9/X9 鲲鹏系列陆续发布和上市,预计会推动单价和毛利率上行,海豚君预计小鹏四季度盈亏平衡保持不变。

三. 整体毛利率超预期,主要因为汽车收入毛利率创新高!

二季度小鹏实现总收入 183 亿,略低于市场预期 186 亿,主要因为服务和其他业务收入的环比下滑,但汽车业务仍然实现了超预期的表现。

a) 汽车销售业务:汽车毛利率创新高

本季度由于车型结构的上行,带来的卖车单价的环比上行,以及规模效应的释放下,汽车毛利率环比提升了 4 个百分点至 14.3%,也创了历史新高!

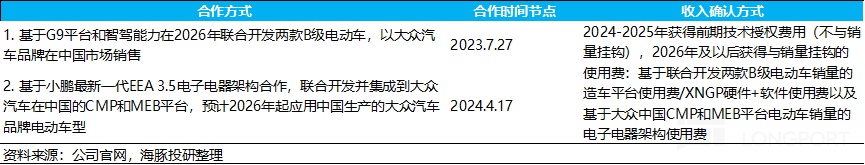

b) 服务和其他业务:技术研发服务收入下滑,导致毛利率下滑

本季度服务和其他业务 13.9 亿,略低于市场预期 15.8 亿,主要由于本季度确认的技术研发服务收入的下滑,而这块业务基本是纯毛利业务,最后服务和其他业务毛利率环比从上季度 66% 环比下滑到本季度 54%。

四、三费控制相对合理,研发费用仍在为智能化加大投入

小鹏汽车定位以智能化作为核心竞争力,注定需要在智能化方面不断的加大研发以力度形成并夯实优势。

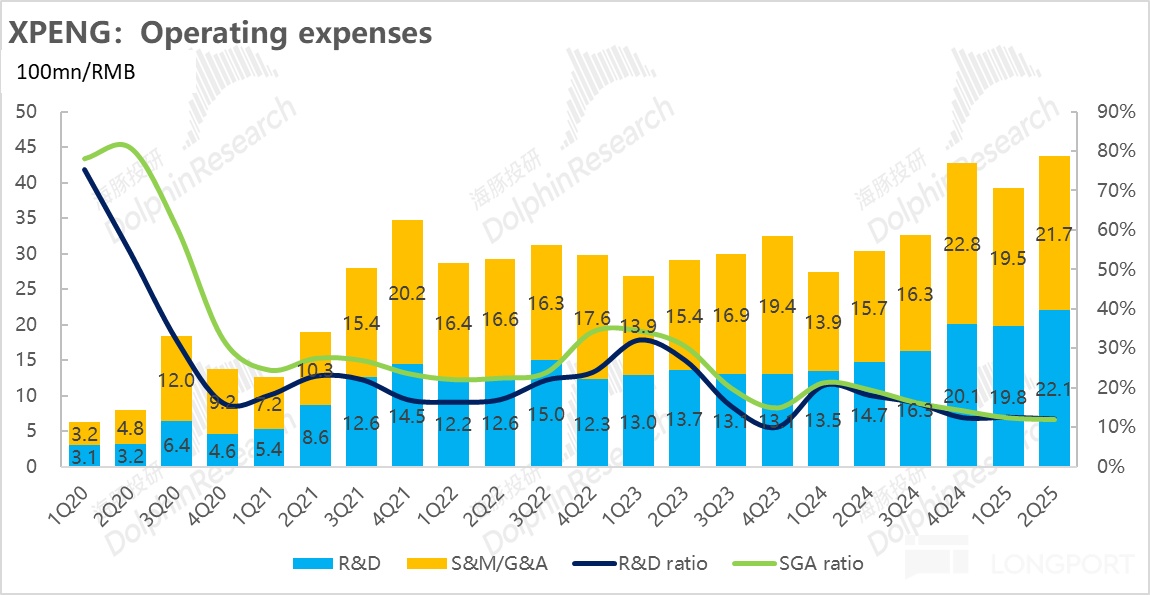

1)研发费用 22 亿,略高于市场预期 20.8 亿

从这个季度的情况来看,小鹏的研发费用达到 22 亿,略高于市场预期 20.8 亿。

但由于智能化需要持续投入,尤其小鹏以智能化作为核心竞争力,纯视觉方案对算法的要求会更高,但端到端进度上仍然处于第一梯队的领先水平,目前也是唯一把城市 NOA 算法下放到 13 万车型的玩家(Mona M03 Max)。

而在智驾规划上,小鹏规划是下半年量产 L3 级,以及 2026 年量产 L4 级自动驾驶的规划,所以下半年智驾预计还会继续再升级。

同时小鹏自研 “图灵” AI 芯片已经实现了量产上车,而下半年还有鲲鹏体系的增程车型上市,但小鹏仍然能让研发费用还控制在相比其他新势力低位水平,可以看出小鹏的研发效率仍然很高;

2)销管费用 21.7 亿,基本符合预期

销售和行政费用这个季度达到 21.7 亿,环比上行了 2.2 亿,基本和市场预期持平,主要因为本季度有新车型 G7 的上市,以及销量上升需要向特许经营店支付的佣金增加所致。

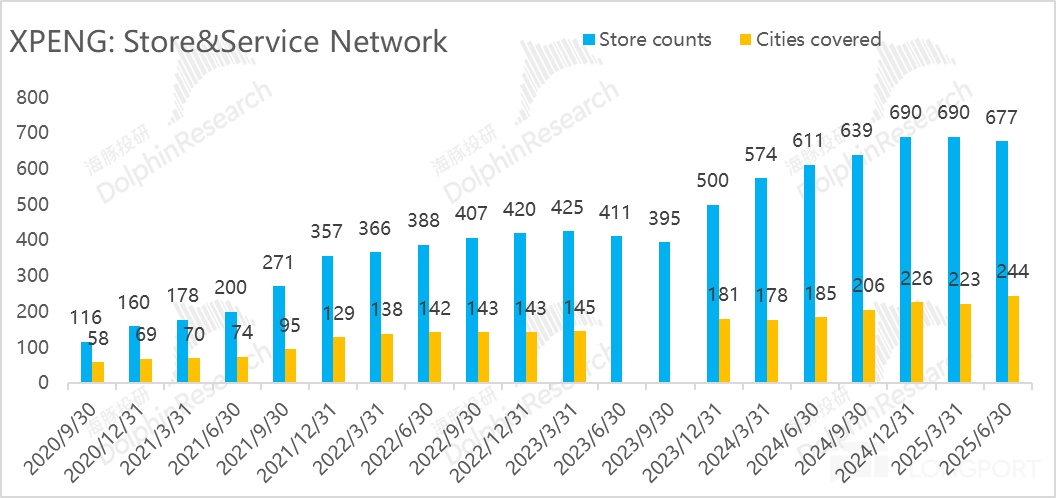

小鹏这个季度小鹏门店数环比上季度 690 家还减少了 13 家至 677 家,但覆盖城市数净增了 21 家至 244 家,可以看到小鹏还在做渠道变革。

而本季度 Non-GAAP 下经营亏损-8 亿,好于市场预期的-9 亿的亏损,主要由于毛利端超预期带来的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61