营收狂飙625%!但Nebius的高增长已定价?

Nebius发布财报,数据非常亮眼。但有外国分析师认为,但随着资本支出高企和ARR向实际收入的转化率下降,风险正不断攀升。从远期来看估值也已较为充分。

作者:Danil Sereda

乍看之下,很难对Nebius第二季度财报数据持看空态度:其销售额同比激增625%(环比增长106%),净利润端也有明显改善——核心AI基础设施业务的EBITDA提前实现盈利,超出了管理层此前的预期。

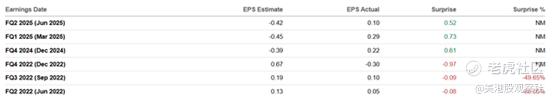

投资与终止经营业务带来的一次性收益推高了每股收益(EPS),这也是Seeking Alpha平台上显示其EPS大幅超预期的原因:

考虑到公司的业务周期,年度经常性收入(ARR)仍是核心监控指标。该指标从3月的2.49亿美元增长至6月底的约4.3亿美元,这使得管理层将全年ARR指引上调至9-11亿美元(此前区间为7.5-10亿美元)。新指引的中点较此前提升了8.57%,这一增幅相当可观。

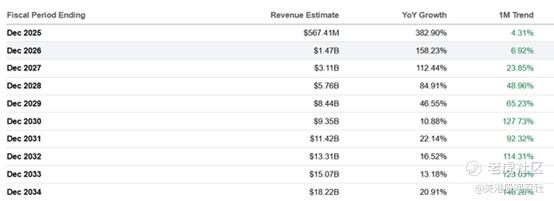

与此同时,其核心业务及集团整体的收入指引维持不变,分别为4-6亿美元和4.5-6.3亿美元。管理层在第二季度电话会议中提到,英伟达新款Blackwell GPU的部署主要集中在第四季度,因此当前ARR向销售额的转化率略低。也就是说,公司虽在持续签订新合同以推高ARR,但新产能要到2026财年才能完全释放。尽管如此,分析师已迅速上调了未来几年的预期,预计2025财年和2026财年营收同比增长率分别为382.9%和158.23%:

注:刻意未纳入3-6个月内的营收预期变化,因为几个月前市场共识针对的是Yandex而非Nebius,与本次讨论无关。

Nebius计划在2025财年末实现220兆瓦的连接电力,并在2026财年末达到1吉瓦。这一计划包括在美国建设/运营大型新建站点,以及在芬兰、英国和以色列大幅增加产能。超大规模企业和前沿AI实验室的需求似乎足以支撑这些投入,但仅2025年的资本支出就高达20亿美元。在英伟达市值突破4万亿美元(其他巨头也在跟进)的当下,这一数字或许看似不高,但结合Nebius的规模来看,已是一笔巨额投入。尽管Nebius正积极吸纳Shopify、Cloudflare和Prosus等企业巨头作为客户,证明其终端市场远不止AI初创公司或超大型科技企业,但市场可能已充分消化了管理层设定的中期销售目标。

市场预计2025财年销售额为5.6741亿美元,这意味着Nebius需在2025年下半年实现约4.1141亿美元的销售额才能达标。从近期的ARR转化率来看,这一目标或许难以实现。

Nebius近期被纳入知名的Wedbush IVES AI 30 指数,这可能为反弹添柴加火,但也可能在本已较高的远期估值基础上再添一层溢价。Nebius当前的2026财年市销率为11.6倍,若当前营收共识准确,其股价后续上涨空间将远小于前1-2个季度。

当然,到2026年底市销率可能达到15倍,若营收共识依旧准确,Nebius集团的市值将在未来12-18个月达到约220.5亿美元,潜在涨幅为50%。

但随着资本支出高企和ARR向实际收入的转化率下降,风险正不断攀升。因此,市场可能会给新投资者更好的逢低买入机会。

总结

Nebius依旧值得看好。但目前不宜增持,因为该股持仓已略显拥挤,即便从远期来看估值也已较为充分。其第二季度财报表现与管理层的执行力都值得赞许。首席执行官Arkady Volozh是一位杰出的企业家,他在Yandex已证明了自己的能力,如今在Nebius集团也持续表现出色。

$NEBIUS(NBIS)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61