名创优品:大店来救场,IP 零售又 “回血” 了?

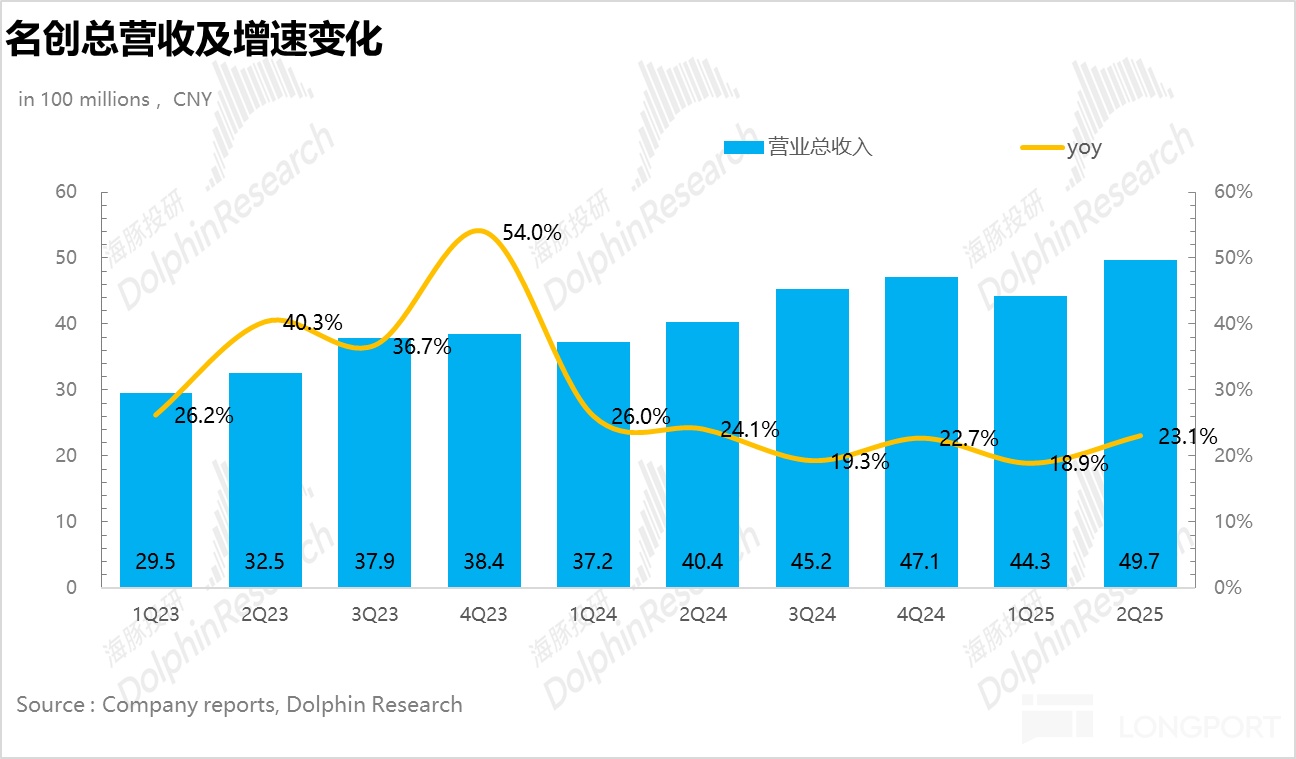

$名创优品(MNSO.US) $名创优品(09896.HK) 北京时间 8 月 21 日下午,名创优品(9896.HK)(MNSO.N)发布了 2025 年 Q2 业绩,通过关闭低效小店、小店改大店,二季度名创集团层面同店营收终于转为了正增长。另外,相较于上个季度飙升的销售费用,这个季度销售费用的投放环比也有所收敛,整体业绩超出市场预期。

具体要点如下:

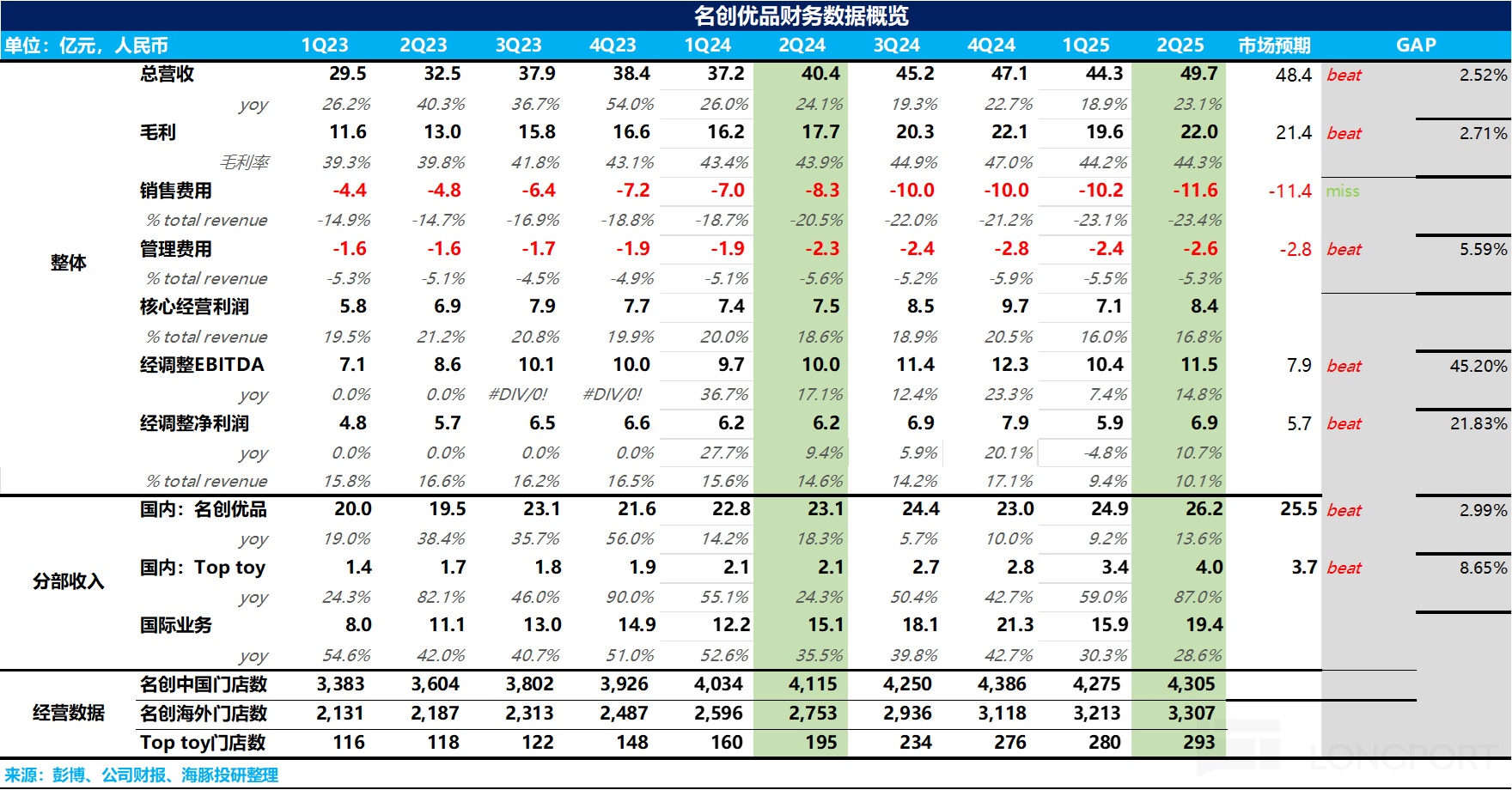

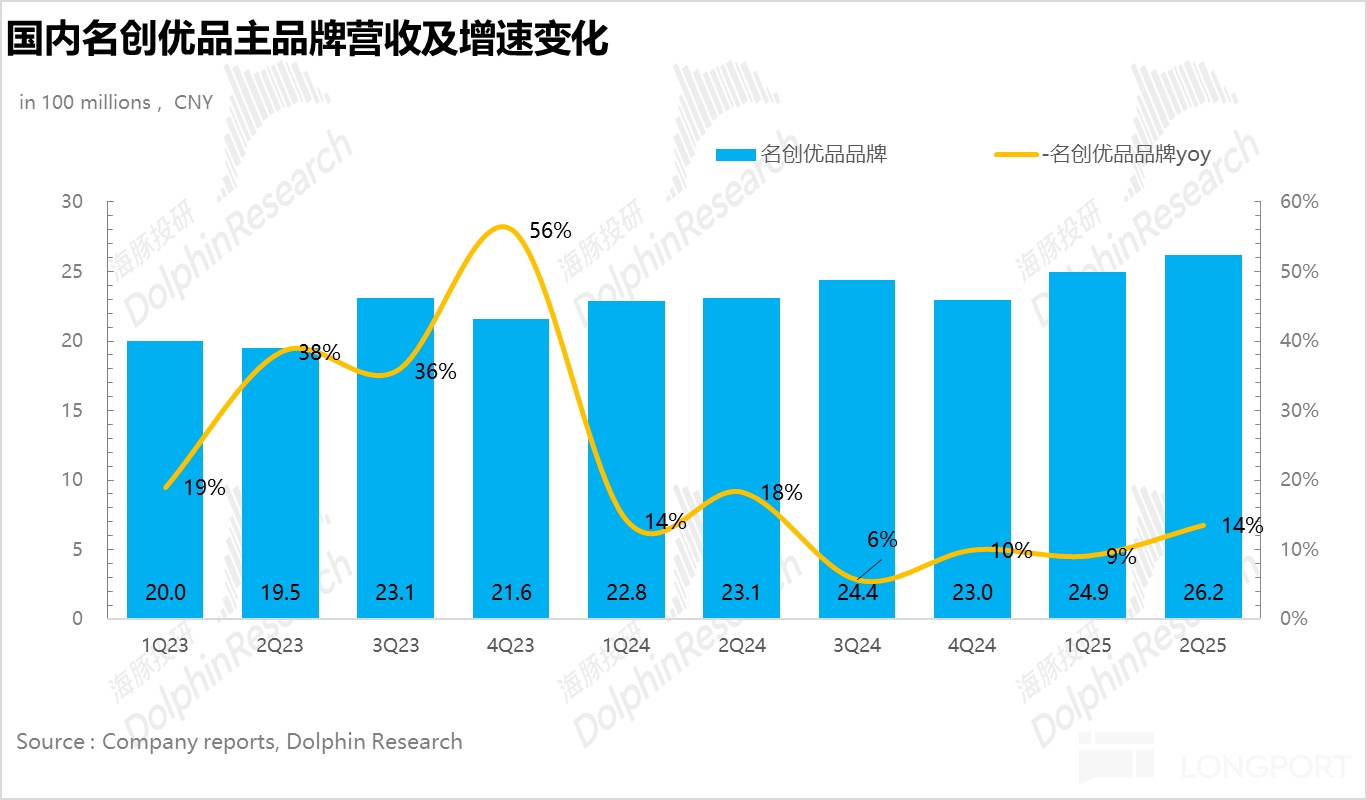

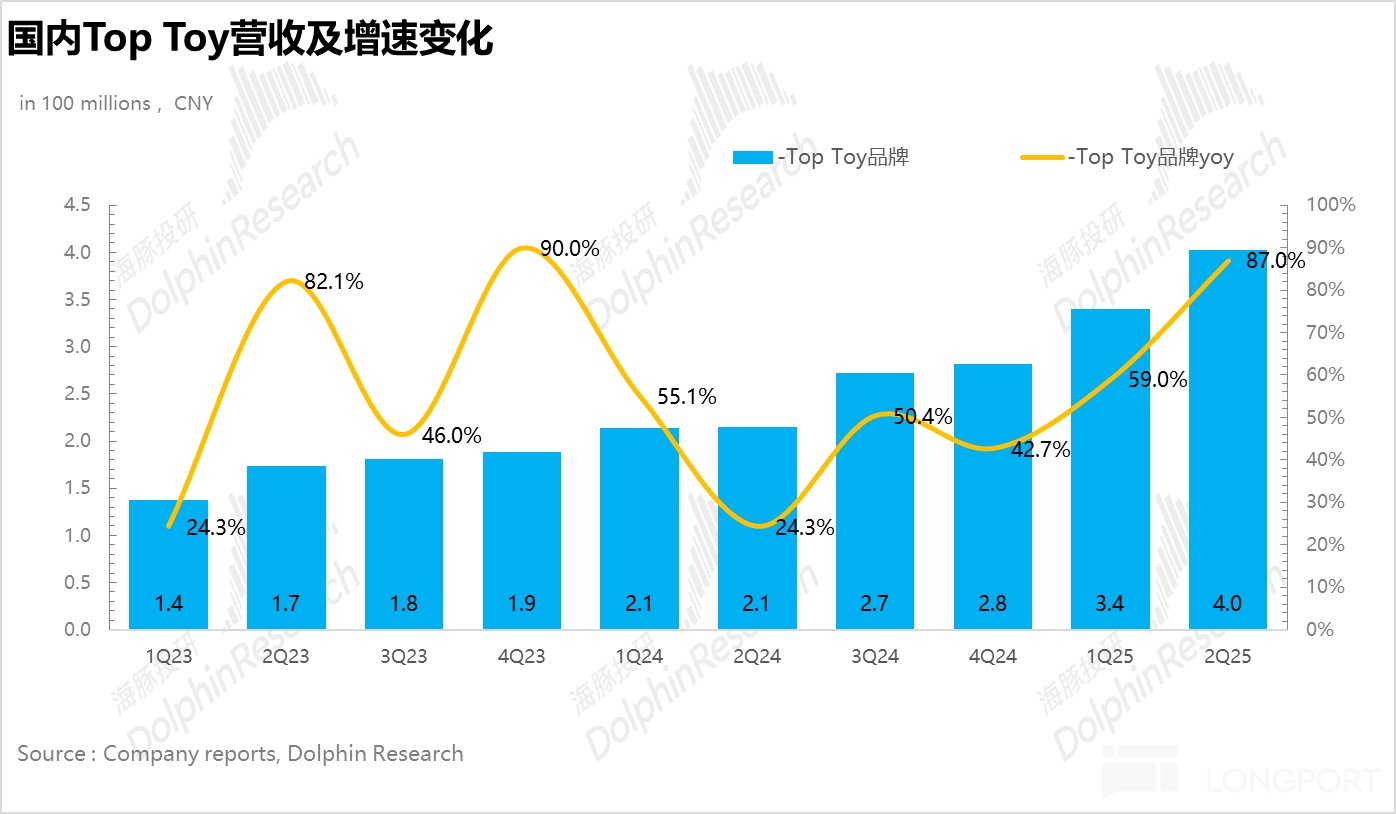

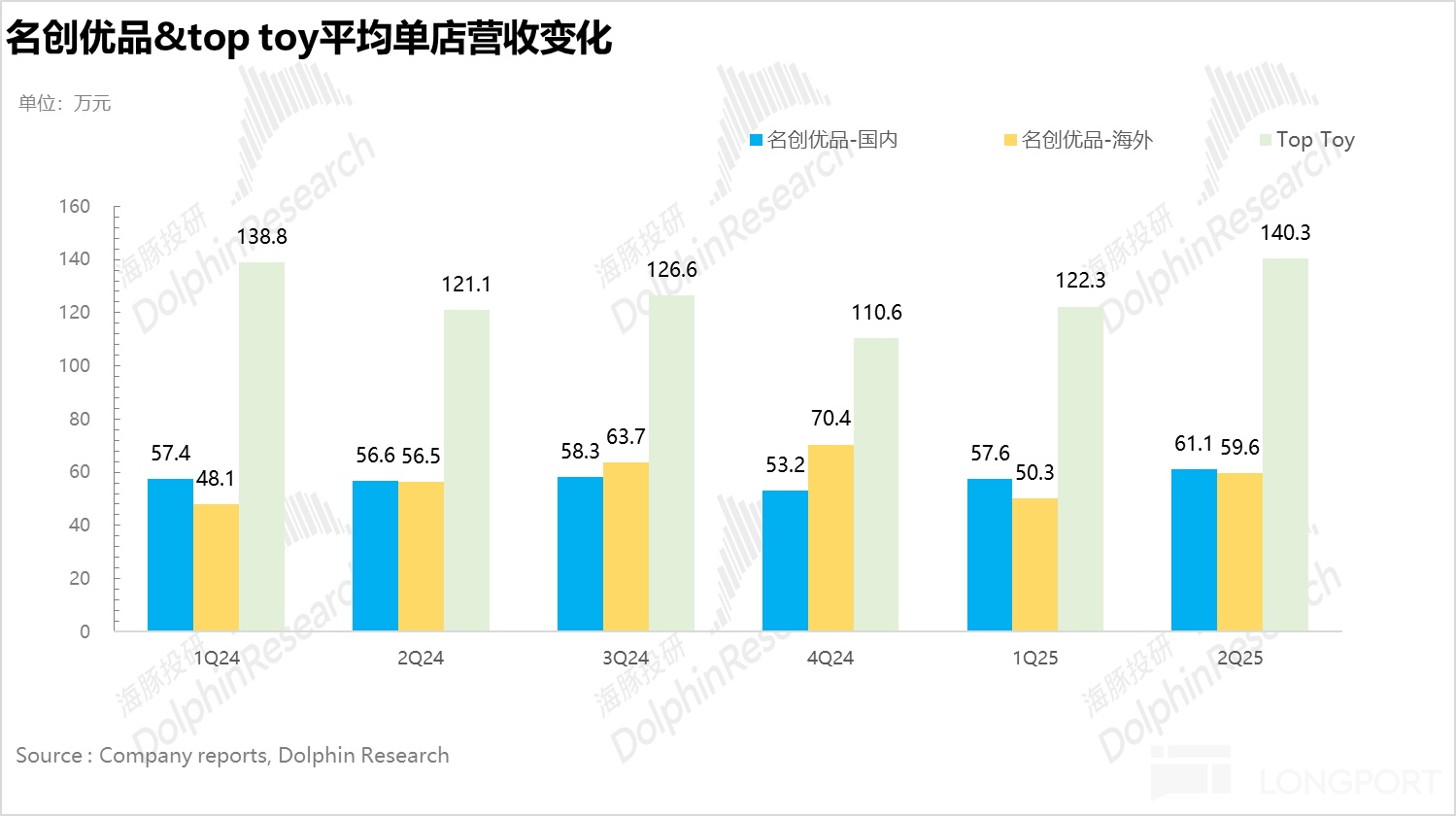

1、营收超出指引上限:25Q2 名创集团层面实现总营收 49.7 亿元,同比增长 23%,超过了公司此前 18%-21% 的指引上限。拆分来看,受益于 “小店改大店” 带来同店销售的改善,国内名创实现营收 28.4 亿元,同比增长 13.6%,环比稍有提速。比较亮眼的是 Top Toy 在低基数下通过快速开店实现了爆发增长,实现营收 4 亿元,同比增长 87%。

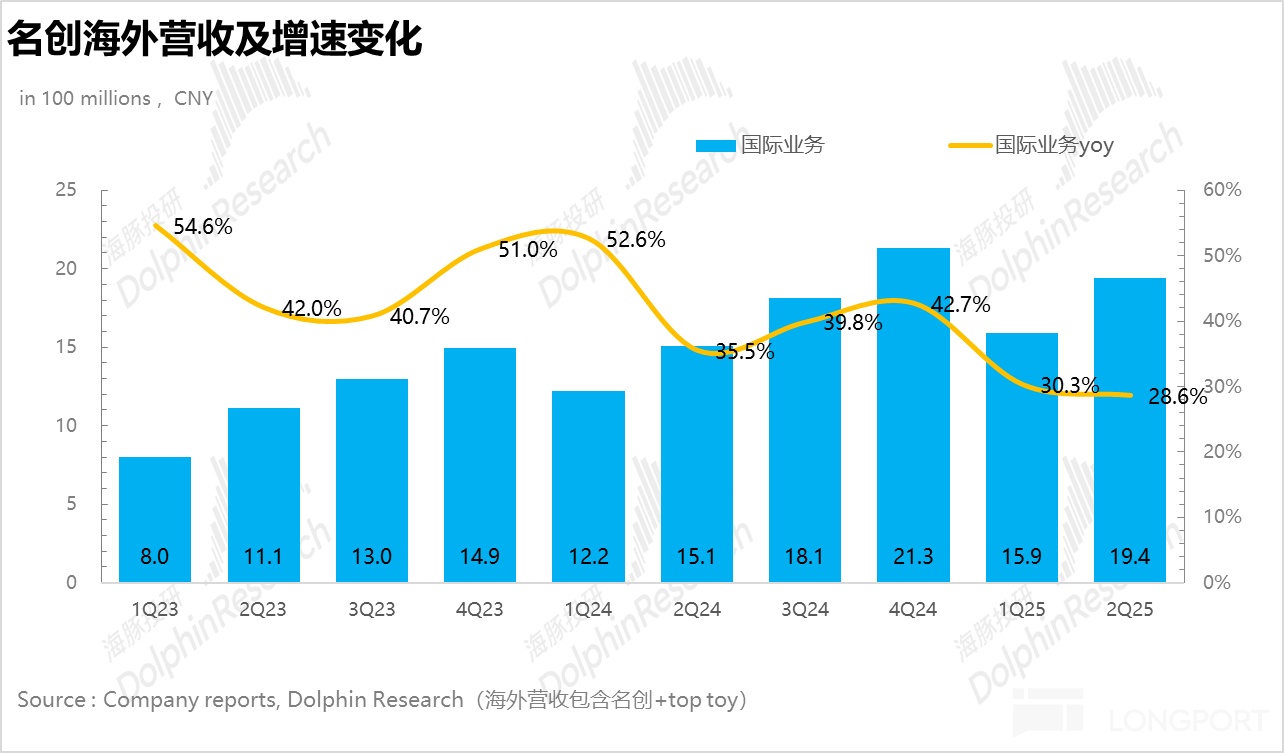

而海外业务由于仍在转型中,实现营收 19.4 亿元,同比增长 28.6%,增速环比回落。

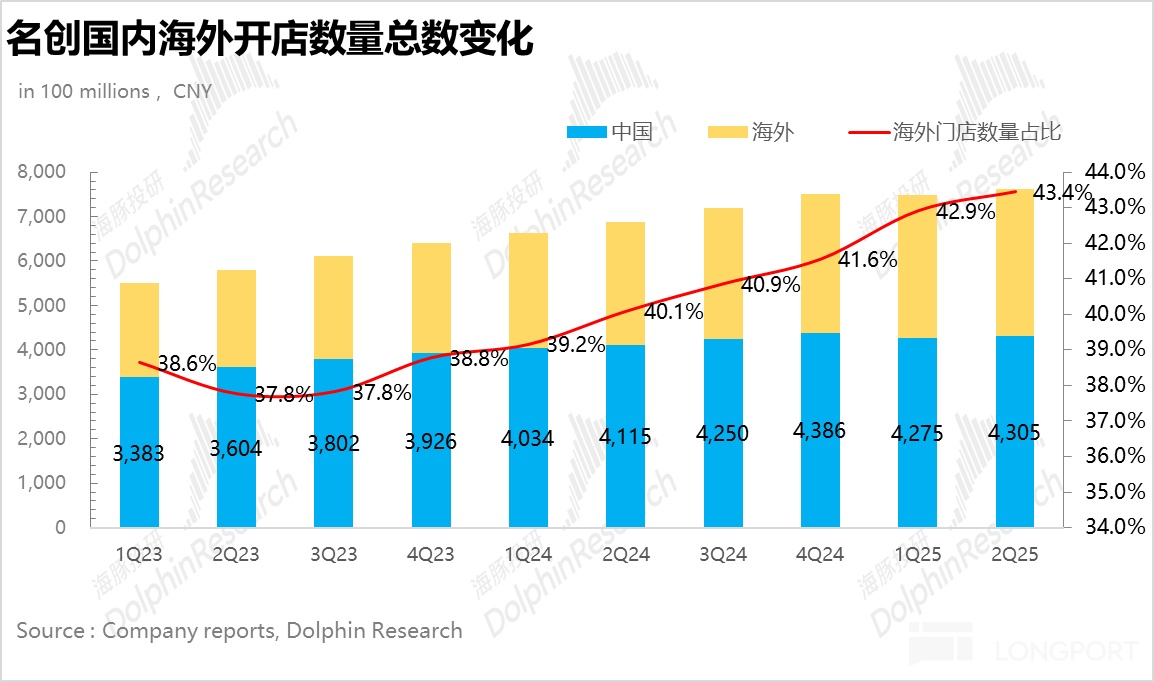

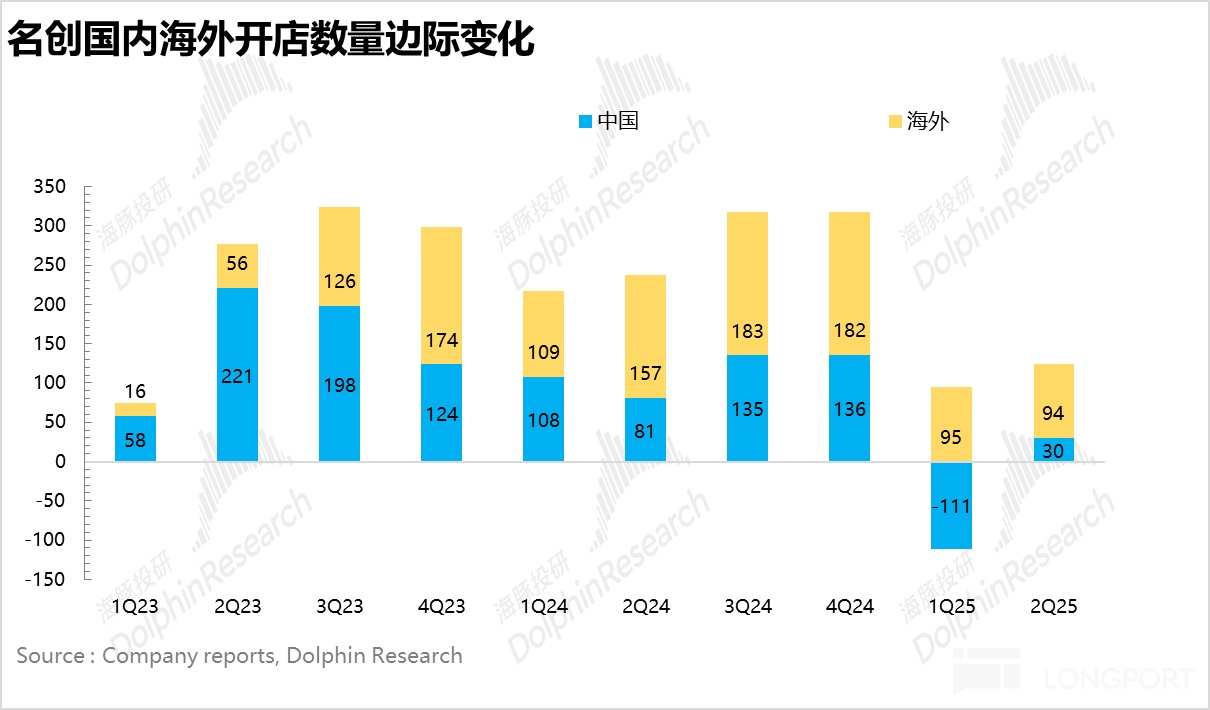

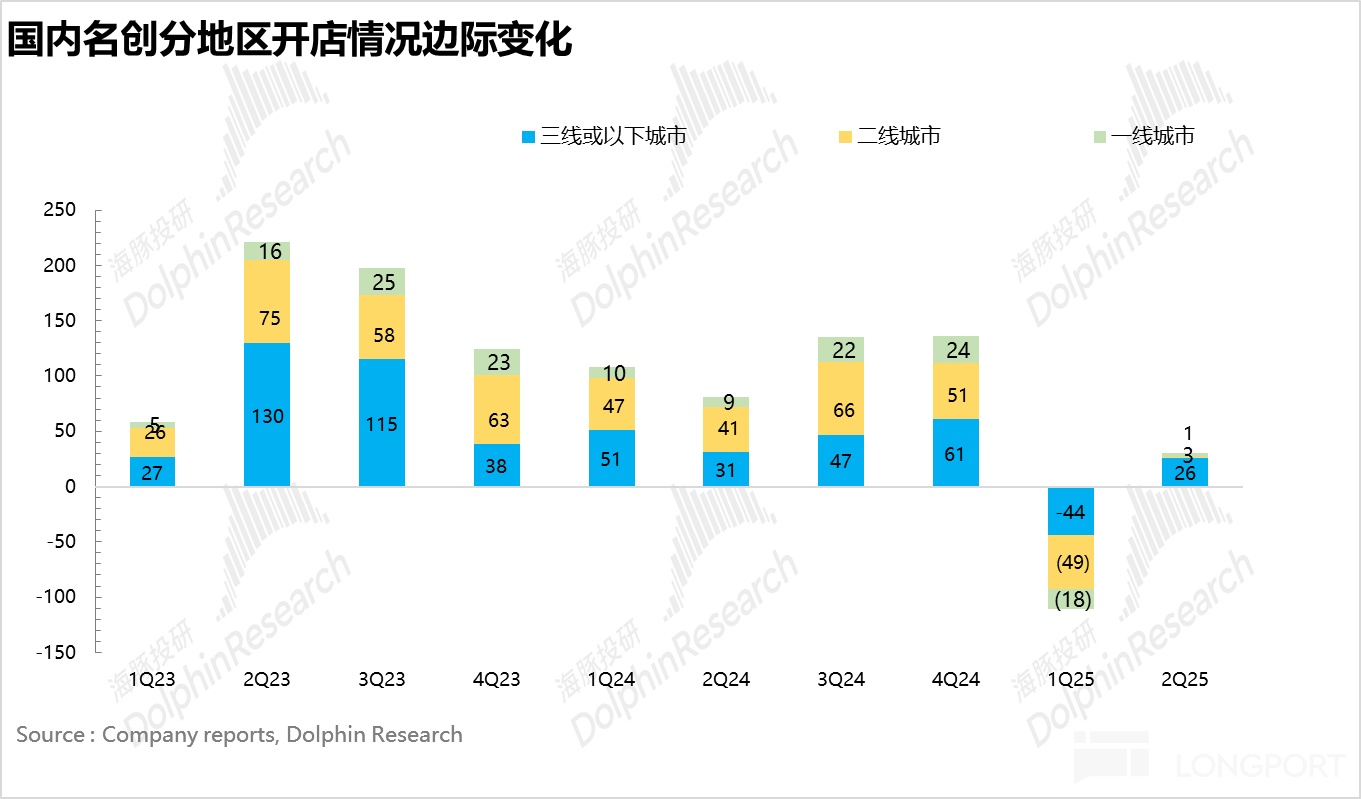

2、开店重回正增长。从开店数量上看,在一季度关停了大量低线城市的低店效的门店后,二季度门店数量重新恢复增长,截至二季度末,名创新增了 30 家门店,增长的门店基本都集中在三线及以下的下沉市场。而一线城市则主要以优化门店位置,小店改大店帮助加盟商改善单店效益为主。

海外地区 25Q2 净新增 94 家门店,整体节奏也有所放缓,直营门店比例进一步提升至 17.5%。开店布局上,在美国名创开始从过去分散式布局转向聚焦人口密集区域(加州、佛罗里达、纽约等地区)进行集群式开店,通过优化物流路线强化规模效应,提高物流效率。

3、国内同店营收转正。从衡量单店效益的核心指标——同店营收增长上看,国内同店营收转正。结合电话会内容,海豚君推测名创在贯彻 “大店 +IP 产品升级(独家首发迪士尼史迪奇)“下,客单价明显提升。

海外地区在去年同期高基数下,虽然同店营收仍然是低个位数下滑,但从 4 月份开始名创的重点发力地区——美国、墨西哥等市场同店环比转正并在五一期间加速。重点关注下半年随着海外市场进入消费旺季,海外的同店能否转正。

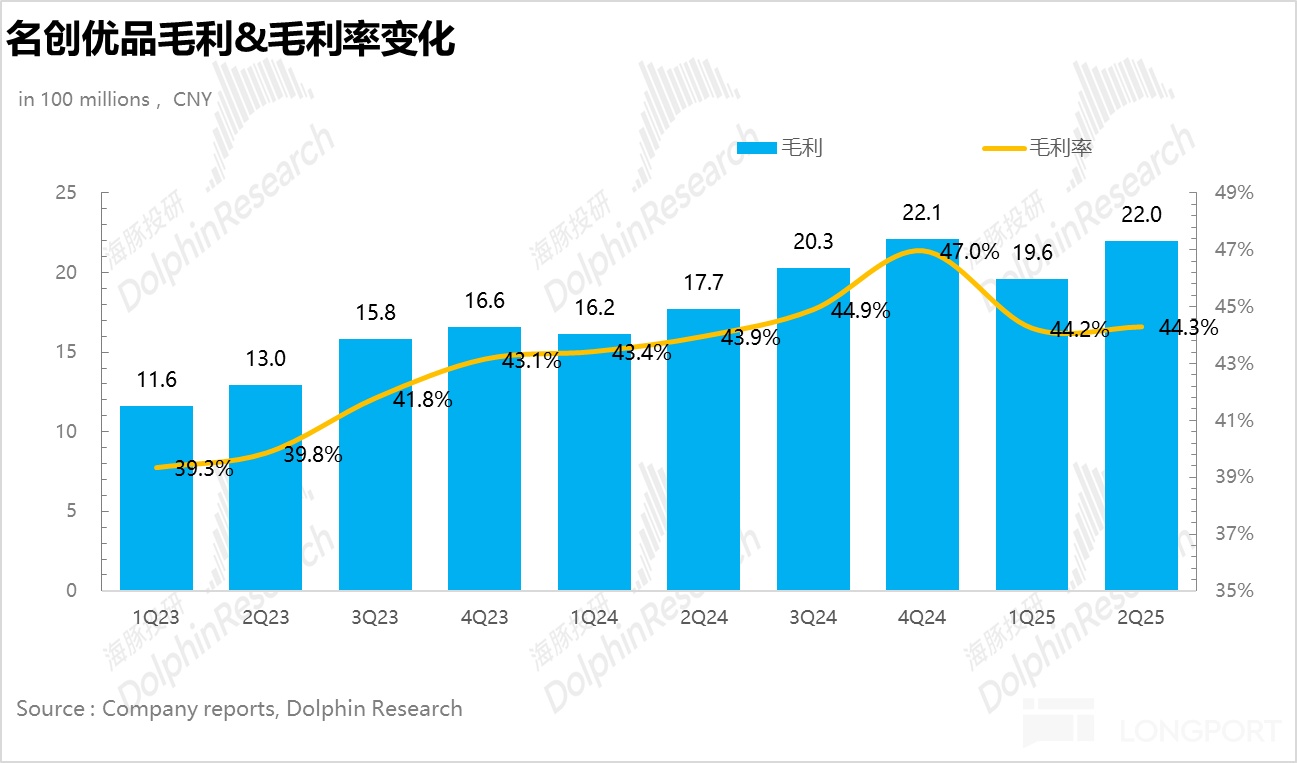

4、毛利率小幅提升。随着 1)TOP TOY 自研产品占比提升 2)海外本地化采购比例增加 3)IP 类产品占比提升,25Q2 名创毛利率小幅提升 0.4pct 达到 44.3%。

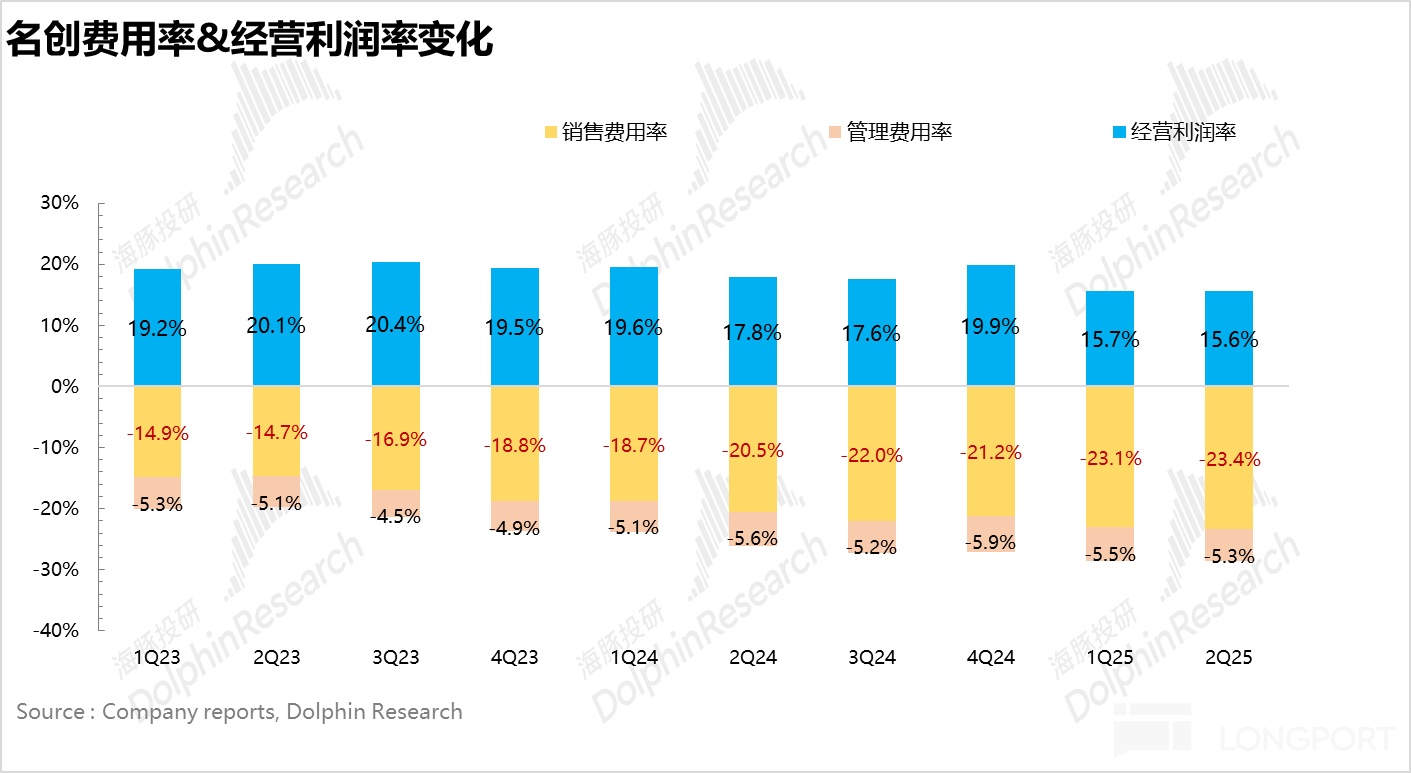

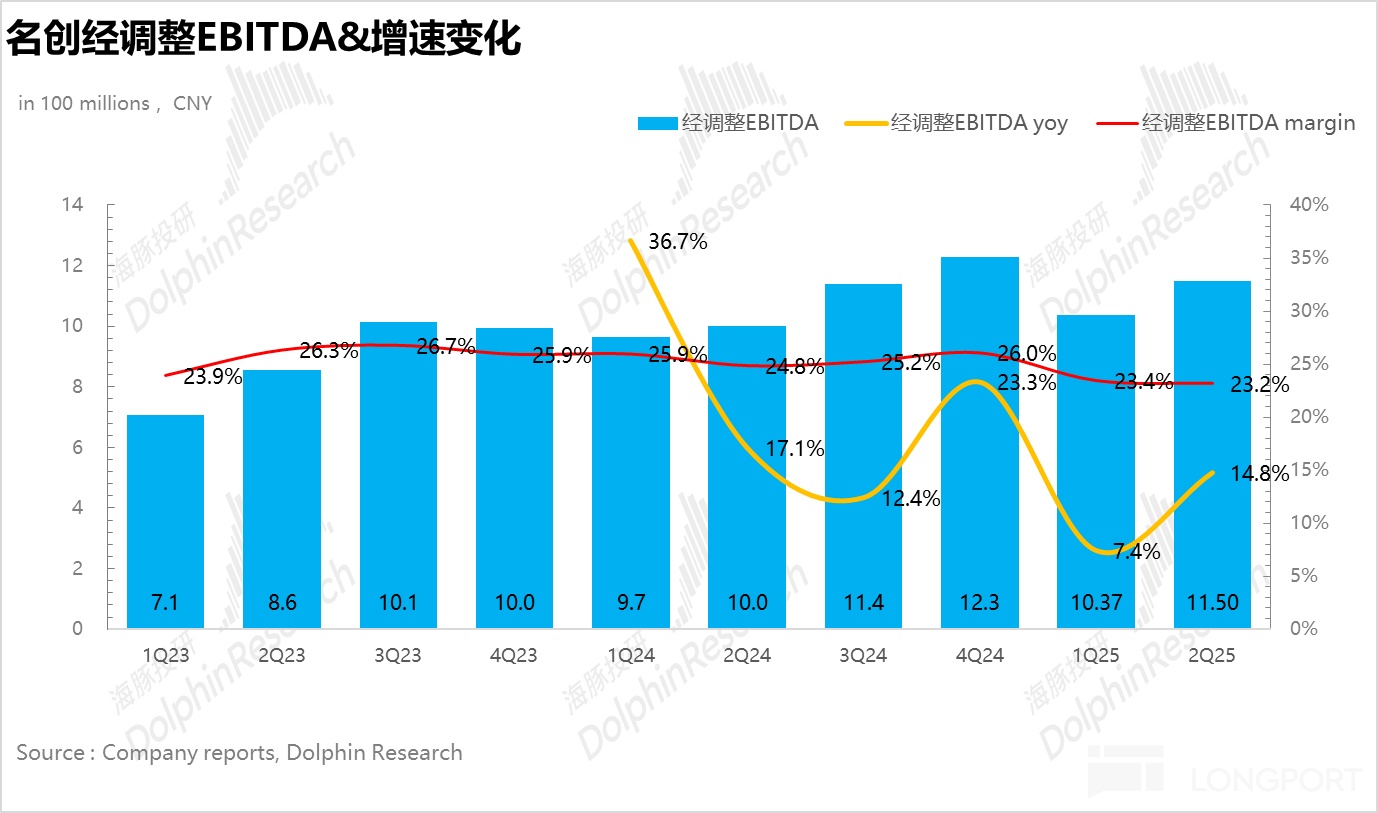

5、销售费用投放收敛,利润超出市场预期。销售费用率上,由于名创优化了在美国开设直营门店的选址和装修,整体同比增长 2.6pct 达到 23.1%,增幅环比一季度有所收敛,管理费用率相对稳定,最终 Q2 名创经调整净利润 (加回了按权益法承担的永辉的亏损) 达到 6.9 亿元,超出市场预期。

6、财务详细数据一览:

海豚君整体观点:

二季度名创的业绩整体表现还是不错的,市场重点关注三个方面1)名创 “小店改大店” 后对同店店效的改善 2)销售费用率能否有所改善 3)永辉的调改情况,我们依次来聊下:

首先是小店改大店,根据电话会交流内容,二季度名创的同店营收转正,大店贡献了主要的驱动力,可以明确说是一步正确的棋。核心在于 300㎡以上的大店由于 IP 类产品占比更多,客单价提升带动店效高出常规门店 30% 以上,另一方面,从消费者的角度来说,大店可以更好地给消费者带来沉浸式体验,因此用户的复购率和粘性也要更强。

另外,销售费用上,虽然 Q2 名创在美国开设直营门店的相关费用通过优化直营门店的选址和装修整体有所下降(下降了 15% 左右),但结合调研信息,销售费用的大头——IP 授权费用其实并没有下降,这背后反应的其实还是商业模式的不同:和泡泡玛特 IP 全产业链相比,名创的 IP 设计能力较弱,更多的是零售的基因,因此海豚君认为名创的销售费用其实很难短时间内出现大幅下降。

最后,对于永辉的经营,由于 1)关店带来的一系列费用(人员补偿、租赁补偿、资产报废以及 2)调改门店所带来的资本开支的增加,二季度永辉仍然处于亏损状态,但目前来看,经过关店后当前永辉仅剩 548 家门店,距离最终的 450 家门店目标已经较为接近,因此下半年关店数量大幅减少有望带动公司进一步减亏。

但另一方面,根据调研信息,目前的永辉仍处于供应链重建、供应商全面切换的过程,自有品牌商品占比不足 10%,和胖东来、山姆、盒马这种领先的零售超市相比(占比 30% 以上),仍有不小的差距,短期想释放利润海豚君认为可能性并不大,目前阶段重点还是观测调改的实际效果。

从估值上看,根据海豚君此前的盈利预测,2025-2027 年名创整体营收端的增速 CAGR 保持在 20% 以上问题不大,而当前市值隐含的名创 2025 年 PE 为 17x 左右,相较于 20% 的营收增速来说其实并不高,但由于当前名创在美国仍处于开店的前置投入期,利润释放仍然需要时间,会对估值产生一定压制。因此是否介入关键还要取决于名创在国内稳定增长的情况下,后续能够通过海外的持续高增长以及经营杠杆的释放逐步提升自身的盈利水平。

以下为财报详细解读:

一、营收超出指引上限

25Q2 名创集团层面实现总营收 49.7 亿元,同比增长 23%,超过了公司此前 18%-21% 的指引上限。拆分来看,受益于 “小店改大店” 带来同店销售的改善,国内名创实现营收 28.4 亿元,同比增长 13.6%,环比稍有提速。比较亮眼的是 Top Toy 在低基数下通过快速开店实现了爆发增长,实现营收 4 亿元,同比增长 87%。

TOP TOY 作为名创旗下的潮玩品牌,伴随快速开店,二季度实现营收 4 亿元,同比增长 87%,环比再次提速,整体表现比较亮眼,但目前由于 Top Toy 整体基数较低,因此对整体业绩拉动有限。

结合调研信息,目前 TOP TOY 盲盒占比约 50%,手办约 15%,积木约 20%,构成了 TOP TOY 的核心品类,未来将会精简 SKU,更加聚焦更有前景的品类。

另外,目前 TOP TOY 的自有产品在门店端占比约 40%,全渠道(包括线上)约 50%,未来随着自有产品比例的提升,盈利能力也会有所提升。

在国内增长放缓的背景下,名创把 “第二增长曲线” 押注海外,因此海外业务的增长一直是投资者比较关心的点。总体上,二季度海外实现营收 19.4 亿元,同比增长 28.6%,增速环比回落。

海外地区表现最后的是美国市场,借鉴国内的大店策略,名创在美国也通过在标志商圈开设直营店,目前看,美国的新开门店坪效提升超过 30%,带动二季度美国地区收入同比高增 80%。而拉美市场由于库存高企整体拖累了海外地区的整体增长情况。

二、开店重回正增长

从开店数量上看,在一季度关停了大量低线城市的低店效的门店后,二季度名创的门店数量重新恢复增长,截至二季度末,名创新增了 30 家门店,增长的门店基本都集中在三线及以下的下沉市场。而一线城市则主要以优化门店位置,小店改大店帮助加盟商改善单店效益为主。

海外地区 25Q2 净新增 94 家门店,整体节奏也有所放缓,直营门店比例进一步提升至 17.5%。开店布局上,在美国名创开始从过去分散式布局转向聚焦人口密集区域(加州、佛罗里达、纽约等地区)进行集群式开店,通过优化物流路线强化规模效应,提高物流效率。

三、国内同店营收转正

从衡量单店效益的核心指标——同店营收增长上看,国内同店营收转正。结合电话会内容,海豚君推测名创在贯彻 “大店 +IP 产品升级(独家首发迪士尼史迪奇)“下,客单价明显提升。

海外由于去年高速开拓直营店,人员储备、等均有所欠缺,海外地区在去年同期高基数下,虽然同店营收仍然是低个位数下滑,但从 4 月份开始名创的重点发力地区——美国、墨西哥等市场同店环比转正并在五一期间加速。重点关注下半年随着海外市场进入消费旺季,海外的同店能否转正。

三、毛利率保持平稳,销售费用大幅攀升

随着 1)TOP TOY 自研产品占比提升 2)海外本地化采购比例增加 3)IP 类产品占比提升,25Q2 名创毛利率小幅提升 0.4pct 达到 44.3%。

销售费用率上,由于名创优化了在美国开设直营门店的选址和装修,整体同比增长 2.6pct 达到 23.1%,增幅环比一季度有所收敛,管理费用率相对稳定,最终 Q2 名创经调整净利润 (加回了按权益法承担的永辉的亏损) 达到 6.9 亿元,超出市场预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61