威尔鑫点金·׀特朗普染指美联储 避险需求提振金价逼近3400美元

威尔鑫点金·׀特朗普染指美联储 避险需求提振金价逼近3400美元

2025年08月27日 威尔鑫投资咨询研究中心首席分析师 杨易君

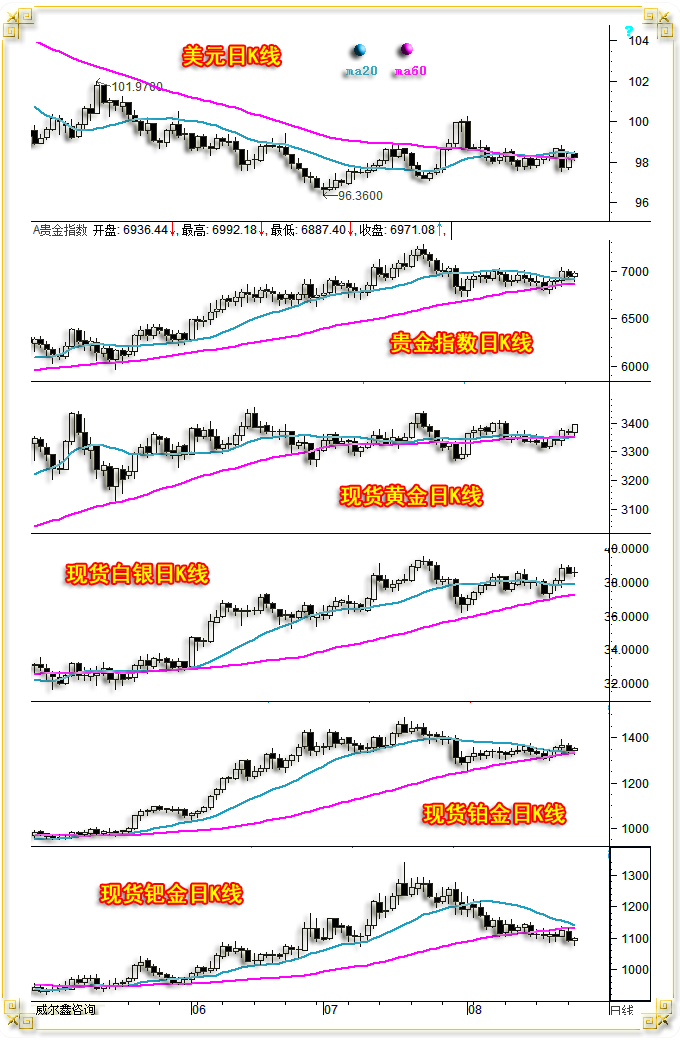

周二国际现货金价以3365.98美元开盘,最高上试3393.51美元,最低下探3350.89美元,报收3393.25美元,上涨27.30美元,涨幅0.81%,振幅1.27%,日K线呈震荡上行中长阳线。

周二美元指数以98.43点开盘,最高上试98.55点,最低下探98.07点,报收98.21点,下跌220点,跌幅0.22%,振幅0.49%,日K线呈震荡回软小阴线。

周二Wellxin贵金指数(金银钯铂)以6936.44点开盘,最高上试6992.18点,最低下探6887.40点,报收6971.08点,上涨35.90点,涨幅0.52%,振幅1.51%,日K线呈震荡上行小阳线。

国际现货银价上涨0.08%,报收38.58美元;铂金价格上涨0.62%,报收1349.00美元;钯金价格上涨0.57%,报收1101.00美元。

周二美元指数震荡回软,贵金属全线转强,看似盘面合理,却平淡无味。然观贵金属板块涨跌幅,金价涨幅最大,银价涨幅最小,这意味着周二黄金市场除了美元指数回软的关联金融环境利好之外,还有避险需求强化的利好提振。否则,金价涨幅不应超过短期趋势最强的银价。

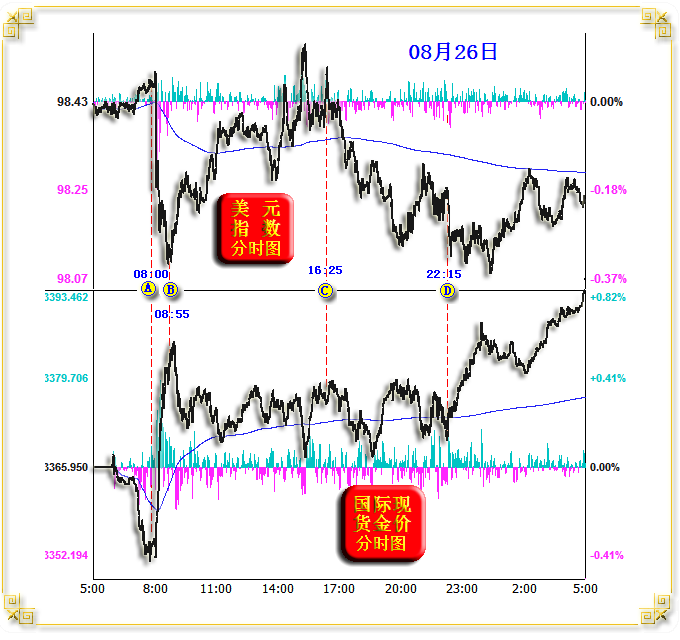

周二黄金市场避险需求强化利好来源于哪里?来源有二,其一为美国总统特朗普染指美联储政务,冲击美元信用,提振黄金避险需求。其二为晚间公布的美国经济数据,继续诠释美国经济衰退隐忧,进而强化黄金避险需求。这两大因素对当日黄金市场的影响,从金市盘面中得以清晰呈现。如金价、美元指数分时K线形态对比图示:

周二亚洲早市北京时间8点左右,美国总统特朗普发布信息,以涉嫌住房抵押贷款欺诈为由解雇美联储理事莉萨·库克。美国有线电视新闻网报道称,这是美联储100多年来首次出现总统将美联储理事解职的情况,标志着特朗普与美联储的斗争“显著升级”。信息公布后,美元动态激挫,金价因周一纽约尾盘抛压顺势下跌后,再次旱地拔葱劲扬超30美元,如图中AB区域信息图示。

此后至亚洲尾盘、欧洲初盘的BC交易时段,美元震荡回升,尽收稍早盘面跌幅。但金价震荡持稳,并未受到美元转强对应的金融环境利空影响。说明此间黄金避险需求强化完全对冲了金融环境趋淡带来的利空冲击。

CD区间,亚洲尾市至美盘早段、欧洲中段,美元指数震荡回落,金价依然没受扰动,继续呈现独立运行特征。

D位置之后,即北京时间22点15分至纽约尾市,美元震荡回升,金价则“逆风”拔高收盘。这段时间内,美国公布的经济数据彰显美国经济前景堪忧,进而令金市再获避险需求加持。

故将周二信息、经济数据公布进程,其它贵金属与金市盘面对应观察,不难发现黄金市场避险需求强化对应的独立运行特征。

美国总统特朗普周二明确表示,他很快将在联邦储备委员会获得属于自己的提名人“多数席位”,这些成员将支持他大幅降低利率的意愿。前美联储副主席Lael Brainard暗示,由于美国总统唐纳德·特朗普充满政治色彩的操弄,明年可能有多名地区联储银行行长遭撤职的实质性风险。

市场认为,美国总统唐纳德·特朗普对美联储空前而猛烈的攻击可能产生适得其反的效果,导致长期利率上升,令金融市场和经济遭受打击。更让人担心的是,如果特朗普最终“控制”了美联储,那么忠于总统的美联储可能会降息幅度过大、速度过快,从而危及央行抗通胀的信誉,长期利率最终可能会比现在更高,从而挤压经济并可能扰乱其他市场。

若形势按照上述趋势发展,美元信用将受到严重冲击,金银避险需求会得到进一步强化。而整个商品市场可能都会受益于美国通胀失控。

此外,周二欧洲时段,德国央行执委Michael Theurer在《德国商报》发布的评论中对欧元区政府债务水平上升(欧元区债务风险)表示担忧。同样有助于黄金避险需求强化。

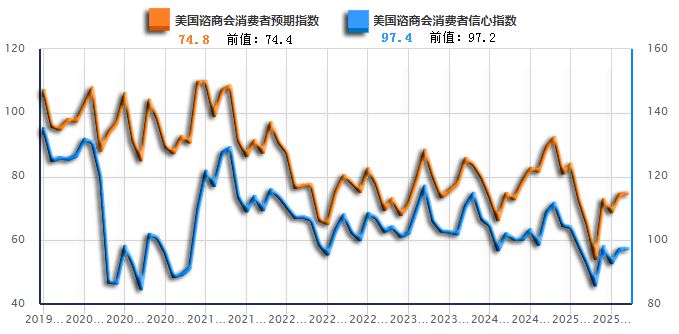

晚间,美国公布的经济数据示意其经济前景蒙阴,进而继续强化黄金避险需求。美国世界大型企业联合会26日发布的数据信息显示,截至8月20日,美国8月消费者信心指数下降1.3点至97.4。其中,消费者对当前商业和就业市场条件的评估指数下降1.6点至131.2。令人担心的是,消费者预期指数下降1.2点至74.8,持续低于衰退临界点80,彰显美国经济前景坎虞:

对比观察消费者信心指数与消费者预期指数信息,都位于数年周期低位区。但消费者预期指数的周期下行趋势更为明显,今年创出了数年新低,示意消费者对美国经济前景预期坎虞。

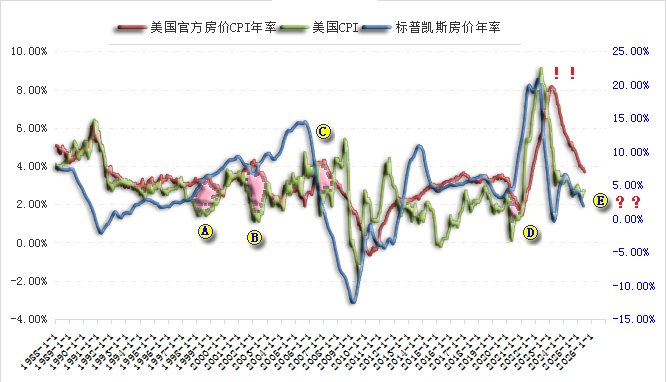

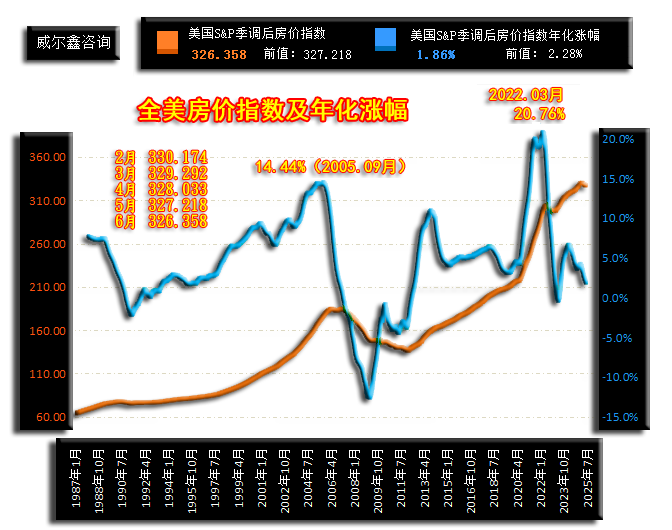

此外,周二美国6月住房价格信息出炉,显示地产继续降温。笔者早期文章曾论述,美国地产大周期已经见顶了,其对美国宏观经济周期见顶的警示有效性,远超GDP等数据信息。如数十年美国CPI年率、美国房价CPI年率,以及标普凯斯房价指数年率图示信息:

对没有深度研究过美国住房市场的投资者而言,可能看不出美国CPI房价指数分项信息与标普凯斯房价指数信息之间的关系,以及它们与美国CPI年率的关系。

笔者之见,标普凯斯房价指数信息比美国CPI房价分项指数信息更具参考价值,前者波动性大,趋势性更强,且看似对后者有引领效果。观图示2022年信息,普凯斯房价指数年率与美国CPI年率几乎同时见顶,但CPI房价分项指数年率见顶却推迟了一年。

具体信息显示,标普凯斯房价指数年率在2022年3月周期见顶于20.76%,美国CPI年率在2022年6月周期见顶于9.10%,美国CPI房价分项指数年率在2023年3月见顶于8.16%。这三项价格指数年率都创出了数十年新高,足见此轮美国地产周期泡沫远强于2008年的地产大周期顶部,即图示C位置前。绝对数据观察,2022年标普凯斯房价指数年率超20%,而CPI房价分项指数最高年率竟然才8.16%,低于9.10%的CPI年率,笔者认为其准确性可能逊色于标普凯斯房价指数。

通常情况下,暴涨之后必有暴跌!观2008年前,即C位置前的标普凯斯房价指数年率暴涨之后,此后的暴跌,对美国经济金融的冲击、危害极大!而在危机孕育早期,我们可能会看到这样的现象:美国CPI年率上行,但标普凯斯房价指数年率、CPI房价分项指数年率却背离CPI年率持续下行,进而对美国经济形成通胀上行,房价下行的“二重揍”冲击。图中A、B、C、D时期即“大致”如此。有时,一段时期内,标普凯斯房价指数年率、CPI房价分项指数年率可能反向运行,进而令投资者对美国地产前景的判断如醉云雾。但当二者高度同向,且趋势明显时,就能相对准确地反应美国地产前景。当前,二者下行趋势高度一致,有些类似图示C位置后的情形。若进一步类似演绎,后期美国CPI年率将显著向上,却不改两个房价指数年率下行趋势,美国经济金融将迎来“二重揍”冲击!

再如截止2025年6月的具体标普凯斯房价指数信息图示:

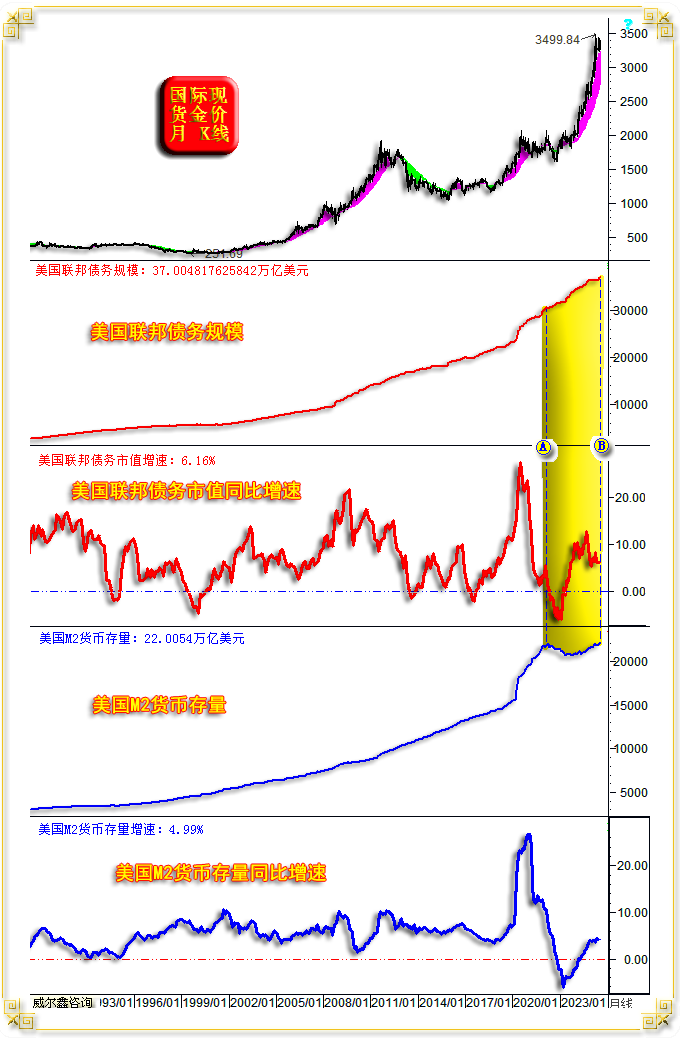

6月全美房价指数为326.358点,5月季调后的前值为327.218点。自2月见顶330.174点之后,全美房价指数已连续四个月环比下跌,进一步坐实美国地产周期见顶。对应的6月全美房价指数年率为1.86%,5月前值为2.28%。当房价年率维持在零位上方时,对投资者、地产商的冲击不会太明显,利多与利少的问题。而一旦房价年率进入负值区域,并进一步反向走阔,将对投资者、地产商带来越来越强的冲击,这是盈利与亏损的问题,甚至是少亏与破产的区别。房贷违约率会逐渐上升,金融机构会强化催贷压力,且自身地产坏账也会越来越多……。最后,演化为一场程度不确定的经济金融危机!我认为美国经济已无法避免这个过程!2023年至今,在美联储紧控流动性水龙头的背景下,美国政府无节制加大联邦负债让其资本、地产市场持续饮鸩止渴:

2022年4月末的美国联邦债务总额为30.3742万亿美元,截止8月13的数据为37.224996096197万亿美元,增加值约7万亿美元,超过50万亿人民币的规模。而期间的美联储M2货币存量无增长。

就当前特朗普对美联储降息的诉求观察思考,他仍寄希望于继续注水托举着美股与美国地产泡沫。然美国地产已经转势,岂能再像2022年地产见顶之后,于2023年输鸩给予强行扭转?!再来7万亿美元?最终可能只会让其经济金融着陆更重!

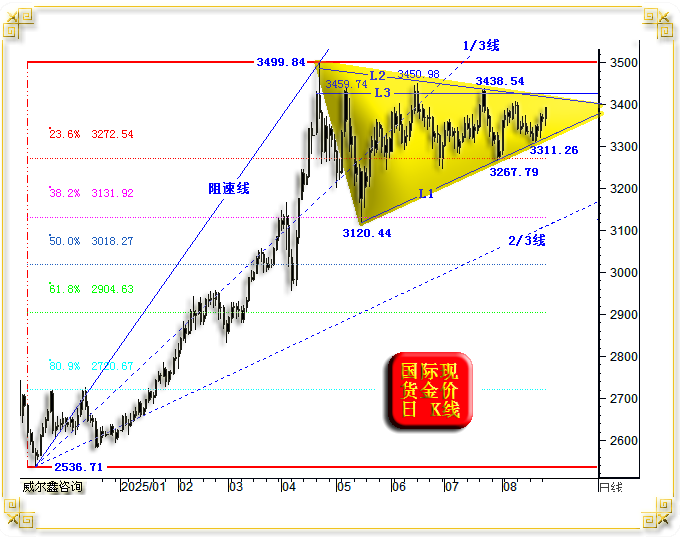

美国金融资产避险,应该是未来两年内理性、合理的操作逻辑之一,当前黄金市场应无中期见顶之忧。阶段而言,紧盯金市主力如何“画三角”即可:

上周金价精确回踩三角下边趋势支撑线L1之后回升,目前渐近L2三角上边,以及L2L3上档压力区。就三角形整理时间周期而言,应早已选择方向。运行至三角形末端再做选择,会有损突破或破位之后的趋势力度。甚至不排除假突破、假破位的诱空、诱多,需要看市场资金流向等信息是否与趋势表象共振。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)72.50

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61