Squeezing profits, can Didi rejuvenate?

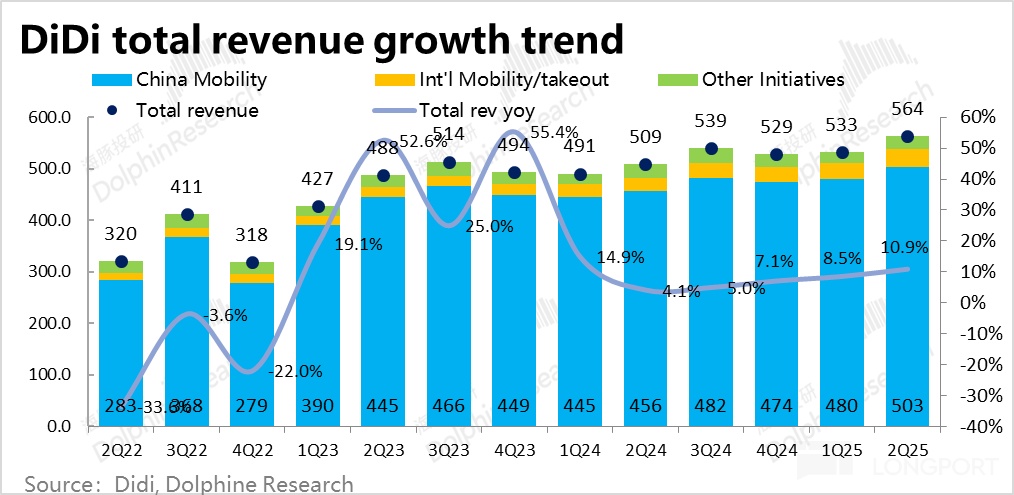

网约车龙头$滴滴出行(DIDIY.US) ,于 8 月 28 日晚美股盘前公布了 2025 年的第二份财报,本季整体表现不错,在国内业务订单量小超预期,且净变现率继续走高的推动下,营收小超预期,利润表现则更亮眼,具体来看:

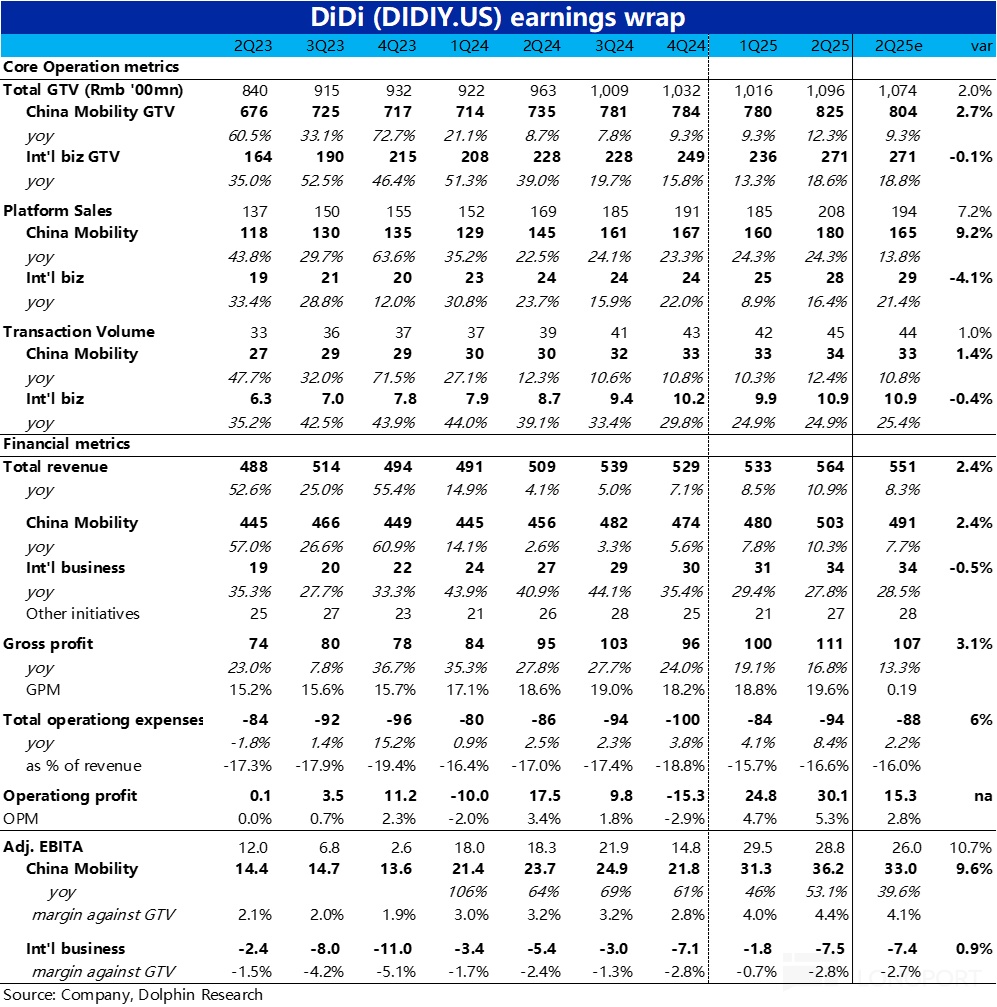

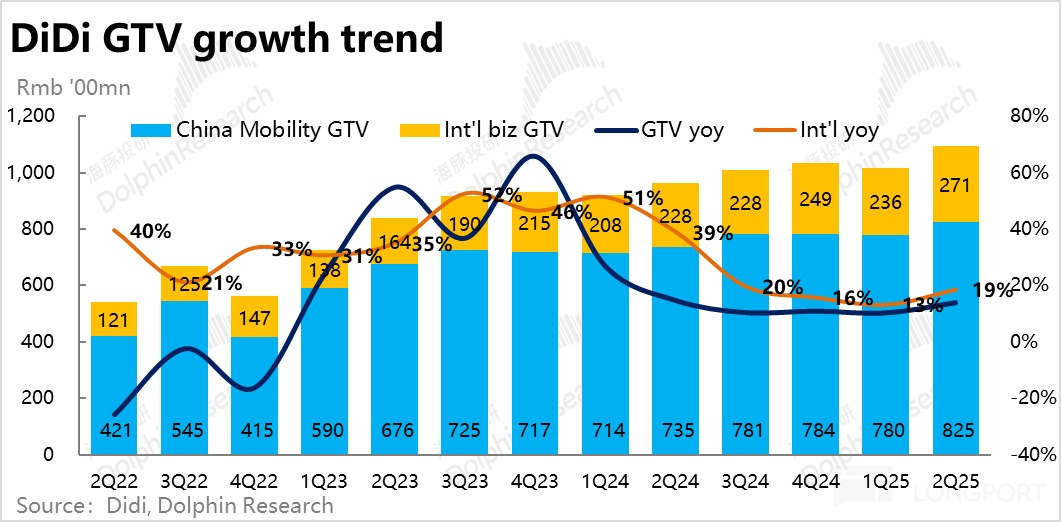

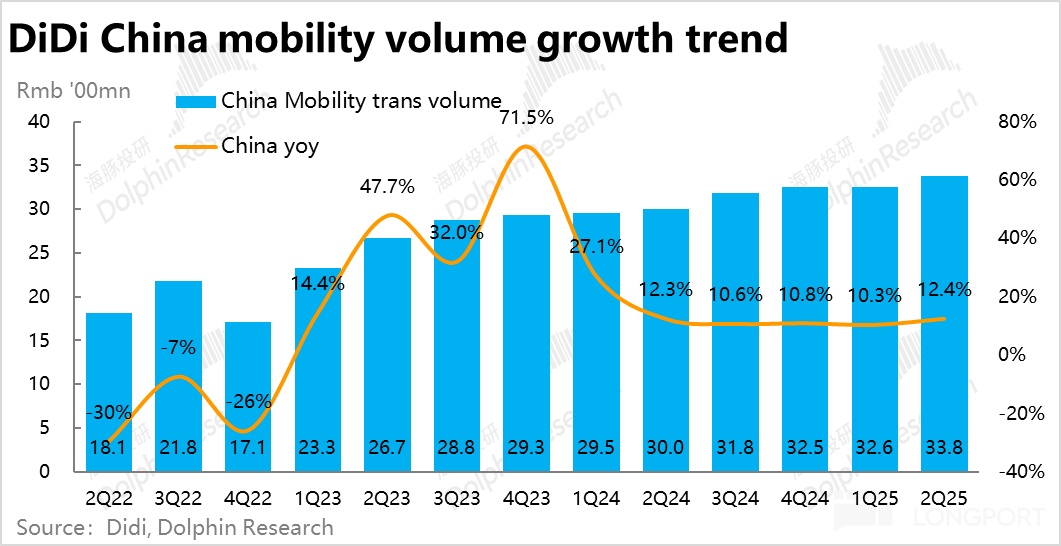

1、国内出行单量有所提速:本季度国内 GTV 同比增速较上季小幅加速到 12.3%,比彭博一致预期稍高。对比交通部公布行业数据,滴滴自营业务(不包括花小猪和聚合业务)表现和行业总单量增长趋势大体接近。

拆分价量,滴滴披露的国内出行订单量同比增长 12.4%,客单价则小幅下滑 0.1%,可见本季提速是由单量驱动的,客单价下行的趋势依旧,但幅度明显收窄了。

2、国内变现率走高:以国内业务 GTV 的 12% 增速为基准,国内业务营收(GTV 剔除乘客补贴、税费等收入减项)同比增长 10%,跑输;而平台收入(GTV 扣除司机分成及其他运营侧成本)同比增长约 24%,跑赢。

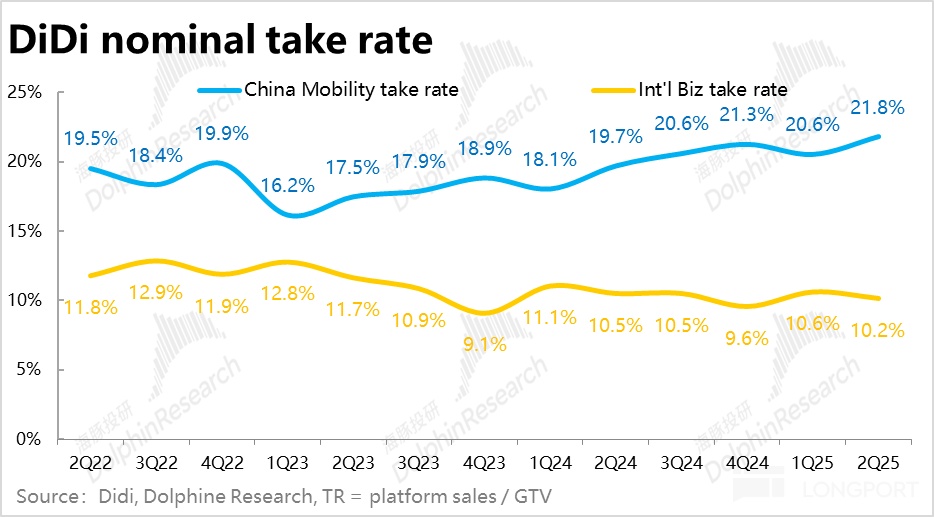

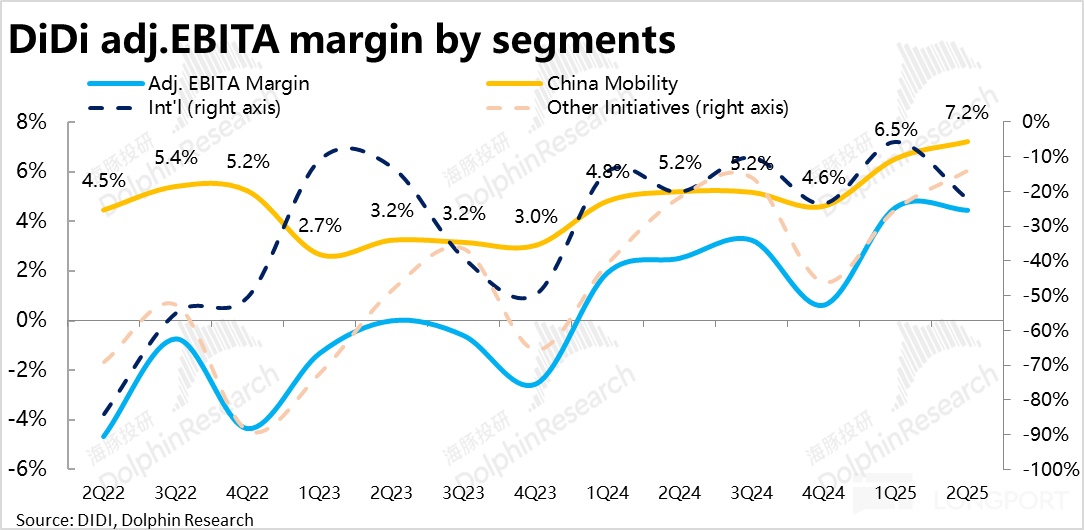

由此可见,本季给消费者的补贴率同比角度仍在提升,但幅度收窄。不过平台净变现率是在走高的,按平台销售额/GTV 来算,同比走高了 2.1pct。带动国内业务的利润率提升。

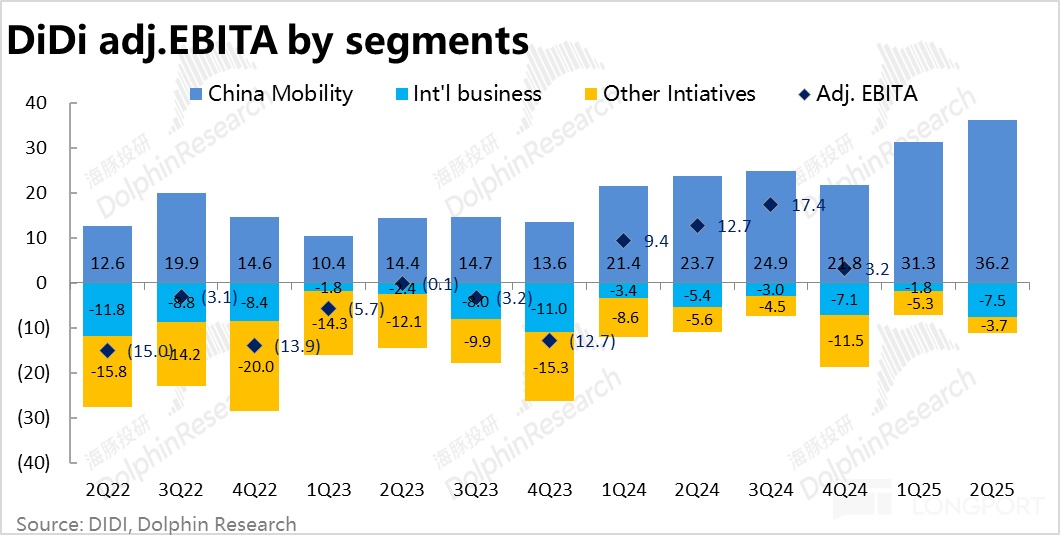

3、国内利润率随之提升,明显好于预期:而正归功于变现率的明显走高,滴滴本季国内业务调整后 EBITA 利润为 36.2 亿,利润占 GTV 的比重达到 4.4%,环比走高 0.4pct,实际利润额显著好于卖方预期 33 亿。

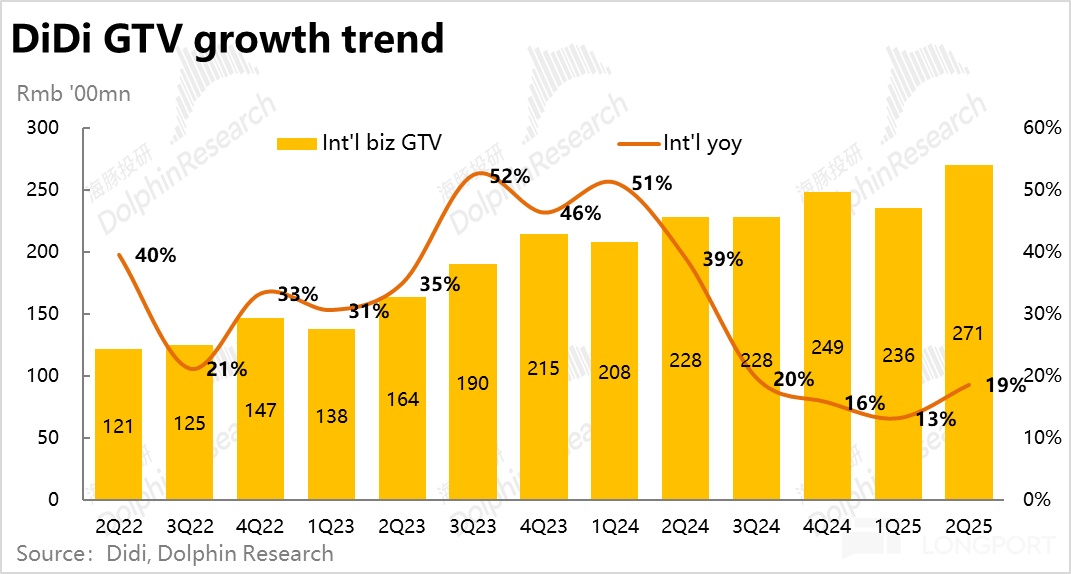

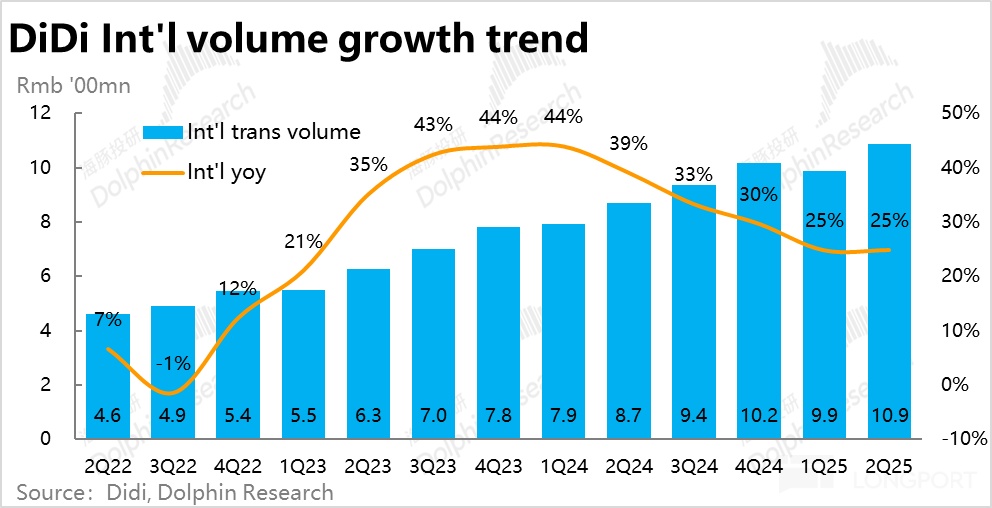

4、海外保持高增长又减亏:海外业务保持平稳高速增长,订单量同增 24.9%,增速和上季一致。GTV 增速看似明显跑输单量增长,但剔除汇率因素后,恒定汇率实际达 GTV 增速达 27.8%。

不过海外平台销售额仅同增 16.4%,稍跑输 GTV 增速,据公司解释是因海外增加了对用户的补贴,应当有滴滴重启巴西外卖业务的影响。正由于补贴和投入的增加,海外业务本季的亏损环比明显扩大到了 7.5 亿,不过市场对此已有预期,实际亏损和彭博预期一致。

5、整体表现上,滴滴本季总营收约 564 亿,同比增长 10.9%,跑赢市场预期的 551 亿,主要有国内业务超预期的 GTV 增带动。利润端,因国内板块利润率超预期提升,国际业务亏损扩大也在预期内,整体调整后 EBITA 为 28.8 亿,跑赢市场预期近 11%。

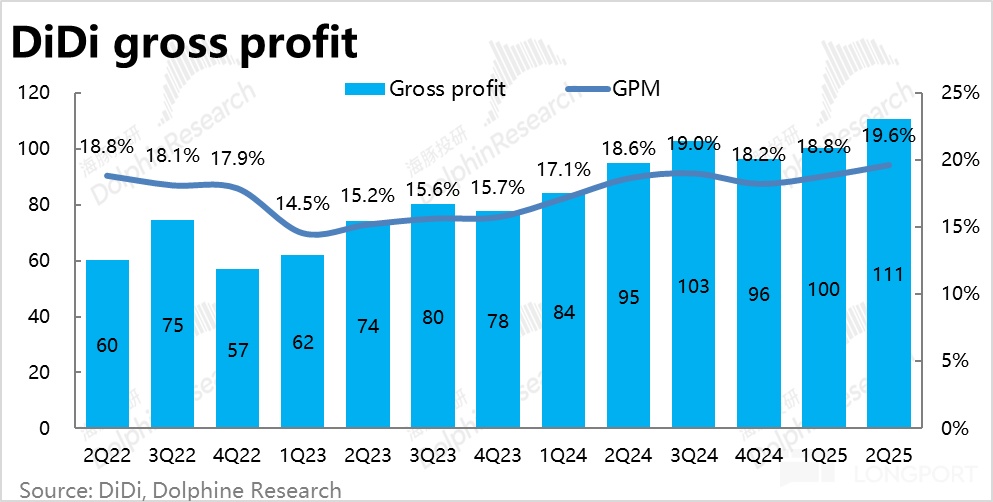

6、成本和费用角度,滴滴本季的毛利率为 19.6%,同比和环比角度都有明显的提升。毛利率走高,也就是平台净变现率走高的体现。

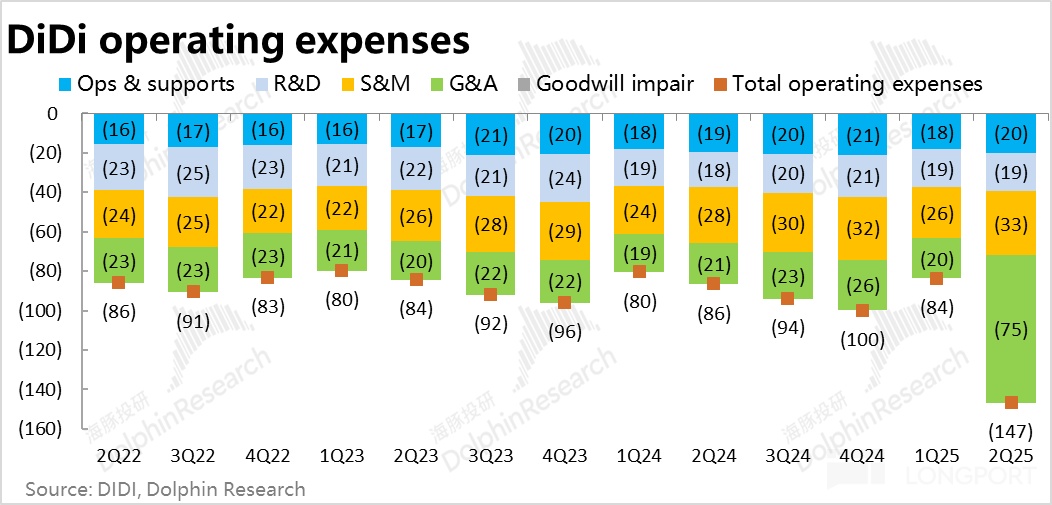

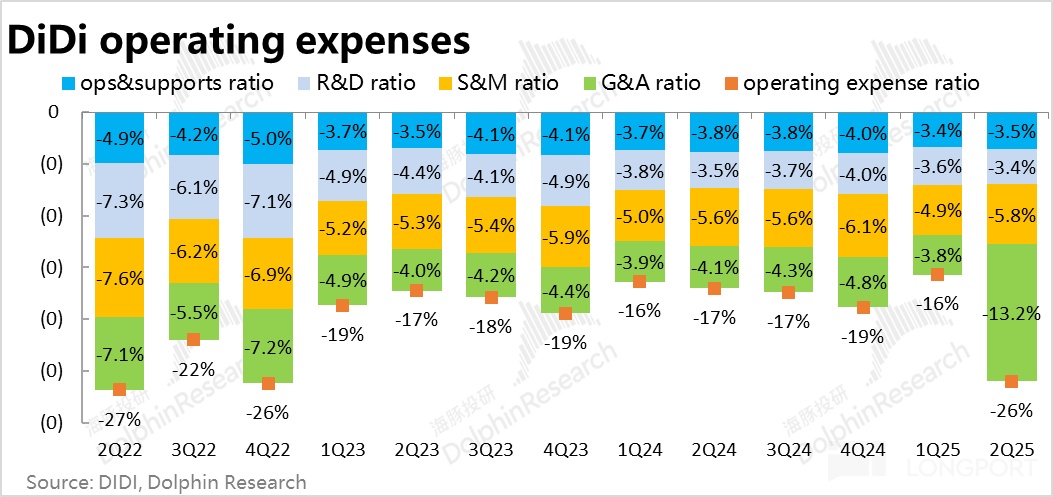

费用上,本季管理费用中记入了约 53 亿因先前股东诉讼产生的一次性费用计提,导致本季 GAAP 利润转负。但剔除该影响后管理费用实际仅同比增长 4%。研发和运营支持费用也都仅个位数增长。

仅营销支出增长还是比较明显,同比 +15%,反映了国内和海外业务的补贴和营销投入的增加。因此,本季利润超预期背后,主要归功于变现率的高,费用的控制优化也有贡献。

海豚投研观点:

以上分析可见,核心的国内网约车板块,本季可能是跟随行业整体的回暖增速有所提升,但中枢还是在 10% 上下,这点不会有明显改变。出彩之处,还是国内业务净变现率的持续走高,这一方面归功于公司运营效率的提升,和汽车电动化带来的成本下降,另一方面对外分成应当也是有下降的。

在美团宣布进入巴西的刺激下,滴滴应当也感受到了潜在的竞争压力,在国际业务上的发展可能会进入一个提速周期。正好国内处在利润释放期,也能够支持海外的扩张。可以关注后续滴滴对海外业务增长和扭亏为盈两者间的取舍。

滴滴的主线逻辑近期在被反复验证:由于核心业务国内网约车行业已经熟透,增长空间已经有限,且当前环境也不太支持客单价走高的产品升级逻辑。

那么国内讲不了成长逻辑的情况下,滴滴作为平台方,拥有调节整个网约车产业价值链在司机、乘客和平台间的分配的操作空间,并且当前的宏观环境也有利于滴滴做上述调整。

并且未陷入本轮外卖大战漩涡内的其他平台公司,普遍得到了一个竞争压力下降的红利窗口。在资本市场上,相比 “外卖三傻” 的利润暴跌,业绩也普遍好看的多。

估值角度,从本次单季都超 30 亿的国内业务利润和中短期正处红利期,公司原先指引的 25 财年国内业务 adj.EBITA 全年达 120 亿的目标,应当达成问题不大且能够进一步上调。我们按 25 全年 150 亿的调整后 EBITA 利润,扣除约 20 亿的股权激励费用和税费后,税后经营利润约 110 亿,按 15x PE 对应市值$233 亿,对应每股$5。对应公司核心业务 10% 左右的增长中枢,算是一个比较中性的估值。

不过上述测算还没记入滴滴近 400 亿人民币的净现金,对应每股约$1.17 元。以及海外业务的估值,按海外业务全年 Rmb 1200 亿成交额,由于此块业务尚未盈利,按 0.2x P/GTV 估值,对应增量市值空间约每股$0.73 元。

因此,偏乐观情绪下滴滴的价格有望摸到$6~$7 每股左右。不过在海外业务的业务体量和利润规模能实质性接近国内业务,带来真正可观的市值增长空间前,海豚认为当前滴滴以挤国内业务利润为主的叙事,弹性空间不会很大。

以下为业绩关键图表和点评:

一、增长端:国内稳中略升,海外保持高增

1、国内业务:核心运营数据上,本季度滴滴国内业务实现 GTV825 亿,同比增速较上季小幅加速到 12.3%,比彭博一致预期稍高。对比交通部自 4 月以来重新发布的网约车行业数据,滴滴自营业务(不包括花小猪和聚合业务)在 2Q 的表现和行业总单量增速情况大体一致。

拆分价量来看,滴滴披露的国内出行订单量(包括网约车及顺风车、代驾等业务)同比增长 12.4%,可见本季GTV 提速是由单量驱动的,客单价反小幅下滑 0.1%,客单价下行的趋势仍在不过幅度明显收窄了。

2、海外业务则保持着平稳的高速增长,本季订单量同增 24.9%,和上季完全一致。但市场预期要更高些,可能是期待近期滴滴重启巴西外卖业务会带来一定增量。GTV 增速看似明显跑输单量增长,但仍是受汇率的影响。剔除汇率因素后,恒定汇率 GTV 增速达 27.8%,是跑赢单量增速的。

二、国内净变现率持续走高,海外补贴有所增长

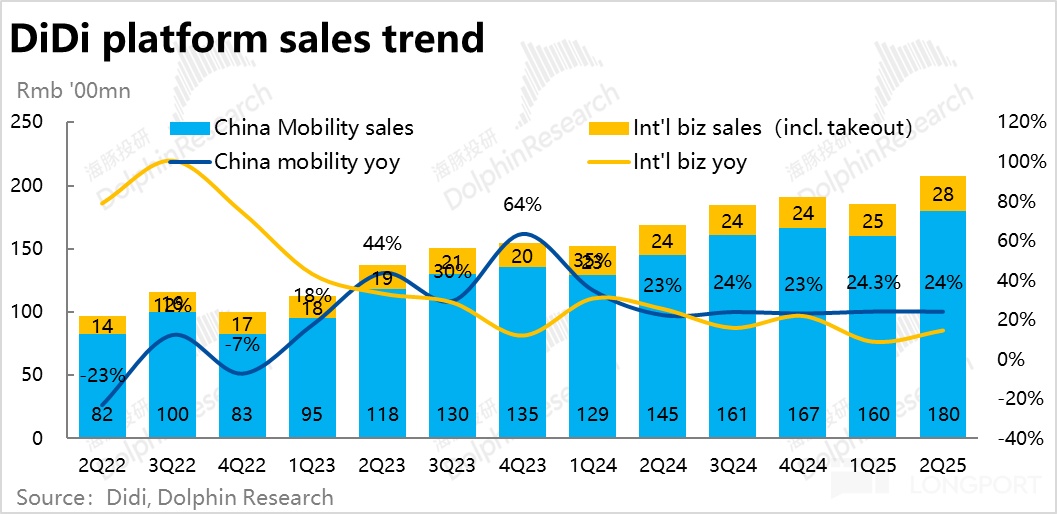

1、国内业务:营收上,滴滴国内出行板块本季收入 503 亿元,同比增长约 10%,同样环比小幅提速且略好于预期,但小幅跑输本季国内 GTV 增速。基于滴滴国内网约车业务 “营收 = GTV – 消费者激励 – 税费等” 的确认口径,滴滴本季对消费者补贴力度同比角度还是提升的。

相反的,滴滴国内的平台销售额(更反映平台留存的收益)本季同比增长 24.3%,较上季没有提速,但依旧大幅跑赢 GTV 和收入增长。按照 “平台销售额 = GTV – 司机分成/激励 - 税费等” 的计算方式,平台留存的净变现率在继续提升。

按照公司披露的平台销售额/GTV 的计算出的国内业务平台整体变现率本季同比走高了 2.1pct,但提升幅度确实比上季是略微走低的。

和上季度类似,一方面公司的经营效率可能在进一步提升,降低了需分配给其他方的成本。此外,在不算景气的经济大环境下,滴滴仍在一个提变现、提效率、释放利润的时间窗口内。

2、海外业务:本季营收同比增长了 28% 到约 34 亿,增速小幅放缓,但依旧跑赢平台销售额约 16% 的增长。平台销售额增速低于营收,主要因为营收额还包括金融业务等不体现在 GTV 和平台销售额中数据。滴滴在海外的金融性收入的增长应当还是相当强劲。

至于海外平台销售额稍跑输 GTV 增速,据公司解释则是因近期海外增加了对用户的补贴。

整体上,汇总上述各业务加上其他创新业务,滴滴本季总营收约 564 亿,同比增长 10.9%,跑赢市场预期的 551 亿。

三、国内利润率创新高,海外投入增加亏损扩大

有上文可见,国内业务平台销售额跑赢,净变现率走高,而海外业务因补贴增多,平台销售额跑输 GTV,已预示了两个板块利润率的变动趋势。

滴滴国内业务调整后 EBITA 利润为 36.2 亿,利润占 GTV 的比重达到 4.4%,环比再走高 0.4pct,显著好于卖方预期 33 亿。如上文所述,利润率明显提速主要就是归功于变现率的明显走高。

海外业务则是如市场预期的亏损明显扩大,本季达 7.5 亿。如前文所述,本季因消费者补贴增加导致平台留存变现率下降,同时重启巴西外卖业务,以提前应对 Keeta 的竞争无疑也会导致投入和亏损增长。

四、变现毛利继续改善、费用控制依旧出色

从成本和费用角度看,滴滴本季的毛利率为 19.6%,同比和环比角度都有明显的提升。由于滴滴成本中的很大部分就是对外分成,平台留存收益率的走高,自然就会导致毛利率的走高。因此毛利润额 111 亿,同比增长近 17%,高于市场预期的 107 亿。

费用上,本季有个特殊影响,管理费用中记入了约 53 亿因先前股东诉讼产生的一次性费用计提,导致本季 GAAP 利润转负。但这种一次性影响应当忽略,剔除该影响后管理费用实际仅同比增长 4%。

不过,营销支出增长还是比较明显,同比 +15%,是增长较多的一项,反映了国内和海外业务的补贴和营销投入是增加的。至于研发和运营支持费用也都仅个位数增长。因此剔除一次性费用计提,本季总经营费用同比仅增长了 8%,低于收入和毛利润增长。

因此,本季利润超预期背后,一方面主要归功于变现率走高推动效毛利率走高,同时费用支出也依然谨慎,共同造成的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61