威尔鑫月评·׀ 如何根据基金行为量化分析判断不能中期做空黄金?

威尔鑫月评·׀ 如何根据基金行为量化分析判断不能中期做空黄金?

2025年8月31日 威尔鑫投资咨询研究中心 首席分析师 杨易君

1 八月市场小结与综述

八月国际现货金价以3290.23美元开盘,最高上试3453.76美元,最低下探3281.29美元,报收3447.52美元,上涨158.50美元,涨幅4.82%,振幅5.24%,月K线呈近似光头光脚的长阳线,收盘价大幅创出历史新高。年内上涨31.39%。

八月美元指数以100.02点开盘,最高上试100.25点,最低下探97.54点,报收97.84点,下跌2160点,跌幅2.16%,振幅2.71%,月K线近似光头光脚中长阴,年内大幅下跌9.78%。

八月wellxin贵金指数(金银钯铂)以6794.52点开盘,最高上试7228.14点,最低下探6660.72点,报收7100.62点,上涨305.85点,涨幅4.5%,振幅8.35%,月K线呈震荡上行中长阳线,并创历史收盘新高。年内上涨34.07%。

八月:

银价上涨8.12%,振幅9.95%,报收39.67美元,年内上涨37.39%;

铂金价上涨5.96%,振幅10.29%,报收1364.90美元,年内上涨51.01%;

钯金价下跌7.05%,振幅13.41%,报收1108.85美元,年内上涨21.78%;

八月伦敦铜铝铅锌镍锡六大基本金属全线上涨:

伦铜上涨3.11%,振幅3.63%,报收9906.00美元,年内上涨12.81%;

伦铝上涨2.20%,振幅4.02%,报收2619.00美元,年内上涨2.20%;

伦铅上涨1.4%,振幅3.20%,报收1997.00美元,年内上涨2.33%;

伦锌上涨1.88%,振幅5.18%,报收2814.00美元,年内下跌5.85%;

伦镍上涨3.04%,振幅4.55%,报收15405.00美元,年内上涨3.04%;

伦锡上涨6.93%,振幅8.34%,报收34950.00,年内上涨20.77%;

NYMEX原油价格下跌7.71%,振幅11.72%,报收64.01美元,年内下跌10.94%。

道琼斯指数上涨3.20%,振幅5.48%,报收45544.88点,年内上涨7.05%。

纳斯达克指数上涨1.58%,振幅5.89%,报收21455.55点,年内上涨11.11%。

标准普尔指数上涨1.91%,振幅4.66%,报收6460.26点,年内上涨9.84%。

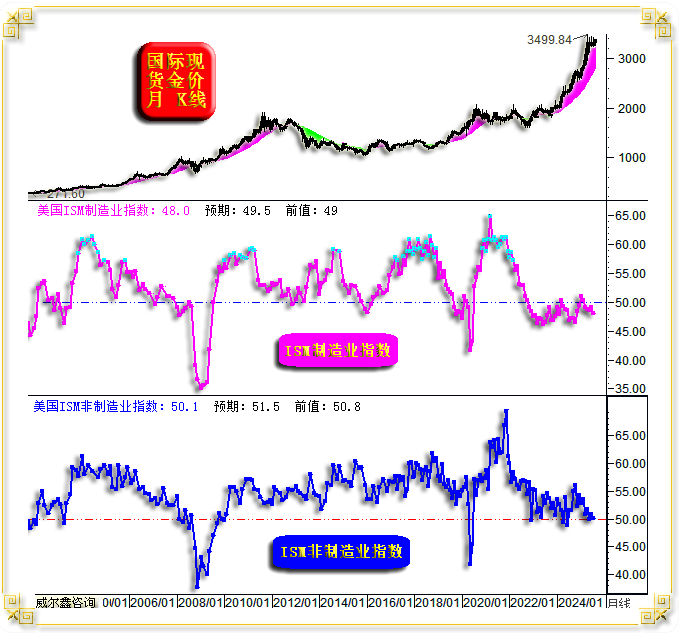

综合观察思考,在八月美元下跌的金融利好环境中,商品、贵金属、美股全线走强,但原油价格继续受到“特殊对待”,基金在NYMEX原油期货市场中的净多持仓再创十几年新低,甚是卖力遏制油价,以图遏制通胀上行。需要指出的是,能源权重占比超80%的标普高盛商品指数并没下跌,由此更见油价被华尔街刻意费劲心思地打压程度。浸油的纸,终将包不住通胀回升之火!

K线形态观察:

八月金价光头光脚长阳线,几乎收尽此前四个月的长上影线,构成“复合仙人指路”K线组合。当然,相较于标准的“仙人指路”K线组合,八月金价涨幅还是略小了一点,没有完全回收四月的长上影。但伍、六、七月上影线被尽收,五月未收复的上影线也不到1/4,故应该是一个成功的“仙人指路”K线组合,意味后市金价继续上涨的概率大。

相较于金价,今年贵金指数月K线维持着更好的上行趋势,在4-7月金价横向强势整理过程中,贵金指数迭创新高,补涨动能强劲。在当前金市通用指标月线严重超买的背景下,贵金指数通用指标尚未进入超买区,意味着其它贵金属相较于金价指引,仍有补涨空间。

四月至今,美元指数符合理论地在处于上行趋势的五年线(60月)、十年线(120)共振支撑带获得支撑。当前,该共振带被笔者视为美元宏观多空分水岭,美元可能中期见底,也可能有效击穿该支撑带后确认宏观熊市。八月美元指数中长阴下行,近三个月K线呈现出“空方炮”组合意蕴。相较于标准的“空方炮”K线俊俏组合,当前空方炮形态显得畸形,若无美国重要经济数据下行或趋软助力,向下攻击力度坎虞。

八月银价在贵金属、基本金属中涨幅最大,近两个月形成标准的“仙人指路”K线组合,后市看涨意蕴浓厚。

八月NYMEX原油价格大幅下跌7.71%,尽吐七月6.8%长阳涨幅。使得七八月K线呈“乌云盖顶”与“倾盆大雨”的复合组合,示意后市看跌。实际上,近月油价K线组合很符合形态技术规范:六七月油价是一个反弹尽头线组合,七月油价总统运行在六月上影线内,意味八月油价看跌。而四月油价大幅下跌之后,五六七月的三连阳皆在四月阴线体内运行,可视为“跌势三鹤”K线组合,示意八月油价看跌。虽八月油价确实下跌了,且与七月K线组合出“倾盆大雨”形态意蕴。但理论上的八月油价跌幅还是偏小了。如果九月油价继续大幅下跌,那么即符合七八月倾盆大雨K线组合的形态指引,并坐实伍六七月“三鹤”的弱反弹性质,示意后市油价会继续看跌。如此摆着蒜瓣儿分析,可能不知不觉就掉进了技术分析的陷阱……!

实际上,笔者依然认为当前油价不具备持续下跌的能力。笔者继续提醒投资者高度关注2023年至今,油价月线KD指标相较于K线形态的“底背离”信号。后期一旦油价回到20周均线上方并企稳,则“底背离”周期见底指引将被坐实。此外,2021-2022年油价曾有一个月线“顶背离”信号,此后油价弱势运行至今。观察小图2所示的贵金指数月线“顶底背离”信号,是不是好像对油价的周期有先导性指引功能?2024年3月,当金价光头光脚长阳创出历史新高之后,笔者即提醒投资者注意其它贵金属补涨机会,对应贵金指数KD指标相较于K线形态的底背离周期见底指引被坐实。切忌跟着华尔街营造的感觉走,切忌盲目战略做空原油。

2 虽四月金价大顶表象明显,但我们在五月即判断不能战略做空黄金

近月,黄金市场的散户及一般投资者、投资机构普遍心理——恐高!去年同期同样如此。然在跟随威尔鑫指引的战略投资者,尤其首饰等实体金商,可谓即轻松惬意,又回报稳健又丰厚。虽然四月金价见顶3499.84美元时的技术面极端超买,但我们在五月通过对黄金市场基金行为趋势的量化分析后即告知:切忌中期做空黄金!故此后至今,我们一直只逢低做多,从不逢高做空。尤其最近两周,我们判断金价大涨在即,在前周金价回探3310美元附近考验20周均线支撑时,我们及时发出做多指令。上周二金价在亚洲早市回踩3350美元时,我们同样建议继续做多,并至今锁定持仓。关于上周与本周的做多操作,笔者在开放式报告中都曾明确表露出来,期望相信威尔鑫分析资讯的投资者不要盲目做空。

我们如何在五月即通过对黄金市场基金行为趋势的量化分析,判断即便当时金价通用技术极度超买,也不能中期做空。下面为当期内部分析报告原文:

……但笔者认为基金多空双向总持仓不可能在牛市趋势中创十几年新低。目前基金多空双向总持仓已经位于数年绝对低位区,后期转而上行的可能偏大。若基金总持仓规模上行,且鉴于基金空头倾向于继续减仓,那么必然对应基金多头可能出现大于空头减持规模的增仓,这就形成了金市既有空头止损的被动推动,也有基金多头增仓的主动推动,那么中期金价走强概率就会很大。

其它市场会出现比COMEX期金市场能量更大的抛压吗?我认为可能性小!其它非美市场应该更倾向于看贬美元、美债信用而增持黄金,故我们仍需紧盯上海两大交易所金价升贴水趋势对应的需求强弱信号。

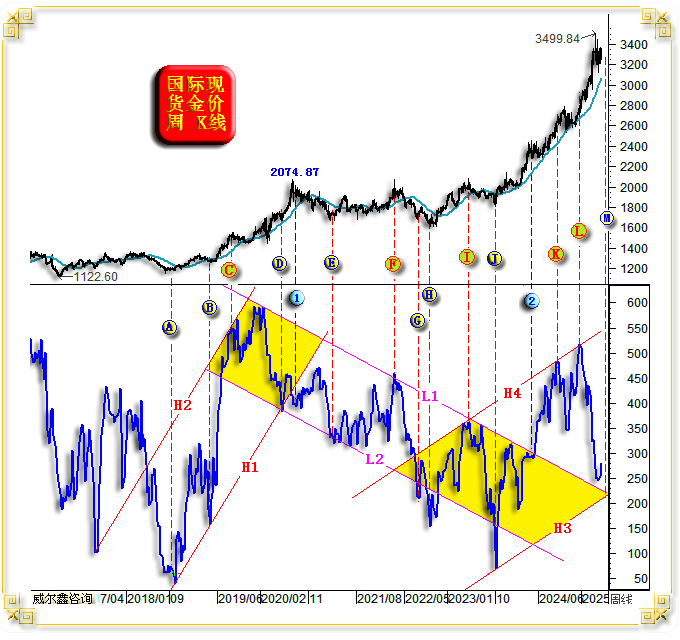

再如金价周K线与黄金市场基金行为趋势图示:

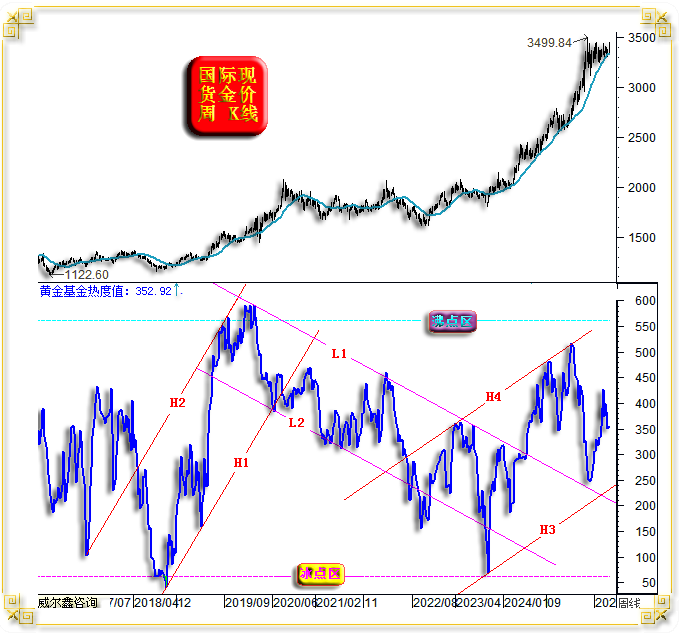

关于黄金市场基金行为量化分析,笔者以往皆在日线周期中进行,当前基金行为位于冰点区,后期金价运行趋势看涨。周线周期的基金行为量化如何?周期趋势规律很强!

2018年金价A位置见底之后,整个基金行为总体运行在H1H2通道中。B位置,金价强势调整触及趋势线H1时,构成中期做多机会;D位置,即便金价位于数年绝对高位,但当基金行为量化再度触及H1上升趋势线时,依然构成中期做多机会。

此后基金行为趋势渐渐盘出H1H2上行通道,进入L1L2下降通道,但不影响金价在D-1区域的中期大幅上涨。

在H1H2上升通道与L1L2下降通道交汇区,图中黄色区域,金价大幅上涨。观L1L2下降通道与H3H4上升通道交汇区,即G-2区域,金价同样大幅上涨。

回看L1L2基金行为下降通道,在1位置后,即基金行为确定进入L1L2下行通道后,触及轨道线L2时构成做多机会,如E、G、H、J位置图示;触及下降趋势线L1时,则金价阶段或中期见顶,如F、I位置所示。

当前基金行为运行在H3H4上行通道中,理论上,基金行为量化触及H4轨道线,应该注意阶段或中期见顶。K位置见顶警示信号只能算勉强有效,L位置见顶信号则完全是看空陷阱。L位置后,虽基金行为大幅回落,但金价却继续大幅上涨,情形类似2020年D位置前。

当前M位置附近,基金行为大幅回落至L1、H3交叉支撑位置,回踩趋势线大致到位,性质应该类似2020年D位置,这就意味着后市金价可能还有大幅上涨空间,甚至同样超过20%。

即我们在五月份金价即便周期极度超买的背景下,通过基金行为量化分析判断中期金价还有大幅上涨空间,故自然不能盲目中期做空,继续耐心逢低做多才是正确合理的选择。最新的黄金基金行为量化信号如何呢?如最新信息图示:

此后至今,基金逐渐恢复做多黄金的热情,基金行为热度值在五月下探L1线后强劲回升。这个过程可以视为对基金行为彻底走出L1L2下行通道,进入H3H4上行通道的确认。近月基金做多黄金的热情不断上涨,但一般机构、散户、金商却纷纷恐高抛售,两相对冲之后,金价几无涨跌。还记得笔者去年大概同期发布过一篇有关基金在金价历史高位“诱空”的分析文章吗?是不是有些“昨日重现”的市场意蕴?!如果后期基金行为热度值还有测试H4轨道线的可能,那么金价会涨到什么价位?!

3 黄金对美国的金融避险需求已悄然上路

近年,投资者对黄金的避险需求体会较深,但可能都停留于地缘政治危机避险方面:关注巴以冲突、黎以冲突、伊以冲突、俄乌战争等演化对黄金市场的影响。但却忽略了黄金之于金融避险的需求正悄然强化!

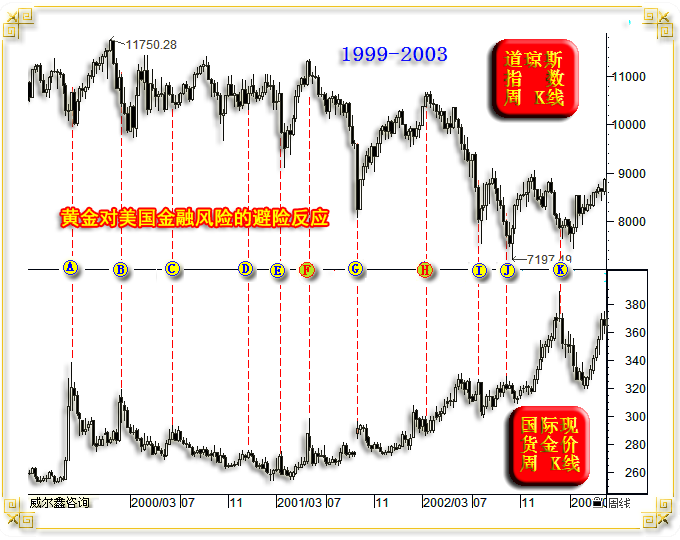

黄金之于金融避险需求的强化,直观体现在金价与美股的市场运行关系。在经济金融处于常态良性运行的阶段,金价与美股几无关联。而一旦市场认为美国可能正孕育系统性经济金融危机,那么金价与美股就会呈现出较强反向运行关系。且一般的关联表现为:美股下跌,金价上涨;但美股上涨,金价未必下跌。即便在1999至2003年,黄金20年大熊市尾段,十年宏观牛市初期,也是如此:

始于2000年科网股泡沫见顶后的美国经济金融危机,演绎过程非常复杂。即便如此,金价、美股的阶段或中期趋势也呈现出清晰的反向运行关系,图中A、B、C、D、E、G、I、J、K位置,美股位于阶段或中期底部,对应金价在避险需求助推之下皆位于阶段或中期顶部。图中F、H位置,美股位于中期顶部,但金价拒绝下跌,同样位于中期高位,可视为20年黄金宏观大熊市即将结束的参考信号之一。

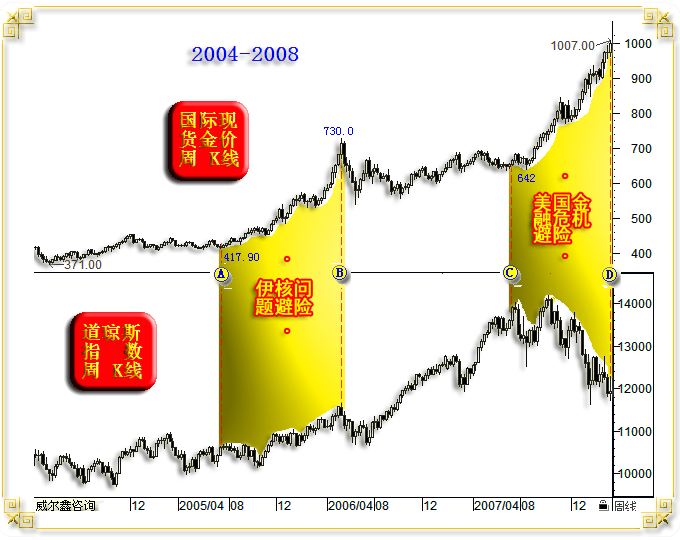

2000年金融危机之后的下一轮危机,则是震级更强的2008年。此时黄金早已步入宏观牛市周期,故避险需求对金价的影响不再像2000年金融危机期间那般“飘忽”。如2004至2008年金价、道指周K线图示:

这幅图表中,黄金两轮中期大牛市都缘于避险需求助推。AB区间,金价从417.9美元巨幅上行至730.0美元,涨幅高达74.68%。支撑题材为“伊核问题”:美国与伊朗几乎天天嘴仗,美国不断威胁要对伊朗动武,当时伊朗总统内贾德是个狠角,与美国争锋相对。其直言,若美国胆敢对伊动武,伊朗将彻底截断合尔木兹海峡原油运输通道,让油价涨到200美元去……

图中CD区间,2007年下半年至2008年一季度,美国开始为2008年的巨大经济金融危机“孕育”了:美股周期见顶回落,金价大幅上涨超50%。

笔者近两年都在不断论证,美国难免一场至少相似于2000年后的中等程度经济金融危机,今年美国地产已经确定见顶,当前美股系统性估值位于140年绝对高位区。实际上,此轮美国经济金融危机应该远强于2000年后,因目前美国股市、地产泡沫都非常重。2000年美国只有巨大的股市泡沫,无地产泡沫。2008年美国地产泡沫很重,但股市泡沫不大。

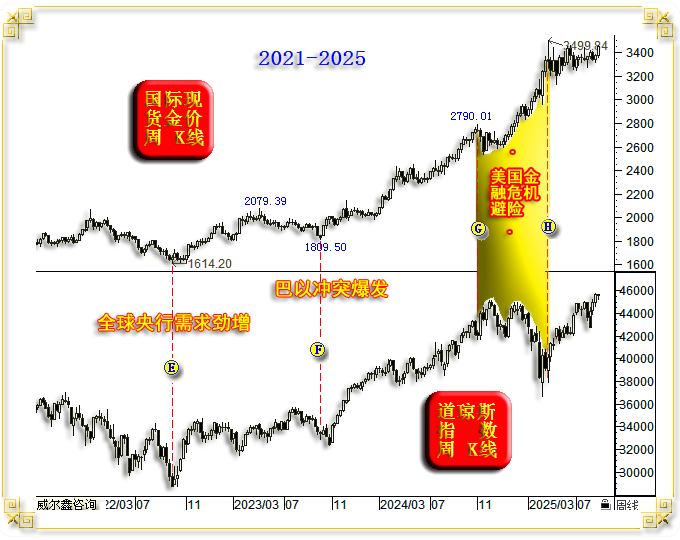

黄金相对于美国金融危机孕育的避险需求强化是否已见端倪?今年五月之前的黄金中期牛市便是如此。如2021至2025年金价、道指周K线对比图示:

对一个资深黄金市场投资者而言,每一阶段的黄金市场运行逻辑要大致弄清。2022年四季度,E位置后,因欧美无底限将美元、欧元政治化,用作制裁俄罗斯的工具,随意冻结俄罗斯央行资产,致使全球央行去美元化意愿强化,纷纷大肆增储黄金。对应金价中期见底回升。

2023年10月,F点位置,巴以冲突爆发,地缘政治危机避险需求叠加央行继续大肆增持,金价中期涨势更为凌厉。

但图示G点以前的整个金价、道指,阶段或中期运行趋势无关联。G点之后,金价、美股开始呈现紧密反向波动关系,美股大幅下跌,金价凌厉上行。黄金相对于美国金融风险的避险需求强化得以彰显!

五月至今,美股大幅回升,再创历史新高。但对应金价并未因市场对美股的风险偏好强化而抛弃黄金,做空黄金,示意市场认为美国经济金融危机终难免,对黄金的金融避险需求必然还有强化过程。

如果金价、美股确证已进入这种逻辑关系,那么我们甚至可以用金市表现来反推美股,反推美国经济前景:如若金价就此迎来新一轮涨势,就意味着美股可能正位于中长期顶部,后市下跌概率大。同时也证明美国经济前景坎虞!

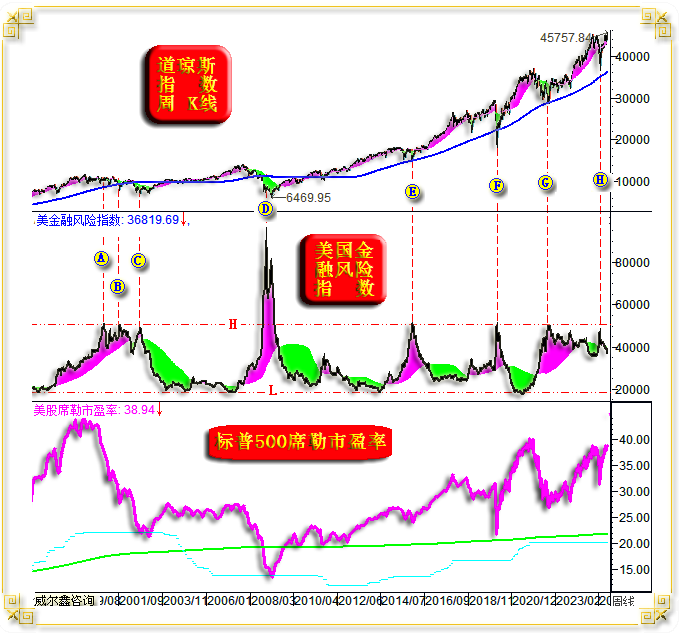

关于美国金融风险的演化,笔者设计了一个美国金融风险量化指数,参考价值很大:

如果美国面临的是一轮中轻度经济金融危机,金融风险量化指数会大概见顶于H天线位置,图示A、B、C、E、F、G、H位置,指标触及H天线时,对应美股中长期见底。2016年E位置美股底部,2020年F位置底部,2022年G位置底部,笔者皆精确识别,并及时发文分析分享。当前标普500席勒市盈率位于140年绝对顶部区,虽当前金融风险指数显示美国暂无金融危机之忧,但可能也是远离美国金融资产的最好时机!

九月美国数据信息非常重要,美联储将从中决定如何为美元利率进程定调。美联储将高度聚集就业市场景气度与物价趋势信息。下面笔者将就八月这类数据信息进行总结回顾。

4 美国就业市场信息

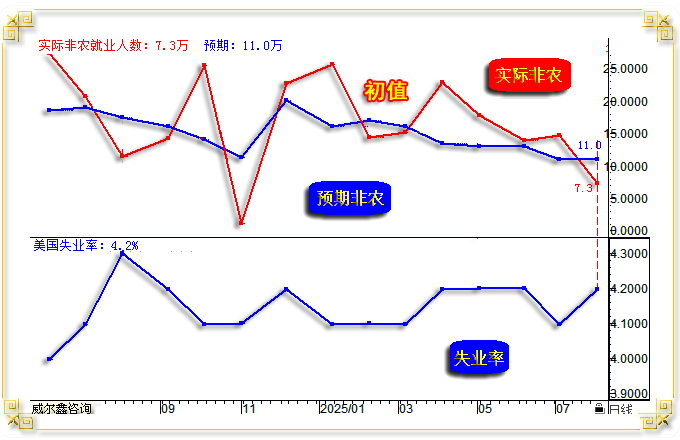

首先如8月初公布的美国7月非农就业数据信息图示:

7月非农就业数据远逊于预期的增加11万,仅增加7.3万。更为离谱的是,劳工部将前两月总计28.6万的数据修掉了25.8万,即5、6月实际非农就业数据仅增长2.8万。对应失业率回升至4.2%。就业形势看似急剧恶化!

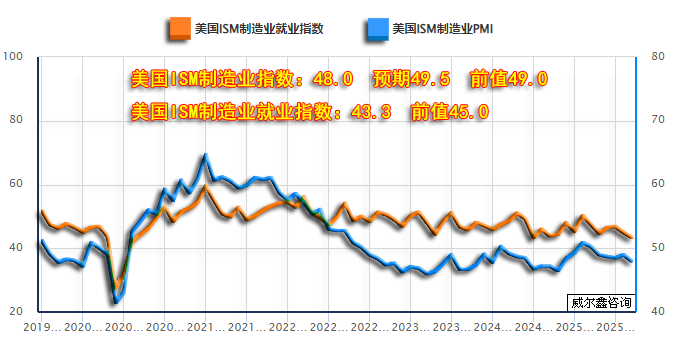

此外,从7月美国ISM制造业就业分项数据中,同样看到了就业形势的加速恶化迹象:

七月ISM制造业就业指数仅43.3,是所有制造业分项指数中表现最糟糕的数据,下滑趋势越来越快。

5 美国通胀趋势信息

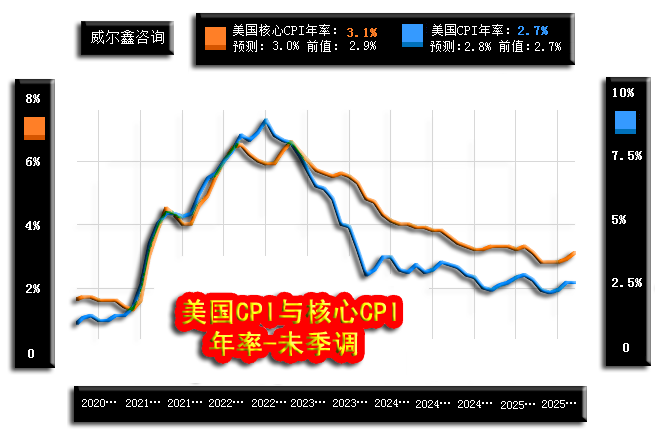

虽然7月美国CPI年率持平于6月前值,看似通胀受控。然剔除食品与能源之后的核心CPI年率却超预期回升:

7月核心CPI年率为3.1%,高于6月前值2.9%。

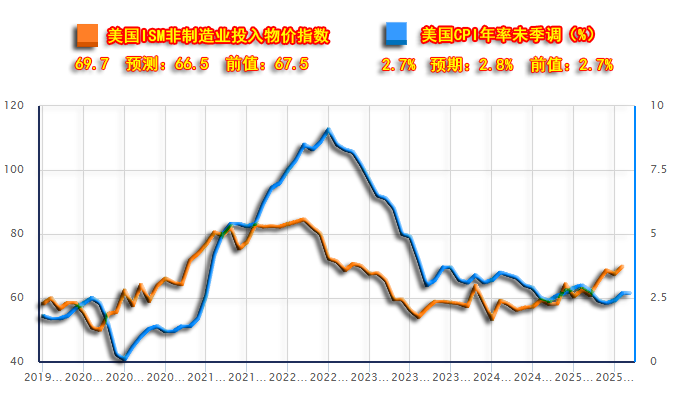

此外,美国7月非制造业物价投入指数领先于CPI年率强劲上行:

二者对比不难看出,非制造业物价投入指数似乎有领先于CPI年率周期见顶或见底的指引功能。2020年领先见底,2022年领先见顶。目前非制造业物价投入指数已创三年新高,后期CPI年率必然转势上行。

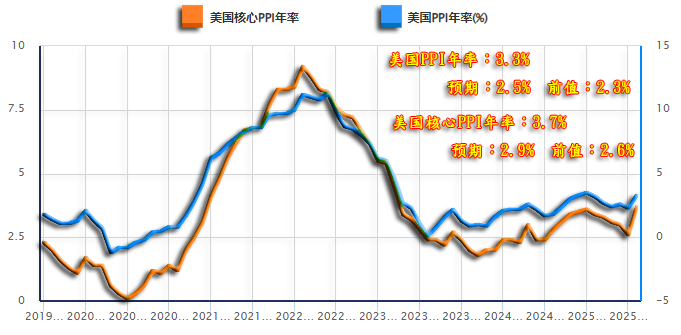

再看原材料端物价运行趋势:

这幅图表更能看出美国压制原油以图遏制通胀上行的用意。7月美国PPI年率、核心PPI年率皆“巨幅”上行。PPI年率从2.3%跳涨至3.3%,是2022年3月至今力度最大的一次跳涨;剔除食品与能源之后的核心PPI年率同样超预期跳涨,且跳涨力度更大,从6月2.6%跳涨至3.7%,创下2021年5月至今最大的跳涨力度。PPI(生产者物价指数)向CPI(消费者物价指数)的传导会有一个滞后过程,这个过程即是从原材料到产品终端消费的过程,一个月时间差不多。故不难预期,9月中旬公布的8月美国CPI数据可能令美联储很难堪,因为9月美联储议息会议刚好在CPI数据公布之后两天。

此外,由于商品市场周期与美国通胀周期息息相关,如果我们认为商品市场上行概率大,那就意味着美国通胀上行概率大:

图中商品或商品指数,铜价趋势最强,月均线系统呈标准的宏观牛市排列。第二强为涵盖20多个品类的CRB商品指数,目前形态趋势较强,与2021年顶部相当。第三为重在反应能源运行状况的标普高盛商品指数,目前紧邻20、60、120、250月均线交汇区支撑,极难下跌。最弱为NYMEX原油价格,虽华尔街极尽打压之能,令原油净多持仓创下十几年新低,但油价并未有效跌穿20、60、120、250月均线交汇区支撑。中期后市,商品市场上涨概率远大于下跌,尤其还有美联储降息供油。商品市场上行无疑会为美国通胀上行供油!

通胀与就业市场景气度,美联储无疑会侧重就业市场。故本周美国采购经理人指数,非农数据将为美联储利率进程给出重要指引,必然强烈影响金融市场。综合7月信息观察,就业形势坎虞,物价可能进一步上行。那么笔者在去年岁末年初的那个大胆预测就会成真:美联储将面临就业形势恶化与通胀上行的两难局面,但还是会降息。故我们会见到美国通胀不断上行,但美联储却迫不得已不断降息的奇观!最终美国经济会如何呢?

6 美国经济景气度信息

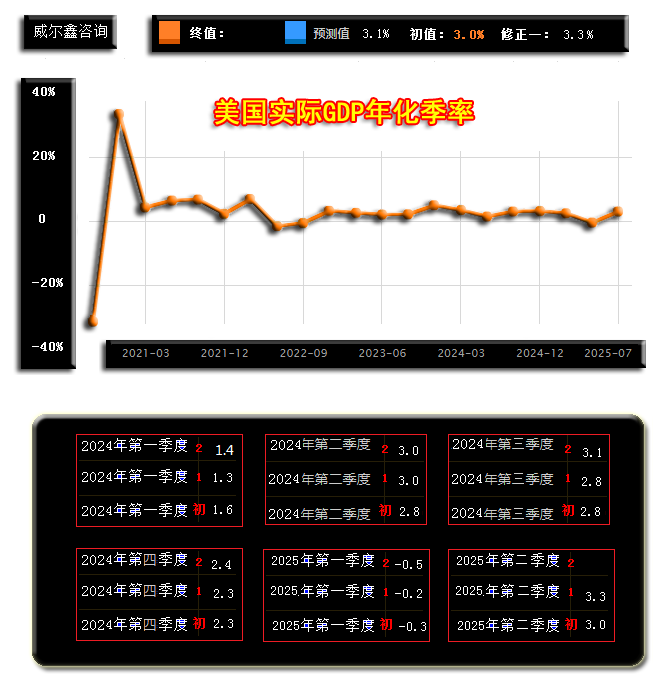

虽然上周美国二季度GDP年化季率从3.0%上修至3.3%:

但市场毫无反应,尤其美股市场。因为二季度数据在九月份看来,已是过眼云烟。观7月美国ISM制造业指数、非制造业指数演化趋势,前景坎虞:

数据双双远逊于预期,且相较于前值明显回落。美国制造业衰退力度加大,并不让人感到意外。但非制造业指数滑向50荣枯分水岭是个非常危险的信号。如果就三个月数据求均值,当前非制造业三个月均值创下了十几年来最低水平。实际上,如果剔除非制造业中表现最强的“物价投入分项指数”影响,非制造业已经进入衰退区了。

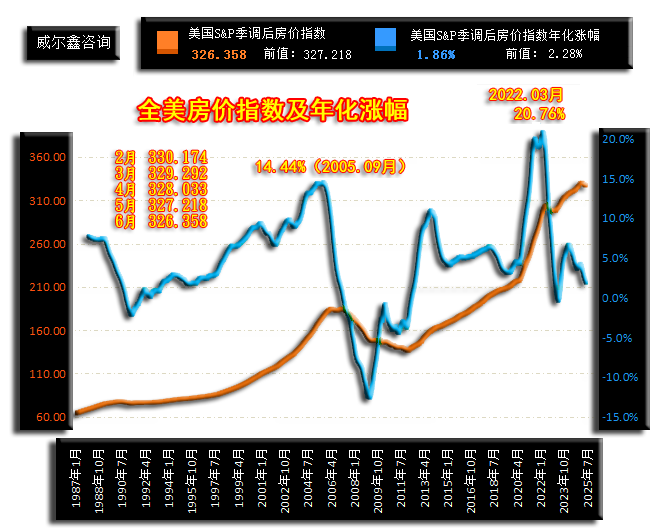

此外,全美房价大周期见顶了,是美国经济宏观见顶的最强证明:

今年2月,全美房价指数见顶330.174点之后,已持续四个月回落。最新房价指数年率为1.86%,如果数据击穿零位,就意味着一年以来的购房开始亏损了,其对经济、金融的冲击将越来越大。

基本面综合观察思考,美国通胀上行,必然进一步冲击、恶化经济营运环境,进而拖累,甚至冲击金融。再次回顾2008年经济金融危机前,黄金基于金融避险的需求强化过程,若金价就此上行,完全符合基本面运行逻辑指引。当然,金价宏观技术面超买状态确实令人望而生寒!

7 金市通用技术与基金持仓信息

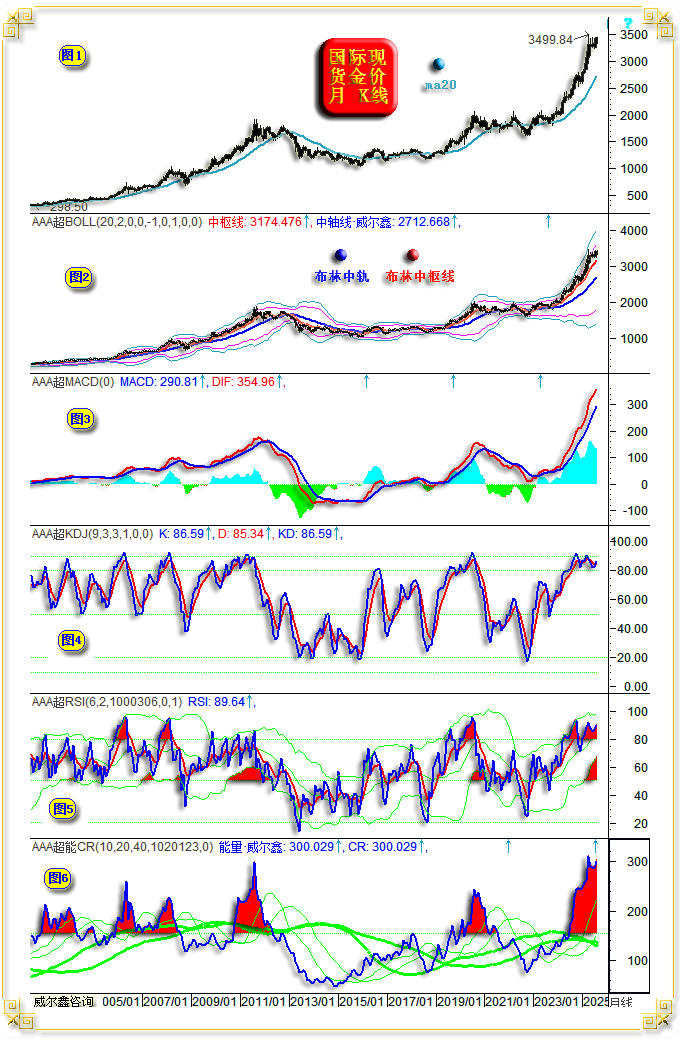

如金价月K线通用指标信息图示:

小图1,金价宏观上行趋势完好,但周期强势已超2011年金价见顶1920.80美元前的任何中期牛市,观金价与20周均线之间的差距可知。

小图2,月线布林通道上行趋势完好,5-8月的金价强势整理,令此前贴着上轨飞行的金价强势得到一定程度修复。当前金价依然远高于中枢线支撑位置,趋势极强。

小图3,MACD趋势指标,极强的上行趋势得以延续!

小图4、5,月线KD、RSI处于大周期超买状态,但金价可能在其超买钝化中继续上行。

小图6,CR能量指标,与小图3所示的趋势信息相似,当前黄金做多的能量依然及其强盛,理论上不可轻易逆水行舟。

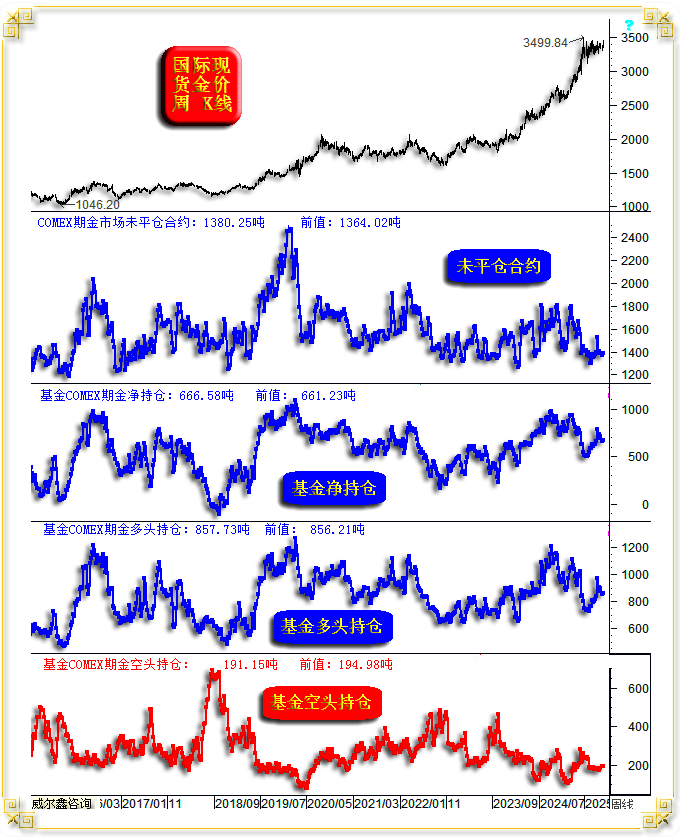

再如COMEX期金市场持仓分布图示:

最新COMEX期金市场未平仓合约为1380.25吨,竟然位于十年绝对低位区。理论上,COMEX期金未平仓合约中周期趋势应与金价同向。

基金在COMEX期金市场中的最新净持仓为661.23吨,位于十年中高位区。

基金在COMEX期金市场中的最新多头持仓为857.73吨,位于十年中位区。

基金在COMEX期金市场中的最新空头持仓为191.15吨,位于十年低位区。

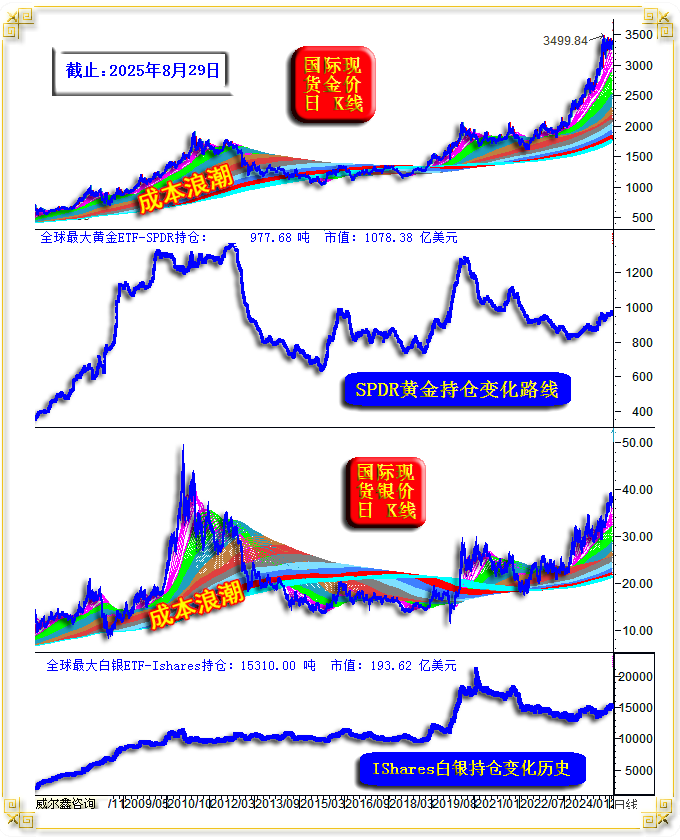

再如全球最大的金银ETF持仓信息图示:

全球最大黄金上市交易基金(ETF)SPDR Gold Trust最新持仓为977.68吨,市值1078.38亿美元;全球最大白银ETF基金iShares Silver Trust(SLV)最新持仓为15310.00吨,市值193.62亿美元。

无论金银ETF,还是对冲基金持仓信息,皆显示在近两年金银大牛市中投入不够,但并未影响金银宏观强势。当前无论对冲基金,还是金银ETF,都具备较大的持仓拓展空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61