大消费的“金九”行情真要来了?

今天早盘,在三大指数集体调整的背景下,医药和白酒逆势走强。消费ETF(510150)一度涨超1%,成份股联影医疗大涨12%,均胜电子涨停,拓普集团、复星医药、梅花生物、舍得酒业等全线走强。

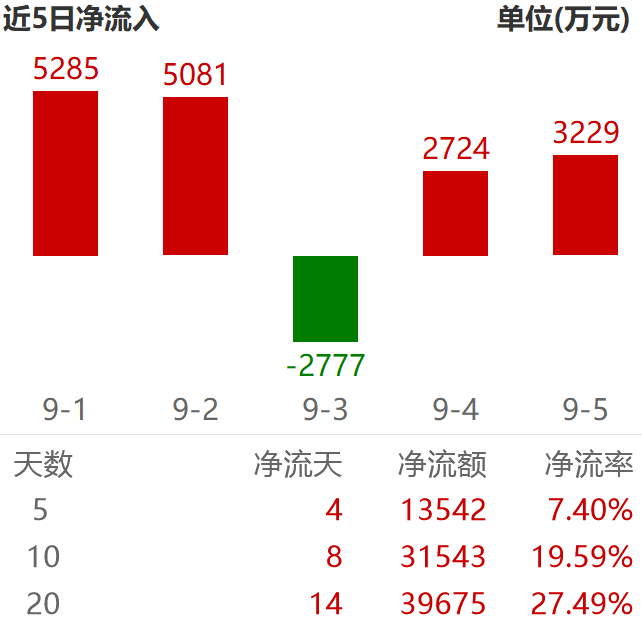

数据显示,上周“市场整理”期间,消费ETF(510150)在5个交易日内吸金1.35亿,并且近10日净流入3.15亿,资金进场意愿非常明显。

一、【消费券的“乘数效应”不容小觑】

最近,宁波、济南等多地又开始发放消费券,宁波单汽车消费券就达6000万。今年以来,各地消费券发放越来越常态化、精准化。国内机构的模型显示,每1元消费券可撬动2.3元额外消费,这个月底中秋国庆双节就要到了,消费需求自然升温。

而且9月1日已经开始实施的个人消费贷款财政贴息政策,覆盖汽车、家居家装、电子产品等多个重要领域,消费品以旧换新也在加码推进。麦肯锡调研显示,三线以下城市消费意愿指数达72,高于一线城市15个点,已经成为新增长极。

消费券的“乘数效应”不容小觑,目前官方预计2025年社零总额有望突破50万亿元人民币,消费作为内需主力的地位越来越稳。

二、【细分赛道分化明显,龙头优势突出】

从上半年业绩来看,大消费内部其实出现了明显的结构性分化,所以大家一定要把握准方向。

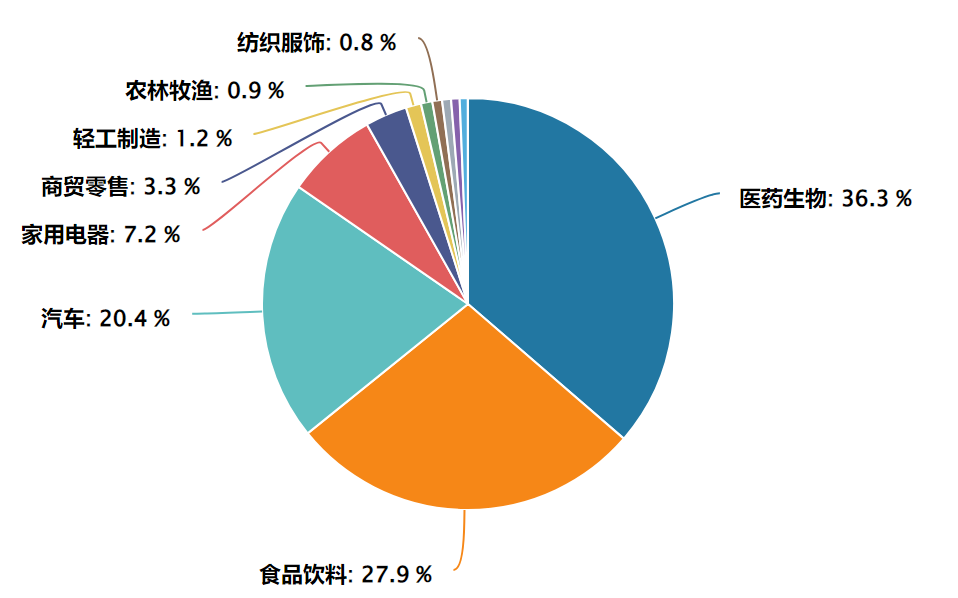

就从消费ETF(510150)跟踪的消费80来说,指数重仓医药、食品饮料、汽车、电器、零售、制造、农林牧渔等大消费各个细分赛道,各个板块均面临着强烈的低位待涨需求,正在承接资金的高切低需求。

1、食品饮料:估值已到历史低位

目前食品饮料行业的动态市盈率大概在21-23倍,像万得食品饮料指数仅处于上市以来6.15%的分位点,比历史中枢还低了20%。茅台这样的白酒龙头,动态PE也才20倍左右,确实不贵。

白酒方面,二季度业绩其实比市场预期要好,龙头酒企算是熬过了压力测试期。双节临近,高端白酒需求仍然坚挺,很多区域龙头比如酒鬼酒、口子窖、舍得等都值得看。

另外乳制品行业正在逐季改善,机构预计原奶价格2025年下半年见底,2026年确定性上涨,龙头像伊利股份有望进入盈利修复期。调味品、速冻食品行业也在慢慢走出低谷,消费ETF(510150)中又很多相关个股。

汽车:政策驱动,业绩亮眼。汽车行业上半年表现非常出色。已发中报的271家公司里,近九成实现盈利。

医药生物:创新药出海成果显著。医药行业今年喜报频传,20多家公司上半年净利润翻倍,恒瑞、药明康德这些千亿巨头也继续保持强劲增长,医疗器械板块也可以低位反转。

4、农林牧渔:板块整体估值仍处于低位,海大集团、牧原股份、温氏股份、大北农等中报业绩亮眼,安全边际高、并且近期接连反弹、显现出初步的启动迹象。

因此,如果大家想要同时把握低估值修复 + 高成长赛道,可以借道消费ETF(510150)这种同时布局医药、汽车、白酒、食品饮料、养殖等细分的产品,真正意义上的“大消费”全景式埋伏。

作者:三好金融民工

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61