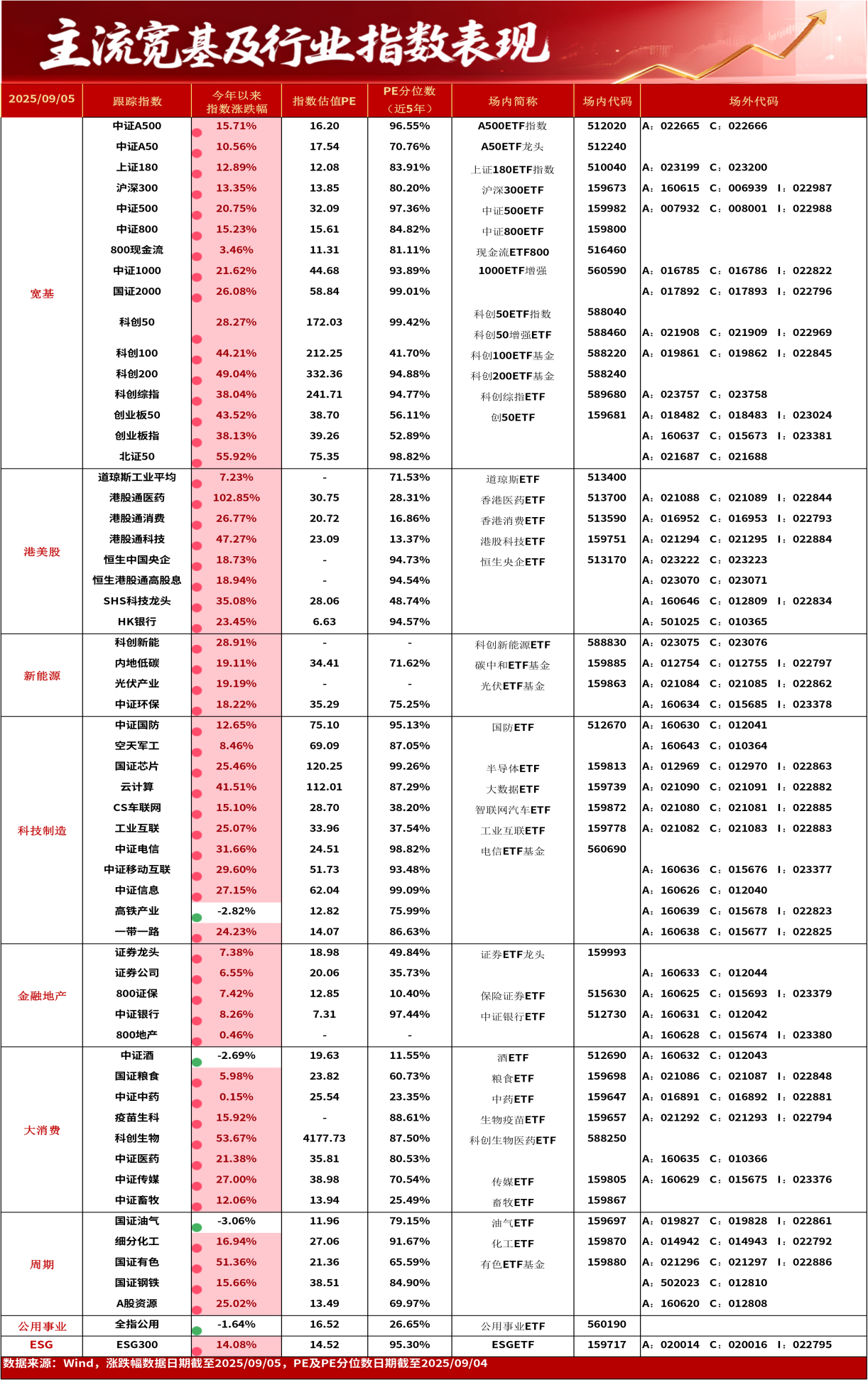

资金周报(9/1-9/5)|宽基板块延续流出态势,化工ETF(159870)最新规模突破180亿

一、全市场概况

截至上周末,全市场权益类ETF总规模43871.59亿元,过去一周场内总规模减少284.94亿元,总份额增加240.89亿份,资金净流入110.50亿元。

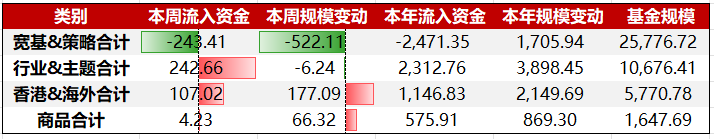

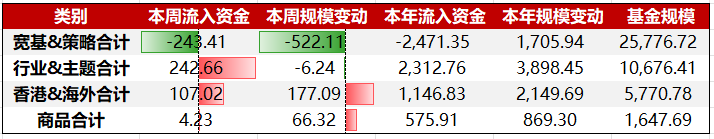

从大类来看,行业&主题板块ETF净流入居前,达+ 242.66亿元,主要系证券板块流入;宽基&策略板块ETF净流出居前,达-243.41亿元。

二、资金加减仓方向

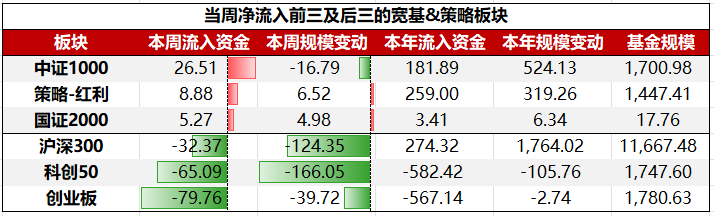

具体到细分板块,宽基&策略板块ETF中,净流入前三大板块依次为:中证1000、策略-红利、国证2000;净流出前三大板块依次为:创业板、科创50、沪深300。

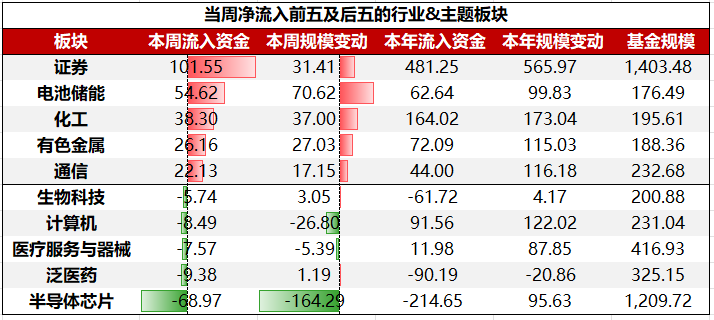

行业&主题板块ETF中,净流入前五大板块依次为:证券、电池储能、化工、有色金属、通信;净流出前五大板块依次为:半导体芯片、泛医药、计算机、医疗服务与器械、生物科技。

三、重点关注

1、化工ETF(159870)最新规模超过180亿,位列全市场同类断层第一

反内卷热潮下,化工板块持续“吸金”,上周化工ETF(159870)净申购45.88亿份,位居全市场ETF份额增量第一位;规模增加30.18亿,位居全市场ETF规模增量第三位。截至9月8日,化工ETF最新规模超过180亿,位列全市场同类断层第一。

伴随纺服“金九银十”旺季到来,以及政策对国内需求的不断刺激,纺服终端消费有望得到进一步提振,化纤行业景气度有望提升。当前化工周期在底部区间徘徊已久,多数企业急切需要改善行业竞争格局,落后产能淘汰势在必行。未来在政策引导+行业主动改善双端发力下,化工板块向上弹性空间充分。底部+低配+高弹性,是增量资金选择化工的重要考量。一旦PPI同比拐点上行,走出低通胀结合海外降息,新的一轮被动去库和补库周期就有望开启,化工恰恰是对库存周期非常敏感的品种。

2、证券ETF龙头(159993)横盘震荡之际,近两周连续获得资金布局

证券板块近期出现回调,但资金持续逆市布局。证券ETF龙头(159993)近两周资金净流入达5.63亿,最新规模突破30亿。相比证券公司指数,证券龙头指数的的标的更少、前十的权重更集中,聚焦头部优秀公司。从券商未来的发展趋势看,在“金融强国”的思路下,头部公司的竞争格局会逐步稳固,对标海外,做市和衍生品、财富管理都是券商未来的重点业务,头部公司的竞争力更强,杠杆提升的空间更大,ROE提升空间也更大。

资本市场趋势性向上和风险偏好提升下证券板块的投资价值正在逐步确认。伴随行业中报景气度回升,以及未来潜在的并购重组主线新进展和金融科技新变化,板块估值仍具有一定的修复空间。低估低配高ROE的头部券商和具有基本面变化的券商仍有配置价值。

单位:亿元/份。数据来源:Wind,统计区间为2025/9/1-2025/9/5。

风险提示:以上观点仅供参考,以上行业及个股仅供示例,不构成实际投资建议,不代表组合持仓。指数涨跌幅不代表基金涨跌幅。基金产品存在收益波动风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。中国证监会对本基金募集的注册,并不表明其对本基金的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成本基金业绩表现的保证。投资者购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。我国基金运作时间较短,不能反映股市发展的所有阶段。基金有风险,投资须谨慎。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61