市场波动加大,哪些资产值得关注

近期,人工智能、半导体等科技板块吸引大量资金流入,价值风格相对滞涨。8月,国证价值100指数区间收益3.25%,中证红利1.10%,创业板指则达24.21%。进入9月,市场波动加剧,创业板指已连续十个交易日日内振幅超2%,市场高位资金分歧明显。

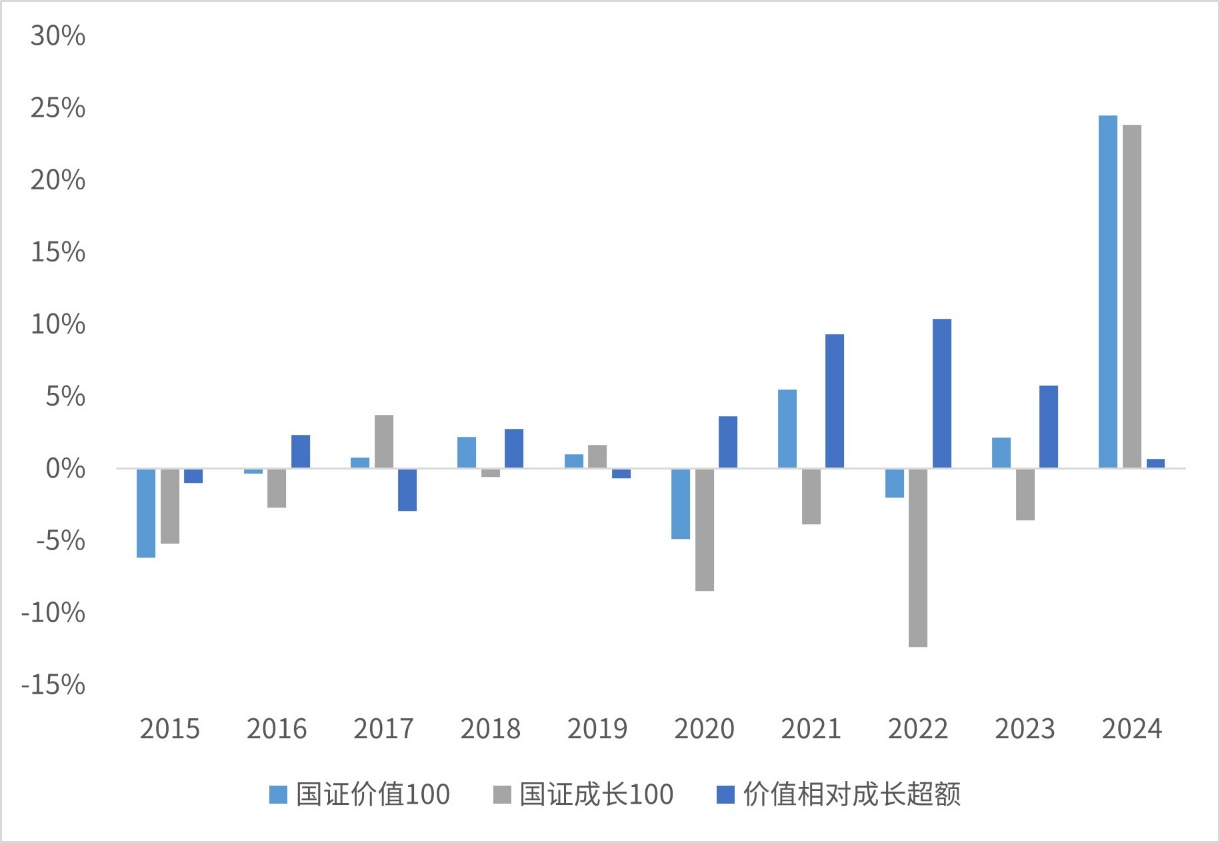

当前时点,为什么选择价值风格具有更高的胜率?日历效应是重要依据。受财报季影响,回溯过去十年,9月份国证价值100相对国证成长100胜率达70%,平均超额收益3.0%,优势显著。

数据来源:Wind,2015.01.01–2025.09.05

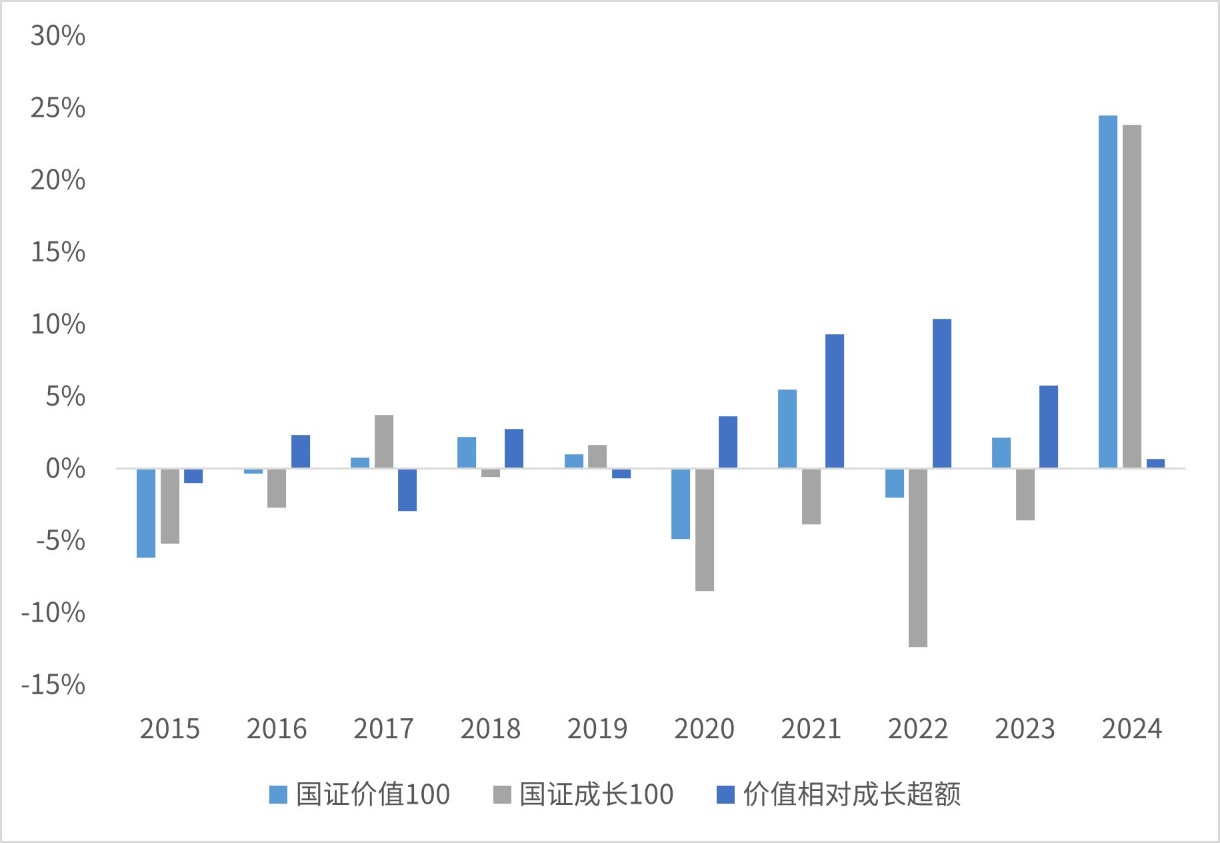

价值ETF跟踪的国证价值100指数,为投资者提供了厚实安全垫。该指数以“低估值+高分红+高自由现金流率”筛选低估优质企业,在市场波动中能带来稳健收益。且前期价值风格涨幅滞后,成长100与价值100估值差来到历史极端位置,价值风格估值相较成长风格更具性价比,后续存在估值修复空间。

数据来源:Wind,2016.06.01–2025.09.05

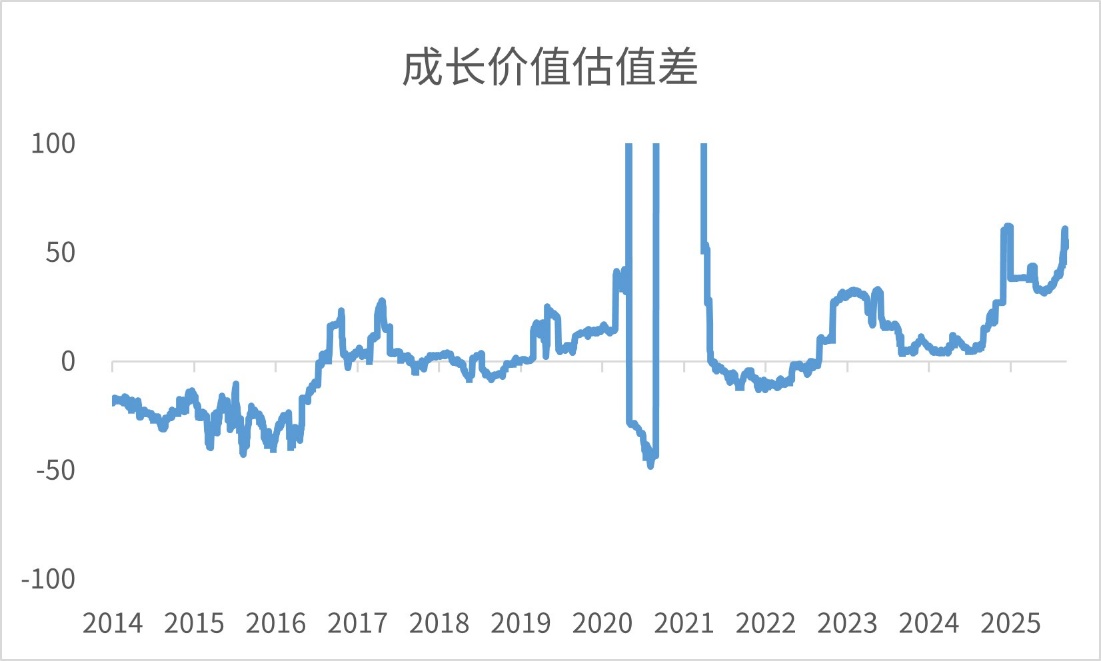

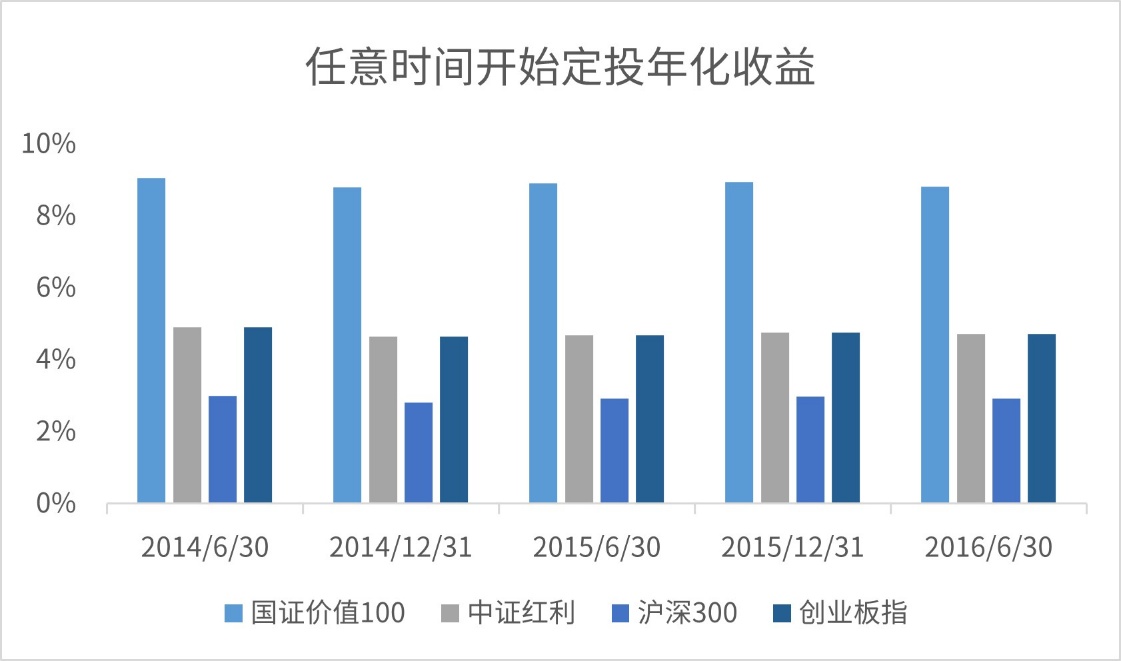

该以什么节奏入场?通常来讲,市场大幅波动时,定投可有效降低择时压力。以2014年6月至2016年6月市场周期为例,在牛市启动至回调的任意时间点,每月最后一个交易日定投价值ETF,均能获得约9%的年化收益,不同起始时间点收益差距不足0.3%,可见长期定投可弱化短期择时影响。

数据来源:Wind,2014.06.01–2025.09.05

即便市场估值明显抬升,长期定投价值ETF的收益仍优于成长和红利类指数。例如2014年12月起定投,中证红利与创业板指年化收益为4.64%,而价值ETF凭借低估值属性与对优质企业的布局,展现出更强的收益韧性,年化收益8.79%。

综合来看,在当前市场波动加大的背景下,价值风格资产凭借历史胜率优势、估值性价比及稳健特性,成为投资者对冲风险、追求长期收益的优选方向。对于普通投资者而言,通过定投价值ETF的方式参与,既能减少择时困扰,又能充分把握价值板块的后续修复机会,为投资组合增添一份稳健保障。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61