债市早报:资金面维持收敛状态;债市回暖

【内容摘要】 9月16日,资金面维持收敛状态,主要回购利率继续上行;受央行购买国债传闻提振,债市回暖;转债市场继续下行,转债个券多数下跌;各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率多数保持不变。

一、债市要闻

(一)国内要闻

【潘功胜:中国系统重要性银行总损失吸收能力已全部达标,影子银行风险大幅压降】9月16日,央行行长潘功胜在《求是》发表文章《坚定践行全球治理倡议 持续推进全球金融治理改革完善》。文章提到,当前,全球金融稳定体系面临一些新的挑战。一是监管框架仍然碎片化,甚至出现“竞争性逐底”的倾向。二是数字金融等一些新兴领域监管不足。三是对非银行中介机构的监管仍然薄弱。中国一直积极参与国际金融监管标准的制定与实施,是少数全面落实《巴塞尔协议III》的经济体之一;已建立系统重要性金融机构监管框架,中国系统重要性银行总损失吸收能力已全部达标;建立了存款保险制度,能为99%以上的存款人提供全额保障;出台并全面实施资管新规,影子银行风险大幅压降。

【商务部等9部门:综合运用货币信贷等政策工具,支持金融机构扩大服务消费领域信贷投放】9月16日,商务部等9部门印发《关于扩大服务消费的若干政策措施》。《措施》提到,综合运用货币信贷等政策工具,支持金融机构扩大服务消费领域信贷投放,加大对服务消费领域经营主体信贷投放力度,合理确定贷款利率水平,可持续支持服务消费。支持金融机构针对服务消费经营主体特点和融资需求,创新开发特色金融产品和服务。鼓励金融机构加强对多元化服务消费场景、集聚区和相关重点项目建设支持。

【全国人大财经委2024年度调研报告:建议优化中央国债和地方债、地方一般债和专项债结构】日前,全国人民代表大会常务委员会预算工作委员会、全国人民代表大会财政经济委员会发布关于2024年度政府债务管理情况的监督调研报告。报告指出,统筹考虑经济社会发展需要和财政可持续,根据经济增长、资产负债、财力状况等因素,研究健全政府债务支持发展和控制风险的指标体系。优化中央国债和地方债、地方一般债和专项债结构。进一步健全完善政府债务管理情况报告制度。

(二)国际要闻

【美国8月零售销售环比增0.6%,连续三个月超预期增长】9月16日,美国商务部公布的数据显示,美国8月零售销售环比0.6%,预期0.2%,前值0.5%;美国8月零售销售(除汽车)环比0.7%,预期0.4%,前值0.4%;美国8月零售销售(除汽车与汽油)环比0.7%,预期0.4%,前值0.3%。8月份的零售增长具有广泛性,在13个主要类别中有9个录得增长。这轮增长主要由在线零售商、服装店和体育用品店引领,可能反映了返校季购物的提振作用。作为零售报告中唯一的服务业类别,餐饮业支出在经历前一个月的下滑后,本月反弹增长了0.7%。值得注意的是,即使部分经济学家预计汽车销售将拖累整体数据,该类别销售额仍在继续增长,只是增速有所放缓。由于零售销售数据为名义值,经CPI调整后的实际零售销售增长更能反映消费者购买力变化。8月实际零售销售同比增长2.1%,标志着连续第11个月实现正增长。

(三)大宗商品

【国际原油期货价格继续上涨,国际天然气价格上涨】 9月16日,WTI 10月原油期货涨1.93%,报64.52美元/桶;布伦特11月原油期货涨1.53%,报68.47美元/桶;COMEX 12月黄金期货涨0.16%,报3725.1美元/盎司;NYMEX天然气价格收涨2.36%至3.117美元/盎司。

二、资金面

(一)公开市场操作

9月16日,央行以固定利率、数量招标方式开展了2870亿元7天期逆回购操作,其中,操作利率1.40%,投标量2870亿元,中标量2870亿元。Wind数据显示,当日有2470亿元逆回购到期,因此单日净投放资金400亿元。

(二)资金利率

9月16日,税期收款,资金面维持收敛状态,主要回购利率继续上行。当日DR001上行2.84bp至1.442%,DR007上行1.46bp至1.498%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

9月16日,受中美贸易谈判达成基本框架影响,早盘债市延续弱势,但午后在央行购买国债传闻提振下,市场情绪有所缓和,债市明显回暖。截至北京时间20:00,10年期国债活跃券250011收益率下行2.0bp至1.7800%,10年期国开债活跃券250215收益率下行2.30bp至1.9200%。

数据来源:Wind,东方金诚

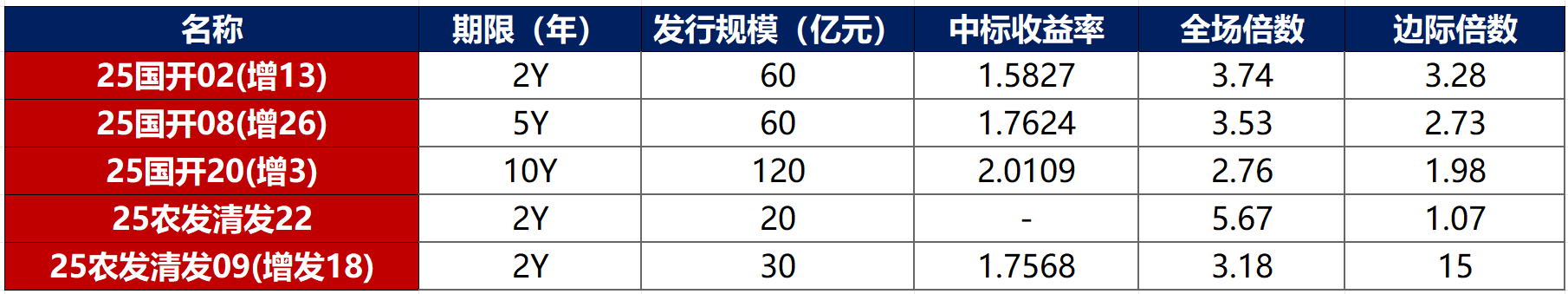

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月16日,3只产业债成交价格偏离幅度超10%,为“H9龙控01”跌超46%,“H1碧地01”跌超14%;“H1龙控01”涨超20%。

2. 信用债事件

武汉天盈投资:公司公告,子公司天乾资管未能按期兑付“20天乾01”本息。该债券余额4.5亿元,期限3年,票息为7.50%,到期日为9月12日。

万科:公司公告,公司第一大股东深铁集团向公司提供不超过20.64亿元借款,用于偿还公司在公开市场发行的债券本金与利息。借款期限不超过3年。

重庆铜梁金龙城建:召集人公告,拟使用7.5亿元中长期限贷款资金,提前兑付“23铜梁01”。

中原航租:中诚信亚太基于商业原因,撤销中原航租“Ag-”的长期信用评级。

漳州圆山发展:联合国际出于商业原因,撤销漳州圆山发展“BBB-”的国际长期发行人评级。

登封建投:中诚信国际公告,登封建投及子公司合计被执行标的0.61亿元,票据逾期合计0.27亿元。

东方时尚:公司公告,控股股东所持5649万股股份司法拍卖成功,成交额为1.69亿元。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收涨】 9月16日,A股走势分化,创业板午后发力反弹,机器人板块掀涨停潮,稀土、养殖、保险板块明显下挫,上证指数、深证成指、创业板指分别收涨0.04%、0.45%、0.68%,全天成交额2.37万亿元。当日,申万一级行业多数上涨,上涨行业中,综合涨超3%,机械设备、计算机涨超2%;下跌行业中,农林牧渔、银行跌逾1%。

【转债市场主要指数集体收跌】 9月16日,转债市场继续下行,跌幅收窄,当日中证转债、上证转债、深证转债分别收跌0.18%、0.23%、0.05%。当日,转债市场成交额871.83亿元,较前一交易日放量74.65亿元。转债市场个券多数下跌,437支转债中,180支收涨,244支下跌,13支持平。当日上涨个券中,景兴转债、恒帅转债涨停20%,银轮转债涨超11%;下跌个券中,乐普转2、九洲转2跌逾4%。

数据来源:Wind,东方金诚

2. 转债跟踪

9月16日,共同转债公告预计触发转股价格下修条件。

9月16日,九洲转2公告提前赎回。

(四)海外债市

1. 美债市场

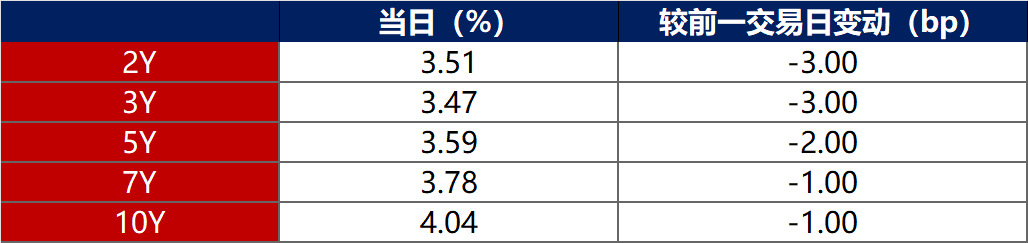

9月16日,各期限美债收益率普遍下行。其中,2年期美债收益率下行3bp至3.51%,10年期美债收益率下行1bp至4.04%。

数据来源:iFinD,东方金诚

9月16日,2/10年期美债收益率利差扩大2bp至53bp;5/30年期美债收益率利差扩大1bp至106bp。

9月16日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.37%不变。

2. 欧债市场:

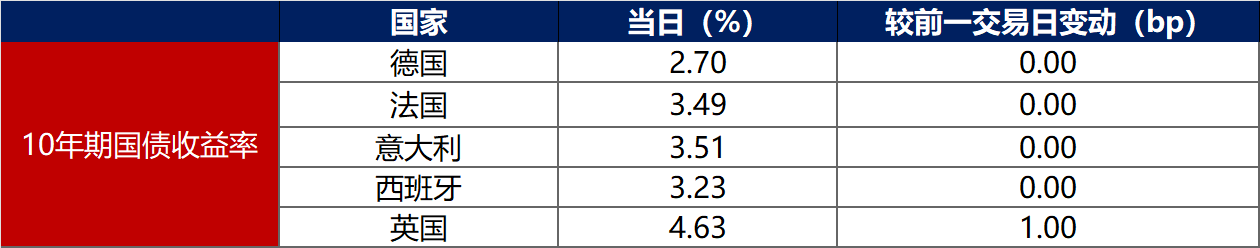

9月16日,英国10年期国债收益率上行1bp,其余主要欧洲经济体10年期国债收益率均保持不变。其中,德国10年期国债收益率保持在2.70%不变。

数据来源:英为财经,东方金诚

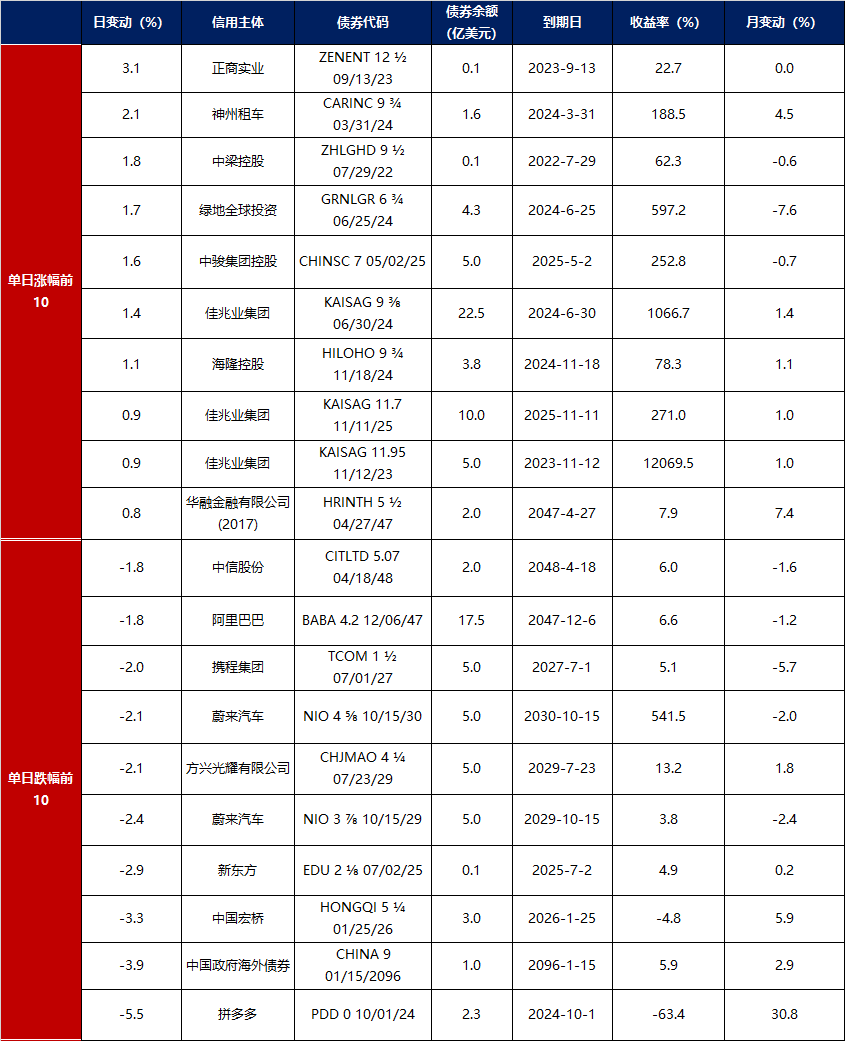

3.中资美元债每日价格变动(截至9月16日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61