中证A500发布一周年:与时代共舞!中证A500指数ETF(563880)标的指数“面面观”,“周年小考”成绩单究竟如何?

今天是9月23日,去年的今天,第三代宽基指数中证A500重磅发布,一经发布便引发基金公司竞相申报,一时间风头无两,成为当之无愧的现象级宽基!截至9月22日,中证A500挂钩产品高达416只,规模达2364.10亿元,数量与规模均位居市场第二!

中证A500指数ETF(563880)也于去年11月闪耀登场,引发市场火热关注,近期更是强势吸金,已连续3日吸金超4000万元!

【A500与资本市场共振:共同走出波澜壮阔的大行情】

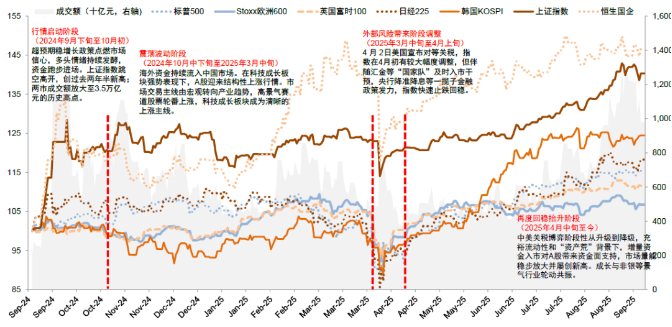

而A500发布的这一年,正好与9.24一周年高度重合。2024年9月24日,财政、货币、产业等一揽子超预期的增量政策发布实施,极大地振奋资本市场,A股大行情开启!2024年-2025年3月, DeepSeek、宇树机器人等现象级的科技企业和创新产品相继出圈,高景气赛道轮番上涨,市场迎来结构性行情。2025年3月-4月上旬,外部风险带来阶段性调整。4月下旬,外部风险缓释,增量资金入市对A股带来流动性支持,在各方面因素共同作用下,中国资产吸引力明显增强。

华西证券指出,过去一年间,中国资本市场成为全球表现最佳的权益资产,上证指数从2700点上行至3900点附近,涨幅接近40%,投资者思路出现投资思路转变。具体来看:

1、 A股风险偏好显著回升,增量资金驱动的特征明显。2、估值抬升是指数涨幅的主要贡献。过去稳股市、反内卷等宏观政策持续发力,股票市场领先经济基本面反映。3、市场风格上,产业趋势下的科技成长板块领涨。4、 私募基金、融资资金等高风险偏好资金活跃。5、 居民资金通过被动型产品入市,推动指数化趋势延续。6、 中长期资金入市构筑慢牛行情的基础。一是以汇金为代表的类“平准基金”自2024年以来持续在市场波动时买入ETF,在市场大幅波动时通过大规模增持ETF遏制非理性波动,在关键时刻稳定了市场情绪。二是以险资、养老金等为代表的中长期资金入市已成为A股市场的重要特征之一。

(来源于华西证券20250921《临近“9.24”一周年,A股发生了哪些变化?》)

这一年A500也随着市场走出了亮眼行情。A500发布时就号称是“新一代宽基旗舰”,不少人拿它与上证指数、沪深300做对比,跳出样本内来看,这一年样本外的A500再次跑赢了上证指数与沪深300,近一年累计涨幅达46.51%,相比沪深300超额收益超5%。

统计区间20240923-20250923,

【A500与产业趋势共振:超配新质生产力】

这一年也是新质生产力接连爆发的一年,年初DeepSeek引发全球科技热潮,全球资本重估中国科技资产,到宇树机器人惊喜亮相、机器人板块热点催化不断,再到中国创新药出海频偏,闪耀全球,再到储能订单爆满,固态电池产业化进程加速,泛科技资产接连演绎!

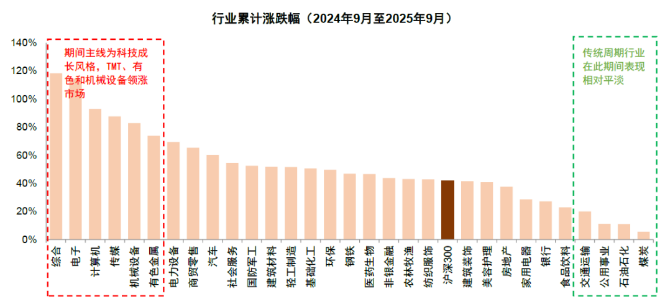

据中金公司统计,本轮上涨行情主线为科技成长风格,TMT板块领涨市场!

资料来源:中金公司研究部

据有关部门负责人介绍,“目前A股科技板块市值占比超过1/4,已明显高于银行、非银金融、房地产行业市值合计占比。”

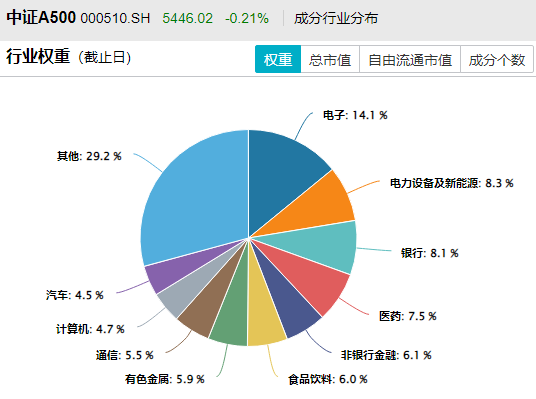

而中证A500指数也很好地反映了这一趋势,相比沪深300,中证A500指数超配新质生产力行业!中证A500第一二大权重行业为电子(14.1%)、电力设备(8.3%)等新兴行业占比达30%,而沪深300中,第一大权重行业为银行(12.9%)。

【一周年过后,市场又将如何演绎?】

当前,机构对A股后市走势普遍乐观,海外资管巨头更是频频唱多中国资产。高盛认为,当前中国股市(包括A股、港股)的上涨行情基础更为健康,具备可持续性。主要基于以下三大原因:一是市场参与者结构优化,二是估值水平未过度拉升,三是两融余额占市值的比例实际上远低于2015年水平,仍未过热。高盛特别关注“反内卷”政策与AI相关投资机会,认为两者将为中国股市提供持续的增长动能。

在此背景下,中证A500指数ETF(563880)标的指数作为新一代宽基旗舰,有望充分受益!特别是在超配新质生产力的背景下,有望表现更加亮眼!

在此背景下,配置宽基可以说是省心省力的优质选择!以中证A500指数ETF(563880)的代表的核“新”资产,聚焦三级细分行业龙头,设计行业再平衡机制,在大盘蓝筹的基础上超配新质生产力,无论是爆发潜能无限的科技、创新药板块,还是蓝筹稳健的非银等板块,均实现了均衡配置,充分受益于市场每一轮热点!

把握核“新”资产的战略性配置机会,高效配置优质中国资产,认准中证A500指数ETF(563880),一键把握市场大BETA投资机遇,分享经济高质量发展的长期回报!公开资料显示,中证A500指数ETF(563880)不仅综合费率为全市场最低档(管理费仅0.15%,托管费仅0.05%)。

中证A500指数ETF(563880)已正式纳入融资融券标的,玩法再升级,规模与流动性有望进一步提升!无证券账户者可关注场外联接基金(A:022469,C:022470)。

风险提示:本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61