威尔鑫点金·׀ 如何识别基金在金价历史高位诱空并顺势利用?

威尔鑫点金·׀对冲基金故技重施 再次于金价历史高位区诱空 金银市场大涨理所当然

2025年09月24日 威尔鑫投资咨询研究中心首席分析师 杨易君

周二

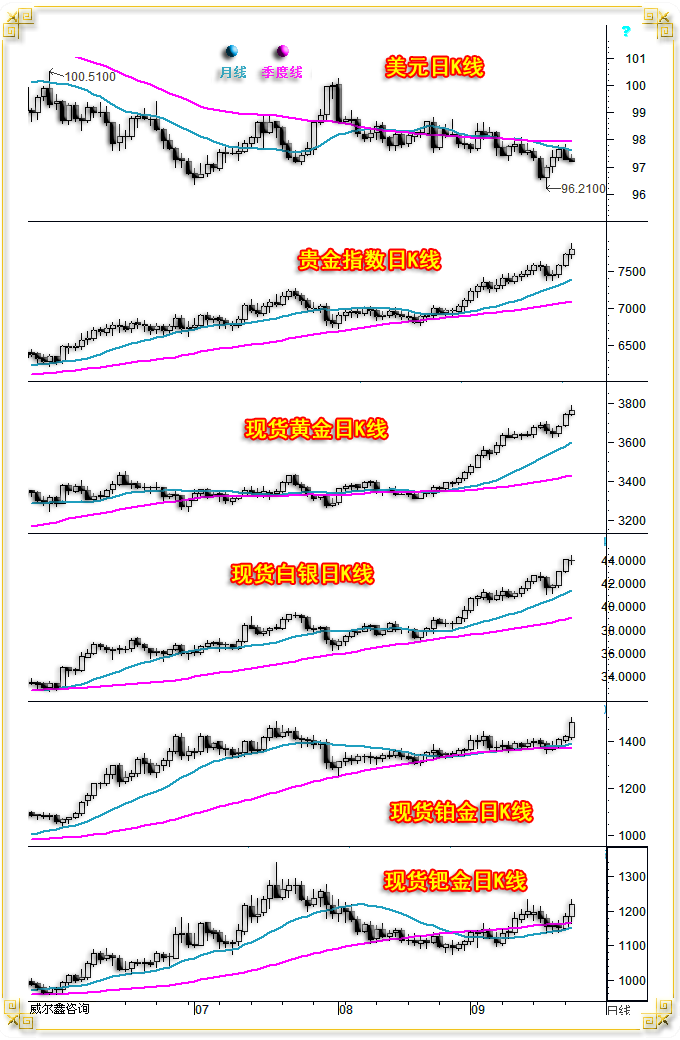

国际现货金价以3746.13美元开盘,最高上试3790.91美元,最低下探3736.59美元,报收3763.89美元,上涨17.53美元,涨幅0.47%,振幅1.45%,日K线呈震荡上行中阳线,续创历史新高。

美元指数以97.30点开盘,最高上试97.45点,最低下探97.19点,报收97.21点,下跌70点,跌幅0.08%,振幅0.27%,日K线呈震荡回软小阴线。

Wellxin贵金指数(金银钯铂)以7717.12点开盘,最高上试7866.17点,最低下探7664.41点,报收7790.15点,上涨71.19点,涨幅0.92%,振幅2.61%,日K线呈震荡上行小阳线,续创历史新高。

国际现货银价下跌0.16%,报收43.98美元;铂金价格上涨4.21%,报收1478.36美元;钯金价格上涨2.97%,报收1216.81美元。

周二在美元指数震荡回软过程中,贵金属市场表现强劲,但轮动运行特征明显。此前表现强劲的金银市场出现上行疲态,钯铂价格则开始加速补涨。伦敦LME基本金属市场继续疲软,商品市场尚未出现整体转强迹象。

美元指数连续三日反弹之后,再遇阻月线、季度线共振阻力而回落,略上位置还有20周均线反压,美元技术表象依然趋空。

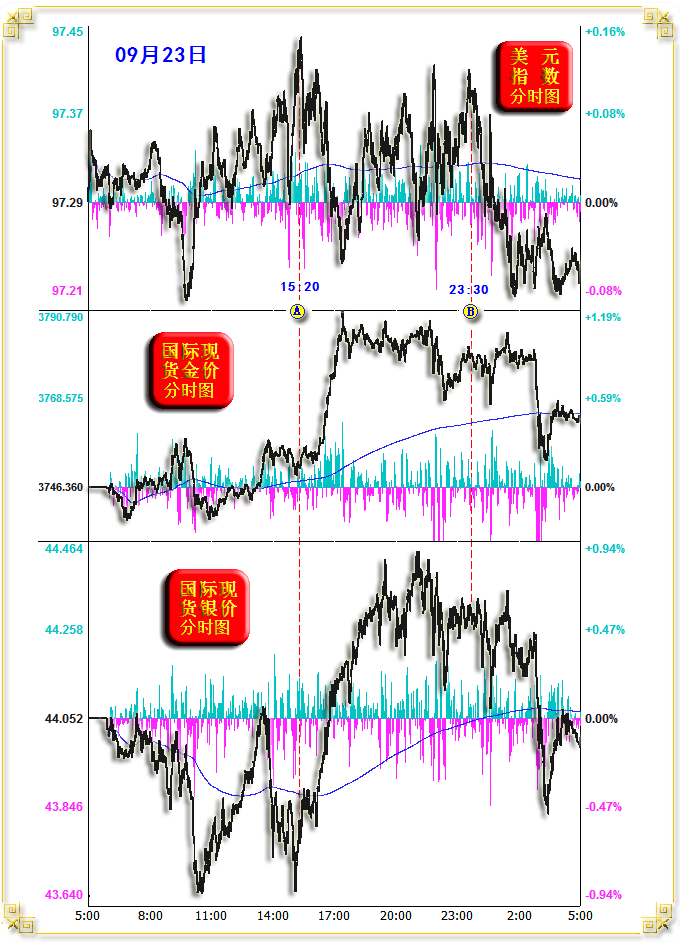

观金银、美元盘面信息:

北京时间15点20分前的整个亚洲盘面,美元总体震荡上行,但未对黄金市场构成明显关联压力,金价亦总体震荡走强。而近日表现强劲的白银市场则呈现出较强获利抛压,出现了远超美元指数指引的盘面跌幅。

北京时间15点20至23点30分亚欧美交易时段,美元总体维持窄幅震荡,动态盘面偏强,但金银市场再次出现独立转强,各自续创大周期新高,银价一扫亚洲盘面颓势。只是好景并未维持到终盘,隔夜零点之后,金银价格无视美元指数的回软而回落,银价微幅转跌,金价回吐过半涨幅,彰显短期获利回吐压力。

既然周二金银市场初见上行压力,是否可以大胆反手做空了呢?未必!即便美元再度转强,金银市场仍可能无视美元市场指引而独立走强。若美元继续下跌,相当于为金银市场多头回血,金银价格可能随时再续升势。

目前行情,踏空者、做空者最纠结!空仓者入场吧,空头止损吧,又时不时感觉短期金银价格好似因超买而涨不动了,空仓者怕套,空头止损怕刚好搞错节奏;空仓者继续观望吧,空头继续侥幸煎熬吧,又时不时遭遇金银价格独立走强的诱惑或折磨……

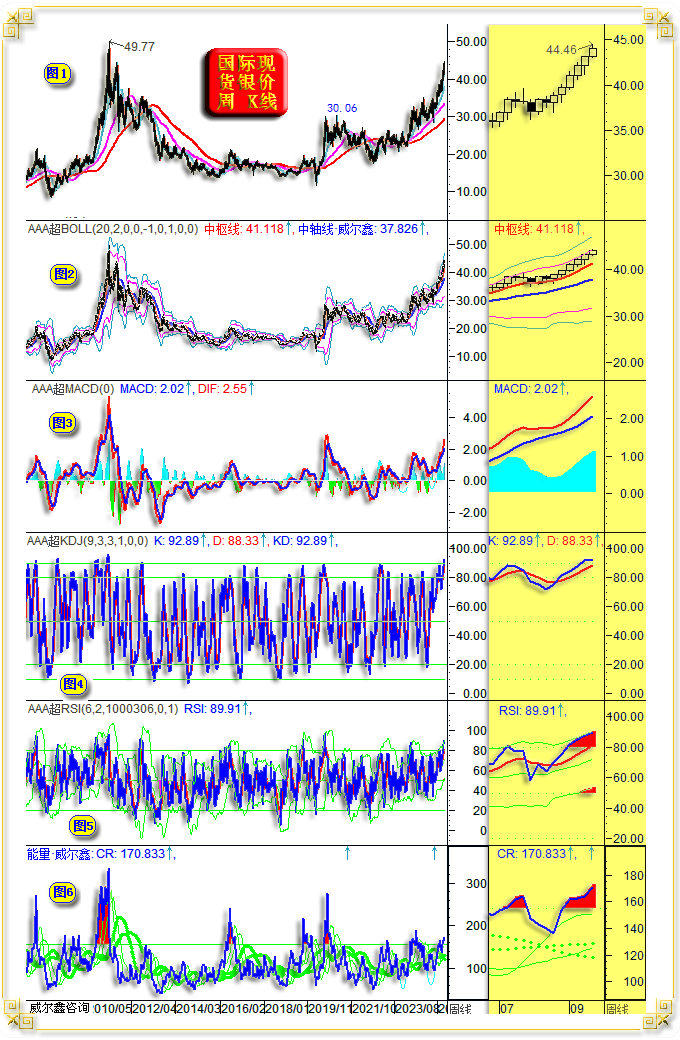

笔者之见,还是摒弃短期、超短期思维为好。以近日表现强劲的白银市场为例,中期技术确实非常超买了,然银价涨势“有序”,如此这般,贸然看空做空还是危险。如银价周K线信息图示:

右侧为近20年银价周线通用技术全景图,左侧为近三个月放大图:

小图1、2信息显示,目前银价周线六连阳,大有冲击2011年创下的数十年高点之韵势。虽阶段银价上涨势头强劲,但涨势有序,总体运行在布林中枢线与第一上轨之间,“盘中洗盘”,涨势稳健,并不急于加速,贸然反手操作有风险。若银价没有加速而直接常态回调至中枢线位置,应将继续构成阶段“稳健”做多机会。

小图3,银价周线MACD趋势信息,目前趋势量化力度不仅稍逊2021年银价中期见顶30.06美元时,更远逊于2011年银价大周期见顶49.77美元时,趋势、战略做空风险无疑很大。

小图4,银价周线KD指标,让空头、空仓投资者倍感纠结,指标超买程度已堪比2011年银价见顶49.77美元时,还敢“追涨”吗?难道不该反手中期做空吗?笔者之见,不要紧盯单一指标纠结了吧!银价仍可能在指标钝化中上涨,KD指标确实非常超买了,但尚未出现钝化信号。

小图5,银价周线RSI指标,周期超买信息与KD指标相似,但程度略轻,同样令纯技术派倍感纠结。

小图6,白银市场能量趋势指标,信息与MACD周期信息相似,不仅低于2021年银价周期见顶30.06美元时,更远低于2011年银价见大顶于49.77美元时,彰显战略做空白银的巨大风险。

我们一直力求多维度观察、分析市场,当多维度分析结果显示操作机会出现了,我们即建议客沪果断出击,毫不犹豫。当然,初期仓位控制很重要,再大的把握都不能重仓出击,不怕一万,就怕黑天鹅万一!近期连续关注我们分析报告的投资者应已充分领略了我们多维度立体分析论证市场的魅力与成效。尽管我们已展示了不少市场分析维度,但依然未尽,且压轴分析维度总在后面出场。长期关注我们分析报告的投资者应该还记得笔者去年给投资者分析过的“对冲基金在金价历史高位区间“诱空””的信息。历史高位区“诱空”?这似乎有点烧脑!这确实让一般跟随情绪与通用技术表象进行交易的投资者、金商很难理解,甚至认为不可理喻。然实际情况正是如此!基金既然敢在金价历史高位区大肆诱空,那么后期金价继续大幅上涨是必然。很多与基金、市场趋势对着蛮干的情绪性投资者、金商可谓损失惨重!近日爆出的水贝跑路事件,就是这种蛮干的结果与现象。

今年,基金“故技重施”,再次于金价历史高位区,实施了更大程度的“诱空”。我们准确清晰识别了这个信号,并持续观察信息的有效性,进而指导客沪们稳稳牢牢地把握住了金银市场的新一轮战略做多机会。在接下来的周末报告中,笔者将进一步展示我们如何通过精确的技术量化,准确捕捉到了金价周期上涨的起始点,就是“这周了”,没错,该加码了!下面呈现的内容为8月15日内部报告“黄金基金历史高位区域诱空场景重现”。观我们如何识别了基金于金市高位诱空的戏码,并顺势利用:

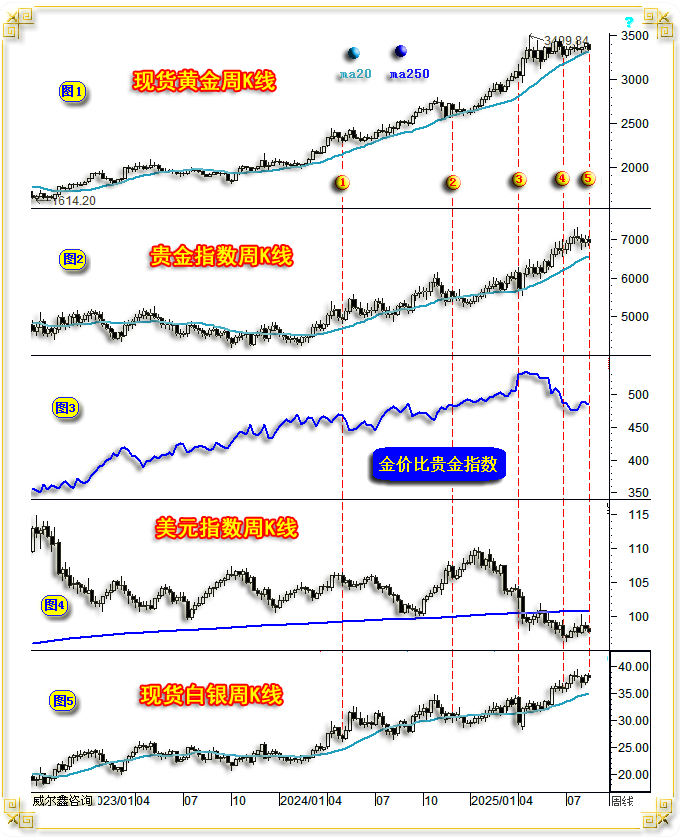

本周市场运行较为“特别”,在美元指数下跌0.42%的背景下,金价竟然大幅下跌1.82%:

这在金价、美元相关性运行历史中非常少见。笔者设定如下金价、美元周线共同下跌的条件:1)金价周跌幅超1%;2)美元周跌幅超0.3%。然后索图,发现2022年三季度金价见底1614.20美元后至今,只有五周满足这些条件,如图所示。此前四次信息出现后,第1、3、4次金价强劲回升,第2次金价横向震荡。故就近三年美元、金价相关性信息观察,这种情况通常是对金市构成“诱空”。

进一步结合作为近两年牛市支撑脊梁的20周均线观察思考,目前金价再度回吻20周均线,支撑必然有效:金价诱空下蹲后,起飞在即!

观金价与贵金指数比值信息,虽年内银、钯、铂强劲补涨致使比值见顶回落。但该比值依然位于中期绝对高位,意味银、钯、铂相对于黄金的补涨还远远不够。

为何本周市场如此“特别”,金价、贵金属,甚至商品金属总体皆无视美元继续下跌的利好提振?这是因为本周基本面“特别”。

基本面的“特别”有二:

第一,虽然7月美国CPI年率持平于6月的2.7%,看似通胀受控。但剔除被华尔街死死踩着的油价-能源、食品之后的核心CPI年率却超预期回升。此外,7月PPI年率、核心PPI年率皆超预期大幅“跳涨”,PPI年率为2022年3月至今的最强跳涨,核心PPI年率为2021年5月至今的最强跳涨。而PPI(原材料)向CPI(消费终端)的传导过程,历时1个月差不多了。故8月美国CPI年率(9月中旬公布,数据在美联储议息会议前出炉)很可能超预期“跳涨”。在此背景下,华尔街会继续迎合政治利益摁住油价以期摁住通胀。华尔街摁住油价虽似因爱国,实际上还是在博经济利益最大化。商品市场、原油市场能有多大油水可捞呢?目前整个NYMEX原油期货未平仓合约也就2500亿美元左右,不到一只巨型美股市值的1/10,其它商品市场容量更小。摁住通胀,有利于在容量更大的股市谋取更大利益。如果通胀趋势上行,美股牛市很快就结束了,这才是华尔街不愿看到的。但经济基本规律终不可违,通胀终难摁住,美股必然在今明年见大顶。本周,对冲基金在NYMEX期油市场中的净持仓创下了16年新低,但油价却远高于4、5月低点,说明华尔街打不动油价了。

第二,本周特普会是一个重要的基本面看点,它的重要性主要体现为对黄金避险需求的冲击。如果这次会晤最终达成俄乌停火,令俄乌地缘政治危机谢幕,理论上会弱化黄金基于地缘政治危机的避险需求,故本周金价跌幅不仅在贵金属中最大,也超过所有商品金属、原油市场跌幅。

有一定基本面、数据梳理功底的投资者、分析人士可能会发现,本周对冲基金在黄金、白银、原油期货市场皆体现较强抛压,但在美元期货市场中却全面做多。这些信息看起来就是金银、原油价格可能破位下行,而美元可能转强的信号。但这一切容易看见的信息,尤其对一般专业人士而言,容易构成“信息陷阱”,实际的市场信息刚好完全相反。

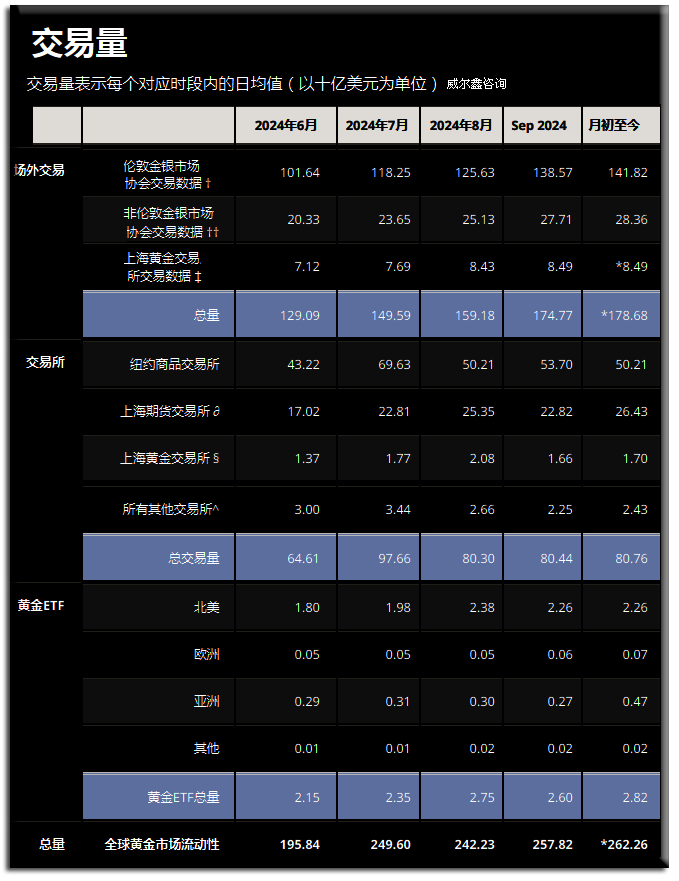

黄金、商品、外汇市场都有两只手,场内之手看得见,场外之手看不见,且看不见的手产生的能量更大:

虽然这是一幅去年的黄金市场场内外能量分布图,但足以解释黄金场内外的能量分布特征。观2024年6月全球黄金市场交易信息,交易总量指数(流动性)日均值为195.84点(即1958.4亿美元),其中以纽约商品交易所、上海期货、现货交易所为代表的场内交易占64.61点(646.1亿美元),黄金ETF占2.15点(21.5亿美元)。而看不清多空方向的场外交易高达129.09点(1290.9亿美元),几乎是场内交易量的二倍。故即便有一定道行的专业人士,若只盯着场内交易数据进行分析,也可能在某个市场阶段掉进陷阱。20年来,威尔鑫不断搭建、完善我们所需要的数据库与分析模型。

就我们的信息系统观察,虽然本周对冲基金在黄金、白银、原油期货市场抛压较强,在美元外汇期货市场买盘较强。但在黄金、白银、原油场外现货市场买盘很强,强度超过了基金在场内的抛压。外汇市场同样,现汇市场美元卖盘远远超过了基金场内对美元的买盘力度。这些综合信息显示,后期金银价格看涨,美元必将继续下跌!

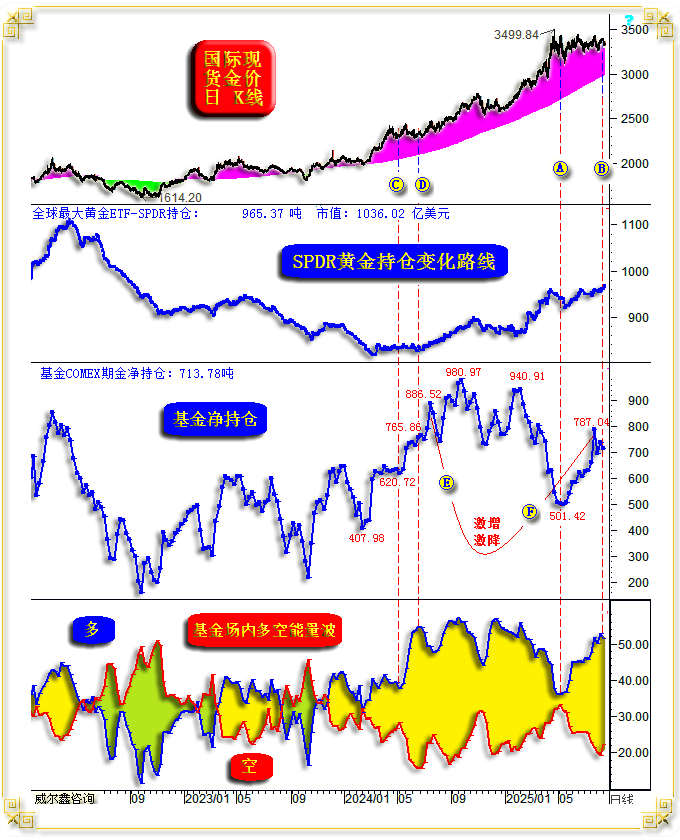

关于对冲基金在金银市场中的操作,尤其在黄金市场中的操作,虽然本周基金看似在割肉引导投资者看空。但实际上,对冲基金在去年金价创出历史新高后的“高位诱空”大戏,再次重演,且力度更大。如国际现货金价日K线,全球最大的黄金ETF持仓信息,基金COMEX期金市场净持仓,黄金场内多空能量波信息图示:

有关去年对冲基金在金价创出历史新高之后的CD区间“高位诱空”,笔者去年在文章中进行过多次分析,甚至后期也在开放版文章中进行过分享。CD区间,去年5、6月金价创出历史新高后,市场恐高情绪严重,现货商纷纷去库存,甚至加大远期抛售进行套保,致使金价上行受阻。然对冲基金却大肆做多,悉数承接市场抛压:CD区间,金市场内多空能量波快速走阔,意味着多头猛攻,空头退潮。市场筹码在悄然转换,从恐高的投资者、现货商转移到了对冲基金等专业机构投资者手中。观CD区间的基金COMEX期金市场净持仓,从620.72吨快速增加至765.66吨,劲增145吨。此后进一步快速增长至886.52吨。但是,金价并未上涨!

去年CD区间的“高位诱空”一幕,在今年AB区间再次上演,规模更大,力度更强:AB区间的金价与去年CD区间一样,总体维持横向强势整理。但金市场内多空能量波快速走阔,多头猛攻,空头退潮。对应基金在COMEX期金市场中的净多持仓,由501.42吨大幅增加至787.04吨,劲增286吨。与去年基金从620.72吨增仓至886.52吨,劲增266吨的情形高度相似。此外,笔者在两周前(即8月2日)内部报告中曾详细指出,E、F这两个位置前后,对冲基金大进大出的行为也完全一样,高度“复刻”!

虽然我们每一期内部报告市场视角都不同,但都在印证、论证相同的市场结论。视角越多,论证越充分,那么结果就越能禁得住市场检验。故我们前期市场分析报告,90%的内容都禁得住时间检验,仍具时效性,故希望可以反复“通读”,“综合”理解,进而“强化”继续做多金银的信心!

明年美国极大概率会出现金融危机,对应金银市场也很可能出现重大调整。我们期望稳健地把握好市场大转折,为大家实现长期稳定获利——做好保驾护航工作!

操作上,建议所有人继续持有多头。目前超短期金银位于相对超跌位置,如果周一亚洲市场金价受特普会消息影响下探3300-3310美元,空仓投资者可逢低做多。鉴于近期金价应该处于中期调整末段,且波动幅度偏小,可以逢低3倍杠杆做多。银价若贸易思维,积极压货即可,继续坚信中期银价会……大幅上涨。若杠杆,38美元下方的杠杆不宜超过2倍,1.5倍适宜。

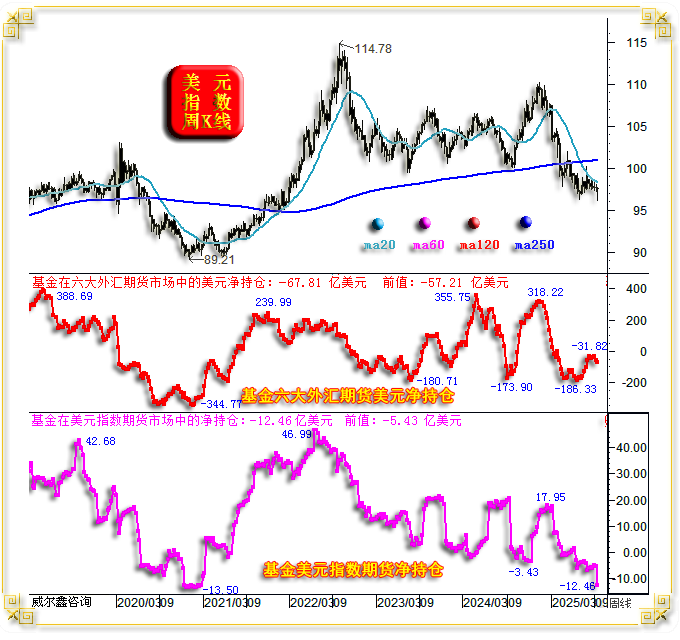

上周对冲基金在六大外汇期货市场,美元指数期货市场加码做空,强化了本周金银价格惯性上涨的指引力度。如美元指数周K线及基金外汇期货、美元指数期货市场中的净持仓信息图示:

上周基金在六大外汇期货市场中的美元净持仓为67.81亿美元,相较于前值净空57.21亿美元,净空增加约10亿美元。上周基金在美元指数期货市场中的净空持仓为12.46亿美元,前值为净空5.43亿美元,净空增加约7亿美元。在美元指数期货市场中,此净空增量已算很大了。即上周基金无论在外汇期货市场,还是美元指数期货市场中,做空美元的意愿都有所强化。

虽然上周金融市场有美联储降息事件扰动,但在9月12日当周收市之后,笔者梳理金银、外汇市场资金流向后,判断阶段后市金银价格必然继续看涨,故建议客沪忽略随之而来的美联储议息会议扰动,继续逢低做多金银即可,逢金价跌穿3630美元即可做多,银价跌穿41.50美元后即可做多。上周一亚洲早市,金价即跌穿3630美元,周四受美联储议息决议后的申明信息冲击,再度跌穿3630美元,皆形成空仓投资者做多机会,我们也及时发布了操作短讯提醒。上周三、四,银价最低下探41.10美元附近,41.5美元附近及下方的做多建议可从容执行。与此同时,阶段金银市场的超买程度无疑让纯技术派倍感纠结,甚至不惜反手一搏。笔者在早期内部报告中给客沪强调:放心做多并持有多头,静候获利大幅放大吧!有一个我们应该会见到,但至今未见迹象的过程,那就是“空杀空”!这是一个多头主力“顺势四两拨千斤”即可豪取利益的过程,岂能放过?!多头主力会继续逼空,致使一些首先承受不了的空头止损断臂,“被动”转变为多头。当越来越多的空头被动止损转变为多头之后,原来的多头主力根本勿需继续发力,就会有越来越多的空头被动止损平仓、爆仓助推金价,“空杀空”局面得以形成,也即市场俗语所谓的“空头不死,多头不止”!

当市场雨落屋檐时,与您同避一方天地;金海行舟,为您护航并共渡一程山水

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61