美国8月PCE预告:通胀“四连反弹”令美联储“三连降息”泡汤?

TradingKey - 美国商务部将于9月26日周五公布8月个人消费支出物价指数(PCE)报告,人们将继续关注美国关税的传导效应到了何种程度。即便8月CPI通胀报告符合预期、美联储预计年内仍有两次降息,但潜在连续四个月加速的通胀进展仍可能削弱多次宽松预期。

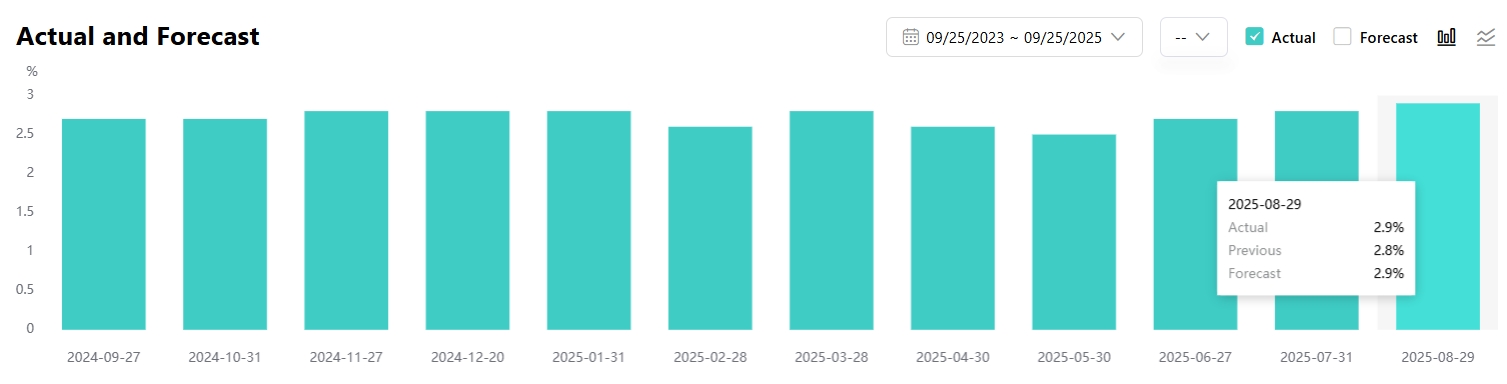

据Factset数据,经济学家预计,8月PCE将环比增长0.3%,7月前值0.2%;同比增长2.7%,前值2.6%。核心PCE将同比增长3.0%,前值2.9%,这将意味着核心PCE将连续四个月反弹。

【美国核心PCE指数年率,来源:TradingKey】

TradingKey高级经济学家Jason Tang指出,PCE数据和CPI数据关联性较强,且8月CPI与7月CPI基本持平,市场预计8月PCE将从7月小幅回升是合理的。

8月CPI报告整体符合预期,但部分商品价格和服务价格依然显示出一定的粘性,美联储抗击通胀的任务尚未结束。

达拉斯联储于23日发表的一篇文章中提到,在截至8月的12个月内,PCE通胀率预计为2.7%,自2021年初以来一直高于美联储的2%目标。今年核心商品价格的加速被广泛归因于关税增加,如果这是一次性影响,那么可以合理预期这一类别的过度通胀将在未来几年内消退。

不过,该行经济学家指出,即使假设依然具有粘性的住房通胀在明年正常化、并假设核心商品的任何超额贡献是由关税的一次性效应驱动的,最新的非住房类核心服务通胀率仍可能已经超过2.0%的核心PCE通胀率目标、以及历史上相对价格典型变动相一致的水平。

此外,虽然超额贡献规模不大(或为0.3至0.4个百分点),但这类通胀在过去一年中几乎没有显示下降势头,意味着通胀率无法一直收敛至2.0%的风险。

晨星公司首席美国经济学家Preston Caldwell表示,关税正在为通胀注入新的动能,首先体现在商品价格上,但很可能会滞后蔓延至其他领域。企业目前不愿意提高价格,但最终会被迫涨价。

Caldwell预计,今年的PCE年率将达到2.7%,明年升至3%。

虽然美联储以劳动力市场下行风险增加为由在9月会议重启降息,但决策者们对关税通胀效应的担忧远未消散。

本周,包括克利夫兰联储主席哈马克、亚特兰大联储主席波斯提克、圣路易斯联储主席穆萨莱姆等官员强调,通胀已经四年多偏离目标值且呈现上升趋势,决策者在取消货币政策限制性方面应该保持谨慎。

美联储主席鲍威尔在周二也表示,货币政策依然面临双重挑战,并没有毫无风险的政策路径。鲍威尔讲话后,交易员小幅削减了10月降息的预期,尽管9月利率点阵图支持今年剩余的两次政策会议各降息25个基点。

Vanguard经济学家Josh Hirt认为,鉴于价格压力持续相当长一段时间、关税带来新的通胀压力的不确定性,美联储今年可能只会再降息一次。 Hirt称,“当前的通胀形势比市场所认知的更令人担忧。”

Board首席经济学家Natalue Gallagher表示,周五的PCE报告将是(通胀和降息预期)的试金石。如果核心PCE年率低于2.8%,将支撑股市上涨并强化市场对货币宽松的预期;如果高于3%,则可能迫使美联储重新调整政策立场。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61