债市早报:央行连续第7个月加量续作MLF;资金面改善有限,债市震荡偏弱

【内容摘要】 9月25日,资金面改善有限;债市震荡偏弱;转债市场主要指数集体收涨,转债个券多数上涨;各期限美债收益率普遍上行,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【央行开展6000亿元MLF操作,连续7个月加量续作】9月25日,央行开展6000亿元MLF操作,期限为1年期。由于本月有3000亿元MLF到期,这意味着9月央行MLF净投放达到3000亿元。这是央行连续第七个月加量续做MLF。

【央行:四项举措加快离岸人民币业务发展】9月25日,央行副行长邹澜在“香港固定收益及货币论坛2025”表示,为进一步支持香港国际金融中心建设及离岸人民币业务发展,央行将重点推动以下措施落地:支持境外机构投资者在中国债券市场开展债券回购业务,提高人民币债券使用效率;扩充互换通报价商队伍,将每日交易净限额从200亿元提高至450亿元,便利投资者利率风险管理;在香港市场提供更多离岸人民币国债及高信用等级人民币资产,丰富产品体系;加快推进人民币国债期货在港上市。

【香港固定收益及货币市场路线图公布】9月25日,香港证监会与香港金管局联合发布香港《固定收益及货币市场发展路线图》,透过促进需求、流动性及创新,策略性定位香港成为全球固定收益及货币中心。《路线图》围绕四大支柱提出关键措施,包括一级市场发行、二级市场流动性、离岸人民币业务及新一代基建。《路线图》经深入咨询业界持份者后制定,将成为证监会与金管局未来数年制订和推行相关政策工作的蓝图,以支持香港资本市场的多元和可持续发展。

【外汇交易中心:将优化“互换通”运行机制,10月13日起提高每日净限额至450亿元】9月25日,中国外汇交易中心发布消息称,为进一步提升互换通市场活力,更好满足境外投资者管理人民币利率风险的需求,中国外汇交易中心将在中国人民银行指导下优化“互换通”运行机制。具体措施包括:一是建立“互换通”报价商动态调整机制,并扩充报价商队伍。二是完善每日净限额动态评估机制,并自2025年10月13日起提高每日净限额至450亿元。

【我国公募基金规模首次突破36万亿元大关】9月25日,中基协发布数据显示,我国公募基金规模首次突破36万亿元大关,截至8月底达到36.25万亿元,单月猛增1.18万亿元。受益于股票市场上涨,股票型基金规模在8月增长近6300亿元,混合型基金增长超3300亿。货币基金和QDII基金规模分别增长1963亿元和672亿元。股债跷跷板效应下,债券基金规模小幅下降285亿元。

【上清所在香港成功举办“玉兰债”座谈会】9月24日,上海清算所联合欧清银行、中银香港,在香港共同举办“玉兰债”座谈会(线上)。会议围绕如何发挥“玉兰债”服务中资企业海外债券融资新通道、壮大人民币海外资产池的独特作用,进行了深入讨论。与会金融机构代表就“玉兰债”进一步完善国际同业网络链接、优化政策红利和增值服务工具箱、提升发行承销交割抵押品管理等各环节效能,积极建言献策。未来,上海清算所将在打造金融基础设施跨境联通核心节点、服务中国金融市场制度型开放的不懈努力过程中,将“玉兰债”建设成为中资离岸债券标志性品牌。

(二)国际要闻

【美国第二季度GDP增速上修至3.8%,创近两年新高,PCE物价指数2.6%】9月25日,美国经济分析局(BEA)公布的初步数据显示,美国二季度实际GDP年化季环比终值3.8%,预期3.3%,前值3.3%。美国二季度核心个人消费支出(PCE)物价指数年化季环比终值2.6%,预期2.5%,前值2.5%。此次上修主要得益于消费者支出的意外强劲以及进口的下降。作为经济增长核心引擎的消费者支出增速从此前的1.6%上修至2.5%。进口在GDP核算中被视为减项,其降幅扩大助推了整体增长数据。有关美国经济衰退的担忧进一步降温。在经济增长表现强劲的同时,通胀数据也出现了上行修正。报告显示,美联储密切关注的核心通胀指标在第二季度比预期更热。具体来看,第二季度个人消费支出(PCE)价格指数环比折年率被上修0.1个百分点至2.1%。剔除食品和能源后的核心PCE价格指数同样被上修0.1个百分点,最终录得2.6%。

(三)大宗商品

【国际原油期货价格转涨,国际天然气价格继续上涨】9月25日,WTI 11月原油期货收跌0.02%,报64.98美元/桶;布伦特11月原油期货收涨0.16%,报69.42美元/桶;COMEX黄金期货涨0.38%,报3782.60美元/盎司;NYMEX天然气价格收涨2.50%至2.947美元/盎司。

二、资金面

(一)公开市场操作

9月25日,央行以固定利率、数量招标方式开展了4835亿元7天期逆回购操作,其中,操作利率1.40%,投标量4835亿元,中标量4835亿元。Wind数据显示,当日有4870亿元逆回购到期,因此单日净回笼资金35亿元。

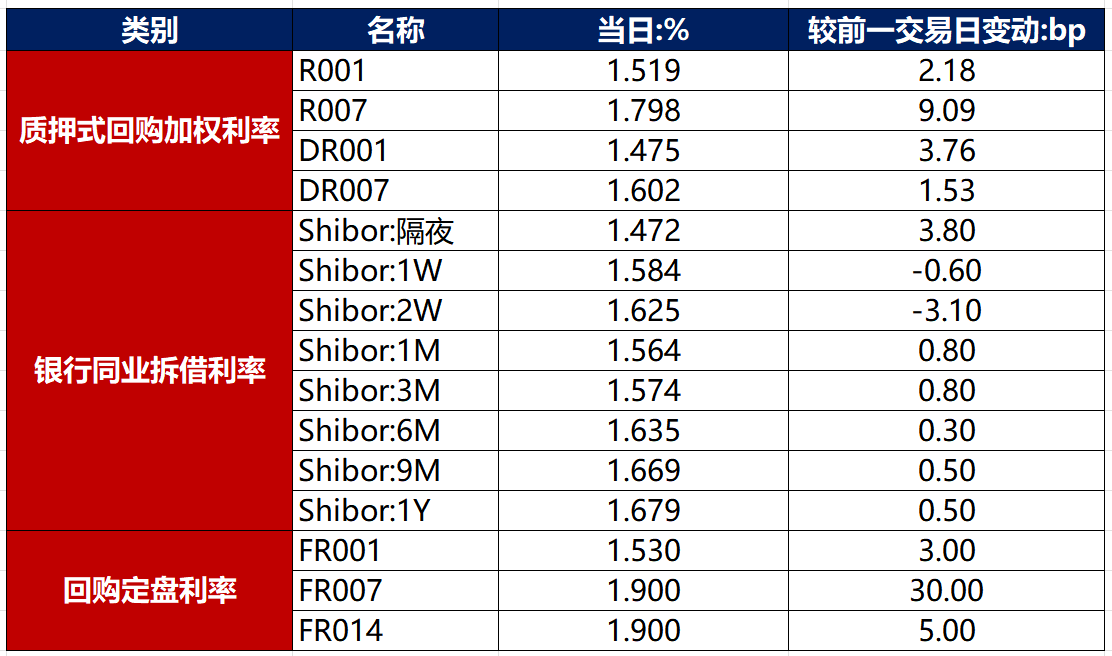

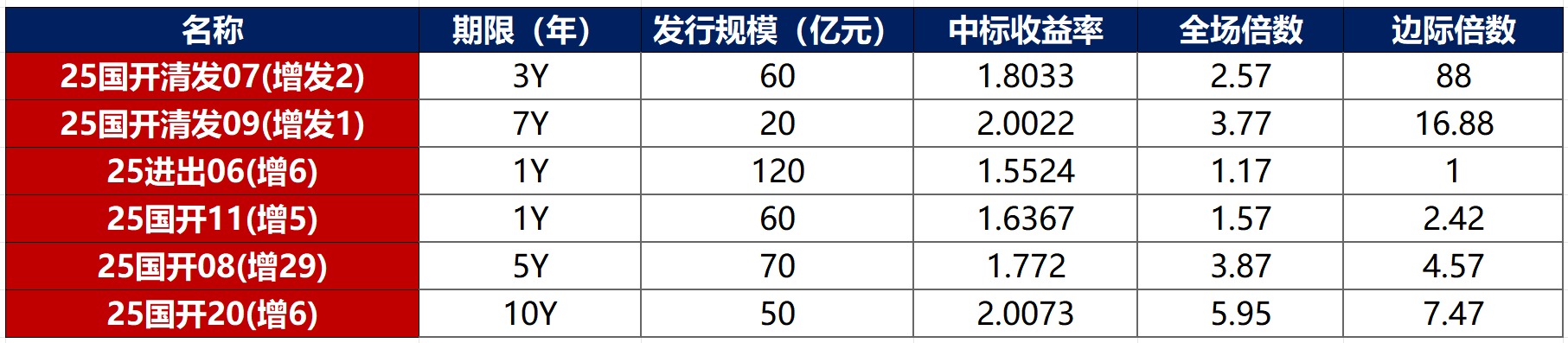

(二)资金利率

9月25日,尽管央行增量续作MLF,但公开市场仍净回笼,资金面改善有限。当日DR001上行3.76bp至1.475%,DR007上行1.53bp至1.602%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

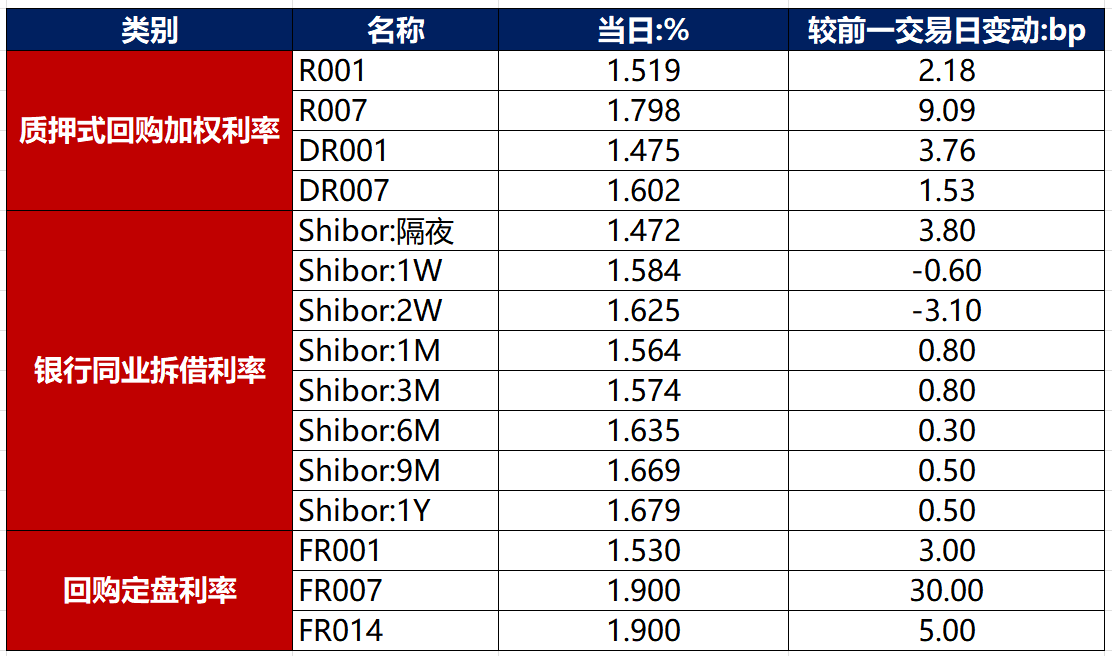

1.现券收益率走势

9月25日,早盘债市延续弱势,但午后受大行买债传闻提振,市场情绪有所改善,带动债市小幅回暖。全天债市震荡偏弱,截至北京时间20:00,10年期国债活跃券250011收益率下行1.25bp至1.8025%,10年期国开债活跃券250215收益率下行0.34bp至1.9506%。

数据来源:Wind,东方金诚

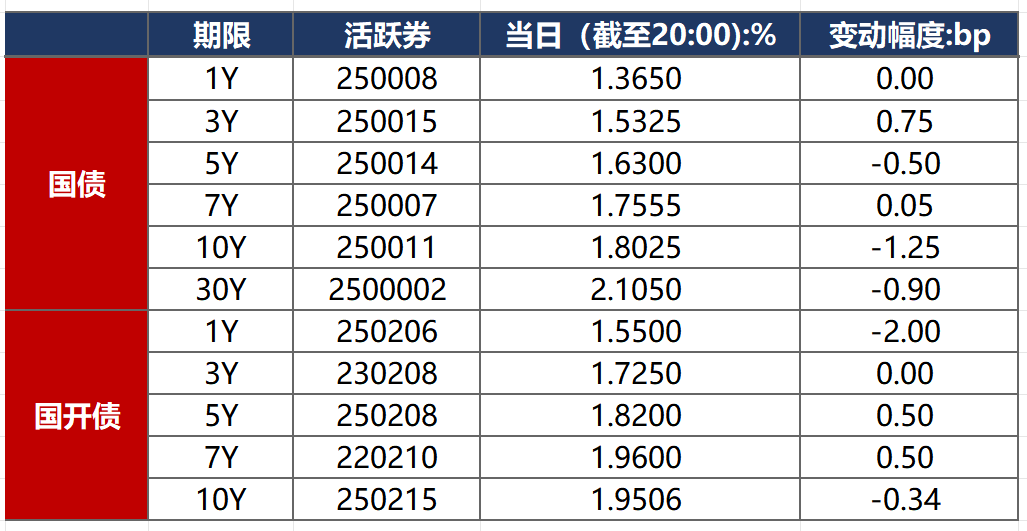

2.债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月25日,4只产业债成交价格偏离幅度超10%,为“H0中南02”跌超82%,“H0宝龙04”跌超41%,“17桑德MTN001”跌超21%;“H1龙控01”涨超37%。

2. 信用债事件

时代中国控股:公司公告,境外债重组支持协议最终截止日期延长至12月31日。

南京大江北国投:公司公告,鉴于近期市场利率波动较大,取消发行“25大江北MTN001”。

江苏叠石桥家纺产业集团:公司公告,鉴于近期市场利率波动较大,取消发行“25叠石桥MTN001”。

武汉三镇实业控股:公司公告,根据目前资金安排计划及近期市场变化情况,取消发行“武控KY02”。

湖北能源集团股份:公司公告,鉴于近期市场变化,取消发行“25鄂能源MTN001(绿色)”。

中航租赁:穆迪确认中航租赁“Baa1”本外币长期发行人评级,展望“负面”;移出下调观察。

海正集团:召集人公告,“24海正MTN001”持有人会议未生效。

阳光城:公司公告,截至8月26日,公司逾期债务本金合计655.66亿元。

(三)可转债

1. 权益及转债指数

【权益市场三大股指涨跌不一】 9月25日,A股走势分化,创业板续创阶段新高,有色铜、硅片概念领涨,但全天个股涨少跌多,上证指数收跌0.01%,深证成指、创业板指分别收涨0.67%、1.58%,全天成交额2.39万亿元。当日申万一级行业多数下跌,上涨行业中,传媒涨超2%,通信、有色金属、电力设备等行业涨超1%;下跌行业中,纺织服饰、综合、农林牧渔、家用电器跌逾1%。

【转债市场主要指数集体收涨】 9月25日,转债市场跟随权益市场继续上扬,当日中证转债、上证转债、深证转债分别收涨0.46%、0.51%、0.39%。当日,转债市场成交额834.38亿元,较前一交易日缩量86.07亿元。转债市场个券多数上涨,433支转债中,288支收涨,126支下跌,19支持平。当日上涨个券中,嘉泽转债涨超7%,精达转债涨超6%;下跌个券中,博瑞转债、精装转债跌逾10%,阳谷转债跌逾5%。

数据来源:Wind,东方金诚

2. 转债跟踪

今日(9月26日),金25转债即将开启网上申购。

9月25日,普联软件发行转债获交易所审核通过。

9月25日,声讯转债公告即将触发转股价格下修条款。

9月25日,恩捷转债公告即将触发提前赎回条款。

(四)海外债市

1. 美债市场

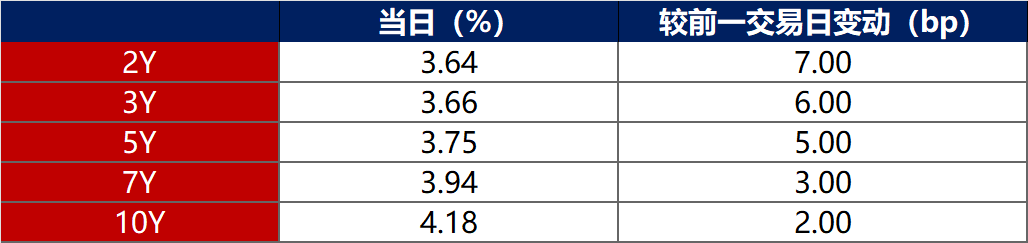

9月25日,各期限美债收益率普遍上行。其中,2年期美债收益率上行7bp至3.64%,10年期美债收益率上行2bp至4.18%。

数据来源:iFinD,东方金诚

9月25日,2/10年期美债收益率利差收窄5bp至54bp;5/30年期美债收益率利差收窄6bp至100bp。

9月25日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.38%不变。

2. 欧债市场

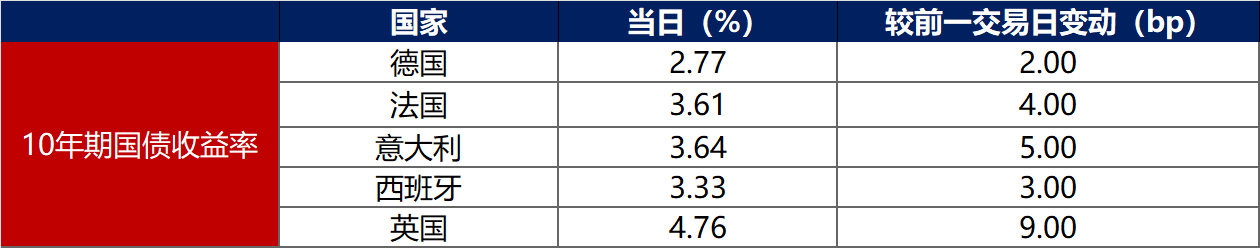

9月25日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行2bp至2.77%,法国、意大利、西班牙、英国10年期国债收益率分别上行4bp、5bp、3bp和9bp。

数据来源:英为财经,东方金诚

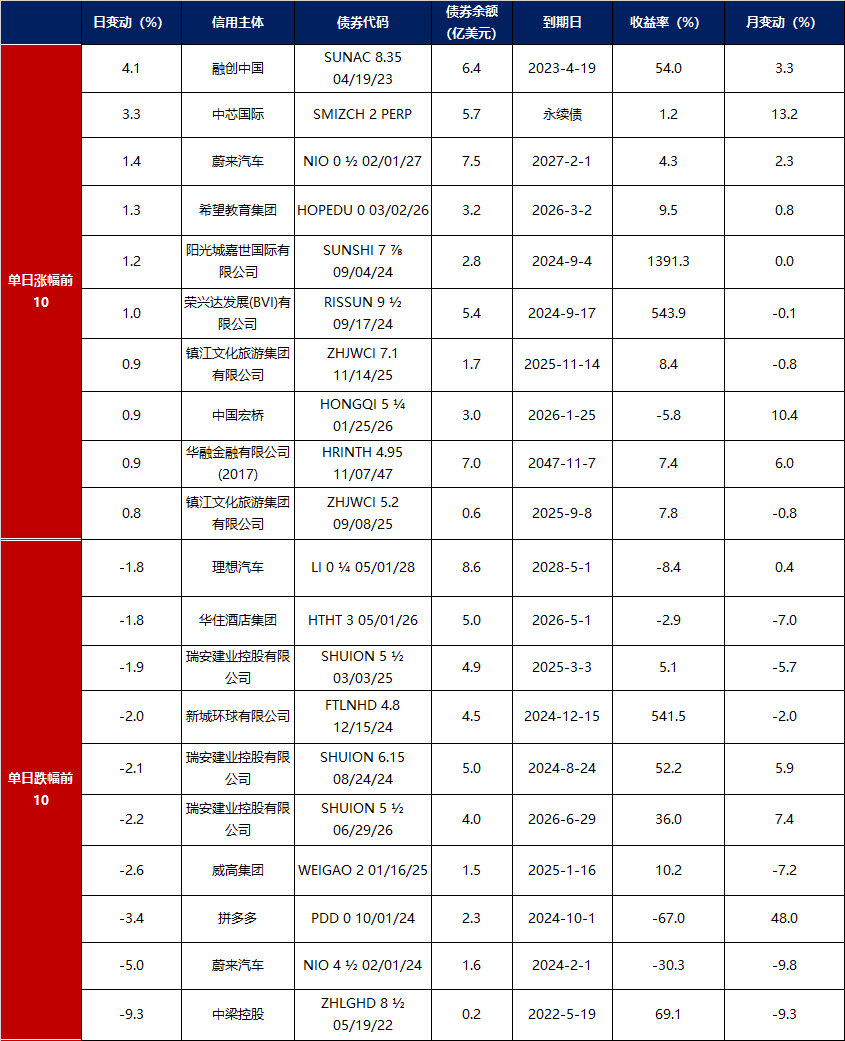

3.中资美元债每日价格变动(截至9月25日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61