啤酒板块,跌到头了吗

随着中秋国庆双节的临近,近一段时间的白酒板块有了一定改善。

需求端上,白酒动销流速环比略有提升,旺季动销有望环比逐渐改善。

也是因此,市场普遍认为,白酒行业正在筑底,白酒板块的底部信号,似乎已经逐渐出现。

然而,同样低迷已久的啤酒却迟迟未见复苏信号。

自2020年年初的一波暴涨之后,啤酒板块就陷入了持续的下跌。

如今,五年过去了,啤酒板块的底部信号,出现了吗?

01

去年以来,啤酒市场面临着相当大的挑战。

公开数据显示,2024年规模以上啤酒企业的累计产量达3521.3万千升,同比下降了0.6%,甚至仅有十年前啤酒扩产能高峰期的70%。

在整体产量下降的情况下,啤酒企业的业绩压力也逐渐增大。

表面来看,2025年上半年,整个啤酒板块营收415.34亿元,同比增长2.75%,归母净利润65.12亿元,同比上升11.81%。

但不难发现,啤酒行业之间的分化逐渐加剧。

以曾经的国内啤酒之王百威亚太为例,在百威亚太的半年报中,百威亚太上半年啤酒总销量43.63亿公升,同比下降6.1%。

收入31.36亿美元,同比下降5.6%。净利润更是同比下滑24.4%至4.09亿美元。其中中国市场销量下滑8.2%,收入下滑9.5%。

也是因此,国内啤酒企业的排名也就此发生改变,百威亚太退居第二,市占率也跌落至40%左右。

作为高端啤酒的代表,百威亚太的退败,也印证了,啤酒市场上,曾经的高端化战略上已经显露出疲态。

近年来,啤酒市场经历了几次较大的战略转向。

2012年以前,由于经济高速增长,人均GDP快速上升,导致啤酒的核心消费人群数量不断增长,贡献了啤酒行业的绝大多数增量,啤酒销量提升,各大啤酒企业均处于跑马圈地、扩大产能的阶段。

然而2013年,我国啤酒销量就已经见顶,市场需求增长空间有限,啤酒行业进入存量竞争阶段,产能过剩问题逐渐显现。

在此之前,啤酒市场普遍充斥着低价啤酒,难以显出差异化,因此啤酒市场经历了很长一段时间的价格战。

需求见顶后,低端需求逐渐萎缩,高端需求显露出巨大市场,外资品牌在高端市场占据了优势地位,于是,国内啤酒市场开始了轰轰烈烈的高端化进程。

此后一段时间,国内龙头啤酒企业产品结构升级成效显著。

国联证券指出,2018-2023年间,啤酒吨价复合增速达4.65%。且啤酒行业高端化趋势不可逆转,我国啤酒均价仍在提升,且空间较大。

但近年来,随着伴随着众多品牌入局,这一战略也不再奏效,且在各大品牌之间显露出了显著的差异。

2024年中高端产品占比达72.7%的青岛啤酒,增利不增收,2024年营收同比5.30%,销量也同比下降5.86%。

可见,一味提价固然能保住利润,但难以抵挡营收的下滑。

今年以来,低价位啤酒销量可能继续承压,而中档及以上产品恢复将继续贡献行业的主要增量。

但随着这样的增量逐渐到头,啤酒行业还有哪些值得期待?

02

目前,啤酒板块的估值已经回落到了历史低位,仅为22.63,可见目前的市场对于啤酒板块预期相当悲观。

这样的低估,和目前啤酒行业面临的严峻形势脱不开关系。

近几年来,由于线下餐饮行业低迷,啤酒的现饮市场也受到冲击、持续萎缩,导致啤酒行业这两年受到资本市场冷遇。

目前,国内啤酒市场中,以华润、青岛、燕京、重庆、珠江为代表的五大品牌占据市场7成份额,市场也进入存量竞争阶段。

但这并不表示啤酒企业的业绩就会持续低迷。

通过吃掉其他企业退出的份额,并通过多品牌运营收获更多细分市场,啤酒龙头仍旧能够收获不小的增长。

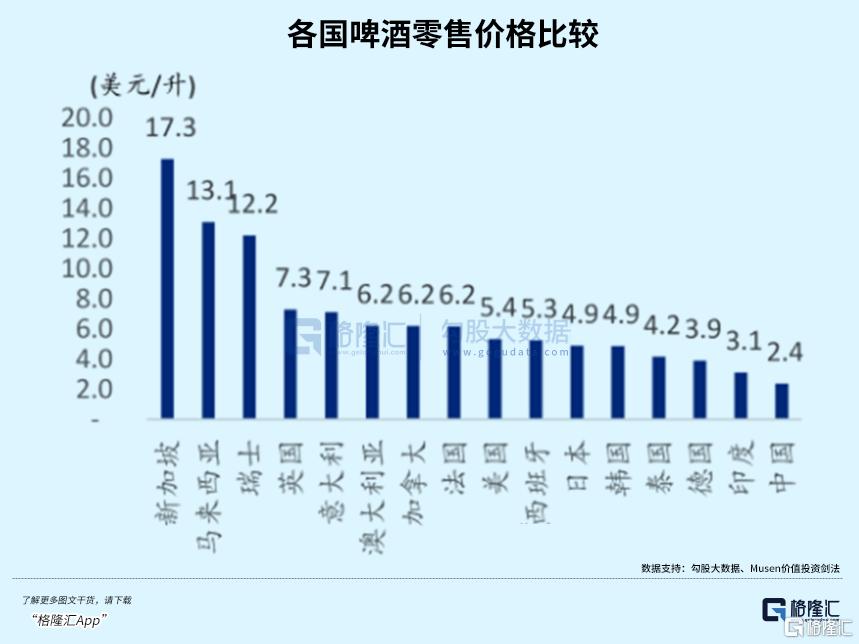

在经历了近几年的提价后,以全球市场来看,我国啤酒均价仍处于主流啤酒消费市场中较低的水平。

因此,长远来看,啤酒均价仍有提升空间。随着价格提升,也能发现,啤酒龙头的盈利均较为稳定,毛利率基本稳定提升。

与此同时,啤酒企业也开始积极探索新的突破,寻找新的增长路径。

在啤酒主业上,精酿啤酒以及无醇啤酒成为产品创新的重点。

随着Z世代逐渐成为消费主力,《天猫啤酒趋势白皮书》显示,18-24岁的Z世代已经成为啤酒消费增速较快的群体,男性和女性的同比增速分别达到了25.9%和39.8%。

而对于Z世代而言,重要的并非喝酒背后的“酒文化”,而是更看重背后的情绪价值以及其带来的微醺感受。

因此,精酿啤酒、低醇以及无醇啤酒,都成为了啤酒企业的新方向。

预计,2025年精酿啤酒消费量达23万千升,年复合增长率达到17%,无醇/低醇啤酒市场规模也较2020年增长3倍。

除去啤酒行业,部分啤酒企业已经开始品类拓展,如进入黄酒赛道。

今年5月,青岛啤酒以6.65亿元收购即墨黄酒100%股权,正式布局黄酒市场。

饮料也成为不少酒企发力的重点,如燕京啤酒推出的倍斯特汽水,就被视为公司的第二发展曲线。

近两年来,传统酒类市场基本处于饱和状态,而年果香型、甜味型、奶油味型等相对小众的细分口味啤酒,逐渐收获消费者青睐。

同期,饮料赛道却呈现出蓬勃发展态势,饮料市场也更为分散,品牌众多,机会也更多。

因此,未来饮料化创新,或许将迅速成为啤酒企业新的发展方向。

而在啤酒消费主力变化的同时,啤酒的消费场景也有了改变,新的消费群体也带来了新的消费业态,如即时零售。

近一段时间,啤酒企业叫停即时零售平台上的产品供货一度引发争议。

在近期外卖大战的价格竞争下,不少啤酒品牌在即时零售平台上频繁破价,更有甚者,平台售价相比正常价格低出30%,以至于酒企不得不叫停供货维护价格体系。

可见,作为一个新兴渠道,即时零售和啤酒企业之间,势必需要长久的磨合。

但与此同时,啤酒的特殊属性,给予了即时零售业务增量,同样,即时零售渠道,也成为啤酒企业的巨大推动力之一。

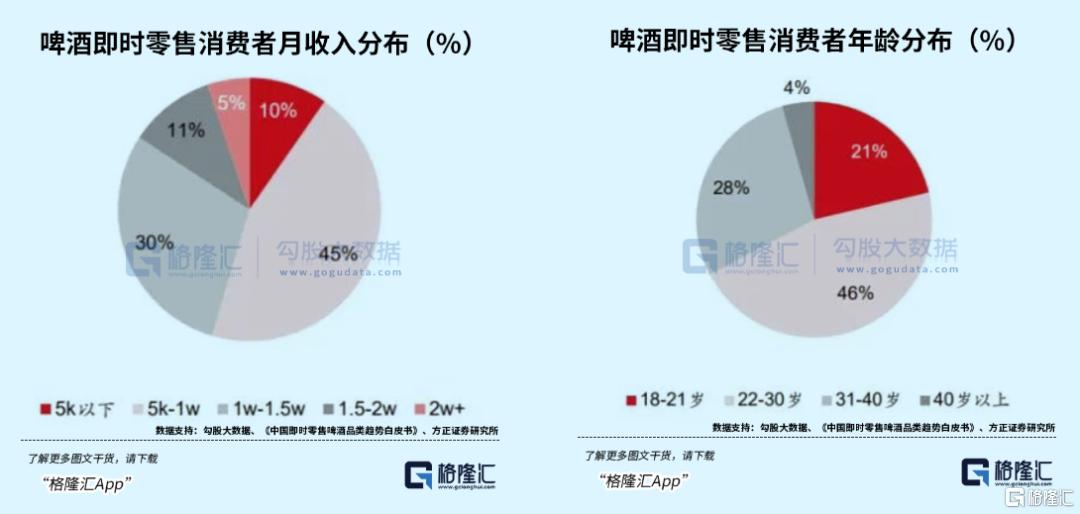

数据显示,在即时零售中,啤酒已经成为核心品类,销售额渗透率已达6.5%,增速超过30%。

随着各大平台在即时零售渠道加大力度投入,即时零售渠道也快速崛起,成为啤酒企业的重要销售渠道。

2024年啤酒在即时零售渠道的规模已达7800亿元,预计2026年将突破1.2万亿元,,年复合增长率23%。

不仅如此,即时零售的灵活性和高效性也使得其成为了高端啤酒下沉的重要渠道,能够更为便捷地帮助啤酒企业完成新品的全国布局。

在即时零售中,短保鲜啤和精酿占比超40%,客单价相比传统渠道提高了30%。

在即时零售的啤酒消费群体中,高收入人群占据大半。

未来,在新品类开拓,和新渠道拓展的合力推动下,未来的啤酒企业从目前的低谷中走出或许不会太远。

03

结语

在经过了过去几年的估值消化之后,目前部分啤酒行业龙头公司的估值已经有了一定性价比。

且由于格局稳定,啤酒行业资本开支较小,普遍现金流相当充裕,因此分红也相当大方。

对比目前的价格,部分盈利能力不错的啤酒龙头的长期资本回报率,已经具备一定吸引力。

对于投资者而言,啤酒板块当前已呈现明显的底部特征,但完全反转仍需等待消费大环境的回暖信号。

短期维度来看,随着下半年低基数效应显现和成本红利持续释放,啤酒板块业绩有望保持稳定增长。对于更为依赖消费环境的区域龙头,需要关注消费环境后续恢复节奏。

若消费政策边际向好,或将带动餐饮、流通场景逐步底部向上修复,随着板块基本面逐渐改善,估值不断修复,啤酒板块有望迎来一定机会。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61