【产业第一线】探秘行业研究之如何评估企业的价值创造(上)

在产业链的复杂生态中,企业的核心竞争力最终都落脚于“价值创造”——但这份价值并非仅由营收数字简单定义,它可能藏在技术研发的突破里,隐于供应链效率的优化中,也体现在对用户需求的精准响应上。金融界「产业第一线」深入产业实践场景,为你揭开“如何科学衡量企业真正价值”的行业密码。

本期探秘行业研究系列由睿远基金投教基地整理,资料引用摩根士丹利投资管理的研究报告。

行业分析的目标是了解影响企业盈利能力的因素,确定利润在行业中的位置,评估行业的稳定性和集中度,并获得广泛的行业结构。

哈佛商学院教授迈克尔·波特被广泛认为是竞争战略领域的顶尖学者,他开发了波特五力框架来帮助评估一个行业的结构。

这种分析使公司能够找出如何定位自己以实现繁荣。其中特别强调两种力量:新进入者的威胁和现有公司之间的竞争。新进入者可能会扰乱具有强大竞争地位的公司。了解这是如何发生的很有用处。此外还会谈到垂直或水平整合何时对一个行业或公司更有意义。

构建行业地图

行业地图。构建行业地图是开始分析行业的好起点。

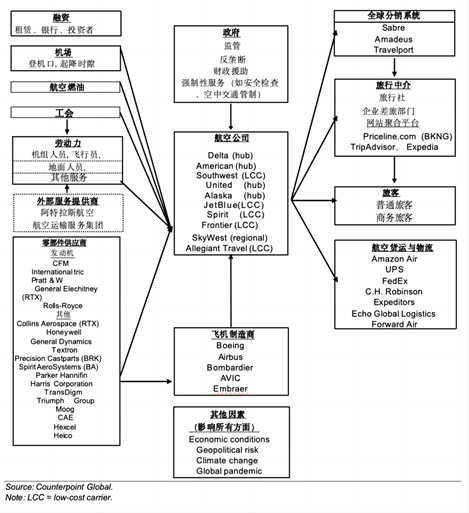

美国航空业的例子(见下图)。行业地图分析的目标是包括可能对您正在分析的公司的盈利能力产生影响的所有公司或实体。

为公司提供投入的供应商通常位于地图的左侧。顾客,即商品或服务的购买者,在地图右边。我们还要考虑政府法规、关税和劳动力市场等因素。

美国航空业地图

建议在每个部分上市公司的市场份额,以便方便的显示相对规模。此外,将潜在的新进入者纳入其中是有益的,只要他们可以被识别或考虑。

了解地图上组织之间经济互动的性质也很重要。例如,关系可能是契约的(软件即服务SaaS)、成本加成合同(政府购买防御系统)、尽力而为合同(投资银行为发行人承销证券)、授权的(关于玩偶的电影)、期权(航空公司购买飞机)或其他安排。确定潜在的代理成本也很有用。当代理人(代表作为委托人的另一家公司行事的一方)采取损害委托人的行动时,就会产生费用。

最后,理想情况下,地图将包括可能影响重点公司盈利能力的任何其他因素。对于航空公司来说,这些可能包括整体经济状况、地缘政治风险、气候变化和全球流行病。

研究表明,投资者可能会从了解行业地图所确定的联系中获利。具体而言,当系统中一家公司的冲击影响到其他公司时,由于供需联系,市场往往无法及时反映信息。这为市场提供了交易机会。此外,跟踪供应商和客户的卖方股票分析师的收益预测平均比只跟踪供应商的分析师更准确。

了解利润在参与者之间如何分配

利润池。现在我们已经了解了行业中的相关公司和实体,接下来我们将了解利润是如何在参与者之间分配的。创建利润池是进行此分析的有效工具。

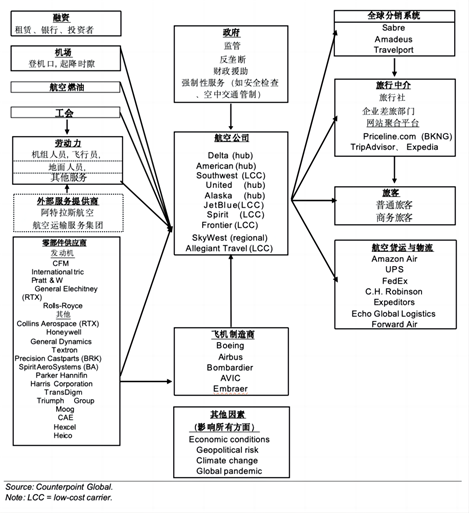

经济利润等于ROIC和WACC之间的差额乘以投资资本(经济利润=[ROIC−WACC]×投资资本)。在利润池中,ROIC和WACC之间的差值在y轴上,投资资本在x轴上。

解释利润池的方法是,y轴显示价值创造的百分比(宽度),x轴显示投资的金额(长度)。公司的经济利润等于其面积(宽×长)。商业分析师一眼就能看出钱是从哪里来的。

下图是2022年整个航空业的利润池。大部分投资资本都在航空公司和机场,这两者都产生负的经济利润。包括燃料生产和货运代理在内的一些企业确实有正的经济利润,但他们的投资资本相对较小。总体而言,2022年所有这些企业的经济利润加总为负690亿美元。

2022年航空业按活动划分的利润池

在使用利润池分析时,有几点需要牢记。

首先,观察商业周期的结果通常具有指导意义,因为它减少了短期或周期性因素的影响。其次,周期性可以表明竞争动态如何随时间变化。具体而言,利润池显示了公司绝对和相对经济利润的演变。

最终,庞大的利润池可能预示着机遇或威胁。据报道,“你的利润就是我的机会”是亚马逊创始人兼执行董事长杰夫·贝佐斯最喜欢的格言。贝索斯的格言表明,一家公司的巨额经济利润可能会吸引竞争对手寻求获得部分利润。威胁在于,挑战者不断试图耗尽最大的利润池。

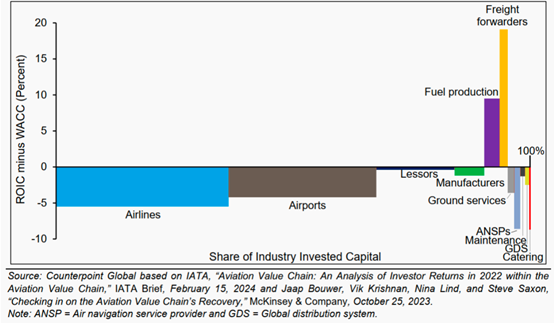

下图显示了2013年、2018年和2023年美国航空业的利润池。首先要注意的是,达美航空、联合航空、美国航空和西南航空这四大航空公司每年占该行业投资资本的四分之三以上。在过去的20年里,每一家公司都为行业整合做出了贡献。

利润池——按公司划分的美国航空业

2013年,该行业在约1250亿美元的投资资本中创造了超过3.15亿美元的经济利润。在四大航空公司中,除美联航外,所有航空公司的经济利润均为负,尽管经济损失不大。包括美国航空公司、阿拉斯加航空公司和“其他”航空公司在内的小型航空公司推动了整体收益。

2018年,该行业的总经济利润为18亿美元,投资资本约为1800亿美元。随着行业整合的好处开始惠及收购方,四大航空公司中有三家实现了正的经济利润。

2023年情况变得更糟,在近2200亿美元的投资资本基础上,经济利润为负30亿美元。该行业仍在从新冠疫情造成的巨大负面冲击中恢复。值得注意的是,达美航空和联合航空仍然产生了正的经济利润。

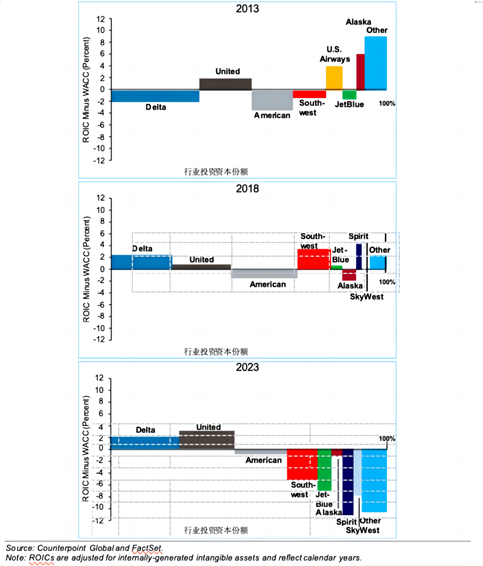

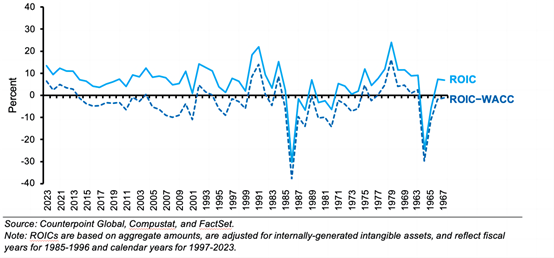

从1963年到2023年,美国航空业未能在ROIC和WACC之间获得持续的正利差(见下图)。下面我们将讨论决定航空业结构的因素。

1963-2023年美国航空业的ROIC和ROIC-WACC

在回顾一段时间内的利润池时,考虑是否有一个叙事来解释总经济利润是如何以及为什么变化的,以及这些利润是如何在公司之间分配的。

风险提示:市场有风险,投资需谨慎。以上内容不构成任何操作建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.91

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61