OpenAI 要刮油,谁会掉层皮?

最近 OpenAI 在变现上有新动作了,意料之中的瞄准两个吸金赛道——短视频和电商广告。海豚君先做个简评,后续会在$谷歌-A(GOOGL.US) $谷歌-C(GOOG.US) 的价值重估研究中,再详细讨论 OpenAI 加速变现的影响,敬请期待。

1、AI 视频内容真的适合 “社交” 吗?

先来说要计划推出的视频社交平台,这是一个完全由 AI 模型 Sora 2 生成视频发布的平台,用户可以制作最长 10 秒的视频片段。视频内容不允许从设备本地上传图片、视频,但视频中可以出现用户自己的肖像。

目前产品还处于内测阶段,员工反馈体验良好。如果确如媒体而言,这款产品立志于进击 TikTok,那么未来的变现模式多半为广告,上周 OpenAI 已经开始招募组建广告团队。

但问题在于,且不说这个成本收益是否可以打平,纯 AI 生成的视频平台,真的适用于高粘性的社交吗?

况且,现有的短视频平台 TikTok、Reels 以及 Shorts,也都存在一些 AI 生成的视频,虽然目前主要是用来补充用户的内容体验,但也说明,“AI 生成视频” 并不能成为绝对的差异化竞争优势。

反之,一个长期高粘性的社交,多少需要建立在真实内容的基础上。AI 时代,真真假假已然分不清,当未来更多的 AI 内容充斥在一个通用的社交平台上,不仅会涉及到伦理问题,也会让用户更加追求真实内容。

因此对于这个视频社交平台,海豚君暂时持保留意见,但同时也会继续关注新的变化。

2、引入交易:生态闭环,但重在引流

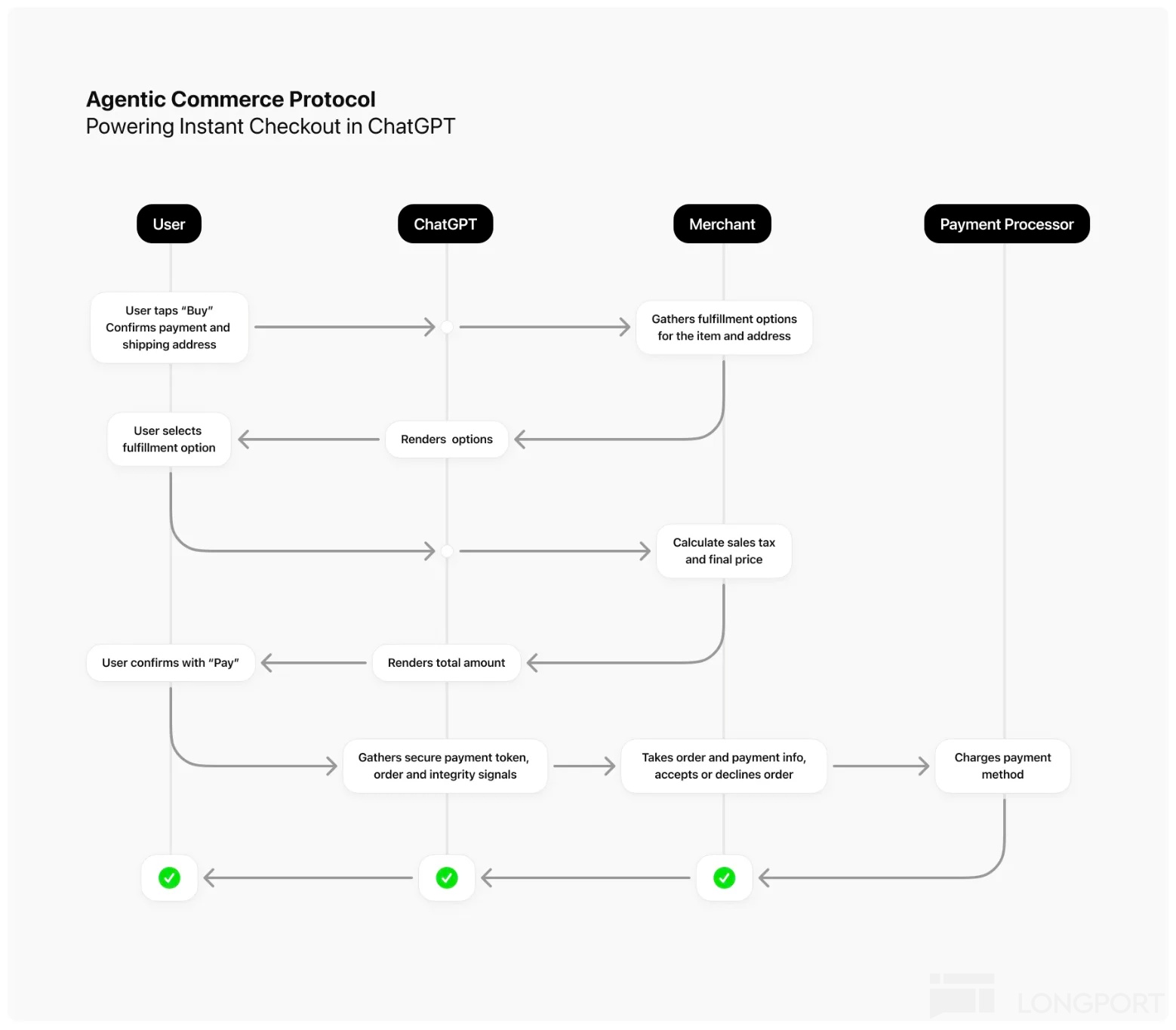

昨天 OpenAI 宣布在美国地区推出即时结账功能 “Instant checkout”,用户可以在 ChatGPT 内完成完整的购物过程,而无需像以前一样跳转到外部链接。目前 Esty、Shopify 成为第一批合作入驻的电商平台。

从合作方式上看,OpenAI 主要是起到了一个前端引流的作用,后端的产品页展示、售前售后客服以及物流等电商基础设施服务,都由商家/平台自己提供。

核心点在商业模式上。为了不影响 ChatGPT 的产品体验,OpenAI 并不打算像传统搜索引擎一样,对商品展示的排序做商业化,因此采取了更像电商模式的 GMV*take rate 来获得收入,这就是 Sam Altman 此前提及的 CPS(Cost per sale)商业模式。

3、购物生态的影响:理论影响不小,但也有掣肘

OpenAI 这一关键动作,“如果” 能够逐步拓宽用户渗透和更多商家的加盟,难免会对现有竞争格局产生影响:

(1)影响 Google 和 Meta 中以 “传统 CPC、CPM 广告” 在电商领域的预算份额。其中,同样是为具有较强购物 “目的性” 的用户提供商品推销服务(Meta 则基于社交关系下种草推荐的 “临时性” 消费),OpenAI 对 Google 的潜在影响理论上更大。

(2)影响亚马逊这种头部电商平台。美国电商市场非常集中,亚马逊处于绝对龙头,流量、规模优势突出。但中小平台有了 OpenAI 的加持,流量弱点可以得到有力补充,支付功能则提升整个购物体验,吸引更多的用户尝试和保持粘性。

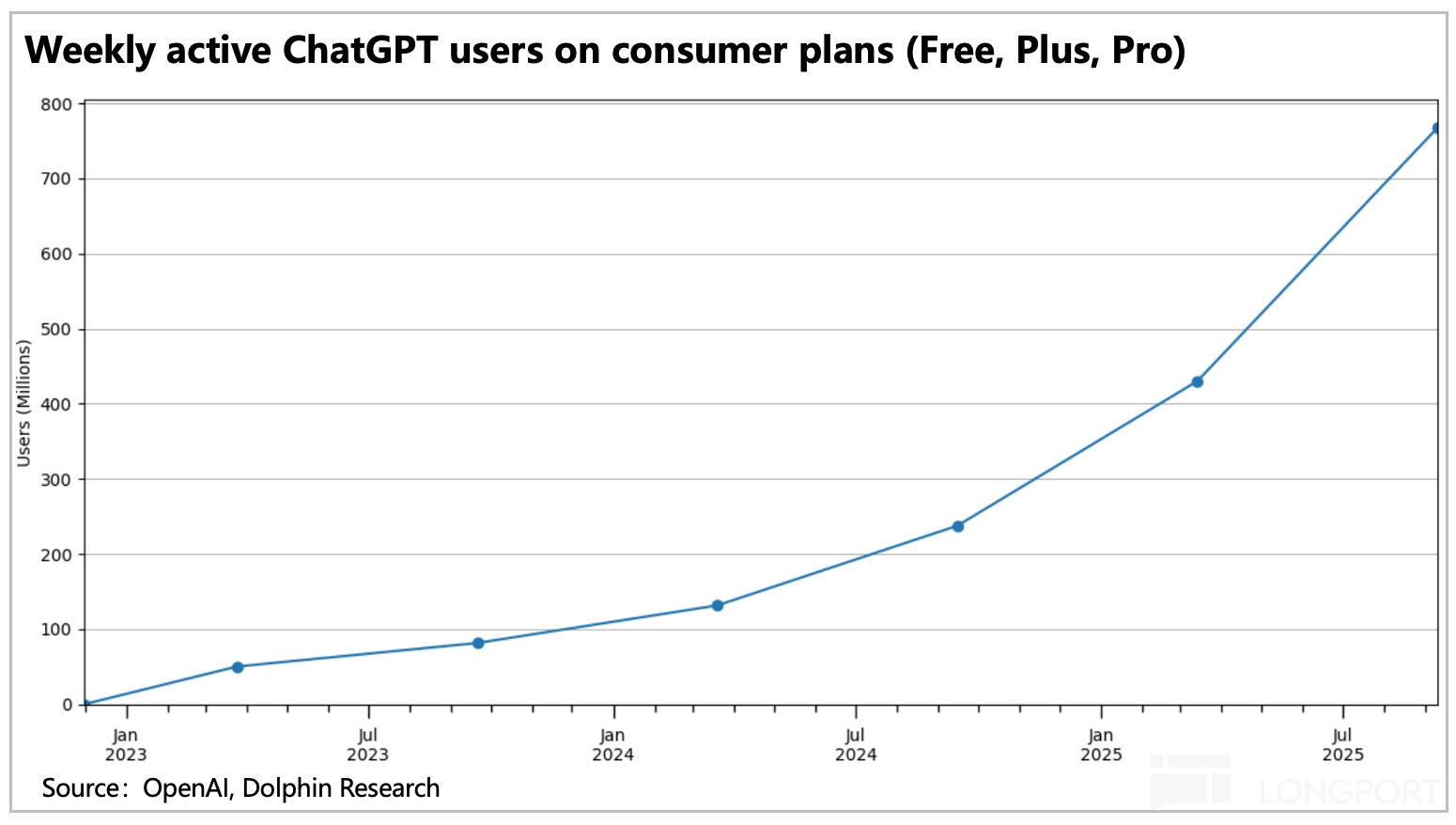

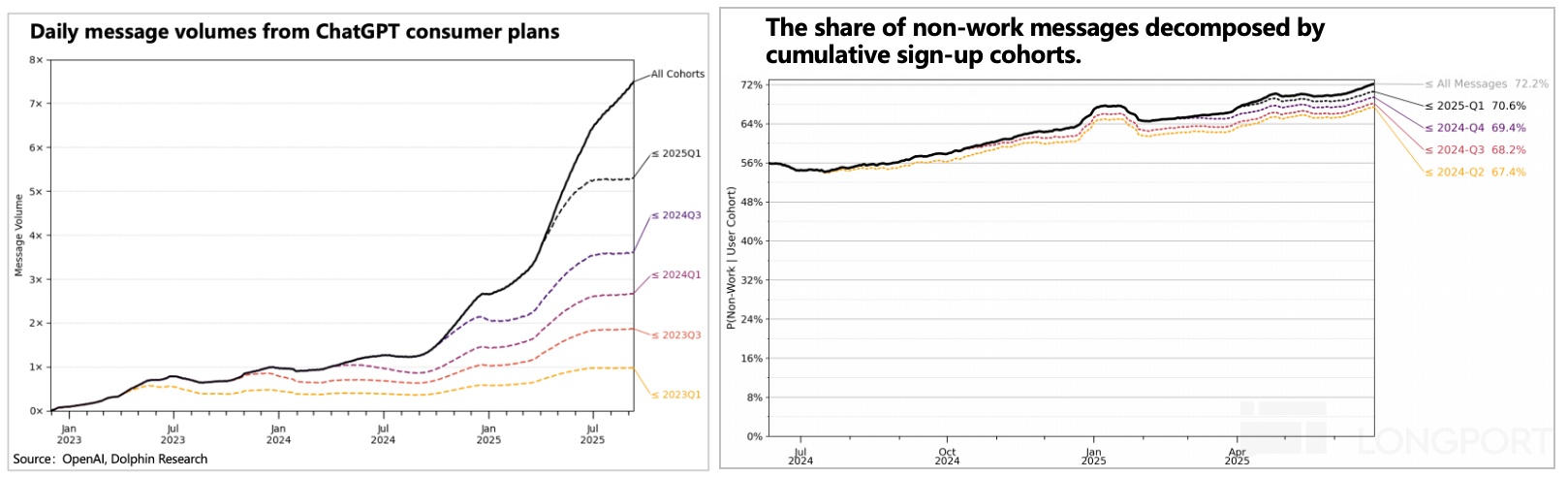

当然,OpenAI 能够产生影响的关键,在于其目前巨量的用户规模和交互粘性。目前周均 7 亿的用户,每日交互量数倍增长,其中非工作相关的交互量从去年 7 月的 56% 上升到 72%。越晚注册(1Q25)的用户,交互频率越高,且越与工作无关。这里体现到 ChatGPT 的破圈效应,已经从工作流的核心用户,拓展到普通用户圈层。

但核心问题是,OpenAI 能否顺畅的不断扩大平台上的商家生态:

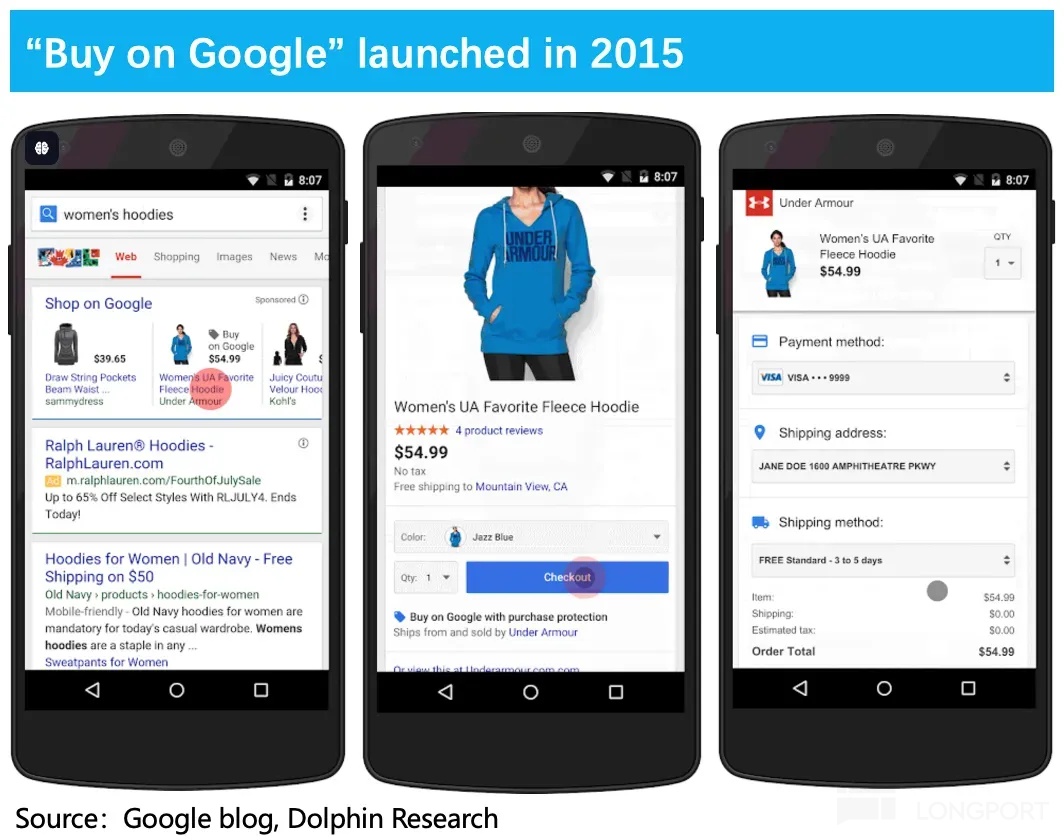

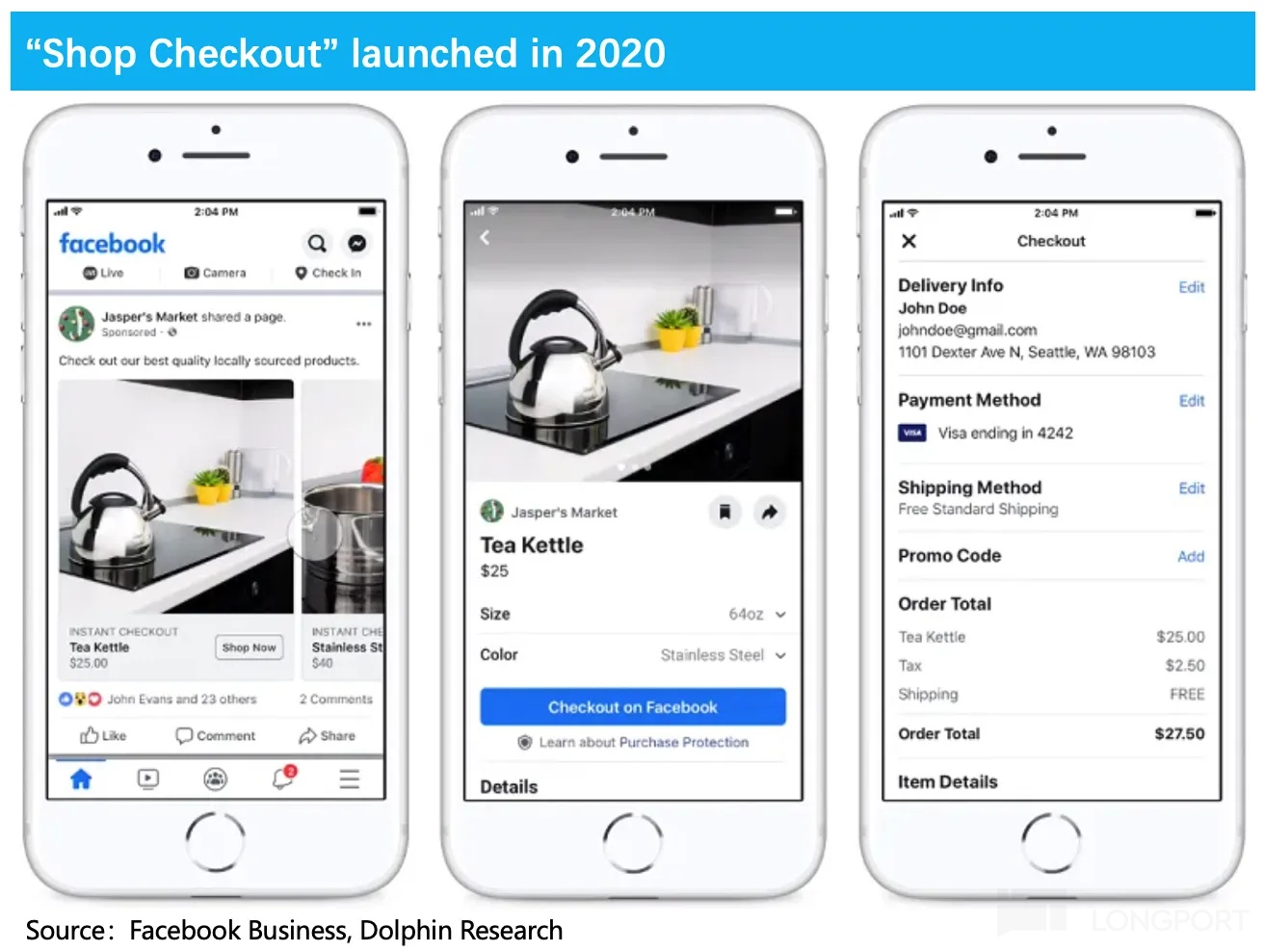

(1)高流量平台融合支付并非 OpenAI 首创,Google 此前也力推过 “Buy on Google”,但 2023 年关闭收场。无独有偶,Meta 也在 2020 年随 Shops 功能一起推出购物结账功能后,两年后也逐步淘汰(除了与 Amazon 自 2023 年开始的特殊合作,用户可以在 Meta 体内登陆 Prime 账号完成购物)

让两大巨头不得不放弃做封闭生态的关键因素,源于欧美商品市场 “供小于求” 的格局下,品牌商家有更多的话语权,且大多倾向于独立站模式。对于商家而言,他们绝对不希望成为 Google 和 Meta 的 “附庸”/“服务提供商”,而对私域流量的控制意愿更强,这意味着他们更愿意为导流到自家官网的服务买单。

在 Google、Meta 内丝滑的购物体验,切断了商家捕捉用户转化全过程的数据,这为他们后续如何开展促销工作设置阻碍,从而迫使他们还要从 Google 和 Meta 处额外购买所谓的 Ad Campaign 工具。

但反之,对于 Amazon 这种自身流量基本见顶,需要外部流量来渗透用户更多场景,以防守姿态来抵御新兴市场玩家的电商巨头(意味着在商家面前有绝对的话语权),才可以自主选择与流量巨头 Meta 强强联合,以体内交易的丝滑体验来保持存量用户的满意度,避免被新兴玩家抢夺。

因此,作为更加具备 “用户决策引导” 作用的 OpenAI,短期内优质商家的态度大概率仍然以防备为主。但长期来看还需观察,会更加强势独立,还是会因为无力抵抗而变相妥协?

4、AI 代理支付或势不可挡

虽然搜索中关闭了体内结账功能,但 9 月初,谷歌已经推出了 AP2 代理支付协议,同样是对 AI Agent 准备的支付合作联盟(涵盖全球 60 多个支付组织),因此 Gemini 调用支付功能也是指日可待。在 OpenAI 的购物支付功能落地后,预计 Google 会加快引入电商平台和体内支付。

“跟随策略” 同样还会复刻到其他大模型或者 AI Agent 上,因此 AI Agent 代理支付若成为无法左右的大趋势,那么商家的妥协可能也会在未来更快来临。

与此同时,若后续谷歌和 Meta 重新在 AI Agent 中恢复购物支付功能,并且同样做到商品展示排序上不去做商业化,那么有望弥补传统电商广告的负面影响,甚至依靠更丰富的生态协同式解决方案,保持竞争力。

简而言之,都是博弈。放在美国市场,商家的态度转变依然需要不短的时间。而在这个过程中,OpenAI 与 Google、Meta、Amazon 等巨头之间的对抗还会拉扯——除了用户心智的养成或迁移,还需要背后生态的完善,因此实际影响大小还无法下个确定性的判断。

但可以明确的是,巨额烧钱的压力下,OpenAI 的变现野心已经藏不住。周均 7 亿用户高频交互流量的变现潜力显然不会小,目前 AI 大模型的变现,还没探索出一个最佳的商业模式,但 OpenAI 的动作无疑是行业的模仿标杆。

恰如字节能在中国互联网后半场大杀四方,证明了有巨量高粘性用户的平台,无论最终选择什么商业模式,因为有足够的试错空间,多少会让现有龙头们刮一层皮。至于谁多谁少,谁被刮未来的皮,谁被刮当下的皮,是个值得反复探讨的话题。

只是巨头之所以是巨头,自身的综合实力也不可小觑,短时间内的成败是无法辨明的。因此在当下,相比于恐慌巨头的被颠覆论,反而是那些小而美的垂类(非龙头 OTA、本地生活、电商)能够苟活或乘上 OpenAI 的流量东风,在投资视角上更值得关注。

本文的风险披露与声明:海豚投研免责声明及一般披露

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.67

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61